- •Объект изучения дисциплины "Экономика пожарной безопасности"

- •Предмет и метод изучения дисциплины эпб

- •Основные тенденции социально-экономического развития страны и их взаимосвязь с системой обеспечения пожарной безопасности

- •Национальное богатство страны, его структура

- •Структура национального богатства России в 1999 году, %

- •Стоимостные показатели, характеризующие уровень развития национальной экономики

- •Основные и оборотные фонды: сущность, понятие и структура

- •Основные

- •Оборотные

- •Отвлеченные

- •1.Производственные запасы: сырье, материалы, топливо и др.

- •2.Запасы (остатки) незавершенного производства

- •Вопросы для самоконтроля:

- •Предмет и метод изучения дисциплины эпб.

- •Основные и оборотные фонды: сущность, понятие и структура.

- •Система цен. Ценообразование в рыночной системе хозяйствования.

- •3. Ценовая политика предприятий. Основные методы определения цены и их краткая характеристика

- •Тема 3 Капитальные вложения на обеспечение противопожарной защиты

- •1. Назначение и структура капитальных вложений на обеспечение пожарной безопасности

- •2. Понятие сметы. Сметная стоимость строительных работ; монтажа пожарного оборудования и средств пожарной автоматики

- •I. Административно - хозяйственные расходы

- •II. Расходы на обслуживание работников строительства

- •III. Расходы на организацию работ на строительных площадках

- •IV. Прочие накладные расходы

- •V. Затраты, не учитываемые в нормах накладных расходов, но относимые на накладные расходы

- •Определение капитальных затрат, связанных с созданием нового инженерно-технического решения для противопожарной защиты объекта

- •Вопросы для самоконтроля:

- •Тема 4. Эксплуатационные расходы на противопожарную защиту

- •1. Понятие эксплуатационных расходов на противопожарную защиту (ппз). Эксплуатационные расходы, связанные с объемно-планировочными и конструктивными решениями ппз зданий и сооружений

- •Эксплуатационные расходы на содержание пожарных машин

- •3. Текущие затраты на эксплуатацию огнетушителей

- •Тема 5. Экономические потери от пожаров и методы их определения

- •1. Понятие, сущность и виды потерь от пожаров

- •2. Совокупные потери от пожаров: структура и методы определения

- •3. Определение среднегодового размера потерь от пожаров в расчетах экономической эффективности.

- •Тема 6. Экономическая эффективность капитальных вложений в противопожарную защиту (ппз)

- •Основные методические положения оценки экономической эффективности капитальных вложений в ппз

- •Метод сравнительного анализа экономической эффективности вариантов ппз. Сущность и величина нормативного коэффициента экономической эффективности

- •Формулы для определения экономических показателей

- •Основные методические положения по расчету экономической эффективности новой пожарной техники и оборудования

- •Особенности расчета экономической эффективности пожарно-профилактических мероприятий.

- •Тема 13 Экономические проблемы обеспечения пожарной безопасности в условиях рыночной экономики.

- •Императивы формирования новой концепции управления пожарным риском в условиях рыночной экономики. Система методов обеспечения пожарной безопасности. Административные и экономические методы.

- •Экономические методы управления пожарным риском

- •2.1. Механизмы перераспределения пожарного риска (противопожарное страхование). Принципы эффективного функционирования механизма противопожарного страхования

- •Р ис. 14. Схема функционирования пэс в рыночной системе

- •2.2. Методологические основы определения страховых тарифов при огневом страховании

- •2.3. Механизмы экономической ответственности и экономического стимулирования. Рыночные механизмы регулирования уровня пожарного риска

- •Понятие, сущность и функции финансов. Финансовая система и ее структура

- •2.Государственный бюджет и его структура. Налоговая система в рф.

- •Система налогов Российской Федерации

- •Основы организации и планирования бюджетных ассигнований на содержание органов управления и подразделений гпс. Смета и ее основные статьи расходов.

- •Основные формы финансовых расчетов. Принципы организации наличных и безналичных расчетов.

- •Вопросы для самоконтроля:

- •Тема 9 Денежное довольствие личного состава гпс.

- •Денежное довольствие лиц рядового и начальствующего

- •2. Удержания из денежного довольствия и заработной платы лиц рядового и начальствующего состава и гражданского персонала.

- •Порядок оформления, использования и обращения с воинскими перевозочными документами в системе мчс России. Денежная компенсация за проезд к месту проведения отпуска.

- •4. Порядок выплаты выходного пособия при увольнении из мчс России. Пенсионное обеспечение личного состава гпс при увольнении со службы из органов внутренних дел.

- •4. Организация оплаты труда гражданского персонала в органах управления и подразделениях гпс

- •Вопросы для самоконтроля:

- •Тема 9 Материально-техническое обеспечение деятельности органов управления и подразделений гпс

- •Порядок организации финансирования и снабжения материальными средствами органов управления и подразделений гпс

- •Цели и задачи формирования конкурсных комиссий в органах управления и подразделениях гпс. Порядок проведения открытых и закрытых конкурсов (торгов).

- •Организация обеспечения личного состава гпс вещевым имуществом.

- •Вопросы для самоконтроля:

- •Тема 10 Экономические основы организации производственной деятельности в подразделениях технической службы гпс.

- •Организационно-правовые и экономические основы функционирования подразделений технической службы гпс.

- •1. Организационно-правовые и экономические основы функционирования подразделений технической службы гпс

- •2. Анализ производственно-хозяйственной деятельности подразделений технической службы гпс

- •Вопросы для самоконтроля

- •Тема 11 Основы организации и ведения бухгалтерского учета в органах управлениях и подразделениях гпс.

- •1. Сущность, значение и виды учета хозяйственной деятельности

- •2.1. Основные цели и задачи бухгалтерского учета. Предмет и метод бухгалтерского учета

- •2.2. Понятие плана счетов бухгалтерского учета в учреждениях и организациях, состоящих на бюджете. Сущность двойной записи и корреспонденции счетов

- •2.3. Бухгалтерские документы и формы бухгалтерского учета. Порядок исправления ошибочных записей в регистрах бухгалтерского учета

- •3. Ответственность за организацию бухгалтерского учета в органах управления и подразделениях гпс

- •Виды налоговых правонарушений и ответственность за их совершение

- •4. Материальная ответственность личного состава гпс за ущерб, причиненный государству.

- •5. Порядок и условия постановки на учет и списания основных средств и товарно-материальных ценностей в органах управления и подразделениях гпс.

- •Вопросы для самоконтроля:

- •Тема 12 Основы организации контроля за финансово-хозяйственной деятельностью органов управления и подразделений гпс.

- •Сущность и организационные формы контроля в России. Система государственного финансового контроля в Российской Федерации

- •1. Сущность и организационные формы контроля в России. Система государственного финансового контроля в Российской Федерации

- •Ведомственный финансовый контроль в системе мчс России. Формы и основные задачи ведомственного финансового контроля

- •Основные виды ревизий финансово-хозяйственной деятельности и их краткая характеристика

- •Основные этапы проведения ревизий финансово-хозяйственной деятельности в органах управления и подразделениях гпс.

- •Вопросы для самоконтроля:

2.Государственный бюджет и его структура. Налоговая система в рф.

Закон бюджета по Болтону: «Современный опыт показывает, что расходы и доходы возрастают, пока не уравняются между собой, независимо оттого, что из них превалировало».

Важно отметить, что при функционировании финансовой системы возникают два тесно взаимосвязанных процесса: мобилизация финансовых ресурсов в распоряжение государственных структур и использование средств на различные государственные потребности, в том числе и на обеспечение функций пожарной безопасности. Первый из этих процессов находит свое выражение в понятии государственные доходы, второй - государственные расходы и воплощаются в государственном бюджете.

Государственный бюджет - это основной финансовый план формирования и использования централизованного денежного фонда государства.

Бюджет выполняет шесть основных функций:

1. Аккумулирующая или функция образования бюджетного фонда. Данную функцию выполняют бюджетные доходы, включающие налоги, сборы, безвозмездные перечисления, займы, доходы от государственной собственности и т.д. Структура бюджетных доходов не постоянная и зависит от общего экономического положения в стране и приоритетов экономической политики государства.

2. Перераспределительная или использования бюджетного фонда. С помощью бюджетных доходов и расходов происходит перераспределение ВВП страны. Государство осуществляет финансирование отдельных отраслей хозяйства, экономических регионов, учреждений непроизводственной сферы и отдельных хозяйствующих субъектов с целью соблюдения определенных макроэкономических пропорций. Структура бюджетных расходов подвержена более частым изменениям, чем структура доходов.

3. Контрольная функция. С помощью контрольной функции осуществляется контроль над действиями исполнительной власти, выявляется финансовое положение отдельных экономических субъектов, отраслей хозяйства, территориальных образований. Контрольная функция позволяет не только анализировать, насколько своевременно и полностью финансируются отрасли, регионы и т.д., но и как складываются пропорции в распределении бюджетных средств и к каким социально-экономическим результатам это приводит, то есть, эффективно ли расходуются средства бюджета.

4. Информационная функция. Бюджет является показателем текущего состояния экономики, социальной сферы и политической ситуации. Структура его доходной и расходной части позволяет судить о приоритетах государственной политики. Поскольку закон о бюджете на очередной год составляется как плановый документ, он вы ступает как прогноз будущей экономической ситуации. Его разработка сопровождается прогнозными расчетами основных показателей развития страны, на которые ориентируются не только государственные учреждения, но и организации негосударственного сектора экономики, а также простые граждане. Закладываемые в закон о бюджете планово-прогнозные показатели (например: курс доллара, цена на нефть, уровень инфляции и т.п.) формируют в обществе определенные ожидания, которые могут быть как позитивными, так и негативными.

5. Институционализация общественных предпочтений. В России, как и в большинстве государств, принятию закона о бюджете предшествует его обсуждение в парламенте. На этом этапе в составленный правительством законопроект вносятся корректировки с учетом мнений депутатов, представляющих интересы своих избирателей. Таким образом, структура бюджета отражает общественные предпочтения в отношении государственной политики. Для реализации этой функции важное значение имеет порядок бюджетного процесса, степень открытости и доступности информации о бюджете для граждан и их представителей, а также контроль избирателей над деятельностью своих депутатов.

6. Регулирующая функция. В условиях рыночной экономики основным инструментом государственного регулирования является финансовая система, центральным звеном которой является бюджет. Любые значимые решения в области экономической политики должны иметь финансовое обеспечение, поэтому они подкрепляются соответствующими бюджетными расходами. Увеличивая или сокращая расходы по отдельным отраслям или предприятиям, государства может способствовать или наоборот тормозить развитие этих отраслей. С помощью бюджетных расходов государство финансирует социально-значимые отрасли, которые с точки зрения рынка являются неэффективными.

Названные функции бюджета носят объективным характер и имеют место в любой стране мира, независимо от уровня развития демократических институтов и характера государственной экономической политики

В таблице 1 представлена структура государственного бюджета Российской Федерации.

|

Государственный бюджет ( баланс доходов и расходов государства) |

|

|

Доходы |

Расходы |

|

Налоговые доходы

Неналоговые доходы

|

|

|

Превышение доходов над расходами Превышение расходов над доходами |

Профицит Дефицит |

С 1 января 1997 года введен в действие Федеральный закон Российской Федерации от 15 августа 1996 года № 115-ФЗ «Федеральный закон о бюджетной классификации Российской Федерации».

Бюджетная классификация Российской Федерации является группировкой доходов и расходов бюджетов всех уровней с присвоением объектам классификации группировочных кодов.

Бюджетная классификация обеспечивает сопоставимость показателей бюджетов всех уровней.

Бюджетная классификация включает:

-

классификацию доходов бюджетов Российской Федерации РФ

(см. таблицу);

-

функциональную классификацию расходов бюджетов РФ;

-

экономическую классификацию расходов бюджетов РФ;

-

классификацию источников внутреннего финансирования дефицитов бюджетов РФ;

-

классификацию источников внешнего финансирования дефицита федерального бюджета;

-

классификацию видов государственных долгов Российской Федерации и субъектов РФ;

-

классификацию видов государственного внешнего долга и внешних активов РФ;

-

ведомственную классификацию расходов федерального бюджета.

Бюджетная классификация РФ является единой и используется при составлении, утверждении и исполнении бюджетов всех уровней и составлении консолидированных бюджетов всех уровней.

Понятие и структура налоговой системы.

Налогообложение выступает важнейшей функцией государства, определяющим условием его суверенитета. В современных условиях в процессе налоговых правоотношений аккумулируется около 90% денежных средств, выступающих финансовым обеспечением функционирования государства, реализации им своих функций. Как гласит закон налогообложения по Уинстону Черчиллю (премьер-министр Великобритании): «Хороших налогов не бывает».

Налоговая система представляет собой основанную на определенных принципах систему урегулированных нормами права общественных отношений, складывающихся в сфере налогообложения. Элементами (подсистемами) налоговой системы называют не только налоги и сборы, но и налогооблагающих субъектов («обременяют поданных» обязанностями по уплате налогов и сборов – Россия, 89 субъектов Федерации, около 29 тыс.муниципальных образований), действующие от их имени налоговые (финансовые, таможенные) органы, органы налоговой полиции, а также налогоплательщиков и налоговых агентов, их права и обязанности.

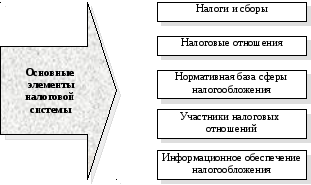

Таким образом, налоговая система является совокупностью (см. рис.1):

-

Системы налогов и сборов;

-

Системы налоговых отношений;

-

Системы участников налоговых отношений;

-

Нормативной правовой базы сферы налогообложения;

-

Системы информационного обеспечения налогообложения (информационная система ФНС России).

К основным принципам построения и функционирования налоговой системы относят следующие организационные и функциональные принципы налогообложения (см. рис 2).

Центральное место в системе законодательного обеспечения налоговой системы занимает Налоговый кодекс Российской Федерации, принятый Государственной Думой 16 июля 1998 года, подписанный Президентом Российской Федерации 31 июля 1998 года № 146-ФЗ с последующими дополнениями и изменениями. В данном документе отражены основные принципы построения налогооблагаемой базы, установлен механизм функционирования налоговой системы и определен весь перечень взимаемых налогов (сборов) с хозяйствующих субъектов и физических лиц на территории Российской Федерации.

Основное отличие налогов и сборов заключается не в бюджете, в который они зачисляются, а в том, на какой территории эти налоговые платежи вводятся и взимаются. Состав налогов и сборов России не стабилен. Так, начиная с 1991 г. отменены, в частности, налоги на доходы банков, на доходы от страховой деятельности, биржевой налог. К числу налогов, которые за это же время были дополнительно введены, относятся: налоги на игорный бизнес и на отдельные виды транспортных средств, плата за пользование объектами животного мира и водными биологическими ресурсами, налог на покупку иностранных денежных знаков, налог с продаж.

Рис. 1 Элементы налоговой системы России.

Рис. 2 Основные принципы построения и функционирования

налоговой системы России

Налог – это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Вторым методом мобилизации доходов являются государственные займы. Они используются не только для покрытия бюджетного дефицита, но и для обеспечения различных капитальных затрат, особенно в части инвестирования средств в государственный сектор экономики.

Третьим методом мобилизации государственных доходов является эмиссия, причем не только бумажно-денежная, но и кредитная. К эмиссии государство прибегает лишь в том случае, если налоговые и займовые поступления не обеспечивают покрытия растущих государственных расходов.

Расходы из государственного бюджета представлены ассигнованиями, субсидиями, субвенциями, дотациями.

Ассигнования - выдача денежных средств из госбюджета на содержание предприятий и учреждений, в том числе и пожарной охраны.

Субсидии - вид государственного денежного пособия, предоставляемого государством организациям и учреждениям.

Субвенции - вид государственного финансового пособия местным органам власти или отдельным отраслевым хозяйственным органам, предоставляемого на цели развития.

Дотации - вид государственного пособия организациям, предприятиям для покрытия убытков с целью поддержки.

Налоговая система построена на сочетании прямых и косвенных налогов. Прямые налоги взимаются непосредственно с владельцев имущества, получателей доходов.

К числу прямых налогов относятся: подоходный налог, налог на прибыль, ресурсные платежи, налоги на имущество, владение и пользование которым служат основанием для налогообложения.

Косвенные налоги взимаются в сфере реализации или потребления товаров и услуг, то есть в конечном итоге перекладываются на потребителей продукции. Косвенные налоги вытекают из хозяйственных актов и оборотов, финансовых операций (налог на добавленную стоимость (НДС), акцизы, таможенная пошлина, налог на операции с ценными бумагами).

В Российской Федерации все обязательные платежи по закону разделены на три группы в зависимости от органа, который их устанавливает и изымает: федеральные, региональные и местные. В таблице 2 представлена налоговая система Российской Федерации.

Федеральные налоги взимаются на всей территории России. К ним относятся: НДС, акцизы на товары, налог на операции с ценными бумагами, таможенные пошлины, отчисления на воспроизводство минерально-сырьевой базы, платежи за пользование природными ресурсами, налог на прибыль, налог на имущество, находящееся в порядке наследования и дарений, сбор за использование наименования "Россия", транспортный налог и т.д.

К региональным налогам относятся: налог на имущество предприятий, лесной налог, плата за воду, целевой сбор на нужды образовательных учреждений и сбор за регистрацию предприятий.

К местным налогам и сборам относятся: налог на имущество физических лиц, земельный налог, регистрационный сбор с физических лиц, занимающихся предпринимательской деятельностью, сбор за право торговли, целевые сборы с граждан и предприятий, налог на рекламу и т.д.

Налоги являются главным инструментом перераспределения национального дохода и обеспечивают мобилизацию преобладающей части финансовых ресурсов при формировании как бюджетных, так и внебюджетных фондов.

Финансовые ресурсы на обеспечение пожарной безопасности являются составной частью государственных ресурсов и поэтому их источниками создания являются поступления в федеральный бюджет, бюджеты субъектов Российской Федерации, местные бюджетные и внебюджетные фонды.

Таблица 2