- •Змістовий модуль 3. Податкова звітність, звітність перед органами страхування та статистична звітність

- •Тема 10. Податкова звітність Питання, що розглядаються у темі

- •Після вивчення теми студент повинен знати:

- •10.1. Загальні положення щодо складання і подання податкової звітності

- •Складення податкової декларації

- •Подання податкової декларації до органів державної податкової служби

- •Внесення змін до податкової звітності

- •Відповідальність за складення податкової звітності

- •10.2. Податкова звітність з податку на додану вартість Склад податкової звітності з податку на додану вартість

- •Звітні (податкові) періоди та строки подання декларації з пдв

- •Порядок оформлення та подання податкової звітності з пдв

- •Порядок заповнення податкової декларації з пдв

- •Порядок заповнення уточнюючого розрахунку

- •Перевірка декларацій в органі державної податкової служби

- •10.3. Податкова звітність з податку на прибуток Склад податкової звітності з податку на прибуток

- •Формування інформації про доходи підприємства

- •1. Дохід від операційної діяльності

- •Формування інформації про витрати підприємства

- •Формування інформації про собівартість

- •Порядок визначення інших витрат

- •1. Загальновиробничі витрати – Додаток зв

- •Визначення показника прибутку, що підлягає оподаткуванню

- •Порядок виправлення самостійно виявлених помилок

- •Контрольні питання для перевірки знань за темою

- •Тестові завдання для перевірки знань за темою

- •Завдання для практичних занять та самостійної роботи за темою

- •Господарські операції за 1 квартал 2011 р.

- •Господарські операції за 2 квартал 2011 р.

- •Тема 11. Звітність перед органами страхування Питання, що розглядаються у темі

- •Після вивчення теми студент повинен знати:

- •11.1. Загальні положення складання звітності зі страхування

- •11.2. База нарахування та розміри єдиного соціального внеску

- •11.3. Порядок складання та подання звітності до пенсійного фонду та органів соціального страхування

- •11.4. Порядок складання звіту щодо сум нарахованого єдиного внеску на загальнообов'язкове державне соціальне страхування

- •11.5. Звітність перед органами соціального страхування на випадок безробіття

- •11.6. Порядок складання та термін подання звітності у фонд страхування з тимчасової втрати працездатності

- •Порядок формування звіту за формою ф14-фсс з твп

- •Контрольні питання для перевірки знань за темою

- •Тестові завдання для перевірки знань за темою

- •Завдання для практичних занять та самостійної роботи за темою

- •Матеріал для виконання завдання:

- •Тема 12. Статистична звітність Питання, що розглядаються у темі

- •Після вивчення теми студент повинен знати:

- •12.1. Значення та форми державного статистичного спостереження

- •12.2. Характеристика статистичної звітності

- •12.3. Класифікація видів економічної діяльності

- •Контрольні питання для перевірки знань за темою

- •Тестові завдання для перевірки знань за темою

- •Завдання для практичних занять та самостійної роботи за темою

- •Матеріал для виконання завдання:

- •Інформація про основні засоби

Формування інформації про витрати підприємства

З набуттям чинності розділу ІІІ Податкового кодексу змінився підхід до складу і визнанню витрат, що враховуються при обчисленні об’єкта оподаткування. В минулому залишилось поняття «валові витрати». В Податковому кодексі воно замінене на «витрати, що враховуються при обчисленні об’єкта оподаткування». У Податковому кодексі наближено класифікацію витрат бухгалтерського і податкового обліку, але все ж таки структура витрат, що подана в Податковому кодексі, досить заплутана і відрізняється від правил бухгалтерського обліку в частині формування собівартості продукції.

До вступу в дію Розділу ІІІ Податкового кодексу валові витрати відображалися за правилом першої події (пп. 11.2.1 ст. Закону України «Про оподаткування прибутку підприємств»).

Відповідно до норм Податкового кодексу витрати, що формують собівартість реалізованих товарів, виконаних робіт, наданих послуг, визнаються витратами того звітного періоду, в якому визнано доходи від реалізації таких товарів, виконання робіт, надання послуг (п.138.4); інші витрати визнаються витратами того звітного періоду, в якому вони здійснюються, з урахуванням окремих особливостей (п.138.5). Тобто діє принцип нарахування та відповідності доходів і витрат.

До складу собівартості, відповідно до Податкового кодексу, включаються всі витрати, які прямо пов’язані із виробництвом таких товарів, виконанням робіт, наданням послуг, тоді як в бухгалтерському обліку, відповідно до П(С)БО 16, у виробничу собівартість включаються змінні загальновиробничі і постійні розподілені загальновиробничі витрати. Відповідно до нових правил податкового обліку всі загальновиробничі витрати будуть обліковуватись у складі «інших витрат».

Також, згідно з П(С)БО 16, до складу собівартості входять і витрати від втрати браку, що складаються із повністю забракованої по технологічним причинам продукції, а в податковому обліку фактична вартість остаточно забракованої продукції не включається до складу витрат платника податку, крім втрат від браку, які складаються з вартості остаточно забракованої з технологічних причин продукції (виробів, вузлів, напівфабрикатів) та витрат на виправлення такого технічно неминучого браку, в разі реалізації такої продукції. Норми цих втрат/витрат встановлюються Кабінетом Міністрів України. Якщо не встановлено норм таких втрат, платник податку має право самостійно визначати допустимі норми технічно неминучого браку в наказі по підприємству за умови обґрунтування його розміру. Такі самостійно встановлені платником податку норми діють до встановлення відповідних норм Кабінету Міністрів України.

Порівняння порядку визнання витрат в бухгалтерському і податковому обліку відображено в табл. 10.3.

Таблиця 10.3 - Порівняння порядку визнання витрат в бухгалтерському і податковому обліку

|

№ п/п |

Стаття |

Бухгалтерський облік (П(С)БО 16) |

Податковий облік (ПКУ) | ||

|

Визнання витрат |

Списання витрат | ||||

|

1. |

Собівартість реалізованих товарів |

Визнаються витратами певного періоду водночас із визнанням доходу, для отримання якого вони здійснені |

В момент отримання доходу від реалізацій такої продукції

|

Визнаються витратами того звітного періоду, в якому визнано доходи від реалізації таких товарів, виконання робіт, надання послуг | |

|

2. |

Собівартість реалізованої продукції (робіт, послуг): | ||||

|

А) |

Виробнича собівартість | ||||

|

- Прямі матеріальні витрати | |||||

|

- Прямі витрати на оплату праці | |||||

|

- Інші прямі витрати | |||||

|

- Загальновиробничі витрати |

Інші витрати (п.138.5, 138.10 – 138.12,ст.140, ст.141 ПКУ) Визнаються витратами того звітного періоду, в якому вони здійснюються | ||||

|

Б) |

Нерозподілені постійні загальновиробничі витрати

|

Відображаються у складі витрат того звітного періоду, в якому вони були здійснені |

Включаються до складу собівартості реалізованої продукції (робіт, послуг) у періоді їх виникнення | ||

|

3. |

Адміністративні витрати |

В тому звітному періоді в якому вони були здійснені | |||

|

4. |

Витрати за збут | ||||

|

5. |

Інші операційні витрати | ||||

|

6. |

Фінансові витрати | ||||

|

7. |

Інші витрати звичайної діяльності | ||||

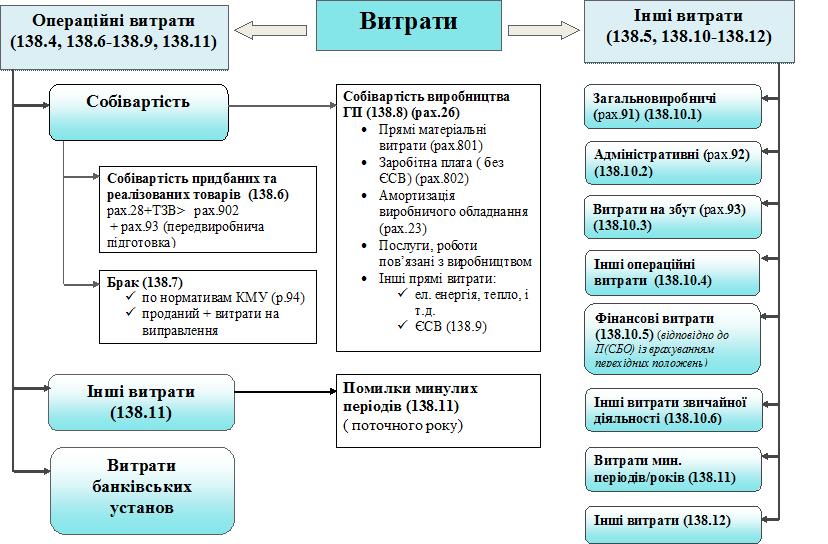

Схематично, класифікацію витрат, що подана в Податковому кодексі (ст.138) можна зобразити наступним чином:

Рис. 10.1 - Класифікація витрат згідно з Податковим кодексом

Розглянемо класифікацію витрат детальніше.

Всі витрати, що враховуються при обчисленні об’єкта оподаткування, складаються із витрат операційної діяльності та інших витрат. Кожен із зазначених видів витрат має свою розгалужену структуру.

Витрат операційної діяльності (пп. 138.1.1 Податкового кодексу) складаються із собівартості та витрат банківських установ. Відповідно до Податкового кодексу собівартість реалізованих товарів, виконаних робіт, наданих послуг в Податковому кодексі - це витрати, що прямо пов’язані з виробництвом та/або придбанням реалізованих протягом звітного податкового періоду товарів, виконаних робіт, наданих послуг, які визначаються відповідно до П(С)БО, що застосовуються в частині, яка не суперечить положенням розділу ІІІ Податкового кодексу.

Собівартість, в свою чергу складається із:

- Собівартості придбаних та реалізованих товарів, виконаних робіт, наданих послуг (формується відповідно до ціни їх придбання з урахуванням ввізного мита і витрат на доставку та доведення до стану, придатного для продажу) та інші витрати, які беруться, зокрема, для визначення;

- Браку (втрати від браку, які складаються з вартості остаточно забракованої з технологічних причин продукції (виробів, вузлів, напівфабрикатів) та витрат на виправлення такого технічно неминучого браку, в разі реалізації такої продукції);

- Собівартості виготовлених та реалізованих товарів, виконаних робіт, наданих послуг (складається з витрат, прямо пов’язаних з виробництвом таких товарів, виконанням робіт, наданням послуг).

Витрати банківських установ включають в себе процентні витрати за кредитно-депозитними операціями (за кореспондентськими рахунками та коштами до запитання, цінними паперами власного обігу); комісійні витрати (за кредитно-депозитними операціями, розрахунково-касове обслуговування, інкасацію та перевезення цінностей, операціями з цінними паперами, операціями на валютному ринку, операціями з довірчого управління); від'ємний результат (збиток) від операцій з купівлі/продажу іноземної валюти та банківських металів; від'ємне значення курсових різниць від переоцінки активів та зобов'язань у зв'язку зі зміною офіційного курсу національної валюти до іноземної валюти (пп. 153.1.3); суми страхових резервів (ст. 159 Податкового кодексу), а також деякі інші витрати, установлені в Податковому кодексі.

Друга частина витрат - інші витрати (п.138.5, 138.10 –138.12,ст.140, ст.141 Податкового кодексу). Інші витрати включають загальновиробничі витрати, адміністративні витрати, витрати на збут, інші операційні витрати, фінансові витрати, інші витрати звичайної діяльності, витрати минулих періодів/років, інші витрати.

На відміну від бухгалтерського обліку загальновиробничі витрати в податковому обліку визнаються витратами того звітного періоду, в якому вони здійснюються.

Адміністративні витрати, витрати на збут, інші операційні витрати, фінансові витрати, інші витрати звичайної діяльності в податковому обліку відображаються так, як і в бухгалтерському обліку, згідно з П(С)БО 16, але з урахуванням особливостей витрат подвійного призначення, витрат пов’язаних з нерезидентами, офшорами та витратами, що не включаються до складу витрат.

Перелік витрат, які не включаються до витрати, що враховуються при обчисленні об’єкта оподаткування доповнився (пп.139.1 Податкового кодексу). Не включаються у склад витрат суми авансів, та витрати, понесені у зв’язку із придбанням товарів (робіт, послуг) та інших матеріальних і нематеріальних активів у фізичної особи – підприємця, що сплачує єдиний податок. Винятком є витрат, понесені у зв’язку із придбанням робіт, послуг у фізичної особи – платника єдиного податку, яка здійснює діяльність у сфері інформатизації.

Документальним підтвердженням витрат є первинні документи, реєстри бухгалтерського обліку, фінансова звітність та інші документи, що пов’язані з нарахування і виплатою податків і зборів, ведення яких передбачено законодавством.