- •Восточноукраинский национальный университет им. Владимира даля

- •Содержание

- •Тема 1. Происхождение, сущность и виды денег

- •1. Происхождение и сущность денег.

- •2. Функции денег.

- •3. Виды денег.

- •Перечень рекомендуемой литературы

- •Тема 2. Денежное обращение и денежная система

- •1. Денежное обращение.

- •2. Законы денежного обращения

- •3. Денежная система.

- •4. Инфляция

- •5. Денежное обращение в Украине

- •Выплаты пособий и материальной помощи;

- •А) за фактически проданную / отгруженную продукцию (выполненную работу, предоставленные услуги);

- •Контрольные вопросы

- •Перечень рекомендуемой литературы

- •Тема 3. Финансовый рынок

- •1. Понятие, сущность и эволюция финансового рынка.

- •2. Функции и субъекты финансового рынка.

- •3. Структура финансового рынка.

- •4. Государственное регулирование финансового рынка.

- •5. Формирование финансового рынка в Украине.

- •Контрольные вопросы

- •Перечень рекомендуемой литературы

- •Тема 4. Денежный рынок

- •1. Инструменты и механизмы денежного рынка.

- •2. Валютная система Украины

- •Сферой валютного контроля являются:

- •Контрольные вопросы

- •Перечень рекомендуемой литературы

- •Тема 5. Кредит: понятие, функции и классификация

- •1. Кредит: понятие, функции и принципы предоставления

- •2. Способы начисления процентов

- •3. Классификация кредита.

- •Контрольные вопросы

- •Перечень рекомендуемой литературы

- •Тема 6. Центральные банки

- •1. Формы организации и функции центральных банков

- •2. Операции центральных банков.

- •3. Денежно-кредитная политика центральных банков.

- •4. Национальный банк Украины.

- •Контрольные вопросы

- •Перечень рекомендуемой литературы

- •Тема 7. Коммерческие банки

- •1. Функции и формы организации коммерческих банков.

- •2. Пассивные операции коммерческих банков.

- •3. Активные операции коммерческих банков.

- •4. Услуги коммерческих банков.

- •5. Специализированные коммерческие банки.

- •Контрольные вопросы

- •Перечень рекомендуемой литературы

- •Тема 8. Небанковские финансово-кредитные учреждения

- •1. Пенсионные фонды.

- •2. Страховые компании.

- •3. Инвестиционные компании и инвестиционные фонды.

- •4. Кредитные союзы.

- •Контрольные вопросы

- •Перечень рекомендуемой литературы

- •Тема 9. Ценные бумаги

- •1. Сущность и классификация ценных бумаг.

- •2. Акция

- •4. Облигация

- •5. Другие основные ценные бумаги.

- •6. Производные ценные бумаги.

- •Контрольные вопросы

- •Перечень рекомендуемой литературы

- •Тема 10. Рынок ценных бумаг

- •1. Понятие, структура и регулирование рынка ценных бумаг.

- •2. Участники рынка ценных бумаг

- •3. Первичный рынок ценных бумаг

- •4. Вторичный рынок ценных бумаг.

- •5. Сделки и расчеты на рынке ценных бумаг.

- •Контрольные вопросы

- •Перечень рекомендуемой литературы

- •0501 "Экономика и предпринимательство"

Тема 5. Кредит: понятие, функции и классификация

Кредит: понятие, функции и принципы предоставления.

Способы начисления процентов.

Классификация кредита.

1. Кредит: понятие, функции и принципы предоставления

Кредит – это движение ссудного капитала, который передается от кредитора заемщику на условиях срочности, возвратности и платности.

Плата за пользование кредитом называется процентом.

Функции кредита:

перераспределение денежного капитала;

концентрация и централизация капитала;

снижение общественных издержек производства и обращения (снижение издержек на единицу продукта);

регулирование экономики.

К основным принципам кредита относятся:

срочность;

платность;

возвратность;

обеспеченность;

целевой характер использования средств;

дифференцированность.

Принципы кредита реализуются путем фиксации соответствующих условий в соответствующих документах. Отношения кредита оформляются путем заключения договоров кредита (займа) или выпуска ценных бумаг.

2. Способы начисления процентов

Существует два метода расчета процентов:

Декурсивный (последующий) - проценты начисляются в конце каждого интервала начисления, их величина определяется исходя из величины предоставляемого кредита. Декурсивная ставка процента (ссудный процент) (i) - это выраженное в процентном отношении суммы начисленного за определенный интервал дохода к сумме, имеющейся на начало данного интервала.

Антисипативный (предварительный) - проценты начисляются в начале каждого интервала начисления. Сумма процентных денег определяется исходя из наращенной суммы – суммы долга с процентами. Антисипативной процентной ставкой (d) будет выраженная в процентах отношение суммы дохода, выплачиваемого за определенный интервал к величине наращенной суммы, полученной по прошествию этого интервала. Такая процент ставка называется также учётной ставкой.

В зависимости от условий начисления процентов проценты бывают:

Простые, которые применяются к одной и той же первоначальной денежной сумме в течение всего периода начисления, независимо от количества интервалов начисления.

Сложные проценты - по прошествии каждого интервала начисления они начисляются к сумме долга и к начисленным процентам за предыдущие интервалы.

Для определения простой ставки процента используются формулы:

для ссудных процентов

![]() или

или

![]() ,

где

,

где

![]() –относительная

величина ставки процентов;

–относительная

величина ставки процентов;

![]() - простая годовая

ставка ссудного процента;

- простая годовая

ставка ссудного процента;

![]() -

величина годового процентного дохода.

-

величина годового процентного дохода.

![]() –величина

первоначальной денежной суммы.

–величина

первоначальной денежной суммы.

для учетных ставок

![]() или

или

![]() ,

где

,

где

![]() -

учетная ставка процента;

-

учетная ставка процента;

![]() –относительная

величина учетной ставки;

–относительная

величина учетной ставки;

![]() –сумма процентных

денег за год (дисконт);

–сумма процентных

денег за год (дисконт);

![]() -

наращенная сумма.

-

наращенная сумма.

Для определения сложной ставки процента используются формулы:

для ссудных процентов:

![]() ,

где

,

где

![]() –относительная

величина годовой ставки сложных ссудных

процентов;

–относительная

величина годовой ставки сложных ссудных

процентов;

![]() –продолжительность

периода начисления в годах.

–продолжительность

периода начисления в годах.

для учетных ставок:

![]()

![]() –относительная

величина сложной учетной ставки.

–относительная

величина сложной учетной ставки.

Величина получаемого дохода (сумма процентов) определяется исходя из величины (вкладываемого) авансированного капитала, срока на который он предоставляется, размера и вида процентной ставки.

При начислении ссудных процентов:

![]() .

.

Следовательно,

общая сумма процентных денег за весь

период начисления (![]() ):

):

![]()

При антисипативном способе начисления процентов:

![]() .

.

Соответственно,

общая сумма процентных денег (![]() )будет

рассчитываться:

)будет

рассчитываться:

![]()

Рост первоначальной суммы долга, называемый наращением – это увеличение суммы долга за счёт присоединения начисленных процентов. Определение наращенной суммы называется компаудинг

Наращенная сумма рассчитывается по формулам:

При начислении простых процентов:

для ссудных процентов:

![]() .

.

Иногда на разных

интервалах начисления применяются

разные процентные ставки. Если на

последовательных интервалах начисления

![]() используются

ставки процентов

используются

ставки процентов

![]() ,

то по формуле (6) сумма процентных денег

в конце первого интервала составит:

,

то по формуле (6) сумма процентных денег

в конце первого интервала составит:

![]() ,

,

в конце второго интервала:

![]()

и т.д.

При N интервалах начисления наращенная сумма составит:

![]()

для учетных ставок:

![]()

При начислении сложных процентов:

для ссудных процентов:

![]()

Если срок ссуды n в годах не является целым числом, то формула (12) примет вид:

![]() ,

где

,

где

![]() -

целое число лет;

-

целое число лет;

![]() -

оставшаяся дробная часть года.

-

оставшаяся дробная часть года.

Начисление сложных процентов может осуществляться не один, а несколько раз в году. В этом случае оговаривается номинальная ставка процентов j - годовая ставка, по которой определяется величина ставки процентов, применяемой на каждом интервале начисления.

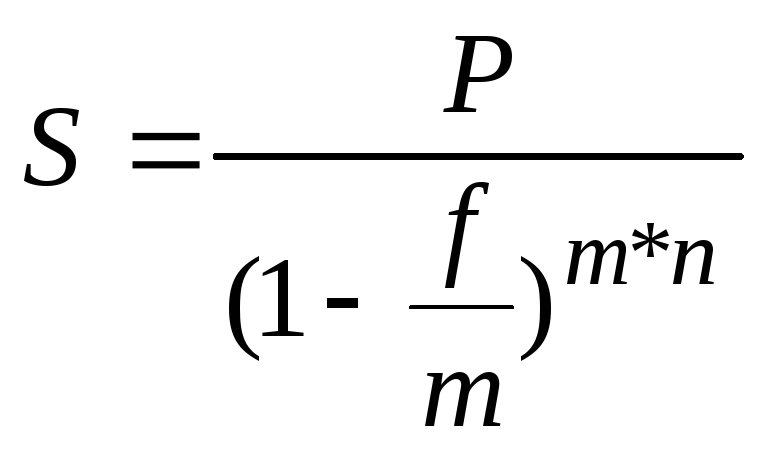

При m равных интервалах начисления и номинальной процентной ставке j эта величина считается равной j/m. Если срок ссуды составляет n лет, то, аналогично формуле (12) , получаем выражение для определения наращенной суммы:

![]()

Если общее число интервалов начисления не является целым числом (mn – целое число интервалов начисления, l – оставшаяся дробная часть интервала начисления), то выражение (14) принимает вид:

![]()

Для целого числа периодов начисления используется формула сложных процентов (12), а для оставшейся дробной части – формула простых процентов (9).

В мировой практике часто применяется также непрерывное начисление сложных процентов (т.е. продолжительность интервала начисления стремится к нулю, а m – к бесконечности). В этом случае для вычисления наращенной суммы служит следующее выражение:

![]()

для учетных ставок:

![]()

Для периода начисления, не являющегося целым числом:

![]()

При учетной ставке, изменяющейся в течение срока ссуды, наращенная сумма превращается в:

Для начисления процентов m раз в году формула имеет такой вид:

или

При этом mn – целое число интервалов начисления за весь период начисления, l – часть интервала начисления.

Отношение наращенной

суммы к первоначальной описывается

коэффициентом

наращения (![]() ),

который показывает во сколько раз вырос

первоначальный капитал.

),

который показывает во сколько раз вырос

первоначальный капитал.

Коэффициент наращения рассчитывается по формуле:

![]()

Если период начисления рассчитывается в днях, то применяется следующая формула:

![]() ,

где

,

где

![]() -

продолжительность периода начисления

в днях;

-

продолжительность периода начисления

в днях;

K- продолжительность года в днях.

База измерения времени при расчете процентов может рассчитываться тремя способами:

Приблизительный. В целом месяце использования кредита принимается 30 дней, в неполном – по календарю, в году принимается 360 дней. Такой способ расчета применяется в Дании, Швеции, Германии.

Промежуточный. В году - 360 дней, но количество дней в месяце принимается по календарю (Франция, Бельгия, Испания, Швейцария).

Точный. Число дней в году и срок пользования кредитом принимается по календарю (Англия, США, Россия).

День выдачи и день погашения кредита считаются за один день.

Определение современной величины наращенной суммы называется дисконтированием.

При начислении простых процентов:

для ссудных процентов:

![]()

для учетных ставок:

![]()

При начислении сложных процентов:

для ссудных процентов:

![]() ,

где

,

где

![]() -

коэффициент дисконтирования.

-

коэффициент дисконтирования.

для учетных ставок:

![]()

Преобразуя вышеприведенные формулы (т.е. заменяя входящие в нее выражения на эквивалентные и выражая одни величины через другие), получаем еще несколько формул для определения неизвестных величин в различных случаях:

При начислении простых процентов:

для ссудных процентов:

![]() ;

;

![]() ;

;

![]()

для учетных ставок:

![]()

![]()

При начислении сложных процентов:

для ссудных процентов:

![]()

![]()

![]()

для учетных ставок:

![]()

![]()

![]()

Часто при расчетах, проводимых по различным финансовым операциям, возникает необходимость в определении эквивалентных процентных ставок, т.е. таких процентных ставок разного вида, применение которых при различных начальных условиях дает одинаковые финансовые результаты. Их необходимо знать в случаях, когда существует возможность выбора условий финансовой операции и требуется инструмент для корректного сравнения различных процентных ставок.

![]()

![]()

![]()

![]()

![]()

![]()

Полученная в последней формуле, годовая ставка сложных процентов, эквивалентная номинальной процентной ставке, называется эффективной ставкой сложных процентов.

![]()

![]()

![]()