- •1. Основные производственные средства: понятие, классификация. Показатели, используемые для учета и оценки основных средств.

- •2. Обновление и выбытие основных средств. Физический износ основных средств и методы определения его величины.

- •3. Моральный износ основных средств, его виды и влияние на экономику предприятия.

- •4. Сущность, роль и оценка годовой суммы амортизационных отчислений, как важнейшего ресурса предприятия.

- •5. Амортизационная политика предприятия. Методы ускоренной амортизации и расчет ежегодной величины амортизации и отчислений в амортизационный фонд.

- •6. Показатели и пути повышения эффективности использования основных фондов.

- •7. Воспроизводство основных фондов: виды, источники финансирования.

- •8. Управление процессом привлечения заемных финансовых ресурсов на предприятии. Эффект финансового рычага.

- •10. Нормирование производственных запасов основных материалов. Оптимизация объемов производственных запасов на предприятии.

- •11. Нормирование оборотных активов и политика предприятия по их оптимизации в незавершенном производстве и в запасах готовой продукции.

- •12. Дебиторская задолженность, ее виды. Политика управления дебиторской задолженностью.

- •13. Политика финансирования оборотных активов на предприятия.

- •14. Роль спонтанных источников финансирования оборотных средств в ускорении их оборачиваемости.

- •15. Персонал предприятия, структура и классификация. Методы расчета потребности в персонале на промышленном предприятии.

- •16. Нормирование труда: функции, задачи и принципы. Методы нормирования затрат труда и качество норм.

- •17. Производительность труда и методы ее измерения. Пути повышения производительности труда на предприятии.

- •18. Составляющие элементы Единой тарифной системы Республики Беларусь. Расчет часовых тарифных ставок на основе ставки 1-го разряда.

- •19. Системы оплаты труда и условия их применения. Расчет величины заработной платы работающего при использовании различных систем.

- •20. Понятие производственной мощности предприятия и ее расчет. Анализ и пути повышения уровня использования производственных мощностей.

- •21. Денежные расходы предприятия, классификация их по целевому назначению. Методы планирования затрат предприятия.

- •22. Понятие затраты, издержки, расходы. Классификация затрат производства по экономическим элементам. Постоянные, переменные и общие затраты. Эффект масштаба производства (сила операционного рычага).

- •23. Классификация затрат производство по статьям калькуляции. Простые и комплексные, прямые и косвенные статьи калькуляции, методы расчета.

- •24. Распределение косвенных затрат по изделиям конкретного наименования.

- •25. Факторы, влияющие на уровень затрат и пути снижения себестоимости продукции.

- •26. Система показателей эффективности производства

- •28. Понятие рентабельности. Рентабельность производства и другие виды рентабельности. Взаимосвязь между отдельными видами рентабельности.

- •29. Управление конечными финансовыми результатами деятельности предприятия.

- •30. Учетная политика предприятия и ее влияние на размер прибыли.

- •31. Понятие и виды денежных потоков предприятия. Расчет величины денежных потоков и их оптимизация.

- •32. Сущность показатели и способы анализа конкурентоспособности и конкурентных преимуществ предприятия. Корпоративный профиль предприятия, его сущность.

- •33.Понятие качества продукции. Методы оценки качества Сертификация и стандартизация. Виды стандартов.

- •34. Ценообразование. Факторы, учитываемые при ценообразовании.

- •35. Методы ценообразования

- •36. Ценовая политика предприятия. Основные цели и виды. Ценовая стратегия предприятия цели методы средства и план.

- •37.Производственная программа, ее измерители и показатели. Планирование производства продукции в условиях рыночной экономики.

- •38. Выручка как источник собственных финансовых средств предприятия: понятия, методы определения, учета и планирования. Ассортиментная политика предприятия.

- •39. Сущность управления и его объективная необходимость. Организация как объект управления. Формы ее представления и классификация.

- •40. Истоки и эволюция менеджмента.

- •41. Сущность организационной управленческой структуры. Практические разновидности организационных структур. Организационно-правовые формы юридических лиц в Республике Беларусь.

- •43 Типы управленческих решений. Сущность процесса подготовки, принятия и исполнения управленческого решения. Особенности принятия управленческого решения в японском менеджменте.

- •44 Функция контроля в менеджменте: активность, этапы и мера контроля работников.

- •45. Потребности человека. Влияние трудовой ситуации на отношение к труду. Основные теории мотивации. Оценка мотивированного поведения по в. Вруму.

- •46. Целеполагание в планировании. Стратегические и тактическое планирование. Сущность, виды планов, принципы рационального планирования.

- •47. Стратегический менеджмент как процесс. Содержание основных этапов стратегического менеджмента.

- •48 Портфельные методы стратегического анализа: матрицы бкг и Мак Кинси, сущность и значение.

- •49. Стратегии конкурентной борьбы: лидерства по издержкам, дифференциации, концентрации, эксплерентная (пионерская), их сущность и условия применения

- •1. Стратегия минимизации издержек (силовая)

- •2. Стратегия дифференциации (соединяющая)

- •3. Стратегия фокусирования (нишевая)

- •4. Стратегия инновации (пионерская)

- •50. Комплексные методы стратегического анализа. Swot- анализ, сущность и условия применения

- •51. Анализ конкурентного потенциала отрасли методом 5-ти сил конкуренции м. Портера

- •52. Структура и цели стратегического анализа внешней среды предприятия. Методы отраслевого и конкурентного анализа

- •53. Характеристика функций мотивации и её основных категорий (потребности, мотивы, стимулы)

- •54. Сущность инвестиций. Показатели и методы оценки инвестиционного проекта.

- •55. Назначение и структура бизнес-планов инвестиционных проектов.

- •57. Денежные потоки. Приведение инвестиционных затрат и дохода по проекту в сопоставимый вид путем капитализации и дисконтирования.

- •58. Логическая модель оценки эффективности инвестиций.

- •59. Индикативный график погашения и обслуживания кредита в системе капитализации и дисконтирования.

- •60. Состав и назначение системы показателей финансовой эффективности проекта.

- •61. Показатели технической эффективности проекта, характеризующие экономию ресурсов по проекту, пример расчета, графическая интерпретация.

- •1)Уровень технологий

- •2)Уровень изделия

- •3) Уровень организации производства

- •64. Показатели, характеризующие период возврата инвестиций за счет чистого дохода: экономическая сущность, пример расчета, графическая интерпретация показателей.

- •65. Оперативная оценка проекта. Графическая интерпретация показателей финансовой и экономической эффективности проекта.

- •66. Коммерческие риски: классификация, оценка вероятности и степени риска, стратегия и тактика управления рисками.

7. Воспроизводство основных фондов: виды, источники финансирования.

Воспроизводство основных фондов – это непрерывный процесс их обновления путем приобретения новых, современных технологий, модернизации и капитального ремонта.

Основная цель воспроизводства основных фондов - обеспечение предприятий основными фондами в их количественном и качественном составе, а также поддержание их в рабочем состоянии.

В процессе эксплуатации основные фонды физически и морально изнашиваются, теряя при этом часть своей стоимости. Отсюда возникает необходимость их воспроизводства, которое бывает двух видов:

а) простое воспроизводство основных фондов, предполагающее поддержание оборудования в рабочем состоянии без какого либо его усовершенствования. Оно включает уход и надзор над основными фондами, межремонтное обслуживание, текущие и капитальные ремонты. При простом воспроизводстве основных фондов оборудование, как правило, не обновляется;

б) расширенное воспроизводство основных фондов предприятия, предусматривающее обновление оборудования, его реконструкцию и модернизацию, ввод в эксплуатацию новых мощностей и технологий.

Количественная характеристика воспроизводства основных фондов в течении года отражается в балансе основных фондов по полной первоначальной стоимости по следующей формуле:

Ф к. = Ф н. + Ф в. – Ф л.

где Ф к. – стоимость ОФ на конец года; Ф н. – стоимость ОФ на начало года; Ф в. – стоимость ОФ, вводимых в действие в течении года; Ф л. – стоимость ОФ, ликвидируемых в течение года.

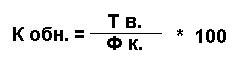

Для более детального анализа используют показатели: коэффициент обновления ОФ, коэффициенты выбытия ОФ, фондовооруженность труда, техническую вооруженность труда и т.д.

где Кобн. – коэффициент обновления, %; Ф к. – стоимость Оф на конец года,

г де

Квыб. – коэффициент выбытия основных

фондов, %.

де

Квыб. – коэффициент выбытия основных

фондов, %.

Превышение величины Кобн. По сравнению с Квыб. Свидетельствует о том, что идет процесс обновления основных фондов.

Источники финансирования воспроизводства основных фондов подразделяются на собственные и заемные.

К источникам собственных средств фирм для финансирования воспроизводства основных фондов относятся: 1. Амортизация; 2. Износ нематериальных активов; 3. Прибыль, остающаяся в распоряжении фирмы.

К заемным источникам относятся: 1. Кредиты банков; 2. Заемные средства других фирм; 3. Долевое участие в строительстве; 4. Финансирование из бюджета; 5. Финансирование из внебюджетных фондов.

8. Управление процессом привлечения заемных финансовых ресурсов на предприятии. Эффект финансового рычага.

В целом финансовое управление формированием заемного капитала предприятия представляет собой систему принципов и методов разработки и реализации финансовых решений, регулирующих процесс привлечения заемных средств, а также определяющих наиболее рациональный источник финансирования заемного капитала в соответствии с потребностями и возможностями развития предприятия.

Содержание основных этапов процесса управления привлечением заемных средств на предприятии:

1. Анализ привлечения и использования заемных средств в плановом периоде.

2. Определение целей привлечения заемных средств в плановом периоде.

3. Определение предельного объема привлечения заемных средств. Максимальный объем привлечения заемных средств диктуется двумя основными условиями:

4. Определение соотношения заемных средств, привлекаемых на кратко- и долгосрочной основе. Расчет потребности в объемах кратко- и долгосрочных заемных средств основывается на целях их использования в предстоящем периоде.

5. Определение форм привлечения заемных средств.

6. Определение состава кредиторов. Состав кредиторов предприятия определяется целями и формами привлечения заемных средств.

7. Формирование эффективных условий привлечения кредитов.

8 Обеспечение эффективного использования кредитов.

9. Обеспечение своевременных расчетов по полученным кредитам.

Финансовый рычаг (финансовый леверидж) — это отношение заемного капитала компании к собственным средствам, он характеризует устойчивость компании. Чем меньше финансовый рычаг, тем устойчивее положение. С другой стороны, заемный капитал позволяет увеличить коэффициент рентабельности собственного капитала, т.е. получить дополнительную прибыль на собственный капитал.

Показатель отражающий уровень дополнительной прибыли при использования заемного капитала называется эффектом финансового рычага. Он рассчитывается по следующей формуле:

ЭФР = (1 - Сн) × (КР - Ск) × ЗК/СК,

Сн-ставка налога на прибыль, Кр-коэф. Рентабельности, Ср-средний процент за кредит, Зк – сумма заемного капитала, Ск-собственный капитал.

9. Оборотные активы, их состав, структура. Кругооборот оборотных активов. Показатели оборачиваемости оборотных активов.

Оборотные активы - денежные средства, а также те виды активов, которые будут обращены в деньги, проданы или потреблены не позднее, чем через год: легко реализуемые ценные бумаги, счета дебиторов, товарно-материальные запасы, расходы будущих периодов. Оборотные активы могут включать или не включать в себя наличность и ее эквиваленты, по выбору компании.

Оборотные средства — это денежные средства, авансированные в оборотные производственные фонды и фонды обращения.

Оборотный капитал — это часть производительного капитала фирмы, которая в течение одного кругооборота полностью потребляется и переносит свою стоимость на изготовляемый продукт и возвращается фирме в денежной форме после каждого кругооборота.

В состав оборотного капитала входят: затраты на приобретение предметов потребления и затраты на оплату труда. Оборотные средства предприятия существуют в сфере производства и в сфере обращения.

Оборот оборотного капитала. Он включает в себя 2 стадии:

Пребывание стоимости предметов труда в производственных запасах.

Прохождение стоимостью предметов труда через незавершенное производство и расходы будущих периодов.

Эти 2 стадии относятся к сфере производства.

Далее оборотный капитал покидает сферу производства и двигается в сферу обращения. Здесь оборотный капитал движется в составе капиталообращения, который состоит из товарного капитала и денежного капитала. В сфере обращения оборотный капитал также проходит 2 стадии:

Пребывание стоимости оборотного капитала в структуре стоимости готовой продукции.

Пребывание стоимости оборотного капитала в денежных средствах.

Полученные, в результате реализации продукции, денежные средства могут быть израсходованы на приобретение предметов труда и на оплату труда работников предприятий.

Оборотный капитал + капитальное обращение, взятые вместе в денежной форме образуют оборотные средства фирмы.

Оборачиваемость оборотных средств представляет собой постоянное возобновление движения оборотных средств в сфере производства и обращения. Оборачиваемость характеризуется двумя показателями:

1. Число оборотов оборотных средств за определенный период времени. Этот показатель называют коэффициентом оборачиваемости и он определяется как частное отделение стоимости реализованной продукции на среднюю сумму оборотных средств фирмы в течение определенного периода времени. Чем выше коэффициент оборачиваемости, тем лучше используются оборотные средства.

![]()

2.

Длительность одного периода

оборота

оборотных средств дня.

Она определятся как отношение числа

дней за определенный период к числу

оборотов оборотных средств.

![]()

Уменьшение длительности одного оборота свидетельствует об улучшении использования оборотных средств.

Оборачиваемость

также характеризует коэффициент

загрузки средств в обороте,

обратный коэффициенту оборачиваемости.

![]()

Кроме указанных показателей также может быть использован показатель отдачи оборотных средств, который определяется отношением прибыли от реализации продукции предприятия к остаткам оборотных средств.

Показатели оборачиваемости оборотных средств могут рассчитываться по всем оборотным средствам, участвующим в обороте, и по отдельным элементам.

Изменение оборачиваемости средств выявляется путем сопоставления фактических показателей с плановыми или показателями предшествующего периода. В результате сравнения показателей оборачиваемости оборотных средств выявляется ее ускорение или замедление.

При ускорении оборачиваемости оборотных средств из оборота высвобождаются материальные ресурсы и источники их образования, при замедлении — в оборот вовлекаются дополнительные средства.

Высвобождение оборотных средств, вследствие, ускорения их оборачиваемости может быть абсолютным и относительным. Абсолютное высвобождение имеет место, если фактические остатки оборотных средств меньше норматива или остатков предшествующего периода при сохранении или превышении объема реализации за рассматриваемый период. Относительное высвобождение оборотных средств имеет место в тех случаях, когда ускорение их оборачиваемости происходит одновременно с ростом объема выпуска продукции, причем темп роста объема производства опережает темп роста остатков оборотных средств.