- •15. Условие равновесия товарного и денежного рынков (модель is-lm)

- •16. Бюджетно-налоговая (фискальная) политика

- •17. Государственный бюджет

- •18. Налоговая система государств

- •19. Денежно-кредитная система. Банки

- •20. Денежно кредитная политика

- •21. Экономический цикл и его фазы

- •22. Инфляция. Ее сущность и причины

- •23. Виды инфляции

- •24. Социально-экономические последствия инфляции. Антиинфляционная политика

- •25. Занятость и безработица

- •26. Взаимосвязь инфляции и безработицы

15. Условие равновесия товарного и денежного рынков (модель is-lm)

Модель IS–LM (инвестиции – сбережения, предпочтения ликвидности – денежная масса) – это модель товарно-денежного равновесия. Она позволяет найти такие сочетания рыночной процентной ставки (R) и дохода (Y), при которых одновременно достигается равновесие на товарном и денежном рынках. Эта модель является конкретизацией модели AD–AS.

Проблема общего равновесия проанализирована Дж. Хинсом в работе «Стоимость и капитал» (1939 г.). Более широкое распространение модель IS–LM получила после выхода в свет книги Э. Хансена «Денежная теория и фискальная политика» (1949 г.). Поэтому ее часто называют моделью Хикса-Хансена.

Модель IS–LM строится для экономики, к которой уровень цен фиксирован, государственные расходы (G), налоги (Т) и предложение денег (М) неизменен. Она состоит из двух частей.

Первая часть (модель IS) отражает равновесие на товарных рынках, вторая (модель LM) – на рынке денег. Условием равновесия на товарных рынках служит равенство инвестиций и сбережений, на денежном рынке – равенство спроса на деньги и предложения денег.

Эти две части модели связывают лишь одно сочетание значений процентной ставки (Re) уровня дохода (Ye), при котором достигается равновесие одновременно на двух рынках – товарном и денежном.

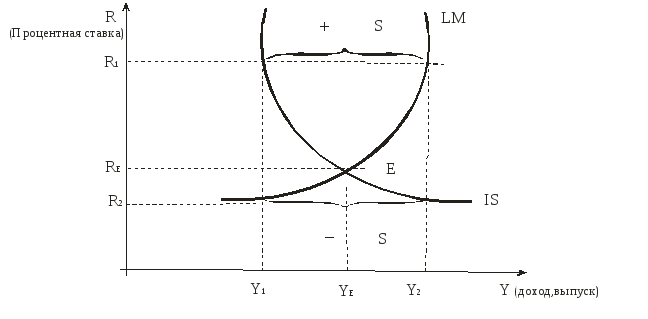

Графически модель IS–LM строится путем пересечения кривых IS и LM(рис. 10):

Рис. 10. Равновесие в модели IS-LM

Равновесие на рынке благ и рынке денег достигается в точке пересечения кривых IS и LM. В состоянии равновесия два названных рынка сбалансированы. То есть равновесие на товарном и денежном рынках отражает такое состояние экономики, когда равновесная процентная ставка (RЕ) и уровень равновесного дохода (YE) одновременно уравнивают планируемые и фактические расходы, сбережения и инвестиции, спрос на деньги и их предложение. Во всех точках выше равновесного положения обоих рынков то есть наблюдается состояние экономики с положительным сбережением (+S), во всех точках ниже равновесного уровня – с отрицательным сбережением (–S). Это объясняется тем, что в первом случае товарный и денежный рынки переполнены «лишними» товарно-материальными запасами и деньгами, а во втором – наблюдается нехватка товаров денег.

Величина совокупного спроса, соответствующая совместному равновесию на рынках товаров, денег и ценных бумаг, называется эффективным спросом.

Описанная модель IS–LM в практике используется для иллюстрации воздействия на национальный доход бюджетно-налоговой и денежно-кредитной политики.

16. Бюджетно-налоговая (фискальная) политика

Бюджетно-налоговая или фискальная политика – это комплекс мер правительства по изменению ставок налогообложения, государственных расходов и состояния госбюджета. Ее основными задачами являются: сглаживание колебаний экономического цикла, обеспечение устойчивых темпов экономического роста, достижение высокого уровня занятости, снижение инфляции.

Методологические основы этой политики были заложены Дж. М. Кейнсом. Он сформулировал принципы активной экономической политики государства, воздействующей на совокупный спрос. В отличие от классиков, полагавших, что предложение рождает спрос, кейнсианцы считали, что совокупный спрос создает совокупное предложение.

Значение фискальной политики возросло в 30-е годы ХХ века. Последователи Дж. Кейнса считают фискальную политику наиболее эффективным механизмом воздействия на экономический рост. Фискальную политику проводят законодательные органы страны, которые контролируют налогообложение и расходование полученных средств.

Стабилизирующая роль бюджетно-налоговой политики связана с воздействием на изменение совокупных расходов. В зависимости от поставленной цели в стране проводится стимулирующая или сдерживающая политика. Ее реализация предполагает использование следующих инструментов:

Увеличение или сокращение государственных расходов;

Снижение или рост ставок налогов;

Сочетание первого и второго.

Инструменты бюджетно-налоговой политики могут использоваться для стабилизации экономики на разных фазах экономического цикла.

Например во время спада совокупный спрос, как правило, слишком низок, чтобы обеспечивать полную занятость ресурсов. Государство может стимулировать совокупный спрос с помощью увеличения своих расходов, снижения налогов или одновременным применением этих двух мер. Такие действия часто приводят к дефициту бюджета, так как государство тратит больше средств, чем собирает в форме налогов.

Если же уровень совокупного спроса слишком высок, государство может сократить свои расходы, повысить налоги, либо проделать и то и другое. Эти действия приведут к уменьшению бюджетного дефицита. Таким образом, в первом примере стимулирующая фискальная политика имеет своей целью приведение политики экономического роста и предполагает: увеличение государственных расходов, снижение налогов или комбинирование этих мер.

Во втором случае сдерживающая фискальная политика имеет своей целью ограничение циклического подъема экономики и предполагает снижение государственных расходов, увеличение налогов или комбинирование этих мер.

Проводимую правительством страны фискальную политику, принято также подразделять на два типа: дискреционную (гибкую) и недискреционную (автоматическую, осуществляемую с помощью встроенных стабилизаторов).

Дискреционная фискальная политика (лат. – «discrecio» – действующий по своему усмотрению) означает сознательное манипулирование правительством расходами и налогами с целью изменения реального ВВП, занятости и уровня цен. Ее называют еще активной фискальной политикой.

Осуществляется она с помощью как прямых, так и косвенных методов.

К прямым методам относятся изменение государственных закупок товаров и услуг, трансфертных платежей. Государство вкладывает средства в развитие отдельных отраслей с целью проведения структурной политики (здравоохранение, образование, реконструкция малорентабельных предприятий, инфраструктура).

К косвенным методам относят мероприятия, с помощью которых государство воздействует на финансовые возможности производителей товаров и услуг и размеры потребительского спроса насе6ления:

– изменения в налогообложении (ставок налогов, налоговых льгот, базы налогообложения);

– политика ускоренной амортизации в фондоемких и низкоемких отраслях;

– процентная (дисконтная) политика.

Недискреционная фискальная политика – это политика автоматической стабилизации экономики.

Автоматические стабилизаторы – это такие механизмы в экономике, действие которых уменьшает реакцию ВВП на изменения совокупного спроса.

Главными автоматическими стабилизаторами являются социальные выплаты, пособия по безработице, специальные выплаты и прогрессивное налогообложение.

Рассмотрим, как действует последний названный стабилизатор – прогрессивный налог.

Например, уменьшение инвестиций в экономику в размере 100 ден. ед. ведет к сокращению выпуска на меньшую величину. Это произойдет потому, что налоговые поступления автоматически сократятся, относительно увеличивая долю доходов, остающуюся у предприятий и населения. Это смягчает падение совокупного спроса и соответственно стабилизирует выпуск, и наоборот.

На практике названные виды фискальной политики дополняют друг друга, так как только в этом случае возможно достижение стабилизационного эффекта в экономике.