- •Министерство образования и науки Российской Федерации

- •Предисловие

- •Тема 1. Предприятие – основное звено экономики

- •1. Понятие предприятия

- •2. Классификация предприятий

- •3. Организационно-правовые формы предприятий

- •4. Объединения предприятий

- •5. Производственная структура предприятия

- •6. Организационная структура предприятия

- •Тема 2. Элементы производственного процесса и типы производства

- •1. Структура и принципы организации производственного процесса

- •2. Типы производства и их характеристика

- •3. Производственный процесс и его содержание

- •4. Производственный цикл

- •5. Методы организации производства

- •Тема 3. Основные фонды

- •2. Классификация элементов основного капитала и его структура

- •3. Учет и оценка основного капитала. Способы переоценки

- •4. Амортизация и износ основного капитала. Формы воспроизводства основного капитала

- •5. Показатели эффективного использования и воспроизводства основных фондов

- •Тема 4. Оборотные средства предприятия

- •1. Оборотные средства: понятие, состав структура

- •3. Нормирование оборотных средств

- •4. Эффективность использования оборотных средств предприятия

- •Тема 5. Персонал, организация и оплата труда на предприятии

- •1. Формирование кадров предприятия

- •2. Персонал хозяйствующего субъекта и его классификация

- •3. Списочный и явочные состав работающих

- •4. Планирование кадров и их подбор

- •5. Показатели изменения списочной численности персонала

- •6. Рабочее время и его использование. Бюджет рабочего времена

- •7. Виды мотивации труда

- •8. Тарифная система

- •9. Повременная и сдельная оплата труда

- •10. Бестарифная система оплаты труда.

- •11. Социальные выплаты и льготы

- •Тема 6. Инвестиционная деятельность предприятия

- •1. Инвестиции и их классификация

- •2. Разработка и реализация инвестиционного проекта

- •3. Показатели эффективности инвестиций

- •1. Период (срок) окупаемости проекта

- •Контрольные вопросы

- •Библиографический список

- •Прикладная экономика

- •428000, Чебоксары, ул. К. Маркса, 38

- •428000, Чебоксары, ул. К. Маркса, 38

1. Период (срок) окупаемости проекта

Период окупаемости определяется как ожидаемое число лет, необходимое для полного возмещения инвестиционных затрат. Период окупаемости рассчитывается следующим образом:

|

Ток = |

число лет, предшествующих году окупаемости |

+ |

Невозмещенная стоимость на начало года окупаемости |

|

Приток наличности в течение года окупаемости |

Рассмотрим методику расчета показателя на условном примере. Инвестиционный проект «Уран» требует вложения 1000, прогнозируемый поток доходов составит: 1 год – 200; 2 год – 500, 3 год – 600, 4 год – 800. 5 год – 900. Ставка дисконта – 15%.

Простой (статический) метод говорит о том, что проект окупится через 2,5 года. Однако этот срок не учитывает требуемую норму дохода на инвестиции в конкретной сфере. Более объективные результаты дает методика, основанная на временной оценке денежного потока.

Схема расчета срока окупаемости.

1. Рассчитать дисконтированный денежный поток доходов по проекту, исходя из ставки дисконта и периода возникновения доходов.

2. Рассчитать накопленный дисконтированный денежный поток как алгебраическую сумму затрат и потока доходов по проекту.

3. Накопленный дисконтированный денежный поток рассчитывается до получения первой положительной величины.

4. Определить срок окупаемости по формуле.

Рассчитаем срок окупаемости проекта «Уран».

|

Период |

0 |

1 |

2 |

3 |

4 |

5 |

|

Денежный поток |

(1000) |

200 |

500 |

600 |

800 |

900 |

|

Дисконтированный денежный поток |

(1000) |

174 |

378 |

394 |

458 |

447 |

|

Ставка дисконта - 15% |

|

|

|

|

|

|

|

Накопленный дисконтированный денежный поток |

-1000 |

-826 |

-448 |

-54 |

+404 |

|

|

Ток = 3 + 54 / 458 = 3,1 года | ||||||

Таким образом период, реально необходимый для возмещения инвестированной суммы, с учетом фактора времени на 0.6 года больше срока, определенного упрощенным методом.

Данный показатель определяет срок, в течение которого инвестиции будут «заморожены», т. к. реальный доход от инвестиционного проекта начнет поступать только по истечении периода окупаемости. При отборе вариантов предпочтение отдается проектам с наименьшим сроком окупаемости.

Показатель «период окупаемости» целесообразно рассчитывать по проектам, финансируемым за счет долгосрочных обязательств. Срок окупаемости по проекту должен быть короче периода пользования заемными средствами, устанавливаемого кредитором.

Показатель является приоритетным в том случае, если для инвестора главным является максимально быстрый возврат инвестиций, например выбор путей финансового оздоровления обанкротившихся предприятий. Недостатки данного показателя:

1. в расчетах игнорируются доходы, получаемые после предлагаемого срока окупаемости проекта. Следовательно, при отборе альтернативных проектов можно допустить серьезные просчеты, если ограничиваться применением только данного показателя;

2. использование этого показателя для анализа инвестиционного портфеля в целом требует дополнительных расчетов. Период окупаемости инвестиций по портфелю в целом не может быть рассчитан как простая средняя величина.

Оценка эффективности инвестиционных проектов производится путем расчета показателей: чистого дисконтированного дохода, нормы дисконта, индекса доходности, окупаемости, определения рисков, точки безубыточности.

Чистый дисконтированный доход (ЧДД), т.е. эффективность инвестиций (Эинт) определяется как сумма текущих эффектов за весь расчетный период, приведенная к начальному шагу, или как превышение интегральных результатов над интегральными затратами и рассчитывается по формуле

|

Эинт = ЧДД = |

Т ∑( Rt – Зt ) × t = 0 |

1 |

|

(1 + Е)t |

где Rt – результаты, достигаемые на t-м шаге расчета; Зt – затраты, осуществляемые на t-м шаге; T – временной период расчета; Е – норма дисконта.

Временной период расчета принимается исходя из сроков реализации проекта, включая время создания предприятия (производства), его эксплуатации и ликвидации.

Если величина Чдд инвестиционного проекта положительна, то он признается эффективным, т.е. обеспечивающим уровень инвестиционных вложений не меньший, чем принятая норма дисконта.

Приведение величины затрат и их результатов осуществляется путем умножения их на коэффициент дисконтирования, определяемый для постоянной нормы дисконта Е по формуле

-

at =

1

(1 + E) t

где t – время от момента получения результата (произведения затрат) до момента сравнения, измеряемое в годах.

Норма дисконта (Е) – это коэффициент доходности капитала (отношение величины дохода к капитальным вложениям), при которой другие инвесторы согласны вложить свои средства в создание проектов аналогичного профиля.

Если норма дисконта меняется во времени, то формула выглядит следующим образом:

|

at = |

1 |

|

t | |

|

∑ (1 + Еk )t | |

|

k =1 |

где Еk – норма дисконта в k – году; t – учитываемый временной период, год.

При определении показателей экономической эффективности инвестиционных проектов могут использоваться базисные, мировые, прогнозные расчетные цены на продукцию и потребляемые ресурсы.

Базисные цены – это цены, сложившиеся на определенный момент времени. Они используются, как правило, на стадии технико-экономических исследований инвестиционных возможностей.

Прогнозные цены – это цены на конец t-го года реализации инвестиционного проекта в соответствии c прогнозируемым индексом изменения цен на продукцию, ресурсы, услуги. Они определяются по формуле:

Ц t = Цб × Jt

где Ц t – прогнозируемая цена на конец t-го года рёализации инвестиционного проекта;

Цб – базисная цена продукции или ресурса;

Jt – прогнозный коэффициент (индекс) изменения цен соответствующей продукции или соответствующих ресурсов на конец t-го года реализации инвестиционного проекта по отношению к моменту принятия базисной цены.

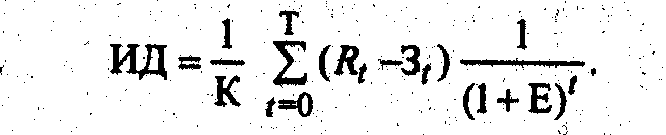

Индекс доходности (ИД) инвестиций представляет собой отношение сумм приведенного эффекта к величине инвестиций (К):

Если индекс доходности равен или больше единицы (ИД > 1), то инвестиционный проект эффективен, а если меньше единицы (Ид < 1) – неэффективен.

Внутренняя норма доходности (ВНД) инвестиций представляет собой ту норму дисконта (Евн), при которой величина приведенного эффекта равна приведенным инвестиционным вложениям, т.е. Евн (ВНД), определяется из равенства

Величина нормы доходности, рассчитанная по этой формуле, сравнивается с требуемой инвестором величиной дохода на капитал. Если ВНД равна или больше требуемой нормы доходности, то проект считается эффективным.

В оценке доходности инвестиций важно обращать внимание на изменение стоимости денег во времени. Для перевода денежных потоков в эквивалентные денежные суммы безотносительно времени их появления используют начисления по ставке сложного процента дисконтирования.

На практике инвестор из двух предложений по инвестированию предпочитает то, которое даст доход раньше, поскольку это позволяет ему снова инвестировать доход и зарабатывать прибыль. В противном случае (имеется в виду ожидание более позднего срока получения дохода) он несет потери.

То же самое происходит и когда инвестор имеет возможность выбора между немедленным иди более поздним вложением средств. По тем же причинам он выберет второй вариант, чтобы получить прибыль в течение времени отсрочки платежа. Из этого следует, что стоимость денег влияет на график их получения или вложения.

Покажем это на простом примере: чтобы заработать 8%, вычисляем текущую дисконтированную стоимость, составляющую 1000 руб., которые будут получены через год:

|

Сд = |

Д |

= |

1000 |

= 925,9 руб., |

|

1 + r |

1 + 0,08 |

где Сд – текущая дисконтированная стоимость, руб.; r – ставка процента.

Как видим, при доходе 8% получаемые через год 1000 руб. эквиваленты сегодняшним 925,9 руб., т.е. инвестированные сегодня 925,9 руб. через год дадут 1000 руб. Это означает, что инвестору выгодно заплатить сегодня 925,9 руб. за контракт, который принесет ему через год 1000 руб.

Чем длиннее период ожидания, тем меньше текущая дисконтированная стоимость денег, которые будут получены в будущем, потому что каждый дополнительный период ожидания увеличивает возможность заработать прибыль в течение данного срока.

Основная проблема, возникающая в связи с необходимостью осуществления инвестиций, состоит в выборе (при дефиците финансовых ресурсов) тех инвестиций, которые предположительно дадут желаемый уровень доходности при приемлемой степени риска.

Минимальная ставка доходности – это уровень, достаточный для компенсации риска от внедрения проекта и влияния издержек из-за упущенных возможностей.

Рассмотренные показатели не могут стать единственной основой для принятия решения об инвестировании. Важно учитывать и другие факторы, которые не всегда поддаются количественной оценке, а требуют содержательного анализа: общей складывающейся экономической конъюнктуры, конкурентной среды, способности менеджеров осуществлять инвестиций, организационных моментов и др.

При осуществлении капитальных вложений прежде всего необходимо уяснить, что дает предприятию их реализация, а также определить возможные альтернативы данных вложений.

При определении эффективности инвестиционного проекта необходимо учитывать риски, связанные с его осуществлением.

В условиях рыночных отношений направление инвестиций в создание новых и модернизацию основных фондов связано с риском их осуществления.

|

|

Как долго может продолжаться сегодняшнее положение дел? Какие проблемы могут возникнуть? |

|

|

|

|

|

Действительно ли бизнес не является больше жизнеспособным? Существуют ли лучшие возможности для вложения капитала? Как обстоят дела с конкуренцией? |

|

|

|

|

|

Каков жизненный цикл продукта, технологии? Какова конкурентная позиция? Какие имеются преимущества? Какие реальные улучшения можно сделать? Какова экономическая природа таких изменений? Что можно сказать о конкуренции? |

|

|

|

|

|

Какова экономическая основа возможности вступить на новый рынок? Какова конкуренция на новом рынке? Какие имеются факторы успеха? |

Рис. 8. Альтернативы для принятия решения об инвестиции

Возникновение рисков обусловливается рядом обстоятельств:

• нестабильностью экономического законодательства и текущей экономической ситуации, нестабильностью условий инвестирования и использования прибыли;

• неопределённостью политической ситуации, риском, связанным е неблагоприятными социально-экономическими изменениями в стране регионе;

• неполнотой или нёточностью информации о динамике технико-экономических показателей, параметрах новой техники и технологии;

• колебаниями рыночной конъюнктуры, цен, валютных курсов и т.п.;

• неопределенностью природно-климатических условий, возможностью стихийных бедствий;

• неполнотой или неточностью информации о финансовом положении и деловой репутации предприятий-участников (возможность неплатежей, банкротства, срывов договорных обязательств.

Поэтому, осуществляя инвестиции, предприятия должны разработать организационно-экономический механизм реализации проекта, позволяющий снизить риск или уменьшить связанные с ним неблагоприятные последствия. Для этого необходимо:

• разработать сценарии, предусматривающие соответствующие действия участников при тех или иных изменениях в реализации проекта;

• предусмотреть механизмы стабилизации, обеспечивающие защиту интересов участников при неблагоприятном изменении условий реализации проекта, в том числе, когда цели проекта будут достигнуты не полностью. В этих случаях нужно рассчитать варианты возможных действий участников и способы противодействия им. Это могут быть, например, снижение риска за счет дополнительных затрат на создание резервов и запасов, совершенствование технологий, использование различных форм страхования, залог имущества. Создание такого механизма требует дополнительных затрат, которые следует учитывать при определении экономической эффективности проекта.

В странах с рыночной экономикой для учета факторов риска. используется так называемый метод устойчивости, состоящий из ряда сценариев наиболее вероятных вариантов реализации проекта или наиболее «опасных» ситуаций. По каждому сценарию устанавливаются вероятностные доходы, потери и показатели эффективности.

Проект считается устойчивым и эффективным, если во всех установленных ситуациях соблюдаются интересы участников, а возможные неблагоприятные последствия устраняются за счет созданных запасов или возмещаются страховыми выплатами.

Степень устойчивости проекта по отношению к возможным изменениям условий реализации может быть охарактеризована показателями предельного уровня объемов производства, цен производимой продукции и т.д. Предельное значение параметров проекта для некоторого t-го года его реализации определяется как такое же значение данного, параметра в t-м году, при котором чистая прибыль участника в этом году становится нулевой.

Одним из важных показателей этого типа является точка безубыточности, характеризующая объем продаж, при котором выручка от реализации продукции совпадает с издержками производства. Точка безубыточности (Тб) определяется по формуле

|

Тб = |

Иуп |

|

Ц × И упер |

где Ц – цена единицы продукции; Иуп – условно-постоянные издержки; Иупер – условно-переменные издержки.