- •Г. В. Савицкая

- •Предисловие

- •Часть 1

- •1.2. Виды анализа хозяйственной деятельности

- •1.3. Роль анализа хозяйственной деятельности в управлении производством и повышении его эффективности

- •Глава 2 предмет, содержание и задачи анализа хозяйственной деятельности

- •2.1. Предмет и объекты анализа хозяйственной деятельности

- •2.2. Содержание и задачи анализа хозяйственной деятельности

- •2.3. Принципы анализа хозяйственной деятельности

- •2.4. Связь анализа хозяйственной деятельности с другими науками

- •Глава 3 метод и методика комплексного экономического анализа хозяйственной деятельности предприятий

- •3.1. Метод анализа хозяйственной деятельности, его характерные черты

- •3.2. Системный подход в анализе хозяйственной деятельности

- •3.3. Методика комплексного анализа хозяйственной деятельности

- •3.4. Разработка системы взаимосвязанных аналитических показателей

- •Глава 4способы обработки экономической информации в анализе хозяйственной деятельности предприятий

- •4.1. Способ сравнения в анализе хозяйственной деятельности

- •4.2. Многомерные сравнения в анализе хозяйственной деятельности

- •4.3. Способы приведения показателей в сопоставимый вид

- •4.4. Использование относительных и средних величин в анализе хозяйственной деятельности

- •4.5. Способы группировки информации в анализе хозяйственной деятельности

- •4.6. Балансовый способ в анализе хозяйственной деятельности

- •4.7. Использование графического способа в анализе хозяйственной деятельности

- •4.8. Способы табличного отражения аналитических данных

- •Глава 5 методика факторного анализа

- •5.1. Понятие, типы и задачи факторного анализа

- •5.2. Классификация факторов в анализе хозяйственной деятельности

- •5.3. Систематизация факторов в анализе хозяйственной деятельности

- •5.4. Детерминированное моделирование и преобразование факторных систем

- •Глава 6 способы измерения влияния факторов в детерминированном анализе

- •6.1. Способ цепной подстановки

- •6.2. Индексный метод

- •6.3. Способ абсолютных разниц

- •6.4. Способ относительных разниц

- •6.5. Способ пропорционального деления и долевого участия

- •6.6. Интегральный способ в анализе хозяйственной деятельности

- •6.7. Способ логарифмирования в анализе хозяйственной деятельности

- •Глава 7 способы изучения стохастических (корреляционных) взаимосвязей в анализе хозяйственной деятельности

- •7.1. Понятие стохастической связи и задачи корреляционного анализа

- •7.2. Использование способов парной корреляции для изучения стохастических зависимостей

- •7.3. Методика множественного корреляционного анализа

- •7.4. Методика оценки и практического применения результатов корреляционного анализа

- •Глава 8 методика выявления и подсчета резервов в анализе хозяйственной деятельности предприятий

- •8.1. Понятие, экономическая сущность хозяйственных резервов и их классификация

- •8.2. Принципы организации поиска и подсчета резервов

- •8.3. Методика определения и обоснования величины резервов

- •Глава 9 методика функционально-стоимостного анализа

- •9.1.Сущность и задачи функционально-стоимостного анализа

- •9.2. Принципы организации функционально-стоимостного анализа

- •9.3. Последовательность проведения функционально-стоимостного анализа

- •9.4. Опыт и перспективы использования функционально-стоимостного анализа

- •Глава 10 методика обоснования управленческих решений на основе маржинального анализа

- •10.1. Значение и задачи анализа

- •10.2. Анализ функциональной связи между издержками и объемом производства продукции

- •10.3. Анализ функциональной связи между затратами, объемом продаж и прибылью. Определение безубыточного объема продаж и зоны безопасности предприятия

- •10.4. Анализ факторов изменения точки безубыточности и зоны безопасности предприятия

- •10.5. Определение критической суммы постоянных расходов и критического уровня цены реализации

- •10.6. Аналитическая оценка решения о принятии дополнительного заказа по цене ниже себестоимости продукции

- •10.7. Обоснование структуры товарной продукции

- •10.8. Обоснование варианта цены на новое изделие

- •10.9. Выбор варианта машин и оборудования

- •10.10. Обоснование решения "производить или покупать"

- •10.11. Выбор варианта технологии производства

- •10.12. Выбор решения с учетом ограничений на ресурсы

- •Глава 11организация и информационное обеспечение анализа хозяйственной деятельности предприятий

- •11.1. Основные правила организации анализа

- •11.2. Организационные формы и исполнители анализа хозяйственной деятельности предприятий

- •11.3. Планирование аналитической работы

- •11.4. Информационное обеспечение анализа

- •11.5. Подготовка и аналитическая обработка исходных данных в анализе хозяйственной деятельности

- •11.6. Документальное оформление результатов анализа

- •11.7. Организация автоматизированного рабочего места аналитика

- •Часть II

- •12.2. Основные источники капитала, порядок его формирования и размещения

- •12.3. Бухгалтерский баланс, его сущность и порядок отражения в нем хозяйственных операций

- •12.4. Группировка статей в бухгалтерском балансе и их содержание

- •12.5. Анализ наличия, состава и динамики источников формирования капитала предприятия

- •12.6. Анализ размещения капитала предприятия

- •12.7. Анализ состава, динамики и состояния основных средств

- •12.8. Анализ состава и динамики долгосрочных вложений

- •12.9. Анализ состояния запасов

- •12.10. Анализ состояния дебиторской задолженности

- •12.11. Анализ остатков и движения денежной наличности

- •Глава 13анализ эффективности и интенсивности использования капитала предприятия

- •13.1. Показатели эффективности и интенсивности использования капитала. Методика их расчета

- •13.2. Факторный анализ рентабельности капитала.

- •13.3. Анализ оборачиваемости капитала

- •13.4. Оценка эффективности использования заемного капитала. Эффект финансового рычага

- •13.5. Анализ доходности собственного капитала

- •Глава 14анализ эффективности использования основного капитала

- •14.1. Анализ эффективности использования основных производственных фондов (опф)

- •14.2. Анализ использования технологического оборудования

- •14.3. Резервы увеличения выпуска продукции, фондоотдачи и фондорентабельности

- •14.4. Анализ эффективности использования нематериальных активов

- •14.5. Анализ использования производственной мощности предприятия

- •Глава 15анализ использования материальных ресурсов предприятия

- •15.1. Задачи анализа, источники информации

- •15.2. Анализ обеспеченности предприятия материальными ресурсами

- •15.3. Анализ использования материальных ресурсов

- •15.4. Анализ прибыли на рубль материальных затрат

- •Глава 16анализ использования трудовых ресурсов предприятия

- •16.1. Анализ обеспеченности предприятия трудовыми ресурсами

- •16.2. Анализ социальной защищенности членов трудового колллектива

- •16.3. Анализ использования фонда рабочего времени

- •16.4. Анализ производительности труда

- •16.5. Анализ эффективности использования трудовых ресурсов

- •16.6. Анализ трудоемкости продукции

- •16.7. Анализ фонда заработной платы

- •16.8. Анализ эффективности использования фонда заработной платы

- •Глава 17анализ маркетинговой деятельности предприятия

- •17.1. Значение и задачи анализа маркетинговой деятельности

- •17.2. Анализ спроса на продукцию и формирование портфеля заказов

- •17.3. Оценка риска невостребованной продукции

- •17.4. Анализ рынков сбыта продукции

- •17.5. Анализ ценовой политики предприятия

- •17.6. Анализ конкурентоспособности продукции

- •Глава 18 анализ производства и реализации продукции

- •18.1. Задачи и информационное обеспечение анализа

- •18.2. Анализ динамики и выполнения плана производства и реализации продукции

- •18.3. Анализ ассортимента и структуры продукции

- •18.4. Анализ качества произведенной продукции

- •18.5. Анализ ритмичности работы предприятия

- •18.6. Анализ факторов и резервов увеличения выпуска и реализации продукции

- •Глава 19анализ себестоимости продукции (работ, услуг)

- •19.1. Анализ общей суммы затрат на производство продукции

- •19.2. Анализ затрат на рубль товарной продукции

- •19.3. Анализ себестоимости отдельных видов продукции

- •19.4. Анализ прямых материальных затрат

- •19.5. Анализ прямых трудовых затрат

- •19.6. Анализ косвенных затрат

- •19.7. Определение резервов снижения себестоимости продукции

- •Глава 20 анализ финансовых результатов деятельности предприятия

- •20.1. Задачи анализа финансовых результатов

- •20.2. Анализ состава и динамики балансовой прибыли

- •20.3. Анализ финансовых результатов от реализации продукции, работ и услуг

- •20.4. Асссортиментная политика предприятия и ее влияние на формирование прибыли

- •20.5. Анализ уровня среднереализационных цен

- •20.6. Анализ внереализационных финансовых результатов

- •20.7. Анализ рентабельности предприятия

- •20.8. Методика подсчета резервов увеличения суммы прибыли и рентабельности

- •Глава 21анализ прибыли и рентабельности по международным стандартам

- •21.1. Методика факторного анализа прибыли в системе директ-костинг

- •21.2. Методика анализа рентабельности по системе директ-костинг

- •21.3. Предельный анализ и оптимизация прибыли

- •Максимизация прибыли на основе предельного подхода

- •Глава 22 анализ использования прибыли предприятия

- •22.1. Содержание, задачи и информационное обеспечение анализа использования прибыли

- •22.2. Анализ налогооблагаемой прибыли

- •22.3. Анализ налогов из прибыли

- •22.4. Анализ формирования чистой прибыли

- •22.5. Анализ распределения чистой прибыли

- •22.6. Анализ дивидендной политики предприятия

- •Глава 23 анализ эффективности инвестиционной деятельности

- •23.1. Анализ выполнения плана капитальных вложений

- •23.2. Анализ источников финансирования инвестиционных проектов

- •23.3. Ретроспективная оценка эффективности инвестиций

- •23.4. Анализ эффективности долгосрочных финансовых вложений

- •23.5. Прогнозирование эффективности инвестиционных проектов

- •23.6. Анализ эффективности лизинговых операций

- •Глава 24анализ финансового состояния предприятия

- •24.1. Понятие, значение и задачи анализа финансового состояния предприятия

- •24.2. Анализ финансовой структуры баланса

- •24.3. Анализ равновесия между активами предприятия и источниками их формирования. Оценка финансовой устойчивости предприятия

- •24.4. Оценка производственно-финансового левериджа

- •24.5. Анализ запаса финансовой устойчивости (зоны безубыточности) предприятия

- •24.6. Анализ платежеспособности предприятия на основе показателей ликвидности баланса

- •24.7. Оценка платежеспособности предприятия на основе изучения потоков денежных средств

- •24.8. Общая оценка финансового состояния предприятия

- •24.9. Прогнозирование и разработка моделей финансового состояния субъекта хозяйствования

- •Глава 25диагностика риска банкротства субъектов хозяйствования

- •25.1. Понятие, виды и причины банкротства

- •25.2. Методы диагностики вероятности банкротства

- •25.3. Пути финансового оздоровления субъектов хозяйствования

- •Литература

- •Анализ хозяйственной деятельности предприятия

- •Глава 5 методика факторного анализа 39

- •Глава 11 организация и информационное обеспечение анализа хозяйственной деятельности предприятий 115

- •Часть II 123

- •Глава 12 анализ формирования и размещения капитала 123

- •Глава 13 анализ эффективности и интенсивности использования капитала предприятия 156

- •Глава 21 анализ прибыли и рентабельности по международным стандартам 284

- •Глава 22 анализ использования прибыли предприятия 296

- •Глава 23 анализ эффективности инвестиционной деятельности 307

- •Глава 24 анализ финансового состояния предприятия 321

- •Глава 25 диагностика риска банкротства субъектов хозяйствования 349

13.3. Анализ оборачиваемости капитала

Показатели оборачиваемости капитала. Методика их расчета и анализа. Факторы изменения продолжительности оборота совокупного и оборотного капитала. Эффект от ускорения оборачиваемости капитала. Пути сокращения продолжительности его оборота.

Поскольку оборачиваемость капитала тесно связана с его рентабельностью и служит одним из важнейших показателей, характеризующих интенсивность использования средств предприятия и его деловую активность, в процессе анализа необходимо более детально изучить показатели оборачиваемости капитала и установить, на каких стадиях кругооборота произошло замедление или ускорение движения средств.

Следует различать оборачиваемость всего совокупного капитала предприятия, в том числе основного и оборотного.

Скорость оборачиваемости капитала характеризуется следующими показателями:

коэффициентом оборачиваемости (Коб);

продолжительностью одного оборота (Поб).

Коэффициент оборачиваемости капитала рассчитывается по формуле:

![]()

Обратный показатель коэффициенту оборачиваемости капитала называется капиталоемкостью (Kе):

![]()

Продолжительность оборота капитала:

![]()

где Д - количество календарных дней в анализируемом периоде (год - 360 дней, квартал - 90, месяц - 30 дней).

Средние остатки всего капитала и его составных частей рассчитываются по средней хронологической: 1/2 суммы на начало периода плюс остатки на начало каждого следующего месяца плюс 1/2 остатка на конец периода и результат делится на количество месяцев в отчетном периоде. Необходимая информация для расчета показателей оборачиваемости имеется в бухгалтерском балансе и отчете о финансовых результатах.

При определении оборачиваемости всего капитала сумма оборота должна включать общую выручку от всех видов продаж. Если же рассчитываются показатели оборачиваемости только функционирующего капитала, то в расчет берется только выручка от реализации продукции. Обороты и средние остатки по счетам капитальных вложений, долгосрочных и краткосрочных финансовых вложений в данном случае не учитываются.

Оборачиваемость капитала, с одной стороны, зависит от скорости оборачиваемости основного и оборотного капитала, а с другой — от его органического строения: чем большую долю занимает основной капитал, который оборачивается медленно, тем ниже коэффициент оборачиваемости и выше продолжительность оборота всего совокупного капитала, т.е.:

![]()

где Kобс.к — коэффициент оборачиваемости совокупного капитала; УДт.а — удельный вес текущих активов (оборотного капитала) в общей сумме активов; Кобт.а — коэффициент оборачиваемости текущих активов; Побс.к — продолжительность оборота совокупного капитала; Побт.а — продолжительность оборота текущих активов.

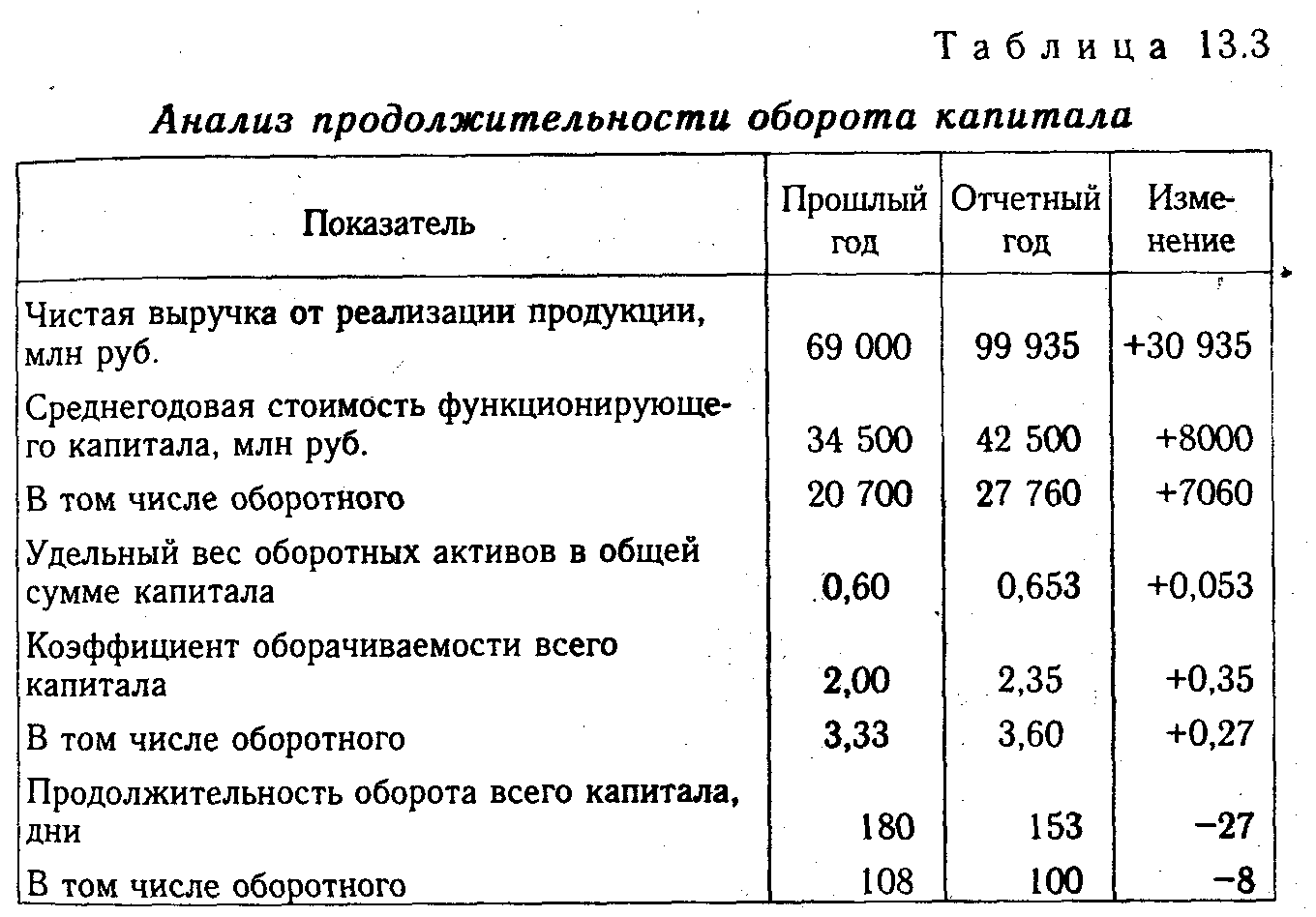

На анализируемом предприятии (табл. 13.3) продолжительносп оборота совокупного капитала уменьшилась на 27 дней, а коэффициент оборачиваемости соответственно увеличился на 0,35.

С помощью метода цепной подстановки рассчитаем, как изменились данные показатели за счет структуры капитала и скорости оборота оборотного капитала.

Из табл. 13.4 видно, что ускорение оборачиваемости совокупного капитала произошло как за счет изменения структуры капитала (увеличения доли оборотного капитала в общей его сумме), так и за счет ускорения оборачиваемости последнего.

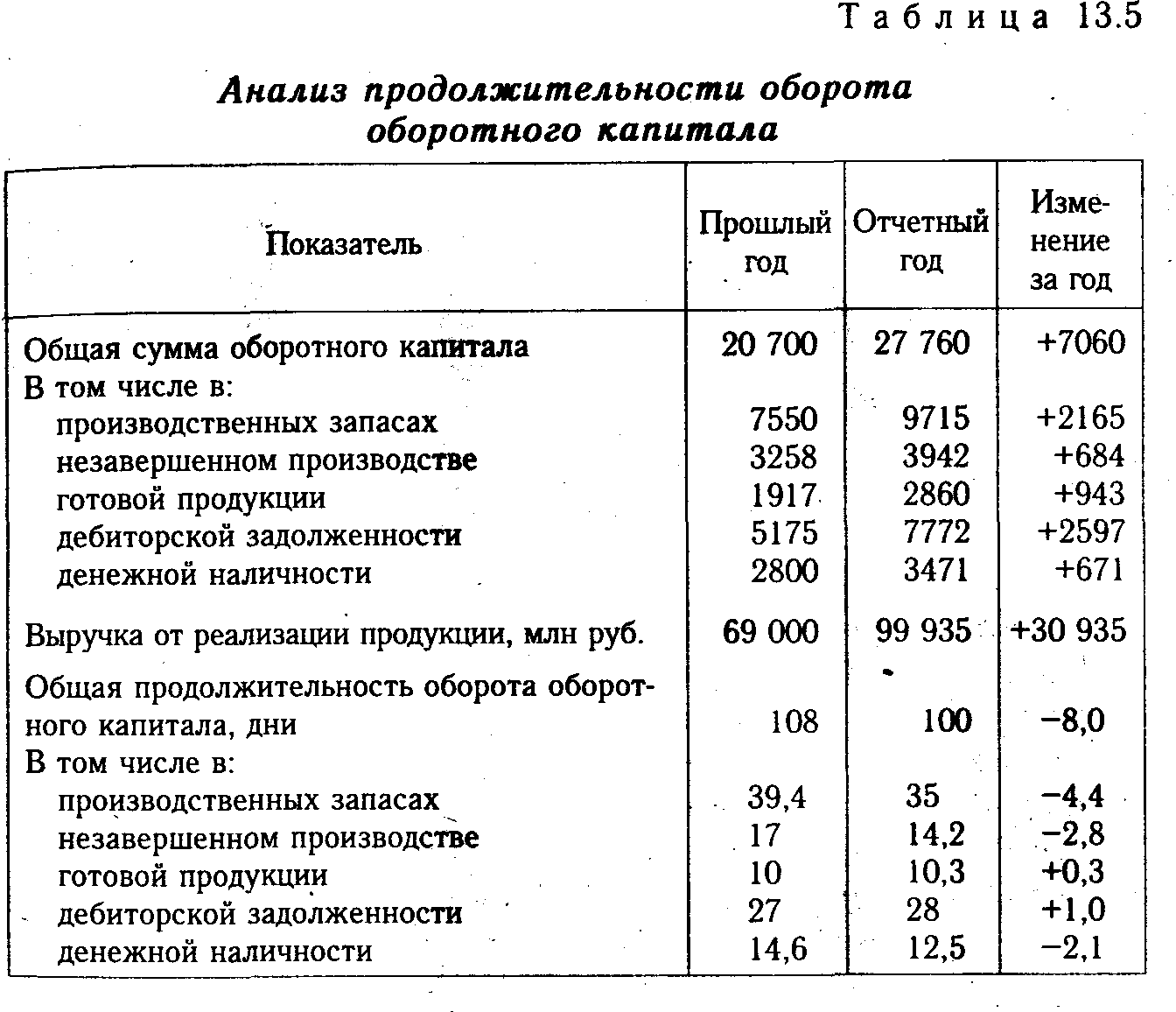

В процессе последующего анализа необходимо изучить изменение оборачиваемости оборотного капитала на всех стадиях его кругооборота, что позволит проследить, на каких стадиях произошло ускорение или замедление оборачиваемости капитала. Для этого средние остатки отдельных видов текущих активов нужно умножить на количество дней в анализируемом периоде и разделить на сумму оборота по реализации.

Продолжительность нахождения капитала в отдельных видах активов можно определить и другим способом: умножив общую продолжительность оборота оборотного капитала на удельный вес отдельных видов активов в общей среднегодовой сумме текущих активов. Например, в отчетном году удельный вес производственных запасов в общей сумме текущих активов составил 35 % (9715/27760 х 100), а общая продолжительность оборота оборотного капитала — 100 дней. Следовательно, капитал находился в производственных запасах в среднем 35 дней (100 дней х 35 % /100).

Данные табл. 13.5 показывают, на каких стадиях кругооборота произошло ускорение оборачиваемости капитала, а на каких - замедление. Значительно уменьшилась продолжительность нахождения капитала в производственных запасах и незавершенном производстве, что свидетельствует о сокращении производствеиного цикла. Вместе с тем увеличилась продолжительность периода обращения средств в готовой продукции и дебиторской задолженности.

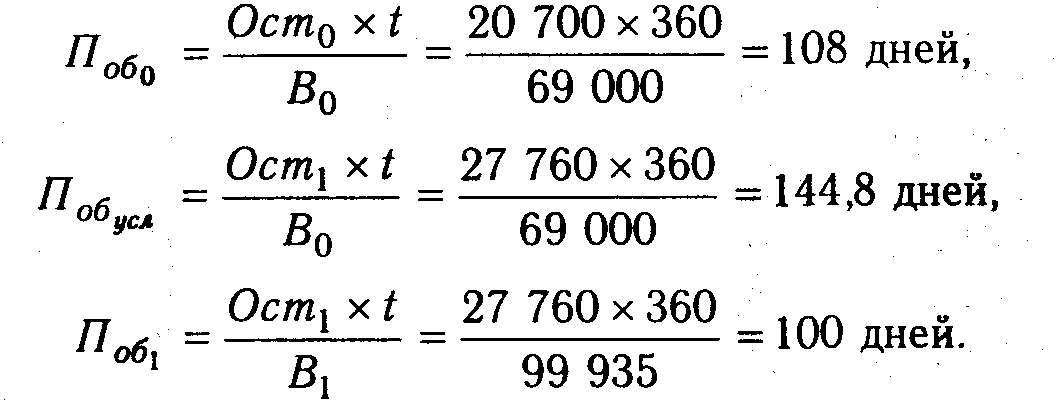

Продолжительность оборота как всех текущих активов, так и отдельных видов (Поб) может измениться за счет суммы выручки (В) и средних остатков оборотных средств (Ост). Для расчета влияния данных факторов используется способ цепной подстановки:

Отсюда изменение продолжительности оборота оборотного капитала за счет:

суммы оборота оборотного капитала

![]()

средних остатков оборотного капитала

![]()

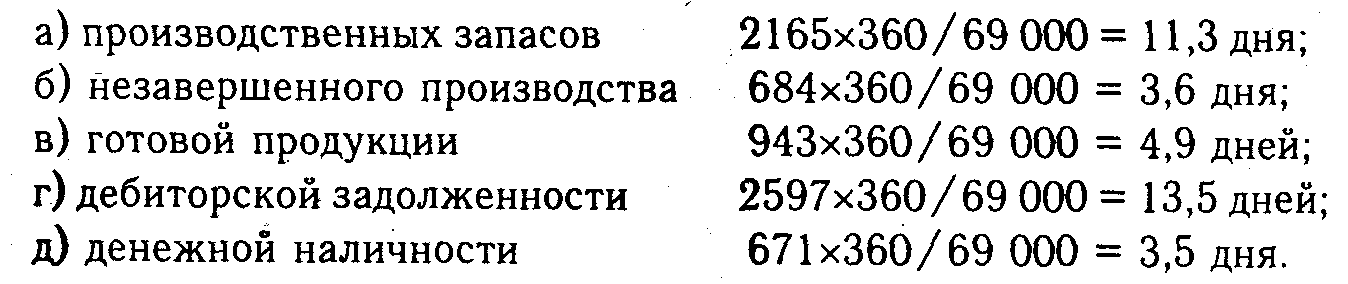

в том числе за счет изменения средних остатков:

Экономический эффект в результате ускорения оборачиваемости капитала выражается в относительном высвобождении средств из оборота, а также в увеличении суммы выручки и суммы прибыли.

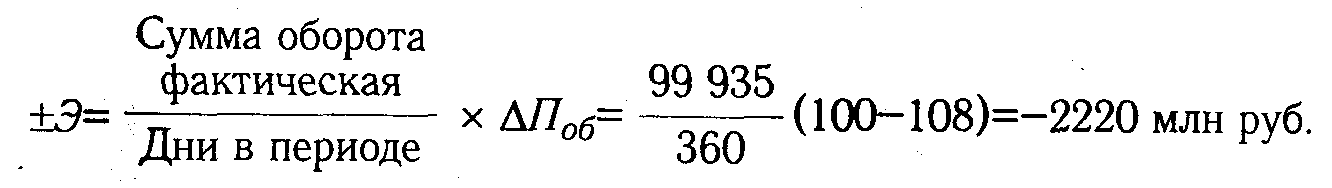

Сумма высвобожденных средств из оборота в связи с ускорением (-Э) или дополнительно привлеченных средств в оборот (+Э) при замедлении оборачиваемости капитала определяется умножением однодневного оборота по реализации на изменение продолжительности оборота:

В нашем примере в связи с ускорением оборачиваемости оборотного капитала на восемь дней произошло относительное высвобождение средств из оборота на сумму 2220 млн руб. Если бы капитал оборачивался в отчетном году не за 100 дней, а за 108, то для обеспечения фактической выручки в размере 99 935 млн руб. потребовалось бы иметь в обороте не 27 760 млн руб. оборотного капитала, а 29 980 млн руб, т.е. на 2220 млн руб. больше.

Такой же результат можно получить и другим способом, используя коэффициент оборачиваемости капитала. Для этого из фактической среднегодовой суммы оборотного капитала отчетного года следует вычесть расчетную его величину, которая потребовалась бы для обеспечения фактической суммы оборота при коэффициенте оборачиваемости капитала прошлого года:

±Э = 27 760 - 99 935/3,3333= -2220 млн руб.

Чтобы установить влияние коэффициента оборачиваемости на изменение суммы выручки, можно использовать следующую факторную модель:

В = KL х Коб. Отсюда

![]() Вkоб

= КL1

х

Вkоб

= КL1

х

![]() Коб

= 27 760 х (3,6 -

3,3333) = 7404 млн руб.,

Коб

= 27 760 х (3,6 -

3,3333) = 7404 млн руб.,

![]() ВкL

=

ВкL

=![]() KL

х Кобо

= (27 760 - 20 700)

х 3,333 = 23 531 млн руб.,

KL

х Кобо

= (27 760 - 20 700)

х 3,333 = 23 531 млн руб.,

![]() Вобщ

= В1

– B0

=

99 935 - 69 000 = 30 935 млн руб.

Вобщ

= В1

– B0

=

99 935 - 69 000 = 30 935 млн руб.

Поскольку прибыль можно представить в виде произведения факторов (П= KL х ROma = KL х Коб х Rpn), то увеличение ее суммы за счет изменения коэффициента оборачиваемости капитала можно рассчитать умножением прироста последнего на базовый уровень коэффициента рентабельности продаж и на фактическую среднегодовую сумму оборотного капитала:

![]() П

=

П

=

![]() Коб

х Rpno

х КL1

= = (3,6 - 3,333) х 0,21 х 27 760 = +1556 млн руб.

Коб

х Rpno

х КL1

= = (3,6 - 3,333) х 0,21 х 27 760 = +1556 млн руб.

В нашем примере за счет ускорения оборачиваемости оборотного капитала в отчетном году предприятие дополнительно получило прибыли на сумму 1556 млн руб.

В заключение анализа разрабатывают мероприятия по ускорению оборачиваемости оборотного капитала. Основные пути ускорения оборачиваемости капитала:

сокращение продолжительности производственного цикла за счет интенсификации производства (использование новейших технологий, механизации и автоматизации производственных процессов, повышение уровня производительности труда, более полное использование производственных мощностей предприятия, трудовых и материальных ресурсов и др.);

улучшение организации материально-технического снабжения с целью бесперебойного обеспечения производства необходимыми материальными ресурсами и сокращения времени нахождения капитала в запасах;

ускорение процесса отгрузки продукции и оформления расчетных документов;

сокращение времени нахождения средств в дебиторской задолженности;

повышение уровня маркетинговых исследований, направленных на ускорение продвижения товаров от производителя к потребителю (включая изучение рынка, совершенствование товара и форм его продвижения к потребителю, формирование правильной ценовой политики, организацию эффективной рекламы и т.п.).