- •Г. В. Савицкая

- •Предисловие

- •Часть 1

- •1.2. Виды анализа хозяйственной деятельности

- •1.3. Роль анализа хозяйственной деятельности в управлении производством и повышении его эффективности

- •Глава 2 предмет, содержание и задачи анализа хозяйственной деятельности

- •2.1. Предмет и объекты анализа хозяйственной деятельности

- •2.2. Содержание и задачи анализа хозяйственной деятельности

- •2.3. Принципы анализа хозяйственной деятельности

- •2.4. Связь анализа хозяйственной деятельности с другими науками

- •Глава 3 метод и методика комплексного экономического анализа хозяйственной деятельности предприятий

- •3.1. Метод анализа хозяйственной деятельности, его характерные черты

- •3.2. Системный подход в анализе хозяйственной деятельности

- •3.3. Методика комплексного анализа хозяйственной деятельности

- •3.4. Разработка системы взаимосвязанных аналитических показателей

- •Глава 4способы обработки экономической информации в анализе хозяйственной деятельности предприятий

- •4.1. Способ сравнения в анализе хозяйственной деятельности

- •4.2. Многомерные сравнения в анализе хозяйственной деятельности

- •4.3. Способы приведения показателей в сопоставимый вид

- •4.4. Использование относительных и средних величин в анализе хозяйственной деятельности

- •4.5. Способы группировки информации в анализе хозяйственной деятельности

- •4.6. Балансовый способ в анализе хозяйственной деятельности

- •4.7. Использование графического способа в анализе хозяйственной деятельности

- •4.8. Способы табличного отражения аналитических данных

- •Глава 5 методика факторного анализа

- •5.1. Понятие, типы и задачи факторного анализа

- •5.2. Классификация факторов в анализе хозяйственной деятельности

- •5.3. Систематизация факторов в анализе хозяйственной деятельности

- •5.4. Детерминированное моделирование и преобразование факторных систем

- •Глава 6 способы измерения влияния факторов в детерминированном анализе

- •6.1. Способ цепной подстановки

- •6.2. Индексный метод

- •6.3. Способ абсолютных разниц

- •6.4. Способ относительных разниц

- •6.5. Способ пропорционального деления и долевого участия

- •6.6. Интегральный способ в анализе хозяйственной деятельности

- •6.7. Способ логарифмирования в анализе хозяйственной деятельности

- •Глава 7 способы изучения стохастических (корреляционных) взаимосвязей в анализе хозяйственной деятельности

- •7.1. Понятие стохастической связи и задачи корреляционного анализа

- •7.2. Использование способов парной корреляции для изучения стохастических зависимостей

- •7.3. Методика множественного корреляционного анализа

- •7.4. Методика оценки и практического применения результатов корреляционного анализа

- •Глава 8 методика выявления и подсчета резервов в анализе хозяйственной деятельности предприятий

- •8.1. Понятие, экономическая сущность хозяйственных резервов и их классификация

- •8.2. Принципы организации поиска и подсчета резервов

- •8.3. Методика определения и обоснования величины резервов

- •Глава 9 методика функционально-стоимостного анализа

- •9.1.Сущность и задачи функционально-стоимостного анализа

- •9.2. Принципы организации функционально-стоимостного анализа

- •9.3. Последовательность проведения функционально-стоимостного анализа

- •9.4. Опыт и перспективы использования функционально-стоимостного анализа

- •Глава 10 методика обоснования управленческих решений на основе маржинального анализа

- •10.1. Значение и задачи анализа

- •10.2. Анализ функциональной связи между издержками и объемом производства продукции

- •10.3. Анализ функциональной связи между затратами, объемом продаж и прибылью. Определение безубыточного объема продаж и зоны безопасности предприятия

- •10.4. Анализ факторов изменения точки безубыточности и зоны безопасности предприятия

- •10.5. Определение критической суммы постоянных расходов и критического уровня цены реализации

- •10.6. Аналитическая оценка решения о принятии дополнительного заказа по цене ниже себестоимости продукции

- •10.7. Обоснование структуры товарной продукции

- •10.8. Обоснование варианта цены на новое изделие

- •10.9. Выбор варианта машин и оборудования

- •10.10. Обоснование решения "производить или покупать"

- •10.11. Выбор варианта технологии производства

- •10.12. Выбор решения с учетом ограничений на ресурсы

- •Глава 11организация и информационное обеспечение анализа хозяйственной деятельности предприятий

- •11.1. Основные правила организации анализа

- •11.2. Организационные формы и исполнители анализа хозяйственной деятельности предприятий

- •11.3. Планирование аналитической работы

- •11.4. Информационное обеспечение анализа

- •11.5. Подготовка и аналитическая обработка исходных данных в анализе хозяйственной деятельности

- •11.6. Документальное оформление результатов анализа

- •11.7. Организация автоматизированного рабочего места аналитика

- •Часть II

- •12.2. Основные источники капитала, порядок его формирования и размещения

- •12.3. Бухгалтерский баланс, его сущность и порядок отражения в нем хозяйственных операций

- •12.4. Группировка статей в бухгалтерском балансе и их содержание

- •12.5. Анализ наличия, состава и динамики источников формирования капитала предприятия

- •12.6. Анализ размещения капитала предприятия

- •12.7. Анализ состава, динамики и состояния основных средств

- •12.8. Анализ состава и динамики долгосрочных вложений

- •12.9. Анализ состояния запасов

- •12.10. Анализ состояния дебиторской задолженности

- •12.11. Анализ остатков и движения денежной наличности

- •Глава 13анализ эффективности и интенсивности использования капитала предприятия

- •13.1. Показатели эффективности и интенсивности использования капитала. Методика их расчета

- •13.2. Факторный анализ рентабельности капитала.

- •13.3. Анализ оборачиваемости капитала

- •13.4. Оценка эффективности использования заемного капитала. Эффект финансового рычага

- •13.5. Анализ доходности собственного капитала

- •Глава 14анализ эффективности использования основного капитала

- •14.1. Анализ эффективности использования основных производственных фондов (опф)

- •14.2. Анализ использования технологического оборудования

- •14.3. Резервы увеличения выпуска продукции, фондоотдачи и фондорентабельности

- •14.4. Анализ эффективности использования нематериальных активов

- •14.5. Анализ использования производственной мощности предприятия

- •Глава 15анализ использования материальных ресурсов предприятия

- •15.1. Задачи анализа, источники информации

- •15.2. Анализ обеспеченности предприятия материальными ресурсами

- •15.3. Анализ использования материальных ресурсов

- •15.4. Анализ прибыли на рубль материальных затрат

- •Глава 16анализ использования трудовых ресурсов предприятия

- •16.1. Анализ обеспеченности предприятия трудовыми ресурсами

- •16.2. Анализ социальной защищенности членов трудового колллектива

- •16.3. Анализ использования фонда рабочего времени

- •16.4. Анализ производительности труда

- •16.5. Анализ эффективности использования трудовых ресурсов

- •16.6. Анализ трудоемкости продукции

- •16.7. Анализ фонда заработной платы

- •16.8. Анализ эффективности использования фонда заработной платы

- •Глава 17анализ маркетинговой деятельности предприятия

- •17.1. Значение и задачи анализа маркетинговой деятельности

- •17.2. Анализ спроса на продукцию и формирование портфеля заказов

- •17.3. Оценка риска невостребованной продукции

- •17.4. Анализ рынков сбыта продукции

- •17.5. Анализ ценовой политики предприятия

- •17.6. Анализ конкурентоспособности продукции

- •Глава 18 анализ производства и реализации продукции

- •18.1. Задачи и информационное обеспечение анализа

- •18.2. Анализ динамики и выполнения плана производства и реализации продукции

- •18.3. Анализ ассортимента и структуры продукции

- •18.4. Анализ качества произведенной продукции

- •18.5. Анализ ритмичности работы предприятия

- •18.6. Анализ факторов и резервов увеличения выпуска и реализации продукции

- •Глава 19анализ себестоимости продукции (работ, услуг)

- •19.1. Анализ общей суммы затрат на производство продукции

- •19.2. Анализ затрат на рубль товарной продукции

- •19.3. Анализ себестоимости отдельных видов продукции

- •19.4. Анализ прямых материальных затрат

- •19.5. Анализ прямых трудовых затрат

- •19.6. Анализ косвенных затрат

- •19.7. Определение резервов снижения себестоимости продукции

- •Глава 20 анализ финансовых результатов деятельности предприятия

- •20.1. Задачи анализа финансовых результатов

- •20.2. Анализ состава и динамики балансовой прибыли

- •20.3. Анализ финансовых результатов от реализации продукции, работ и услуг

- •20.4. Асссортиментная политика предприятия и ее влияние на формирование прибыли

- •20.5. Анализ уровня среднереализационных цен

- •20.6. Анализ внереализационных финансовых результатов

- •20.7. Анализ рентабельности предприятия

- •20.8. Методика подсчета резервов увеличения суммы прибыли и рентабельности

- •Глава 21анализ прибыли и рентабельности по международным стандартам

- •21.1. Методика факторного анализа прибыли в системе директ-костинг

- •21.2. Методика анализа рентабельности по системе директ-костинг

- •21.3. Предельный анализ и оптимизация прибыли

- •Максимизация прибыли на основе предельного подхода

- •Глава 22 анализ использования прибыли предприятия

- •22.1. Содержание, задачи и информационное обеспечение анализа использования прибыли

- •22.2. Анализ налогооблагаемой прибыли

- •22.3. Анализ налогов из прибыли

- •22.4. Анализ формирования чистой прибыли

- •22.5. Анализ распределения чистой прибыли

- •22.6. Анализ дивидендной политики предприятия

- •Глава 23 анализ эффективности инвестиционной деятельности

- •23.1. Анализ выполнения плана капитальных вложений

- •23.2. Анализ источников финансирования инвестиционных проектов

- •23.3. Ретроспективная оценка эффективности инвестиций

- •23.4. Анализ эффективности долгосрочных финансовых вложений

- •23.5. Прогнозирование эффективности инвестиционных проектов

- •23.6. Анализ эффективности лизинговых операций

- •Глава 24анализ финансового состояния предприятия

- •24.1. Понятие, значение и задачи анализа финансового состояния предприятия

- •24.2. Анализ финансовой структуры баланса

- •24.3. Анализ равновесия между активами предприятия и источниками их формирования. Оценка финансовой устойчивости предприятия

- •24.4. Оценка производственно-финансового левериджа

- •24.5. Анализ запаса финансовой устойчивости (зоны безубыточности) предприятия

- •24.6. Анализ платежеспособности предприятия на основе показателей ликвидности баланса

- •24.7. Оценка платежеспособности предприятия на основе изучения потоков денежных средств

- •24.8. Общая оценка финансового состояния предприятия

- •24.9. Прогнозирование и разработка моделей финансового состояния субъекта хозяйствования

- •Глава 25диагностика риска банкротства субъектов хозяйствования

- •25.1. Понятие, виды и причины банкротства

- •25.2. Методы диагностики вероятности банкротства

- •25.3. Пути финансового оздоровления субъектов хозяйствования

- •Литература

- •Анализ хозяйственной деятельности предприятия

- •Глава 5 методика факторного анализа 39

- •Глава 11 организация и информационное обеспечение анализа хозяйственной деятельности предприятий 115

- •Часть II 123

- •Глава 12 анализ формирования и размещения капитала 123

- •Глава 13 анализ эффективности и интенсивности использования капитала предприятия 156

- •Глава 21 анализ прибыли и рентабельности по международным стандартам 284

- •Глава 22 анализ использования прибыли предприятия 296

- •Глава 23 анализ эффективности инвестиционной деятельности 307

- •Глава 24 анализ финансового состояния предприятия 321

- •Глава 25 диагностика риска банкротства субъектов хозяйствования 349

24.6. Анализ платежеспособности предприятия на основе показателей ликвидности баланса

Понятие платежеспособности и ликвидности. Порядок определения показателей ликвидности и оценки платежеспособности. Причины изменения показателей ликвидности.

Одним из показателей, характеризующих финансовую устойчивость предприятия, является его платежеспособность, т.е. возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства. Платежеспособность является внешним проявлением финансового состояния предприятия, его устойчивости.

Анализ платежеспособности необходим не только для предприятия с целью оценки и прогнозирования финансовой деятельности, но и для внешних инвесторов (банков). Прежде чем выдавать кредит, банк должен удостовериться в кредитоспособности заемщика. То же должны сделать и предприятия, которые хотят вступить в экономические отношения друг с другом. Им важно знать о финансовых возможностях партнера, если возникает вопрос о предоставлении ему коммерческого кредита или отсрочки платежа.

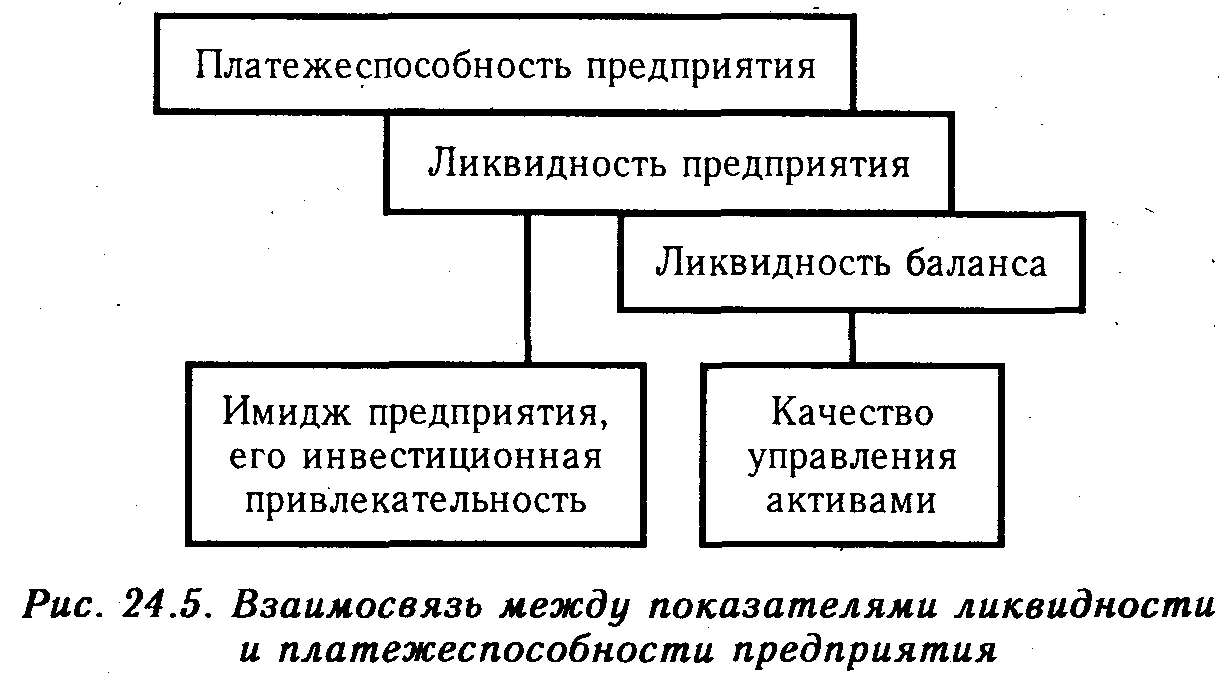

Оценка платежеспособности внешними инвесторами осуществляется на основе характеристики ликвидности текущих активов, которая определяется временем, необходимым для превращения их в денежные средства. Чем меньше требуется время для инкассации данного актива, тем выше его ликвидность. Ликвидность баланса - возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства, а точнее — это степень покрытия долговых обязательств предприятия его активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств. Она зависит от степени соответствия величины имеющихся платежных средств величине краткосрочных долговых обязательств.

Ликвидность предприятия — это более общее понятие, чем ликвидность баланса. Ликвидность баланса предполагает изыскание платежных средств только за счет внутренних источников (реализации активов). Но предприятие может привлечь заемные средства со стороны, если у него имеется соответствующий имидж в деловом мире и достаточно высокий уровень инвестиционной привлекательности.

Понятия платежеспособности и ликвидности очень близки, но второе более емкое. От степени ликвидности баланса зависит платежеспособность. В то же время ликвидность характеризует как текущее состояние расчетов, так и перспективу. Предприятие может быть платежеспособным на отчетную дату, но иметь неблагоприятные возможности в будущем.

На рис. 24.5 показана блок-схема, отражающая взаимосвязь между платежеспособностью, ликвидностью предприятия и ликвидностью баланса, которую можно сравнить с многоэтажным зданием, где все этажи равнозначны, но второй этаж нельзя возвести без первого, а третий без первого и второго. Если рухнет первый, то и все остальные развалятся. Следовательно, ликвидность баланса является основой (фундаментом) платежеспособности и ликвидности предприятия. Иными словами, ликвидность — это способ поддержания платежеспособности. Но в то же время, если предприятие имеет высокий имидж и постоянно является платежеспособным, то ему легче поддерживать свою ликвидность.

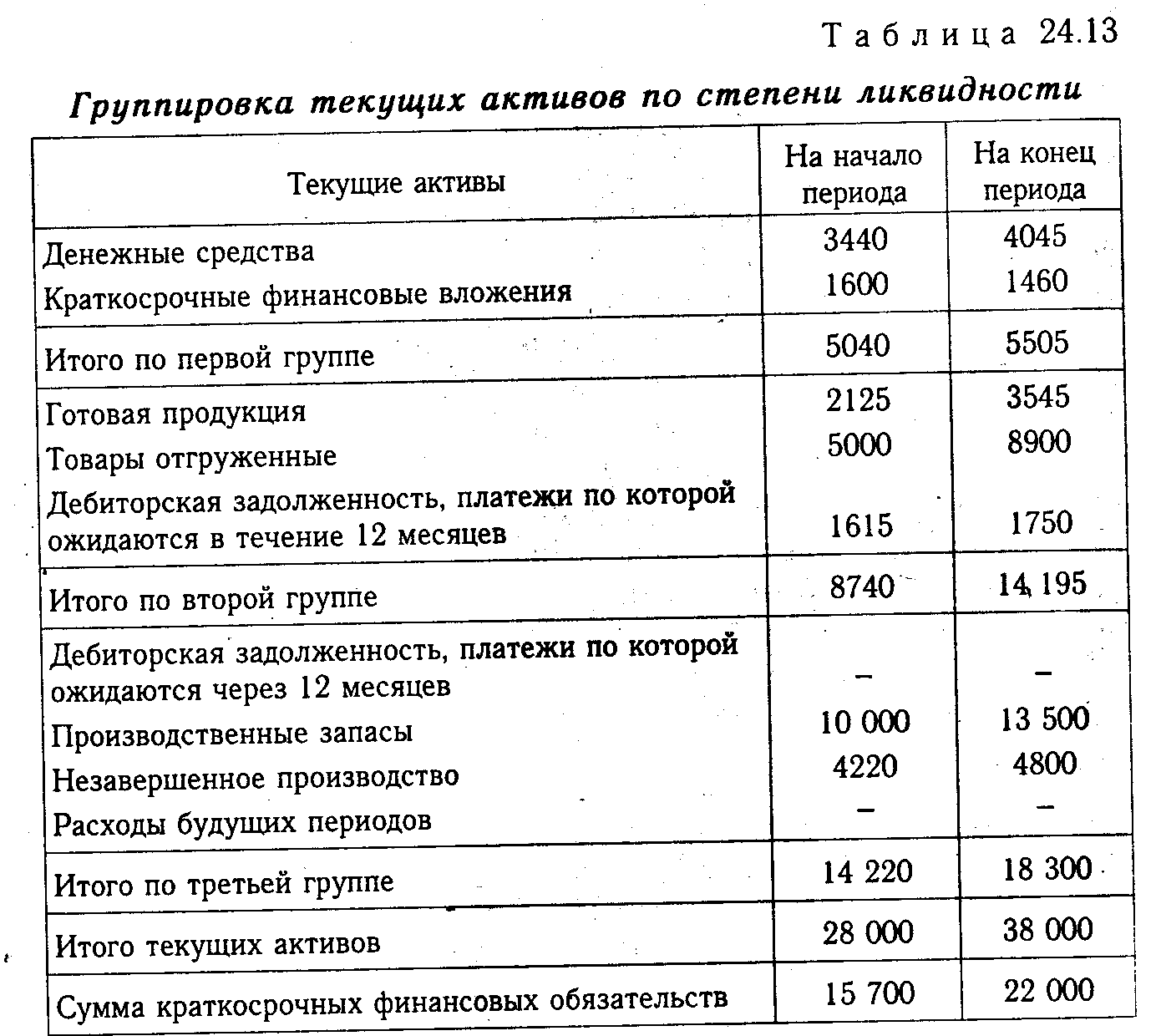

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности (табл. 24.13), с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения.

Первая группа (А1) включает в себя абсолютно ликвидные активы, такие, как денежная наличность и краткосрочные финансовые вложения.

Ко второй группе (A2) относятся быстро реализуемые активы: готовая продукция, товары отгруженные и дебиторская задолженность. Ликвидность этой группы текущих активов зависит от своевременности отгрузки продукции, оформления банковских документов, скорости платежного документооборота в банках, от спроса на продукцию, ее конкурентоспособности, платежеспособности покупателей, форм расчетов и др.

Значительно больший срок понадобится для превращения производственных запасов и незавершенного производства в готовую продукцию, а затем в денежную наличность. Поэтому они отнесены к третьей группе медленно реализуемых активов (Аз).

Четвертая группа (А4) - это труднореализуемые активы, куда входят основные средства, нематериальные активы, долгосрочные финансовые вложения, незавершенное строительство.

Соответственно на четыре группы разбиваются и обязательства предприятия:

П1 - наиболее срочные обязательства (кредиторская задолженность и кредиты банка, сроки возврата которых наступили);

П2 - среднесрочные обязательства (краткосрочные кредиты банка);

П3 - долгосрочные кредиты банка и займы;

П4 — собственный (акционерный) капитал, находящийся постоянно в распоряжении предприятия.

Баланс считается абсолютно ликвидным, если:

A1 > П1; A2 > П2; Аз > П3; A4 < П4.

Изучение соотношений этих групп активов и пассивов за несколько периодов позволит установить тенденции в структуре баланса и его ликвидности.

Для оценки платежеспособности в краткосрочной перспективе рассчитывают следующие показатели: коэффициент текущей ликвидности, коэффициент промежуточной ликвидности и коэффициент абсолютной ликвидности.

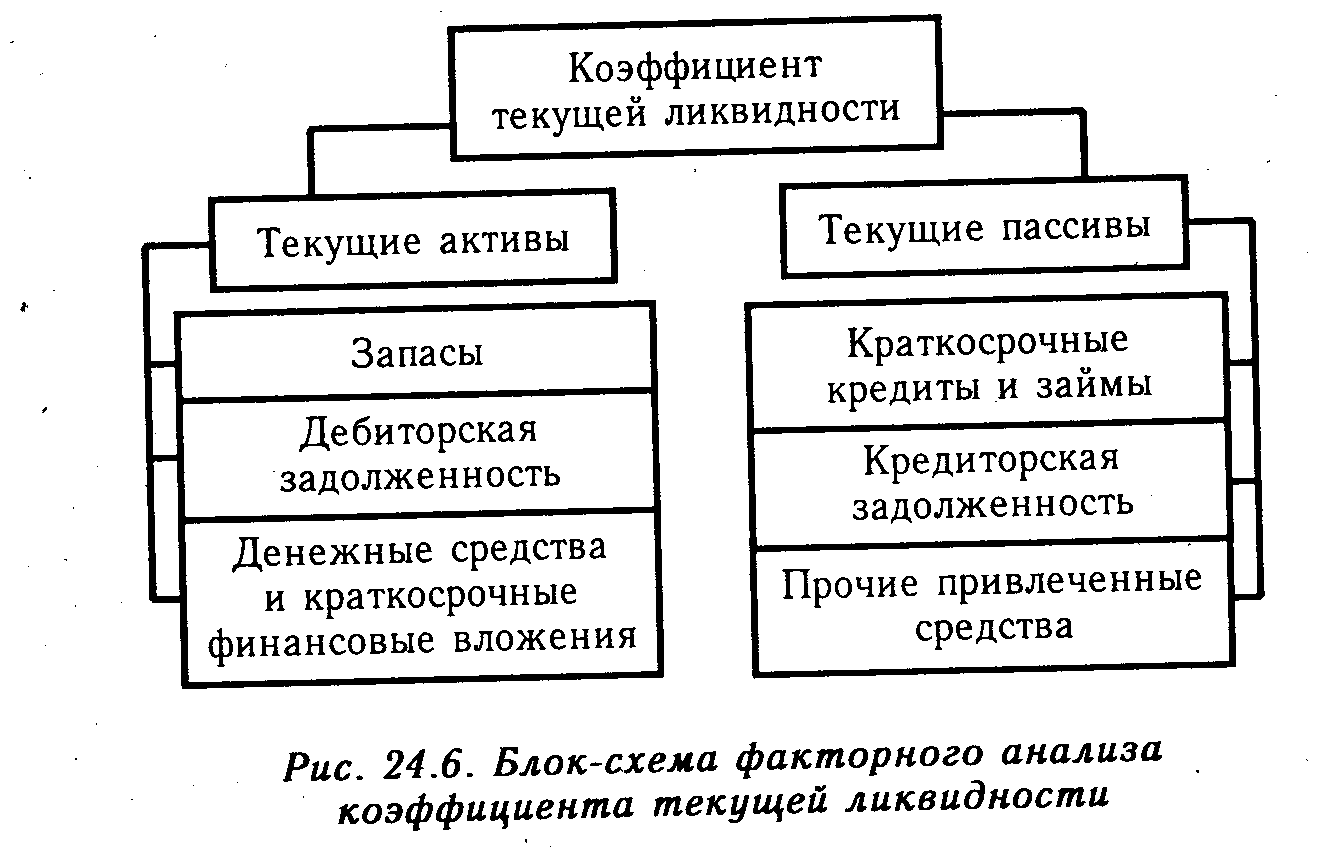

Коэффициент текущей ликвидности (коэффициент покрытия долгов) - отношение всей суммы текущих активов, включая запасы и незавершенное производство, к общей сумме краткосрочных обязательств (III раздел пассива). Он показывает степень, в которой текущие активы покрывают текущие пассивы.

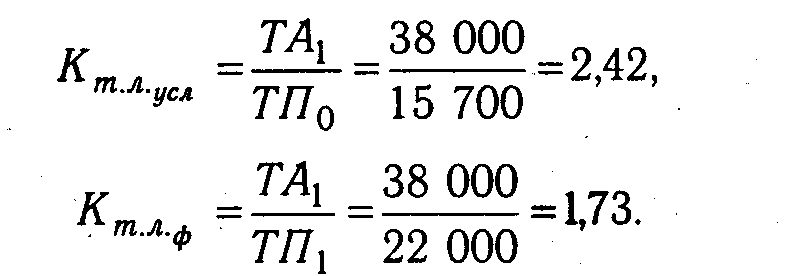

Превышение текущих активов над текущими пассивами обеспечивает резервный запас для компенсации убытков, которые может понести предприятие при размещении и ликвидации всех текущих активов, кроме наличности. Чем больше величина этого запаса, тем больше уверенность кредиторов, что долги будут погашены. Другими словами, коэффициент покрытия определяет границу безопасности для любого возможного снижения рыночной стоимости текущих активов, вызванными непредвиденными обстоятельствами, способными приостановить или сократить приток денежных средств. Удовлетворяет обычно коэффициент > 2. В нашем примере величина его на начало года составляет 1,78 (28 000/15 700), на конец - 1,73 (38 000/22 000).

Однако обосновать общую величину данного показателя для всех предприятий практически невозможно, так как она зависит от сферы деятельности, структуры и качества активов, длительности производственно-коммерческого цикла, скорости погашения кредиторской задолженности и т.д. В связи с этим невозможно провести сравнение предприятий по уровню данного показателя. Его целесообразно использовать только при изучении динамики на данном предприятии, что позволит сделать предварительные выводы об улучшении или ухудшении ситуации, которые должны быть уточнены в ходе дальнейшего исследования отдельных компонентов текущих активов и текущих пассивов.

Изменение уровня коэффициента текущей ликвидности может произойти за счет увеличения или уменьшения суммы по каждой статье текущих активов и текущих пассивов (рис. 24.6).

В первую очередь необходимо определить, как изменился коэффициент ликвидности за счет факторов первого порядка:

![]()

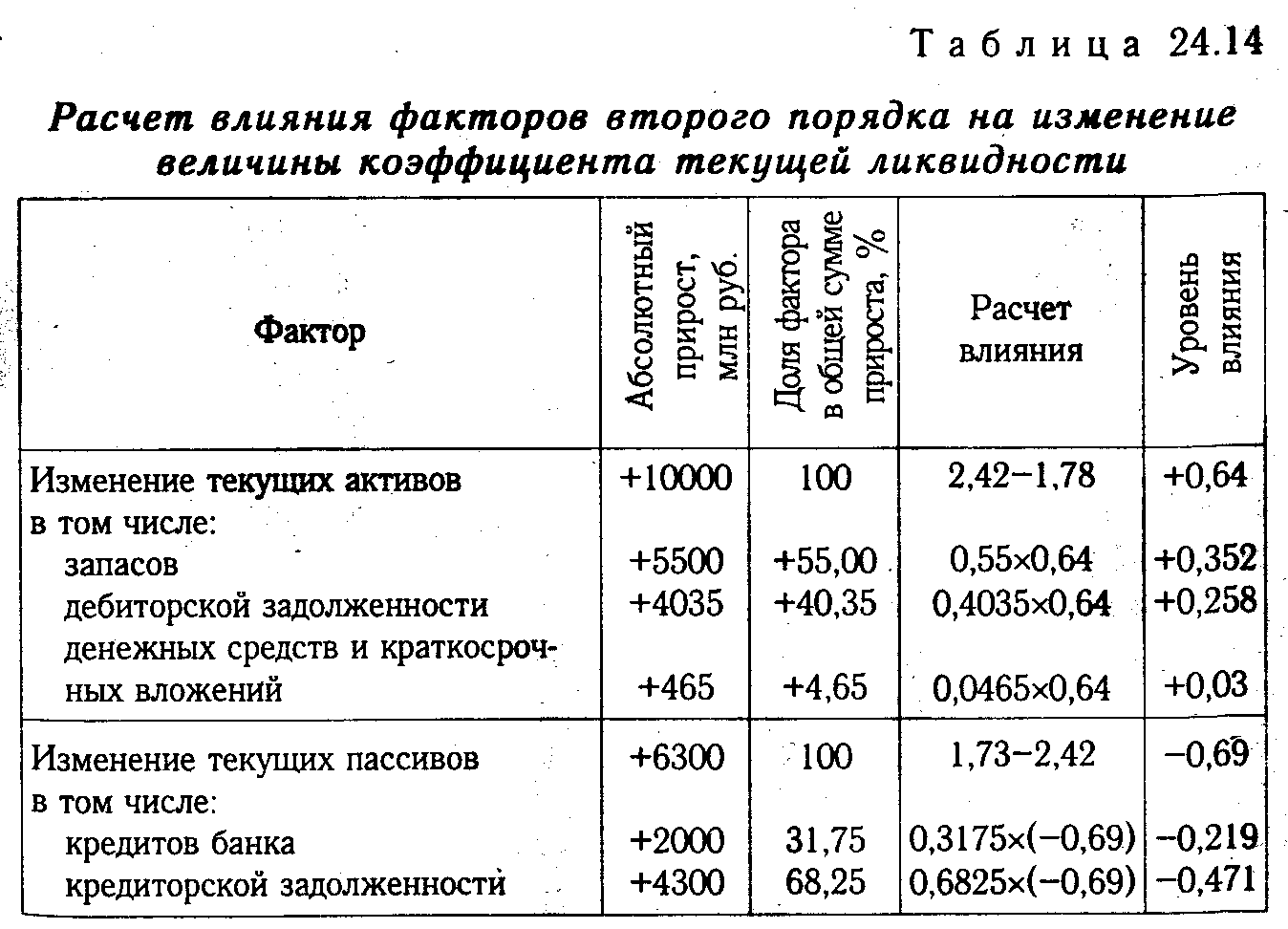

Затем способом пропорционального деления эти приросты можно разложить по факторам второго порядка. Для этого долю каждой статьи текущих активов в общем изменении их суммы нужно умножить на прирост коэффициента текущей ликвидности за счет данного фактора. Аналогично рассчитывается влияние факторов второго порядка на изменение величины коэффициента ликвидности и по текущим пассивам (табл. 24.14).

Если производить расчет общего коэффициента ликвидности по такой схеме, то почти каждое предприятие, накопившее большие материальные запасы, часть которых трудно реализовать, оказывается платежеспособным. Поэтому банки и прочие инвесторы отдают предпочтение коэффициенту быстрой (промежуточной) ликвидности.

Коэффициент быстрой ликвидности - отношение ликвидных средств первых двух групп к общей сумме краткосрочных долгов предприятия. В нашем примере на начало года величина этого коэффициента составляет 0,88 (13 780/15 700), а на конец - 0,90 (19 700/22 000). Удовлетворяет обычно соотношение 0,7-1,0. Однако оно может оказаться недостаточным, если большую долю ликвидных средств составляет дебиторская задолженность, часть которой трудно своевременно взыскать. В таких случаях требуется соотношение большее. Если в составе текущих активов значительную долю занимают денежные средства и их эквиваленты (ценные бумаги), то это соотношение может быть меньшим.

Коэффициент абсолютной ликвидности (норма денежных резервов) дополняет предыдущие показатели. Он определяется отношением ликвидных средств первой группы ко всей сумме краткосрочных долгов предприятия (III раздел пассива баланса). Чем выше его величина, тем больше гарантия погашения долгов, так как для этой группы активов практически нет опасности потери стоимости в случае ликвидации предприятия и не существует никакого временного лага для превращения их в платежные средства. Значение коэффициента признается достаточным, если он составляет 0,20-0,25. Если предприятие в текущий момент может на 20-25 % погасить все свои долги, то его платежеспособность считается нормальной. На анализируемом предприятии (табл. 24.15) на начало года абсолютный коэффициент ликвидности составлял 0,32 (5040/15 700), а на конец - 0,25 (5505/22 000), что соответствует норме.

Следует отметить, что сам по себе уровень коэффициента абсолютной ликвидности еще не является признаком плохой или хорошей платежеспособности. При оценке его уровня необходимо учитывать скорость оборота средств в текущих активах и скорость оборота краткосрочных обязательств. Если платежные средства оборачиваются быстрее, чем период возможной отсрочки платежных обязательств, то платежеспособность предприятия будет нормальной. В то же время постоянное хроническое отсутствие денежной наличности приводит к тому, что предприятие становится хронически неплатежеспособным, а это можно расценить как первый шаг на пути к банкротству.

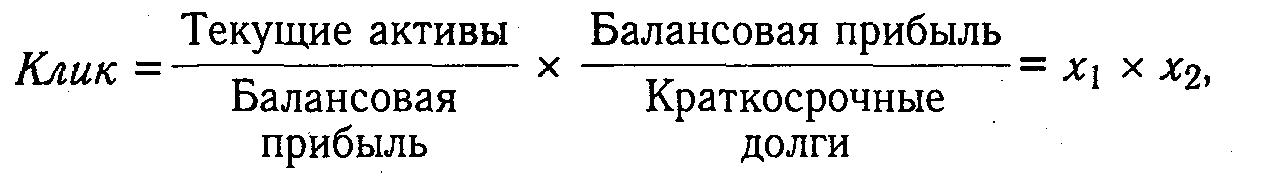

Отметим, что только по этим показателям нельзя безошибочно оценить финансовое состояние предприятия, так как данный процесс очень сложный и дать ему полную характеристику двумя-тремя показателями нельзя. Коэффициенты ликвидности - показатели относительные и на протяжении некоторого времени не изменяются, если пропорционально возрастают числитель и знаменатель дроби. Само же финансовое положение за это время может значительно измениться, например, уменьшится прибыль, уровень рентабельности, коэффициент оборачиваемости и др. Поэтому для более полной и объективной оценки ликвидности можно использовать следующую факторную модель общего показателя:

где х1 - показатель, характеризующий величину текущих активов, приходящихся на рубль прибыли (обратный показатель рентабельности активов); х2 - показатель, свидетельствующий о способности предприятия погасить свои долги за счет результатов своей деятельности и характеризующий устойчивость финансов. Чем выше его величина, тем лучше финансовое состояние предприятия.

Для расчета влияния этих факторов можно использовать способы цепной подстановки или абсолютных разниц.

При определении платежеспособности желательно рассмотреть структуру всего капитала, включая основной. Если авуары (акции, векселя и прочие ценные бумаги) довольно существенные и котируются на бирже, они могут быть проданы с минимальными потерями. Авуары гарантируют лучшую ликвидность, чем некоторые товары. В такой ситуации предприятию не нужен очень высокий коэффициент ликвидности, поскольку оборотный капитал можно стабилизировать продажей части основного капитала.

Рассматривая показатели ликвидности, следует иметь в виду, что величина их является довольно условной, так как ликвидность активов и срочность обязательств по бухгалтерскому балансу можно определить приблизительно. Так, ликвидность запасов зависит от их качества (оборачиваемости, доли дефицитных, залежалых материалов и готовой продукции). Ликвидность дебиторской задолженности также зависит от ее оборачиваемости, доли просроченных платежей и нереальных для взыскания. Поэтому радикальное повышение точности оценки ликвидности достигается в ходе внутреннего анализа на основе данных аналитического бухгалтерского учета.

В связи с этим заслуживает внимания методика расчета коэффициента текущей ликвидности с использованием нормативов скидок, которая широко применялась в 20-е годы. Сущность ее состоит в том, что на основе среднестатистических оценок ликвидности каждой статьи баланса разрабатывались нормативы скидок и на их основе производилось перераспределение балансовых статей между отдельными группами. Так, например, к быстро реализуемым активам рекомендовалось относить 80 % дебиторской задолженности, 70 % готовой продукции и товаров, 50 % производственных запасов и незавершенного производства. Остальная часть этих активов относилась к медленно реализуемым. Аналогичное перераспределение осуществлялось в отношении кредиторской задолженности: часть долгосрочной задолженности относилась к краткосрочной, и наоборот.

Кроме того, нужно учитывать и то, что коэффициенты ликвидности дают статичное представление о наличии платежных средств для покрытия обязательств на определенную дату. При нормальной ситуации текущие активы обращаемы: использованные запасы вновь пополняются, погашенная дебиторская задолженность заменяется вновь созданной. Имеющийся резерв денежных средств не имеет причинной связи с будущими денежными потоками, которые зависят от объема реализации продукции, ее себестоимости, прибыли и изменения условий деятельности.

Текущие пассивы, для измерения возможности погашения которых и предназначены коэффициенты ликвидности, также определяются объемом производства и реализации продукции. Пока объем реализации остается неизменным или возрастает, погашение долговых обязательств является по существу операцией реинвестирования.

Таким образом, ни одна статья, которая входит в расчет коэффициентов ликвидности, не включает в себя размеры перспективных выплат. Поэтому, как считает Л.А. Бернстайн [6], они непригодны для оценки перспективной платежеспособности предприятия, а могут использоваться только в случае ликвидации предприятия или как начальный этап анализа платежеспособности. Главное их достоинство - простота и наглядность, может обернуться таким недостатком, как поверхностность выводов, если анализ платежеспособности будет сведен только к определению их значений. В нормальной ситуации оценка платежеспособности предприятия, по мнению О.В. Ефимовой [15], должна проводиться на основании изучения источников притока и оттока денежных средств в краткосрочной и долгосрочной перспективе и способности предприятия стабильно обеспечивать превышение первых над вторыми.