- •Введение. Банковская система Российской Федерации. План

- •Лекция 2 экономическая, правовая и организационная основа деятельности коммерческого банка. План

- •Лекция 3 виды коммерческих банков. Банковские операции План

- •Виды коммерческих банков.

- •Банковская операция – это конкретный вид действий по созданию банковского продукта

- •Лекция 4 пассивные операции коммерческого банка План

- •Лекция 5 формирование собственных средств кредитных организаций. План

- •Лекция 6 привлеченные средства. Депозитные операции. План

- •Лекция 7 недепозитные источники привлечения средств. План

- •Практическое занятие № 2 выпуск банками ценных бумаг План

- •Лекция 8 экономическое содержание активных операций кредитной организации План

- •Лекция 9 классификация активных операций План

- •Практическое занятие № 3

- •1.Оценка структуры активов банка.

- •2.Оценка качества активов банка.

- •Лекция 10 классификация активов коммерческого банка с точки зрения их ликвидности и риска План

- •Лекция 12 Доходы, расходы и прибыль коммерческого банка План

- •Лекция 13 Модели формирования прибыли коммерческого банка План

- •Практическое занятие № 6 Оценка прибыльности банковской деятельности План

- •Ликвидность и платежеспособность коммерческого банка

- •Практическое занятие № 8 Факторы, определяющие платежеспособность банка

- •Лекция 16 Банковские риски и управление ими План

- •Лекция 17 Классификация банковских рисков План

- •Практическое занятие № 9 Методы управления кредитным риском

- •Лекция 18 Источники покрытия риска. Виды создаваемых банками резервов План

- •Практическое занятие № 10 Методы управления процентным риском

Лекция 2 экономическая, правовая и организационная основа деятельности коммерческого банка. План

Функции коммерческого банка.

Правовая основа деятельности коммерческого банка.

Условия регистрации коммерческого банка.

Получение лицензий на осуществление банковских операций.

Организационная структура коммерческого банка, принципы построения.

Реорганизация, санирование и закрытие коммерческого банка.

1. На стадии развития денежно-кредитных отношений в РФ коммерческие банки выполняют важные функции:

Аккумуляция и мобилизация денежных потоков.

Посредничество в кредите. Предприятия при осуществлении движения денежных средств сталкиваются с периодической их нехваткой. Однако, при кредитовании друг друга фирмы сталкиваются с несовпадением сумм и сроков капиталов предлагаемых и фактической потребностью. КБ выполняют роль посредников в кредитах.

Осуществление расчетов в народном хозяйстве. Для успешного регулирования денежно-кредитной системы страны необходимо, чтобы большая часть денежных оборотов осуществлялась в безналичной форме.

Организация выпуска и размещение ценных бумаг. Особую роль играют векселя.

Оказание банками консультационных услуг.

2. Возникновение и развитие банковской системы привели к необходимости создания правового поля данной деятельности. Законодательная основа банковской деятельности в России имеет межотраслевой характер, что означает отражение основ банковской деятельности в различных отраслях права.

Так, конституционные нормы регулируют вопросы разграничения предметов ведения при осуществлении денежно-кредитной политики государства, относя её к ведению РФ в целом, определяют органы, уполномоченные выполнять функции управления кредитно-банковской системой, а так же порядок их образования и принципов осуществления поставленных перед ними задач.

Статьи 74, 75 Конституции РФ устанавливают важнейшие принципы осуществления операций с финансовыми средствами, а так же основополагающие права и обязанности Банка РФ.

Нормы гражданского законодательства являются правовой базой осуществления банковской деятельности. Отражаются они в статьях Гражданского кодекса РФ. Они определяют правовые положения субъектов, участвующих в гражданском обороте, проводят государственную регистрацию и прекращают деятельность.

В Гражданском кодексе РФ даны общие правила о статусе и праве собственности юридических лиц (гл. 4), правила совершения сделок (гл. 9), общие правила о договорах и обязательствах (подраздел 2).

Ещё одной особенностью банковского законодательства является множественность нормативных актов, регулирующих самые разнообразные аспекты и вопросы банковской деятельности.

ФЗ « О Центральном Банке Российской Федерации» № 86 от 10.07.2002 г.

В этом законе определен статус ЦБ РФ, как эмиссионного центра, его новые функции и задачи. Деятельность Центрального банка РФ должна была приобрести черты независимого эмиссионного института, использующего рыночные инструменты регулирования денежного оборота и управления банковской системой. В законе определены нормативы, регулирующие деятельность коммерческих банков, порядок лицензирования и надзора.

ФЗ «О банках и банковской деятельности» № 395-1 от 02.12.1990 г.

В этом законе сделана первая попытка определить понятия "банк" и "банковская система", определить операции, выполняемые кредитными учреждениями. Новая редакция ФЗ «О банках и банковской деятельности» появилась 03.02.1996 г.

Помимо основных федеральных законов, определяющих и регулирующих банковскую деятельность в целом, существует ряд нормативных документов Банка России, регулирующих отдельные направления банковской деятельности.

ФЗ «О валютном регулировании и валютном контроле» № 173 от 12.12.2003 г.. Этот закон не только регулирует осуществления банками валютных операций, но и по сравнению со своим предшественником, значительно расширил права российских участников внешнеэкономической деятельности и заложил основы для дальнейшей либерализации валютных отношений.

ФЗ «О рынке ценных бумаг» № 39 от 22.04.1996 г. Этот закон регулирует все операции банков на рынке ценных бумаг, а также выпуск ими собственных эмиссионных ценных бумаг.

ФЗ «О страховании вкладов физических лиц в банках РФ» № 177 от 23.12.2003 г.. Этот закон устанавливает правовые, финансовые и организационные основы функционирования системы обязательного страхования вкладов физических лиц в банках Российской Федерации, компетенцию, порядок образования и деятельности организации, осуществляющей функции по обязательному страхованию вкладов (Агентство по страхованию вкладов), порядок выплаты возмещения по вкладам, регулирует отношения между банками Российской Федерации, Агентством, Банком России и органами исполнительной власти Российской Федерации в сфере отношений по обязательному страхованию вкладов физических лиц в банках

Однако, перечисленные законы не отражают всех направлений банковской деятельности. Это порождает необходимость заполнения существующих пробелов подзаконными актами. Например, инструкции № 110-И «Об обязательных нормативах банков», № 109-И «О порядке принятия решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций», положение № 199-П «О порядке ведения кассовых операций в кредитных организациях на территории РФ», положение № 54-П «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата» и другие.

3. Кредитные организации подлежат государственной регистрации в соответствии с Федеральным законом "О государственной регистрации юридических лиц и индивидуальных предпринимателей" с учетом установленного ФЗ «О банках и банковской деятельности» специального порядка государственной регистрации кредитных организаций.

Решение о государственной регистрации кредитной организации принимается Банком России. Внесение в единый государственный реестр юридических лиц сведений о создании, реорганизации и ликвидации кредитных организаций, а также иных предусмотренных федеральными законами сведений осуществляется уполномоченным регистрирующим органом на основании решения Банка России о соответствующей государственной регистрации.

За государственную регистрацию кредитных организаций взимается государственная пошлина в порядке и в размерах, которые установлены законодательством Российской Федерации..

Учредители коммерческого банка, приняв решение о формировании банка, подписывают учредительный договор, и через месяц после этого в ЦБ РФ передается:

Экономическое обоснование создания кредитной организации;

Квалификационная готовность совершения операций;

Информация об учредителях и сфере их деятельности;

Приоритетные направления деятельности созданного банка;

Предполагаемые клиенты, предварительные договора с банками: резидентами и нерезидентами по корреспондентским отношениям;

После подписания договора формируется устав кредитной организации, который содержит фирменное наименование, место расположения, размер уставного капитала, порядок управления деятельностью, порядок сохранности и учета документов, порядок ликвидации и реорганизации.

ЦБ РФ осуществляет процедуру регистрации в 3 этапа:

Подготовительный

Государственная регистрация

Выдача лицензии.

Порядок регистрации:

После передачи необходимых документов ЦБ РФ дает подтверждение о получении.

Банк России принимает документы и принимает решение о возможности выдачи лицензии.

После принятия положительного решения ЦБ РФ пересылает в территориальное учреждение 2 экземпляра свидетельства.

Территориальное учреждение Банка России уведомляет кредитную организацию и представляет требования о 100%-й оплате уставного капитала в месячный срок. 5.Территориальное представительство подтверждает оплату и только после этого возможна выдача лицензии.

4. Лицензия на осуществление банковских операций кредитной организации выдается после ее государственной регистрации в порядке, установленном ФЗ «О банках и банковской деятельности» и принимаемыми в соответствии с ним нормативными актами Банка России.

Кредитная организация имеет право осуществлять банковские операции с момента получения лицензии, выданной Банком России. Лицензии, выдаваемые Банком России, учитываются в реестре выданных лицензий на осуществление банковских операций.

Реестр выданных кредитным организациям лицензий подлежит публикации Банком России в официальном издании Банка России ("Вестнике Банка России") не реже одного раза в год. Изменения и дополнения в указанный реестр публикуются Банком России в месячный срок со дня их внесения в реестр.

В лицензии на осуществление банковских операций указываются банковские операции, на осуществление которых данная кредитная организация имеет право, а также валюта, в которой эти банковские операции могут осуществляться.

Лицензия на осуществление банковских операций выдается без ограничения сроков ее действия.

Осуществление юридическим лицом банковских операций без лицензии, если получение такой лицензии является обязательным, влечет за собой взыскание с такого юридического лица всей суммы, полученной в результате осуществления данных операций, а также взыскание штрафа в двукратном размере этой суммы в федеральный бюджет. Взыскание производится в судебном порядке по иску прокурора, соответствующего федерального органа исполнительной власти, уполномоченного на то федеральным законом, или Банка России.

Банк России вправе предъявить в арбитражный суд иск о ликвидации юридического лица, осуществляющего без лицензии банковские операции, если получение такой лицензии является обязательным.

Для получения лицензии учредители банков представляют в Банк России следующие документы:

ходатайство о выдаче лицензий;

учредительные документы (учредительный договор, устав банка, протокол о принятии устава и назначение руководящих органов банка);

экономическое обоснование деятельности;

данные о руководителях банка (председатель директор, главный бухгалтер и их заместители).

Основанием для выдачи банку лицензии на осуществление банковских операций является подтверждение своевременной и правомерной оплаты 100 процентов уставного капитала кредитной организации, а также регистрация отчета об итогах первого выпуска акций кредитной организации в форме акционерного общества.

Созданному путем учреждения банку могут быть выданы лицензии следующих видов:

1.Лицензия на осуществление банковских операций со средствами в рублях (без права привлечения во вклады денежных средств физических лиц), содержащая следующие банковские операции:

Привлечение денежных средств юридических лиц во вклады (до востребования и на определенный срок).

Размещение привлеченных во вклады (до востребования и на определенный срок) денежных средств юридических лиц от своего имени и за свой счет.

Открытие и ведение банковских счетов юридических лиц.

Осуществление расчетов по поручению юридических лиц, в том числе банков-корреспондентов, по их банковским счетам.

Инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц.

Выдача банковских гарантий.

Осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

2. Лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте (без права привлечения во вклады денежных средств физических лиц), содержащая банковские операции:

Привлечение денежных средств юридических лиц во вклады (до востребования и на определенный срок).

Размещение привлеченных во вклады (до востребования и на определенный срок) денежных средств юридических лиц от своего имени и за свой счет.

Открытие и ведение банковских счетов юридических лиц.

Осуществление расчетов по поручению юридических лиц, в том числе банков-корреспондентов, по их банковским счетам.

Инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц.

Купля-продажа иностранной валюты в наличной и безналичной формах.

Выдача банковских гарантий.

Осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

При наличии данной лицензии банк вправе устанавливать корреспондентские отношения с неограниченным количеством иностранных банков;

3. Лицензия на привлечение во вклады и размещение драгоценных металлов, содержащая банковские операции:

Привлечение во вклады и размещение драгоценных металлов.

Осуществление других операций с драгоценными металлами в соответствии с законодательством Российской Федерации.

Данная лицензия может быть выдана банку одновременно с лицензией № 2.

При ликвидации или реорганизации банков их лицензии возвращаются в банк России, а запись в реестре аннулируется.

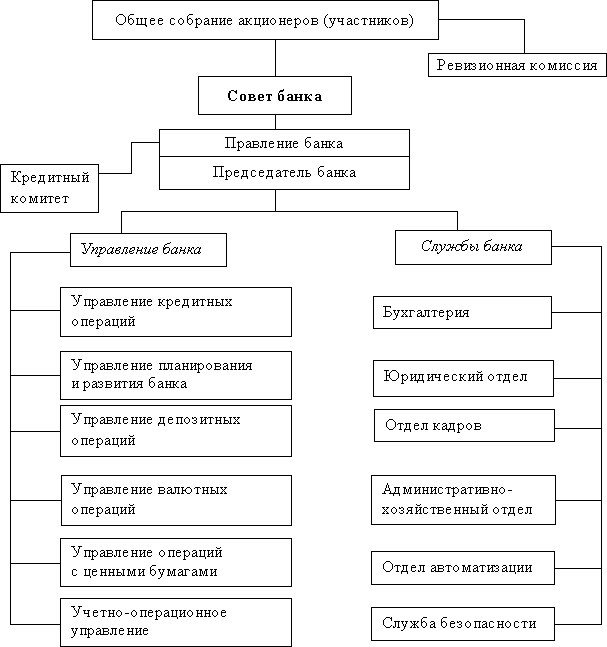

5. Организационное устройство коммерческих банков соответствует общепринятой схеме управления акционерного общества (см. рис. 1).

Высшим органом коммерческого банка является общее собрание акционеров, которое должно проходить не реже одного раза в год. На нем присутствуют представители всех акционеров банка на основании доверенности. Общее собрание правомочно решать вынесенные на его рассмотрение вопросы, если в заседании принимает участие не менее трех четвертей акционеров банка.

Общее руководство деятельностью банка осуществляет совет банка. На него возлагаются также наблюдение и контроль за работой правления банка. Состав совета, порядок и сроки выборов его членов определяет общие направления деятельности банка, рассматривает проекты кредитных и других планов банка, утверждает планы доходов и расходов и прибыли банка, рассматривает вопросы об открытии и закрытии филиалов банка и другие вопросы, связанные с деятельностью банка, его взаимоотношениями с клиентами и перспективами развития.

Непосредственно деятельностью коммерческого банка руководит правление. Оно несет ответственность перед общим собранием акционеров и советом банка. Правление состоит из председателя правления (президента), его заместителей (вице-президентов) и других членов.

Заседания правления банка проводятся регулярно. Решения принимаются большинством голосом. При равенстве голосов голос председателя является решающим. Решения правления проводятся в жизнь приказом председателя правления банка. При правлении банка обычно создаются кредитный комитет и ревизионная комиссия.

В зависимости от видов деятельности, географического расположения и наличия филиалов, отделений, представительств и других структурных подразделений коммерческий банк может иметь пирамидальную, географическую, функциональную или комбинированную структуру

6. Необходимо различать основные причины, вызывающие необходимость процесса реорганизации:

Выявление неэффективно работающих, неспособных удовлетворить запросы потребителей.

Формирование банковской системы, способной содействовать развитию денежно-кредитной системы и народного хозяйства.

Виды реорганизации:

Слияние: объединяются два или более коммерческих банка с примерно одинаковыми финансовыми показателями.

Присоединение: к крупному коммерческому банку присоединяются несколько мелких банков. Данная реорганизация позволяет крупному банку провести максимальный охват всех возможных рынков сбыта.

Разделение: учредители коммерческого банка по соглашению делят уставный капитал и создают два и более коммерческих банка.

Преобразование: смена формы собственности.

Санирование: процесс реабилитации коммерческого банка применяется в случаях, когда коммерческий банк не выполняет основных требований ЦБ РФ и не может обеспечить выплаты по своим обязательствам. Для этой процедуры создается специальная группа, которая проводит следующие мероприятия:

Ликвидация коммерческого банка может происходить как в добровольном, так и в принудительном порядке. Добровольная ликвидация может быть осуществлена только по решению собрания акционеров при условии выполнения всех обязательств перед кредиторами, т.е. банк при этом платежеспособен.

Принудительная ликвидация осуществляется по решению Центрального банка РФ об отзыве лицензии в случаях:

установления недостоверности сведений, на основании которых выдана лицензия;

задержки начала осуществления банковских операций более чем на год со дня выдачи лицензии;

установления фактов недостоверности отчетных данных;

осуществления банковских операций, не предусмотренных лицензией;

неисполнения требований федеральных законов и нормативных актов Банка России;

неудовлетворительного финансового положения банка и неисполнения им своих обязательств перед клиентами.

Ликвидация (банкротство) банка предусматривает осуществление процедур, предусмотренных Законом «О банкротстве (несостоятельности) кредитных организаций». Решение о создании или ликвидации банка публикуется в периодической печати.