- •Оглавление

- •Глава 1. Основы системного анализа 4

- •Глава 2. Основы оценки сложных систем 34

- •Глава 3. Примеры концептуальных моделей и методик оценивания систем 75

- •Глава 4. Основы управления 89

- •Глава 5. Математический инструментарий в управлении проектами с учётом рисков 127

- •Основы системного анализа

- •1.1. Сущность автоматизации управления в сложных системах

- •1.1.1. Структура системы с управлением

- •1.1.2. Пути совершенствования систем с управлением

- •1.1.3. Цель автоматизации управления

- •1.2. Основные понятия системного анализа

- •1.2.1. Задачи системного анализа

- •1.2.2. Понятие системы как семантической модели

- •1.2.3. Классификация систем

- •1.2.4. Основные определения системного анализа

- •1.3. Модели сложных систем

- •1.3.1. Классификация видов моделирования систем

- •1.3.2.Принципы и подходы к построению математических моделей

- •1.3.3. Этапы построения математической модели

- •1.4. Принципы и структура системного анализа

- •1.4.1. Принципы системного анализа

- •1.4.2. Структура системного анализа

- •Формирование общего представления системы

- •Основы оценки сложных систем

- •2.1. Основыные типы шкал измерения

- •2.1.1. Понятие шкалы

- •2.1.2. Шкалы номинального Типа

- •2.1.3. Шкалы порядка

- •2.1.4. Шкалы интервалов

- •2.1.6. Шкалы отношений

- •2.1.6 Шкалы разностей

- •2.1.7. Абсолютные шкалы

- •2.2. Обработка характеристик, измеренных в разных шкалах

- •2.3. Показатели и критерии оценки систем

- •2.3.1. Виды критериев качества

- •Соотношение понятий качества и эффективности систем

- •2.3.2. Шкала уровней качества систем с управлением

- •2.3.3. Показатели и критерии эффективности функционирования систем

- •2.4. Методы оценивания систем разделяются на качественные и количественные.

- •2.4.1 Методы типа «мозговая атака» или «коллективная генерация идей»

- •2.4.2. Методы типа сценариев

- •2.4.3. Методы экспертных оценок

- •2.4.4. Методы типа дельфи

- •2.4.5. Методы типа дерева целей

- •2.4.6. Морфологические методы

- •2.5. Методы количественного 0ценивания систем

- •2.5.1. Оценка сложных систем на основе теории полезности

- •2.5.2. Оценка сложных систем в условиях определенности

- •2.5.3. Оценка сложных систем в условиях риска на основе функции полезности

- •Данные для оценки вычислительной сети

- •2.5.4. Оценка сложных систем в условиях неопределенности

- •Оценка эффективности для неопределенных операций

- •Матрица эффективности программных продуктов

- •Матрица потерь

- •Сравнительные результаты оценки систем

- •2.5.5. Оценка систем на основе модели ситуационного управления

- •Примеры концептуальных моделей и методик оценивания систем

- •3.1. Способы измерения компьютерных систем

- •3.2. Тесты dhrystone, linpack и «ливерморские циклы»

- •3.3. Методика spec

- •3.4. Тест icomp 2.0 для оценки эффективности микропроцессоров intel

- •3.5. Методика aim

- •3.6. Методика оценки скорости обработки транзакций

- •3.7. Методика оценки графических возможностей

- •3.8. Методика оценки производительности суперкомпьютеров

- •3.9 Методика оценки конфигураций web

- •Основы управления

- •4.1. Общие положения

- •4.1.1. Аксиомы теории управления

- •4.1.2. Принцип необходимого разнообразия эшби

- •4.2. Модели основных функций организационно-технического управления

- •4.2.1. Содержательное описание функций управления

- •4.2.2. Модель общей задачи принятия решении

- •4.2.3. Модель функции контроля

- •4.2.4. Методы прогнозирования

- •4.2.5. Модель функции планирования

- •4.2.6. Модели функции оперативного управления

- •4.3. Организационная структура систем с управлением

- •4.3.1. Понятие структуры системы

- •4.3.2. Понятие организационной структуры и ее основные характеристики

- •4.3.3. Виды организационных структур

- •4.4. Качество управления

- •4.4.1. Степень соответствия решений состояниям объекта управления

- •4.4.2. Критерии ценности информации и минимума эвристик

- •4.4.3. Требования к управлению в системах специального назначения

- •Математический инструментарий в управлении проектами с учётом рисков

- •5.1. Предварительный выбор объекта инвестирования с помощью дерева решений

- •5.1.1. Понятие экономического риска

- •5.1.2. Понятие инвестиционного проекта

- •5.1.3. Примеры задач по привлечению инвесторов

- •5.1.4. Анализ и решение задач с помощью дерева решений

- •5.1.5. Пример процедуры принятия решения

- •5.2. Прогнозирование реализации инвестиционного проекта с помощью логистических кривых

- •5.2.1. Логистичекий подход при решении задач управления материальными и денежными потоками

- •5.2.2. Система управления процессом реализации инвестиционного проекта

- •5.2.3. Основные тренды переходного процесса

- •5.2.4. Выбор варианта освоения инвестиций

- •5.3. Теория дискретного управления для анализа экономических систем

- •5.3.1. Дискретная система и ее передаточная функция

- •5.3.2. Передаточная функция экономической системы

- •5.3.3. Модель в контуре управления экономической системы

- •5.3.4. Двушкальные системы

- •5.4. Модель анализа устойчивости инвестиционного процесса

- •5.4.1. Базовый инструментарий оценки устойчивости процесса освоения инвестиций

- •5.4.2. Перечисление инвестиционных сумм частями

- •5.4.3. Критерий устойчивости инвестиционного процесса

- •5.5. Методика определения объема финансирования с учетом устойчивости инвестиционного процесса

5.1.4. Анализ и решение задач с помощью дерева решений

Процесс принятия решений с помощью дерева решений в общем случае предполагает выполнение следующих пяти этапов.

Этап 1. Формулирование задачи. Прежде всего необходимо отбросить не относящиеся к проблеме факторы, а среди множества оставшихся выделить существенные и несущественные. Это позволит привести описание задачи принятия решения к форме, поддающейся анализу.

Должны быть выполнены следующие основные процедуры:

-

определение возможностей сбора информации для экспериментирования и реальных действий;

-

составление перечня событий, которые с определенной вероятностью могут произойти;

-

установление временного порядка расположения событий, в исходах которых содержится полезная и доступная информация, а также тех последовательных действий, которые можно предпринять.

Этап 2. Построение дерева решений.

Этап 3. Оценка вероятностей состояний среды, т.е. сопоставление шансов возникновения каждого конкретного события. Следует отметить, что указанные вероятности определяются либо на основании имеющейся статистики, либо экспертным путем.

Этап 4. Установление выигрышей (или проигрышей, как выигрышей со знаком минус) для каждой возможной комбинации альтернатив (действий) и состояний среды.

Этап 5. Решение задачи.

Прежде чем продемонстрировать процедуру применения дерева решений, введем ряд определений. В зависимости от отношения к риску решение задачи может выполняться с позиций так называемых объективистов и субъективистов. Поясним эти понятия на следующем примере. Проводится лотерея: за 10 долл. (стоимость лотерейного билета) игрок с равной вероятностью р = 0,5 может ничего не выиграть или выиграть 100 долл. Один индивид пожалеет и 10 долл. за право участия в такой лотерее, т.е. просто не купит лотерейный билет, другой готов заплатить за лотерейный билет 50 долл., а третий заплатит даже 60 долл. за возможность получить 100 долл. (у третьего игрока ситуация складывается так, что, только имея 100 долл., он может достигнуть своей цели, поэтому возможная потеря последних 60 долл. для него не меняет ситуации).

Безусловным денежным эквивалентом (БДЭ) игры называется максимальная сумма денег, которую лицо, принимающее решение, готово заплатить за участие в игре (лотерее), или, что то же, та минимальная сумма денег, за которую он готов отказаться от игры. Каждый индивид имеет свой БДЭ.

Индивида, для которого БДЭ совпадает с ожидаемой денежной оценкой (ОДО) игры, т.е. со средним выигрышем в игре (лотерее), условно называют объективистом, индивида, для которого БДЭ Ф ОДО, - субъективистом. Ожидаемая денежная оценка рассчитывается как сумма произведений размеров выигрышей на вероятности этих выигрышей. Например, для нашей лотереи ОДО = 0,5•0 + 0,5•100 = 50 долл. Если субъективист склонен к риску, то его БДЭ > ОДО. Если он не склонен, то БДЭ < ОДО.

Предположим, что решения принимаются с позиции объективиста.

5.1.5. Пример процедуры принятия решения

Прототипом данного примера может служить реальный проект, реализованный в Москве.

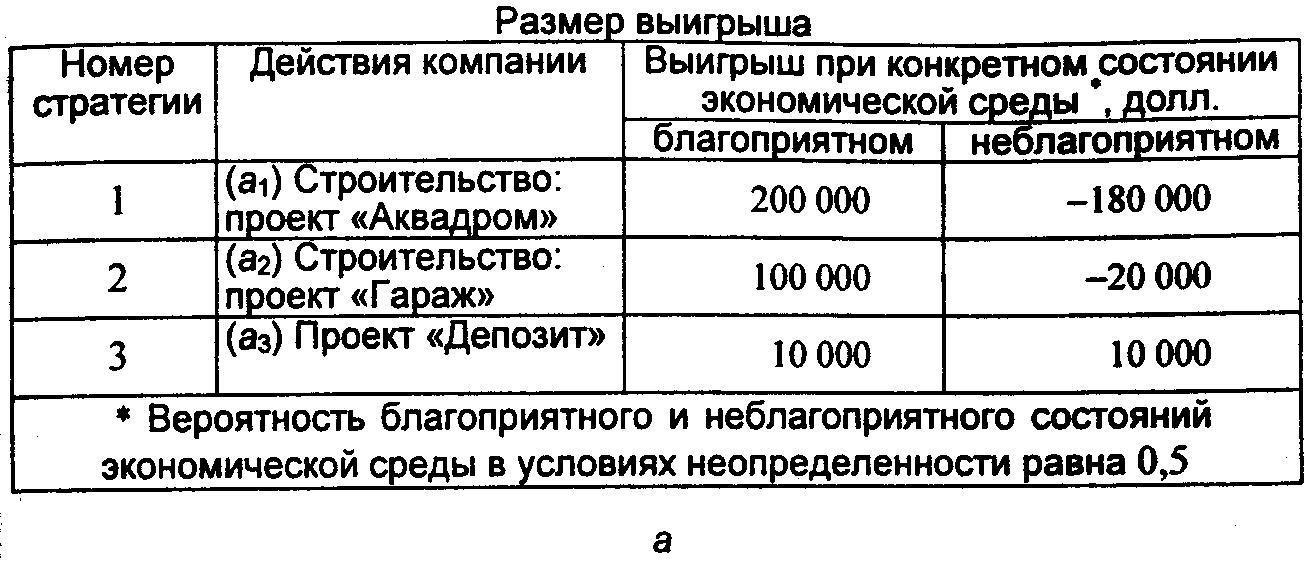

Пример 5.3. Руководство инвестиционной компании при выборе большого земельного участка для вложения своих (и привлеченных) средств решает:

-

создавать ли на нем крупный культурно-оздоровительный комплекс с магазинами и предприятиями бытового обслуживания (проект «Аквадром»);

-

вложить деньги в гаражное строительство (проект «Гараж»);

-

отказаться от проекта вообще и использовать другие формы вложения денег (проект «Депозит»).

Размер выигрыша, который компания может получить, зависит от благоприятного или неблагоприятного состояния рынка городских услуг (рис. 5.1, а). На основе таблицы выигрышей (потерь) можно построить дерево решений (рис. 5.1, б).

Процедура принятия решения заключается в вычислении для каждой вершины дерева (при движении справа налево) ожидаемых денежных оценок, отбрасывании неперспективных ветвей и выборе ветвей, которым соответствует максимальное значение ОДО.

Определим средний ожидаемый выигрыш (ОДО). Результаты показаны в табл. 5.2.

Таблица 5.2 Определение ожидаемого выигрыша

|

Вершина |

Расчетное выражение, долл. |

Выигрыш, долл. |

|

Вершина 1, ОДО1 |

0,5 •200 000 + 0,5 (-180 000) |

10000 |

|

Вершина 2, ОД02 |

0,5 •100 000 + 0,5 (-20 000) |

40000 |

|

Вершина 3, ОД03 |

- |

10000 |

Вывод. Наиболее целесообразно выбрать стратегию а2 , т.е. выбрать проект «Гараж», а ветви (стратегии) a1 и а3 дерева решений можно отбросить. ОДО наилучшего решения равна 40 000 долл. Следует отметить, что наличие состояния с вероятностями 50 % неудачи и 50 % удачи на практике часто означает, что истинные вероятности игроку скорее всего неизвестны и он всего лишь принимает такую гипотезу (так называемое предположение fifty-fifty , т.е. «пятьдесят на пятьдесят»).

Усложним рассмотренную выше задачу.

Пусть, перед тем как принимать решение о строительстве (или об отказе от него), руководство компании должно определить, заказывать дополнительное исследование состояния рынка городских услуг или нет. Причем предоставляемая услуга обойдется компании в 10 000 долл. Руководство понимает, что дополнительное исследование по-прежнему не способно дать точной информации, но оно поможет уточнить ожидаемые оценки конъюнктуры рынка, изменив тем самым значения вероятностей.

Относительно маркетинговой фирмы, которой можно заказать прогноз, известно, что она способна уточнить значения вероятностей благоприятного или неблагоприятного исхода. Возможности этой фирмы в виде условных вероятностей благоприятности и неблагоприятности рынка представлены на рис. 5.2, а. Например, когда фирма утверждает, что рынок благоприятный, то с вероятностью 0,78 этот прогноз оправдывается (с вероятностью 0,22 могут возникнуть неблагоприятные условия), прогноз о неблагоприятности рынка оправдывается с вероятностью 0,73.

Предположим, что маркетинговая фирма, которой заказали прогноз состояния рынка, сделала следующий прогноз:

-

ситуация будет благоприятной с вероятностью 0,45;

-

ситуация будет неблагоприятной с вероятностью 0,55.

На основании дополнительных сведений можно построить новое дерево решений (рис. 5.2,6), где развитие событий происходит от корня дерева к исходам, а расчет прибыли выполняется от конечных состояний к начальным.

Выводы. Необходимо проводить дополнительное исследование конъюнктуры рынка, поскольку это позволяет существенно уточнить принимаемое решение. Если фирма прогнозирует благоприятную ситуацию на рынке, то целесообразно выбрать проект «Аквадром» (ожидаемая максимальная прибыль 116 400 долл.), если прогноз неблагоприятный - проект «Гараж» (ожидаемая максимальная прибыль 12 400 долл.).

Определим ожидаемую ценность точной информации. Предположим, что консалтинговая фирма за определенную плату готова предоставить информацию о фактической ситуации на рынке в тот момент, когда руководству компании надлежит принять решение о выборе проекта. Принятие предложения этой консалтинговой фирмы зависит от соотношения между ожидаемой ценностью (результативностью) точной информации и величиной запрошенной платы за дополнительную (истинную) информацию, благодаря которой может быть откорректировано принятие решения, т.е. первоначальное действие может быть своевременно изменено.

Ожидаемая ценность точной информации о фактическом состоянии рынка равна разности между ожидаемой денежной оценкой при наличии точной информации и максимальной ожидаемой денежной оценкой при отсутствии точной информации.

Рассчитаем ожидаемую ценность точной информации для примера, в котором дополнительное обследование конъюнктуры рынка не проводится. При отсутствии точной информации, как уже было показано выше, максимальная ожидаемая денежная оценка равна:

ОДО = 0,5 • 100 000 - 0,5 • 20 000 = 40 000 долл.

Если точная информация об истинном состоянии рынка будет благоприятной (ОДО = 200 000 долл., см. рис. 5.1, а), принимается решение в пользу проекта «Аквадром»; если неблагоприятной, то наиболее целесообразное решение - это проект «Депозит» (ОДО = 10 000 долл.). Учитывая, что вероятности благоприятной и неблагоприятной ситуаций равны 0,5, значение ОДО точной информации (ОДОти) определяется выражением:

ОДОт.и = 0,5 • 200 000 + 0,5•10 000 = 105 000 долл. Тогда ожидаемая ценность точной информации ОЦт.и равна: ОЦт.и = ОДОт.и - ОДО = 105 000 - 40 000 = 65 000 долл.

Значение ОЦт.и показывает, какую максимальную цену должна быть готова заплатить компания за точную информацию об истинном состоянии рынка в тот момент, когда ей это необходимо.

При явной эффективности рассмотренной выше многоэтапной процедуры принятия решений следует отметить два обстоятельства, усложняющие ее применение на практике:

1) вероятности «ветвления» по дереву решений зачастую определяются экспертами консалтинговых фирм, причем необходимы дополнительные эксперты-аудиторы, которые оценивали бы надежность работы таких фирм;

2) прибыли (убытки) невозможно просчитать только по сметам бизнес-плана проекта; эти прибыли (убытки) зависят от сроков и динамики реализации проекта.