- •Тема 1. Сущность и функции налогов и сборов, экономические основы налогообложения.

- •1. Необходимость налогов. Влияние налогов на народное хозяйство.

- •2. Законодательство о налогах и сборах.

- •3. Определения налога и сбора. Признаки, функции, принципы налога.

- •Принципы налогообложения. Классификация налогов.

- •4. Способы взимания налогов. Налоги как регуляторы научно-технического развития. Налоговое бремя. Классификация налогов

- •Тема 2. История возникновения и развития налогов и сборов.

- •Возникновение и развитие налогов.

- •2. Этапы становления и развития налогообложения в Европе и России. Связь налогов с государством. Генезис учения о налогах. Учение о налогах в работах зарубежных и российских экономистов.

- •3. Становление и развитие налогов в России в период 1917-1991 гг.

- •Тема 3. Экономические теории налогов и налогообложения.

- •Тема 4. Налоговая политика и налоговая система Российской Федерации.

- •1. Налоговая политика и ее типы.

- •Налоги и бюджетный процесс

- •Понятие налоговой системы. Основные характеристики налоговых систем. Организационные принципы Российской налоговой системы.

- •4. Система налогового законодательства Российской Федерации. Порядок принятия и введения в действие налоговых законов.

- •Тема 5. Общие условия установления налогов и сборов.

- •1. Система налогов и сборов в рф.

- •2. Элементы налога.

- •3. Участники отношений, регулируемые законодательством о налогах и сборах.

- •4. Налогоплательщики и налоговые агенты.

- •5. Представительство в налоговых правоотношениях.

- •Глава 4 нк рф содержит несколько норм, которые регулируют представительство.

- •6. Права и обязанности налогоплательщика.

- •7. Представительство в налоговых правоотношениях.

- •8. Обеспечение и защита прав налогоплательщиков (плательщиков сборов).

- •Тема 6. Изменение срока уплаты налога и сбора. Налоговые льготы и санкции.

- •1. Понятие о налоговых льготах и скидках.

- •2. Общие условия изменения срока уплаты налога и сбора.

- •3. Обстоятельства, исключающие изменение срока уплаты налога.

- •4. Органы, уполномоченные принимать решения об изменении срока уплаты налога.

- •5. Порядок и условия предоставления отсрочки или по уплате налога.

- •6. Налоговый кредит, инвестиционный налоговый кредит, целевой налоговый кредит, порядок и условия их предоставления.

- •7. Прекращение действия отсрочки и рассрочки, других льгот.

- •8. Санкции и их виды за нарушение налогового законодательства.

- •Тема 7. Налоговый механизм.

- •Составные части налогового механизма.

- •2. Методы управления налогообложением.

- •Пропорциональный, прогрессивный и регрессивные методы

- •3. Объекты налогообложения.

- •3. Способы налогообложения. Общие условия установления налогов и сборов

- •4. Порядок и способы исчисления и уплаты налога.

- •Специальные налоговые режимы.

- •Тема 8. Налоговое производство.

- •1. Понятие налогового производства. Бухгалтерский и налоговый учет. Учетная политика.

- •2. Учетно-налоговые регистры. Методы формирования налогооблагаемой базы.

- •Методы формирования налогооблагаемой базы

- •3. Налоговые ставки.

- •4. Способы выполнения обязательства. Неисполнение обязательства.

- •5. Порядок производства по делам о налоговых правонарушениях.

- •Тема 9. Налоговые правонарушения и ответственность за нарушение налогового законодательства.

- •Тема 10. Организация налогового контроля.

- •Государственный реестр налогоплательщиков.

- •Налоговый контроль за расходами физического лица.

- •Действия налоговых органов по результатам проверки.

- •Налоговая тайна.

- •Тема 11. Органы управления и контроля в налоговой сфере.

- •1. Налоговые органы в Российской Федерации. Права и обязанности налоговых органов. Обязанности должностных лиц налоговых органов.

- •2. Полномочия таможенных органов.

- •Тема 12. Характеристика современного налогообложения в Российской Федерации и основные тенденции его развития.

- •Общая характеристика российской налоговой системы во втором тысячелетии.

- •Принципы, положенные в основу налоговой системы России.

- •Современные проблемы и тенденции налогообложения в России

- •Достоинства и недостатки налоговой системы России. Основные проблемы.

- •Доходная часть федерального бюджета рф

- •Совершенствование налоговой системы: возможности и альтернативы.

- •Тема 13. Налоговое планирование и оптимизация налогообложения.

- •Понятие и принципы налогового планирования. Элементы и этапы налогового планирования.

- •Уровни налогового планирования.

- •Возможности минимизации налоговых платежей в рф. Основные принципы оптимизации налоговых платежей.

8. Санкции и их виды за нарушение налогового законодательства.

Налоговая санкция является мерой ответственности за совершение налогового правонарушения (ст. 114 НК РФ).

Санкции применяются в случаях нарушения налогового законодательства, а именно:

сокрытия (занижения) дохода (прибыли) или иного объекта налогообложения; отсутствия учета объекта налогообложения;

ведения учета объекта налогообложения, составления отчетов о финансово-хозяйственной деятельности с нарушением установленного порядка;

несвоевременной или не в полном размере уплаты налогов;

непредставления налоговым органам документов и сведений, необходимых для исчисления и уплаты налогов;

невнесения исправлений в бухгалтерскую отчетность в размере суммы сокрытого или заниженного дохода (прибыли), выявленного проверками налоговых органов.

Налоговые санкции устанавливаются и применяются в виде денежных взысканий (штрафов) в размерах, предусмотренных статьями главы 16НК РФ.

При наличии хотя бы одного смягчающего ответственность обстоятельства размер штрафа подлежит уменьшению не меньше, чем в два раза по сравнению с размером, установленным соответствующей статьей главы 16НК РФ за совершение налогового правонарушения.

При наличии отягчающего обстоятельства, размер штрафа увеличивается на 100 процентов.

При совершении одним лицом двух и более налоговых правонарушений налоговые санкции взыскиваются за каждое правонарушение в отдельности без поглощения менее строгой санкции более строгой.

Сумма штрафа, присужденного налогоплательщику, плательщику сборов или налоговому агенту за нарушение законодательства о налогах и сборах, повлекшее задолженность по налогу или сбору, подлежит перечислению со счетовналогоплательщика, плательщика сборов или налогового агента только после перечисления в полном объеме этой суммы задолженности и соответствующих пеней, в очередности, установленной гражданским законодательством Российской Федерации.

Налоговые санкции взыскиваются с налогоплательщиков только в судебном порядке.

Налоговые органы могут обратиться в суд с иском о взыскании налоговой санкции не позднее шести месяцев со дня обнаружения налогового правонарушения и составления соответствующего акта (срок давности взыскания санкции).

В случае отказа в возбуждении или прекращения уголовного дела, но при наличии налогового правонарушения срок подачи искового заявления исчисляется со дня получения налоговым органом постановления об отказе в возбуждении или о прекращении уголовного дела.

Тема 7. Налоговый механизм.

Составные части налогового механизма. Совокупность организационно-правовых норм. Методы управления налогообложением. Пропорциональный, прогрессивный и регрессивные методы. Инструменты налогообложения. Объекты налогообложения. Способы налогообложения. Общий налоговый режим налогообложения в РФ. Порядок и способы исчисления и уплаты налога. Специальные налоговые режимы.

Составные части налогового механизма.

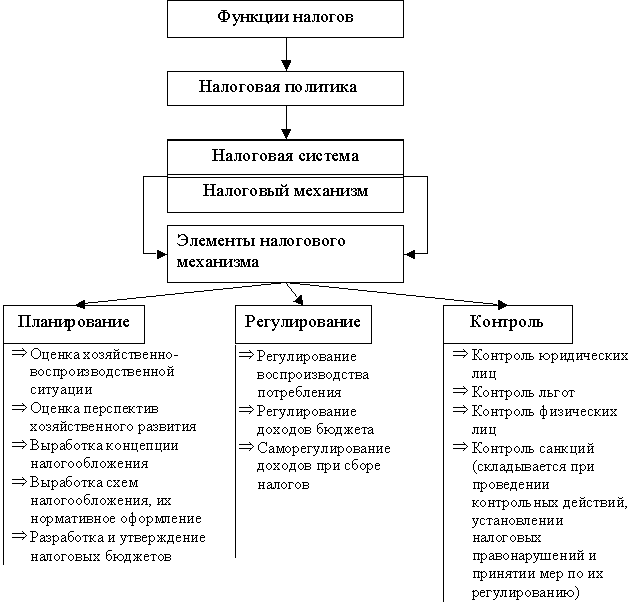

Налоговая политика осуществляется через налоговый механизм, который представляет собой совокупность организационно-правовых норм и методов управления налогообложением, включая широкий арсенал различного рода надстроечных инструментов(налоговых ставок, налоговых льгот, способов обложения и др.).

Налоговый механизм - это область налоговой теории, трактующей это понятие в качестве организационно-экономической категории, а, следовательно, как объективно необходимый процесс управления перераспределительными отношениями, складывающимися при обобществлении части созданного в производстве национального дохода.

Всю сферу

отношений, складывающихся в этом

процессе, можно разграничить на три

подсистемы:налоговое планирование,

налоговое регулирование и налоговый

контроль

Центральным звеном налогового механизма является налоговое регулирование. Налоговое регулирование – система экономических мер, оперативного вмешательства в ход выполнения налоговой части бюджета. В конечном итоге налоговое регулирование должно сбалансировать интересы всех субъектов налоговых отношений – государства, хозяйствующих субъектов, населения. Целью налогового регулирования является обеспечение высоких темпов развития экономики через стимулирование инвестиционной активности бизнеса, повышение жизненного уровня населения.

Также налоговый механизм соединяет два противоположные начала: 1) планирование, т.е. волевое регулирование экономики центральной властью с учетом объективно действующих экономических законов путем сбалансирования развития всех отраслей и регионов народного хозяйства, координации экономических процессов в соответствии с целевой направленностью развития общественного производства; 2) стихийно-рыночная конкуренция, где свободно на основе прямых и обратных связей взаимодействуют производители и потребители. Вследствие обособленности производителей и противоречивости их интересов неизбежно возникают разрушительные явления. Таким образом, рыночные отношения приводят, с одной стороны, к развитию производства отдельных субъектов в условиях жесткой конкуренции, а с другой, - к разрыву хозяйственных связей между обособившимися предприятиями в результате несовпадения производственной массы товара с его сбытом. Отсюда вытекает необходимость государственного регулирования рыночных отношений для предотвращения сбоев в производстве и кризисных тенденций рынка. Таким регулятором в настоящее время стал налоговый механизм, который признан во всех странах. Эффективность использования налогового механизма зависит от того, насколько государство учитывает внутреннюю сущность налогов и их противоречивость.