- •Содержание

- •1. Цели и задачи дисциплины

- •2. Требования к уровню освоения содержания.

- •3. Объем дисциплины и виды учебной работы

- •4. Содержание дисциплины

- •4.1. Тематический план

- •4.2. Содержание разделов дисциплин

- •Тема I. Нововведения как объект инновационного

- •Тема II. Организационные структуры

- •Тема IV. Управление исследовательским проектом

- •Тема VII. Методы отбора и эффективность инновационных проектов.

- •6.2. Средства обеспечения освоения дисциплины

- •7. Материально-техническое обеспечение дисциплины

- •1.1. Основные понятия инновационного менеджмента

- •1.3. Организационные структуры инновационного менеджмента

- •Трактовка понятия «технопарк»

- •3.1. Принципы функционирования и инвестирования

- •3.2. Венчурное финансирование

- •Венчурное финансирование

- •Основные характеристики российских институциональных инвесторов2

- •3.3. Становление и развитие венчурного предпринимательства в России

- •4.1. Виды инновационных проектов и их особенности

- •4.2. Задачи и функции менеджера в управлении инновацион-ным проектом. Взаимодействие менеджеров и специали-стов проекта в рамках выбранной структуры проекта и предприятия (организации в целом)

- •4.3. Особенности управления исследовательскими проектами

- •4.5. Подготовка инновационных

- •6.1. Управление работами на стадияхжизненного цикла изделия

- •6.2. Функционально-стоимостный анализ

- •6.3. Управление процессом подготовки производства новой техники

- •6.4. Управление техническим уровнем и качеством новой продукции

- •6.1. Эффективность использования инноваций

- •7.2. Общая экономическая эффективность инноваций

- •9.1. Характеристика результатов инновационной деятельности

- •9.2. Выход на рынок технологий как результат инновационной деятельности

- •9.3. Эффективность затрат на инновационную деятельность

- •Расчет индексов затрат на изготовление образцов

- •1. Оцениваем влияние фактора а на результативный показатель. Изменение фактора а происходит во взаимодействии с факторами б и в, т.Е.

- •Показатели работы фирмы за два года (в сопоставимых ценах, млн руб.)

- •1. Что такое “инновационный лаг”?

7.2. Общая экономическая эффективность инноваций

Для оценки общей экономической эффективности инноваций

может использоваться система следующих показателей:

интегральный эффект;

индекс рентабельности;

норма рентабельности;

период окупаемости.

1. Интегральный эффект (Эинт) представляет собой величину разностей результатов и инновационных затрат за расчетный период, приведенных к одному, обычно начальному, году, т.е. с учетом дисконтирования результатов и затрат:

(11.1)

![]()

где Tр — расчетный год; Рt — результат в t-й год; 3t — инновационные затраты в t-й год; t — коэффициент дисконтирования (дисконтный множитель).

Интегральный эффект называют также чистым дисконтированным доходом, чистой приведенной или чистой современной стоимостью, чистым приведенным эффектом.

2. Индекс рентабельности инноваций (JR). Рассмотренный выше метод дисконтирования — метод соизмерения разновременных затрат и доходов, он помогает выбрать направления вложения средств в инновации, когда этих средств особенно мало. Данный метод полезен для организаций, находящихся на подчиненном положении и получающих от вышестоящего руководства уже жестко сверстанный бюджет, в котором суммарная величина возможных инвестиций в инновации определена однозначно. В таких ситуациях рекомендуется проводить ранжирование всех имеющихся вариантов инноваций в порядке убывающей рентабельности.

В качестве показателя рентабельности можно использовать индекс рентабельности. Он имеет и другие названия: индекс доходности, индекс прибыльности.

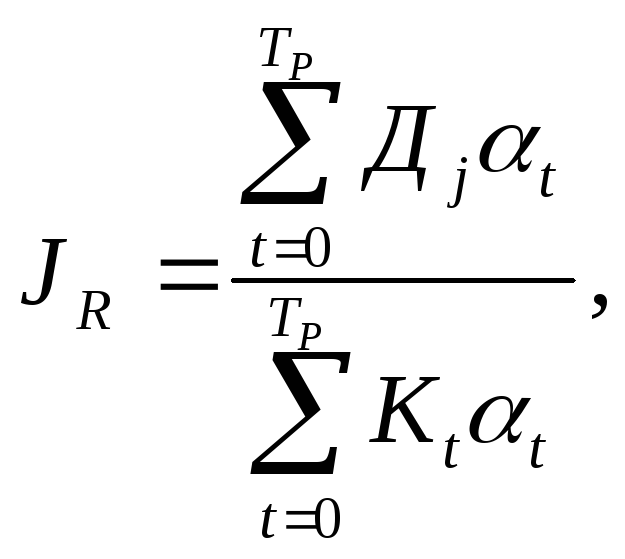

Индекс рентабельности представляет собой отношение приведенных доходов к приведенным на эту же дату инновационным расходам. Расчет индекса рентабельности (JR) ведется по формуле:

(11.2)

где Дj — доход в периоде j;

Кt — размер инвестиций в инновации в периоде t.

В числителе этого выражения — величина доходов, приведенных к моменту начала реализации инноваций, а в знаменателе — величина инвестиций в инновации, дисконтированных к моменту начала процесса инвестирования.

Другими словами, здесь сравниваются две части потока платежей: доходная и инвестиционная.

Индекс рентабельности тесно связан с интегральным эффектом. Если интегральный эффект Эинт положителен, то индекс рентабельности Jr> 1, и наоборот. При Jr> 1 инновационный проект считается экономически эффективным. В противном случае (Jr < 1) — неэффективным.

В условиях жесткого дефицита средств предпочтение должно отдаваться тем инновационным решениям, для которых наиболее высок индекс рентабельности.

3. Норма рентабельности (Ер) представляет собой ту норму дисконта, при которой величина дисконтированных доходов за определенное число лет становится равной инновационным вложениям. В этом случае доходы и затраты инновационного проекта определяются путем приведения к расчетному моменту:

![]()

Данный показатель иначе характеризует уровень доходности конкретного инновационного решения, выражаемый дисконтной ставкой, по которой будущая стоимость денежного потока от инноваций приводится к настоящей стоимости инвестиционных средств.

Показатель нормы рентабельности имеет другие названия: внутренняя норма доходности, внутренняя норма прибыли, норма возврата инвестиций.

За рубежом расчет нормы рентабельности часто применяют в качестве первого шага количественного анализа инвестиций. Для дальнейшего анализа отбирают те инновационные проекты, внутренняя норма доходности которых оценивается величиной не ниже 15—20%.

Норма рентабельности определяется аналитически как такое пороговое значение рентабельности, которое обеспечивает равенство нулю интегрального эффекта, рассчитанного за экономический срок жизни инноваций.

Получаемую расчетную величину Ер сравнивают с требуемой инвестором нормой рентабельности. Вопрос о принятии инновационного решения может рассматриваться, если значение Ер не меньше требуемой инвестором величины.

Если инновационный проект полностью финансируется за счет ссуды банка, то значение Ер указывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которого делает данный проект экономически неэффективным.

В случае когда имеется финансирование из других источников, то нижняя граница значения Ер соответствует цене авансируемого капитала, которая может быть рассчитана как средняя арифметическая взвешенная величина плат за пользование авансируемым капиталом.

Например, для реализации крупного изобретения потребовалось привлечь долгосрочные кредиты, акции и часть госбюджетных ассигнований. Доля перечисленных источников и годовое начисление на них представлены в табл. 11.2.

Таблица 11.2 Доля перечисленных источников и годовое начисление на них

|

Источники финансирования Долгосрочные кредиты 40,0 12,0 Акции 40,0 15,0 Бюджетные средства 20,0 Итого 100 |

Доля, %

|

Начисление в год, %

|

|

Долгосрочные кредиты Акции Бюджетные средства |

40,0 40,0 20,0 |

12,0 15,0 — |

|

Итого |

100,0 |

|

Цена авансируемого капитала, соответствующая min Ер, составляет (12 • 40 + 15 • 40) = 10,8%, или = 0,08.

4. Период окупаемости (Т0) является одним из наиболее рас-пространенных показателей оценки эффективности инвестиций. В отличие от используемого в отечественной практике показателя «срок окупаемости капитальных вложений" он также базируется не на прибыли, а на денежном потоке с приведением инвестируемых средств в инновации и суммы денежного потока к настоящей стоимости.

Инвестирование в условиях рынка сопряжено со значительным риском, и этот риск тем больше, чем длиннее срок окупаемости вложений. Слишком существенно за это время могут измениться и конъюнктура рынка, и цены. Такой подход неизменно актуален и для отраслей, в которых наиболее высоки темпы научно-технического прогресса и где появление новых технологий или изделий может быстро обесценить прежние инвестиции.

Наконец, ориентация на показатель «период окупаемости» часто выбирается в тех случаях, когда нет уверенности, что инновационное мероприятие будет реализовано, и потому владелец средств не рискует доверить инвестиции на длительный срок.

Формула для расчета периода окупаемости:

Отсюда

![]()

![]() (11.3)

(11.3)

где К — первоначальные инвестиции в инновации; Д — ежегодные денежные доходы.

Рассмотрим на примерах методику расчета экономического эффекта от внедрения новой техники.

Пример 11.2

Имеются следующие данные о производстве и реализации обоев со звукопоглощающим покрытием.

Пример 11.1

В производство внедряется новый агрегат по упаковке тары. Определим экономический эффект от использования данного агрегата с учетом фактора времени, а также величину удельных затрат.

|

Показатели |

Годы расчетного периода | |||||

|

1 |

2 |

3 |

4 |

5 |

6 | |

|

Результаты - Р |

14 260 |

15812 |

16 662 |

18 750 |

26 250 |

28 750 |

|

Затраты - 3 |

996 |

4 233 |

10213 |

18 140 |

18 396 |

20 148 |

|

Коэффициент дисконтирования при ставке дохода 10% |

0,9091 |

0,8264 |

0,7513 |

0,683 |

0,6209 |

0,5645 |

Находим дисконтированные результаты и дисконтированные затраты по годам расчетного периода, т.е. в течение шести лет внедрения агрегата.

1. Р = (14 260 • 0,9091)+ (15 812 • 0,8264) + (16 662 • 0,7513) + (18 750 ■ 0,6830) + + (26 250 • 0,6209) + (28 750 • 0,5645) = 12 963,8 + 13 067,0 + 12 518,22 + + 12 806,3 + 16 298,6 + 16 229,4 = 83 883,3 ден. ед.

2. 3 = (996 • 0,9091) + (4233 • 0,8264) + (10 213 • 0,7513) + (18 140 • 0,6830) + + 18 396 • 0,6209) + (20 148 • 0,5645) - 905,5 + 3498,2 + 7673 + + 12 389,6+ 11 422 + 11 373,5 = 47 261,8 ден. ед.

3. Определим экономический эффект: Э=Р-З.

|

Показатели |

Единица измерения |

Величина показателя |

|

Объем реализации Выручка от реализации (Рт) Издержки производства (себестоимость продукции) (Зт) |

тыс. рулонов млн руб.

млн руб. |

300 22 588

8 444 |

Определим экономический эффект (прибыль) от производства и реализации обоев со звукопоглощающим покрытием за расчетный период. Для этого используем Эт =Рт - Зт.

Отсюда Эт = 22 588 - 8444 = 14 144 млн руб.

Пример 11.3

Предложены к внедрению три изобретения. Определим, какое из них наиболее рентабельное.

|

№ п/п |

Инвестиции (К), млн руб. |

Предполагаемый доход, млн руб. |

|

1 2 3 |

446,5 750,6 1 250,0 |

640,2 977,5 1 475,5 |

Определим индекс доходности:

Экономический эффект от использования агрегата по упаковке тары составит 83 883,3 - 47 261,8 = 36 621,5. Величина удельных затрат определяется по формуле:

![]()

![]()

По первому изобретению:

![]()

По второму изобретению:

![]()

По третьему изобретению:

Эффективность инновационной деятельности

![]()

Наиболее рентабельно первое изобретение.

Выводы

Эффект от использования инноваций зависит от учитываемых результатов и затрат. Определяют экономический, научно-технический, финансовый, ресурсный, социальный и экономический эффект.

В зависимости от временного периода учета результатов и затрат различают показатели эффекта за расчетный период и показатели годо- вого эффекта.

Эффективность определяют через соотношение результата (эф- фекта) и затрат.

Вопросы для повторения

Перечислите основные виды эффекта.

В чем заключается сущность метода приведенных затрат?

Дайте определение показателя «период окупаемости».

Каково различие понятий абсолютного и сравнительного эффек- та, абсолютной и сравнительной эффективности?

Назовите систему показателей для оценки общей экономической эффективности инноваций.

В чем особенность индекса рентабельности?

Что положено в основу определения интегрального эффекта?