- •ВВЕДЕНИЕ

- •Часть 1. ОСНОВЫ БУХГАЛТЕРСКОГО УЧЕТА

- •БУХГАЛТЕРИЯ

- •ОРГАНИЗАЦИИ

- •ОРГАНИЗАЦИЯ И ГОСУДАРСТВО

- •ЗАДАЧИ БУХГАЛТЕРСКОГО УЧЕТА В ОРГАНИЗАЦИИ

- •ДОКУМЕНТЫ

- •ИНВЕНТАРИЗАЦИЯ

- •НАЛОГИ

- •ОСНОВНЫЕ ПОНЯТИЯ БУХГАЛТЕРСКОГО УЧЕТА

- •Счета бухгалтерского учета

- •Классификация бухгалтерских счетов по экономическому смыслу

- •Разделы Плана счетов

- •Десять бухгалтерских счетов производственного предприятия

- •Еще несколько счетов для производственного предприятия

- •Разные полезные счета производственногопредприятия

- •Активные и пассивные счета

- •Классификации счетов по группам объектов бухгалтерского учета

- •Классификация счетов по способу их использования

- •Синтетические и аналитические счета

- •Двойная бухгалтерская запись

- •Дебет и кредит

- •Учет налога на добавленную стоимость

- •Текущая бухгалтерская работа

- •Завершение периода

- •Простая запись

- •СИСТЕМА БУХГАЛТЕРСКОГО УЧЕТА

- •Оборотная ведомость

- •Бухгалтерский баланс

- •Бухгалтерский баланс на типовом бланке

- •Отчет о прибылях и убытках

- •Отчет о прибылях и убытках на типовом бланке

- •Этапы бухгалтерского учета

- •Форма бухгалтерского учета

- •Принципы бухгалтерского учета

- •СМЕЖНЫЕ ВИДЫ УЧЕТА

- •Налоговый учет

- •Оперативный учет

- •Управленческий учет

- •Часть 2. ДЕНЬГИ

- •ДЕНЕЖНОЕ ОБРАЩЕНИЕ

- •Функции денег

- •Представление денег

- •Безналичное денежное обращение

- •Наличное денежное обращение

- •БЕЗНАЛИЧНЫЕ ДЕНЬГИ

- •Открытие расчетного счета в банке

- •Получение наличных денег с расчетного счета

- •Взнос наличными

- •Безналичные платежи платежными поручениями

- •Другие способы безналичных платежей

- •Очередность безналичных платежей

- •Бухгалтерский учет операций с безналичными денежными средствами

- •Специальные счета

- •Валютные счета

- •НАЛИЧНЫЕ ДЕНЬГИ

- •Кассовые операции

- •Кассовые документы

- •Примеры кассовых операций

- •Ответственность кассира и организации

- •Денежные операции в розничной торговле

- •Контрольно-кассовые машины

- •ФИНАНСОВЫЕ ВЛОЖЕНИЯ

- •Виды финансовых вложений

- •Отражение финансовых вложений в бухгалтерском учете

- •Часть 3. ЦЕННОСТИ

- •МАТЕРИАЛЫ

- •Классификация материалов

- •Документарное оформление поступления материалов

- •Документарное оформление передачи материалов

- •Документарное оформление расхода материалов

- •Бухгалтерский учет поступления материалов

- •Методы оценки сырья и материалов

- •Дополнительные бухгалтерские счета для учета материалов

- •ПРОИЗВОДСТВО

- •Процесс производства и его документарное оформление

- •Затраты на производство

- •ГОТОВАЯ ПРОДУКЦИЯ

- •Документы для учета готовой продукции

- •Бухгалтерский учет готовой продукции

- •Отражение себестоимости готовой продукции в отчете о прибылях и убытках

- •ОСНОВНЫЕ СРЕДСТВА

- •Классификация основных средств

- •Аналитический учет основных средств

- •Документы для учета основных средств

- •Бухгалтерский учет основных средств

- •Амортизация основных средств

- •Способы начисления амортизации

- •НЕМАТЕРИАЛЬНЫЕ АКТИВЫ

- •Классификация нематериальных активов

- •Бухгалтерский учет нематериальных активов

- •Амортизация нематериальных активов

- •ОТРАСЛЕВЫЕ ОСОБЕННОСТИ

- •Строительство

- •Сельское хозяйство

- •Оказание услуг

- •Часть 4. РАСЧЕТЫ

- •РАСЧЕТЫ С РАБОТНИКАМИ

- •Оплата труда

- •Отпуска

- •Пособия по временной нетрудоспособности

- •Налог на доходы физических лиц

- •Другие удержания из заработной платы

- •Документы по учету заработной платы

- •Страховые взносы

- •Бухгалтерский учет расчетов по оплате труда

- •Компьютеризация расчетов по оплате труда

- •Расчеты с подотчетными лицами

- •НАЛОГИ

- •Принципы налогообложения

- •Классификация налогов по уровням государственного бюджета

- •Специальные налоговые режимы

- •Прямые и косвенные налоги

- •Представление налоговых деклараций

- •Налоговые проверки

- •Налог на прибыль организаций

- •Налог на добавленную стоимость

- •Налог на имущество организаций

- •Транспортный налог

- •Акциз

- •Таможенная пошлина

- •РАСЧЕТЫ С ДЕЛОВЫМИ ПАРТНЕРАМИ

- •Поставщики, подрядчики, покупатели и заказчики

- •Кредиты

- •КАПИТАЛ

- •Уставный капитал

- •Добавочный капитал

- •Резервный капитал

- •Нераспределенная прибыль и непокрытый убыток

А. В. Крюков. «Бухгалтерский учет с нуля»

каждый день нахождения в заграничной командировке. Налогом облагаются страховые выплаты работнику, если страховку оплатил работодатель, а также материальная выгода, которая образуется, когда работодатель предоставляет работнику кредит без процентов или под проценты ниже уровня инфляции. При этом, материальная выгода работника рассчитывается в заниженном размере исходя из заведомо заниженного расчетного процента инфляции: в качестве его принимаются две трети ставки рефинансирования ЦБ РФ.

Ставка НДФЛ может отличаться от стандартного размера 13 %. Например, если работник организации одновременно является ее совладельцем (в частности, акционером), то дивиденды, которые он будет получать от организации и которые будут включены бухгалтерией организации в его доход, должны облагаться налогом по ставке 9 %.

Пониженная ставка НДФЛ |

в |

этой ситуации логична, поскольку |

с суммы прибыли организации, |

из |

которой выплачиваются дивиденды, |

организацией уже был уплачен налог на прибыль. А несколько раз облагать налогами одни и те же доходы неправильно.

Если работник организации не является налоговым резидентом Российской Федерации, то для него ставка НДФЛ увеличивается до 30 %.

Налоговыми резидентами Российской Федерации считаются физические лица, которые находятся на ее территории не менее полугода, т. е. не менее 183 дней в году.

Повышенная ставка налога для налоговых нерезидентов по-своему логична. Российскому государству незачем заботиться о гражданах других государств.

Если работник получает доходы, облагаемые налогом по разным ставкам, то бухгалтерия организации должна учитывать такие доходы раздельно.

Другие удержания из заработной платы

Кроме НДФЛ, из заработной платы могут производиться другие удержания, предусмотренные законодательством:

•по исполнительным листам;

•в связи с причинением ущерба организации;

•задолженности работника в пользу работодателя.

Общий размер всех удержаний при каждой выплате заработной платы не может превышать 20 %, а в особых случаях – 50 % денежной суммы, причитающейся к выдаче работнику.

Исполнительный лист – это документ, выдаваемый по решению суда. В нем указываются причина, порядок и размер удержаний с работника.

На практике бухгалтеры организаций чаще всего сталкиваются с исполнительными листами на удержание алиментов по содержанию несовершеннолетних детей. На основании такого исполнительного листа работодатель обязан ежемесячно удерживать алименты из заработной платы работника и переводить их на банковский счет лица, получающего алименты.

229

А. В. Крюков. «Бухгалтерский учет с нуля»

Алименты начисляются на сумму заработной платы и других доходов после удержания НДФЛ. Алименты взыскиваются в следующих размерах: на одного ребенка – 1/4 дохода, на двух детей – 1/3, на трех и более детей – 1/2 дохода. В особых случаях суд может увеличить размер алиментов.

Менее распространенный случай удержаний из заработной платы – удержания за причиненный материальный ущерб. Причем работник обязан возместить работодателю только действительный ущерб. Недополученный доход и косвенные убытки возмещению не подлежат.

Так, если по вине работника был сломан конвейер, то работник должен возместить работодателю только стоимость ремонта конвейера. Прочие расходы и убытки работодателя, связанные с оплатой вынужденного простоя всех работников, занятых на конвейере, или со срывом срока исполнения важных заказов, компенсации не подлежат.

Если с работником не был заключен договор о материальной ответственности, то за причиненный ущерб он несет ответственность только в пределах своего среднемесячного заработка. При этом ежемесячный размер удержаний из его зарплаты не может превышать

20 %.

Указанные ограничения размера удержаний не распространяются на случаи хищения материальных ценностей и на другие случаи умышленного причинения материального ущерба.

Удержания из заработной платы работника могут производиться для погашения других задолженностей работника работодателю. Удерживаются не до конца израсходованные подотчетные суммы, которые были выданы в связи со служебной командировкой или в других случаях, а также денежные суммы, ранее выданные работнику ошибочно.

Документы по учету заработной платы

Заработная плата начисляется исходя из:

•применяемой системы оплаты труда;

•сведений об установленных тарифах, окладах, сдельных расценках;

•сведений о фактически отработанном времени сотрудниками или об объеме произведенной продукции.

Исходными документами для выполнения такого расчета являются табель – документ учета рабочего времени, а также другие первичные документы.

Налоговые вычеты и различные льготы, установленные плательщикам НДФЛ, предоставляются на основании документов, подтверждающих это право. Так, для предоставления стандартных налоговых вычетов на несовершеннолетних детей бухгалтерия должна иметь копии свидетельств об их рождении. Удержания из заработной платы производятся на основании исполнительных листов и некоторых других документов.

Расчет заработной платы и удержаний оформляется расчетной ведомостью, предста-

вляющей собой таблицу, в которой каждому работнику отведена одна строка. Колонки этой таблицы предназначены для различных видов начислений и удержаний и для отражения конечного результата – суммы, причитающейся к выдаче работнику на руки.

Выдача денег работнику осуществляется в кассе организации на основании платежной ведомости. Этот документ был представлен выше.

Вместо двух указанных унифицированных форм бухгалтерия организации может использовать документ, объединяющий расчетную и платежную ведомости, – рас- четно-платежную ведомость. Но на практике это не очень удобно, поэтому расчетно-пла- тежная ведомость используется только в небольших организациях.

230

А. В. Крюков. «Бухгалтерский учет с нуля»

Вместо выдачи заработной платы работнику через кассу организации по его письменному заявлению бухгалтерия может перечислять деньги на расчетный счет работника в банке.

Параллельно все сведения о начисленной заработной плате и об удержаниях из зарплаты должны быть отражены в лицевом счете работника. Кроме того, налоговое законодательство возлагает на налоговых агентов-работодателей обязанность вести по каждому работнику налоговую карточку по учету доходов и налога на доходы физических лиц

(форма № 1-НДФЛ), которая отчасти дублирует лицевой счет.

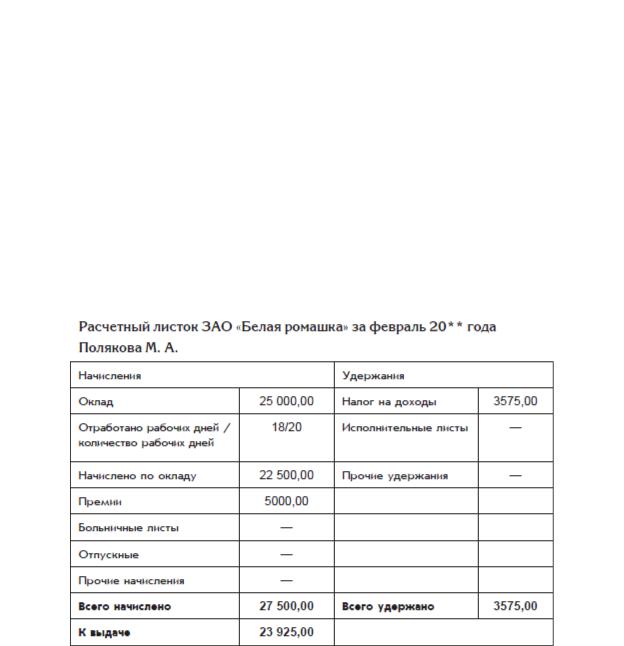

При выплате заработной платы работодатель обязан в письменной форме извещать каждого работника о составных частях заработной платы, причитающейся ему за соответствующий период, размерах и основаниях произведенных удержаний, а также об общей денежной сумме, подлежащей выплате. Обычно таким извещением является расчетный листок.

Один из вариантов расчетного листка приведен ниже:

По завершении налогового периода (календарного года) работодатель (выступающий в роли налогового агента) сдает в свою налоговую инспекцию большой отчет по НДФЛ (форма № 2-НДФЛ), в котором содержатся персональные сведения о начисленных суммах доходов всех его работников и о суммах начисленного и удержанного налога. Эти сведения могут представляться в электронной форме, т. е. в виде файла, записанного на дискету.

Федеральная налоговая служба ведет учет всех граждан – плательщиков НДФЛ. Для удобства учета каждому из них присвоен идентификационный номер налогоплательщика (ИНН.) При этом разные Ивановы Иваны Ивановичи имеют разные идентификационные номера.

Сведения о доходах каждого гражданина, а также о суммах начисленного налога собираются в налоговой инспекции по месту жительства гражданина. Делается это так. Все работодатели, на которых поработал налогоплательщик в течение года, представляют сведения по форме № 2-НДФЛ в налоговые инспекции по месту своего расположения. А эти инспекции пересылают полученные сведения в налоговую инспекцию по месту жительства гражданина.

Кроме того, каждый гражданин имеет право, а при получении некоторых видов доходов обязан по завершении года подать в налоговую инспекцию по месту своего жительства

231

А. В. Крюков. «Бухгалтерский учет с нуля»

налоговую декларацию с указанием сумм полученных доходов и сумм удержанного НДФЛ. На основании налоговой декларации и других собранных сведений налоговая инспекция рассчитывает общую сумму полученных доходов, проверяет правильность применения налоговых вычетов и рассчитывает уточненную сумму НДФЛ за год. Если уточненная сумма налога превысит общую сумму налогов, удержанных работодателями, то налоговая инспекция предложит гражданину доплатить НДВЛ по итогам года. Если же уточненная сумма окажется меньше общей суммы налогов, удержанных работодателями, то налоговая инспекция должна вернуть гражданину излишне удержанную сумму налога.

Страховые взносы

В соответствии с законодательством из начисленной заработной платы своих работников работодатель должен удержать страховые взносы и перечислить его в бюджет государства.

Начиная с 2010 г. страховые взносы заменили отмененный единый социальный налог.

Если налог на доходы физических лиц является налогом на работников организации, а сама организация при этом исполняет роль налогового агента – посредника между работниками и государством, то плательщиком страховых взносов является непосредственно работодатель.

Однако сумма страховых взносов рассчитывается от зарплаты каждого работника.

По сути, страховые взносы являются еще одним налогом на доходы физических лиц. Но считать эти взносы налогом на работодателей – это некоторая хитрость российского законодательства, впрочем, заимствованная из законодательства других стран. Благодаря этой хитрости работодатель не должен сообщать своим работникам о суммах начисленных страховых взносов и показывать эти суммы в расчетных листках. Хотя для работодателя суммы начисленных страховых взносов являются расходами, связанными с содержанием работников, т. е. точно такими же расходами, как и начисляемая заработная плата. Если бы страховые взносы начислялись на работников, то работодатель начислял бы своим работникам заработную плату в размере, увеличенном на сумму этих взносов и показывал бы эти суммы в расчетных листках работников как еще одно удержание. Обычный размер такого удержания превысил бы обычный размер налога на доходы физических лиц в 2–2,5 раза. Вряд ли такое большое удержание понравилось бы кому-нибудь из работников. А так большинство работников не слишком задумывается над тем, что работодатель реально расходует на них существенно большие денежные суммы, чем те, которые они видят в своих расчетных листках, и что если бы размер взносов был бы поменьше, то на руки они, скорее всего, получали бы больше. А государство имеет возможность заявлять, что наши граждане платят низкий по сравнению с другими странами налог на свои доходы.

232

А. В. Крюков. «Бухгалтерский учет с нуля»

База для начисления страховых взносов совпадает с налоговой базой НДФЛ за некоторыми исключениями. В базу начисления взносов не включаются выплаты социального характера, в частности, пособия по временной нетрудоспособности. Ведь эти выплаты производятся за счет государственных средств, и государству было бы совсем нелогично заставлять работодателя платить налог за доброту государства.

Расчетным периодом для начисления страховых взносов считается год. Предусмотрены следующие тарифы (ставки) страховых взносов:

•Пенсионный фонд Российской Федерации – 26 %;

•Фонд социального страхования Российской Федерации – 2,9 %;

•Федеральный фонд обязательного медицинского страхования – 2,1 %;

•территориальные фонды обязательного медицинского страхования – 3 %. На 2010 г. предусмотрены пониженные тарифы страховых взносов:

•Пенсионный фонд Российской Федерации – 20 %;

•Фонд социального страхования Российской Федерации – 2,9 %;

•Федеральный фонд обязательного медицинского страхования – 1,1 %;

•территориальные фонды обязательного медицинского страхования – 2 %.

Кроме того, для отдельных категорий плательщиков взносов на период до 2014 г. предусмотрены еще более пониженные тарифы.

Начисление страховых взносов на работника прекращается, как только его база для начислений достигает 415 тыс. руб. нарастающим итогом с начала года. Таким способом государство поощряет работодателей платить своим работникам побольше.

Кроме перечисленных страховых взносов работодатели обязаны уплачивать взнос на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний, который перечисляется в Фонд социального страхования Российской Федерации. За счет этих взносов оплачиваются пособия по временной нетрудоспособности, связанного с получением производственных травм. Этот взнос иногда считается компонентом ЕСН. Ставки взноса составляют от 0,2 до 8,5 %. Размер ставки зависит от класса профессионального риска, к которому отнесена организация. Класс профессионального риска определяется при регистрации организации в Фонде социального страхования РФ.

Работодатель обязан начислять страховые взносы по итогам каждого месяца и перечислять их в соответствующие фонды не позднее 15-го числа следующего месяца. Взносы, подлежащие перечислению в ФСС РФ, работодатель уменьшает на сумму начисленных пособий по временной нетрудоспособности, а также на суммы прочих расходов, которые он произвел за счет средств ФСС РФ. О потраченных денежных средствах работодатель должен отчитаться перед территориальным подразделением Фонда.

Кроме того, работодатель ежеквартально отчитывается перед территориальным подразделением Пенсионного фонда РФ (в части расчетов по страховым взносам в Пенсионный фонд и медицинские фонды) и перед территориальным подразделением ФСС РФ.

233