- •Содержание

- •Предисловие

- •Учебная программа дисциплины

- •Раздел 1. Деньги

- •Раздел 2. Кредит

- •Раздел 3. Банки

- •1. Деньги

- •Тема 7. Налично -денежный оборот и его организация.

- •Тема 8. Инфляция. Формы ее проявления, причины, социально-экономические последствия

- •Тема 9. Основы международных валютных и расчетных отношений

- •1.1. Деньги: эволюция, функции, виды. Теории денег

- •1.2. Денежная система и организация денежного оборота

- •1.3. Инфляция

- •1.4. Валютные отношения и валютные системы

- •2. Кредит

- •Тема 1. Необходимость и сущность кредита

- •Тема 2. Функции и законы кредита

- •Тема 3. Формы и виды кредита

- •Тема 4. Роль и границы кредита

- •Тема 5. Ссудный процент и его экономическая роль

- •2.1. Сущность кредита

- •2.2. Ссудный процент и его экономическая роль

- •3. Банковская система

- •Тема 1. Возникновение и развитие банков

- •Тема 2. Понятие и элементы банковской системы

- •Тема 3. Особенности современных банковских систем

- •Тема 4. Центральные банки и основы их деятельности

- •Тема 5. Коммерческие банки и их деятельность

- •Тема 6. Международные финансовые и кредитные институты

- •3.1. Эволюция современной банковской системы

- •3.2. Центральный банк

- •3.3. Коммерческие банки

- •3.4. Международный кредит

- •3.5. Международные финансовые организации

- •4. Контрольные задания

- •III. Верно / неверно данное выражение (да / нет)

- •IV. Задачи

- •III. Верно / неверно данное выражение (да / нет)

- •IV. Задачи

- •III. Верно / неверно данное выражение (да / нет)

- •IV. Задачи

- •III. Верно / неверно данное выражение (да / нет)

- •IV. Задачи

- •III. Верно / неверно данное выражение (да / нет)

- •IV. Задачи

- •10. В группу Всемирного банка входит:

- •II. Задание на соответствие:

- •III. Верно / неверно данное выражение (да / нет)

- •IV. Задачи

- •IV. Задачи

- •III. Верно / неверно данное выражение (да / нет)

- •IV. Задачи

- •V. Реферат

- •4.2. Темы рефератов

- •5. Экзаменационные вопросы

1.2. Денежная система и организация денежного оборота

Денежная масса и денежная база.

Денежная масса – важнейший показатель количества денег в обращении. Денежная масса включает совокупный объем денежных средств, наличных и безналичных, который на данный момент находится в обращении, принадлежит различным экономическим субъектам. Для характеристики структуры денежной массы используются денежные агрегаты – М0, М1, М2, М3, М4.

Денежный агрегат – это статистический показатель, характеризующий объем и структуру денежной массы.

М0 – наличные деньги в обращении;

М1 содержит агрегат М0 плюс средства на текущих банковских счетах и вклады до востребования, которые можно немедленно использовать или в функции денег как средства обращения, или как средства платежа;

М2 состоит из агрегата М1 плюс срочные и сберегательные вклады в коммерческих банках: средства с этих вкладов становятся доступными вкладчику лишь по истечении определенного времени, предусмотренного депозитным договором между банком и его клиентом;

М3 содержит агрегат М2 плюс сберегательные сертификаты в специализированных финансово-банковских учреждениях;

М4 состоит из агрегата М3 плюс акции, облигации, депозитные сертификаты коммерческих банков, векселя физических и юридических лиц, т. е. денежные обязательства, для превращения которых в «живые» деньги требуется много времени.

Разграничение денежных агрегатов производят, исходя из степени их ликвидности, т.е. возможности быстрой, с наименьшими рисками и затратами конверсии различных форм вкладов и сбережений в быстрореализуемые средства. Денежные агрегаты ранжируются по степени уменьшения ликвидности. Так, денежные агрегаты М0 и М1 характеризуют наиболее ликвидную составляющую часть денежной массы. Они включают в себя компоненты, подпадающие под определение денежной массы в узком смысле слова. Другие агрегаты денежной массы включают в себя денежные средства, которые используются в расчетах с определенными ограничениями. По своей сути они являются субститутами, или «квазиденьгами».

Денежная масса в Российской Федерации рассчитывается по состоянию на 1-е число каждого месяца на основании данных сводного баланса банковской системы. В состав денежной массы входят следующие денежные агрегаты:

М0 – наличные деньги в обращении;

М1 состоит из агрегата М0 плюс средства на расчетных, текущих и специальных счетах предприятий и организаций, на счетах местных бюджетов, бюджетных, профсоюзных, общественных и других организаций, плюс средства Госстраха, плюс вклады населения и предприятий в банках, плюс депозиты населения до востребования в Сбербанке;

М2 состоит из агрегата М1 плюс срочные вклады населения в Сбербанке;

М3 состоит из агрегата М2 плюс сертификаты и облигации государственных займов.

Денежная база – это совокупность тех обязательств Центрального банка по отношению к частному сектору, которые он имеет возможность контролировать. Компонентами денежной базы являются банкноты и монеты, находящиеся у населения и в кассах банков, денежные средства коммерческих банков, депонированные в Центральном банке в форме обязательных резервов. Необходимость такого регулирования определяется тем, что размер денежной массы и темпы ее прироста влияют на состояние других экономических показателей. Если денежная масса растет значительно быстрее, чем объем национального производства, то при прочих равных условиях это может привести к инфляции. Если же рост денежной массы не успевает за ростом объема национального производства, то находящихся в обращении денег при неизменной скорости их обращения может не хватить для нормального обслуживания всех платежей и расчетов, и тогда возникает платежный кризис. Для анализа состояния денежного обращения кроме показателя денежной массы используются и такие показатели, как скорость обращения денег, коэффициент монетизации, коэффициент наличности.

Скорость обращения денег характеризует интенсивность движения денег как средства обращения и как средства платежа, т.е. отражает количество сделок, которое обслуживает каждая денежная единица в течение года. В развитых странах обычно используются два способа расчета скорости обращения денег:

– скорость обращения денег в кругообороте доходов как отношение валового национального продукта (ВНП) или национального дохода к денежной массе (М1 или М2);

– оборачиваемость денег в платежном обороте как отношение суммы оборота средств по банковским текущим счетам к среднегодовой величине денежной массы. Чем выше скорость обращения денег, тем при прочих равных условиях меньшее количество денег необходимо для обращения.

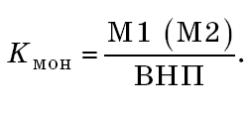

Коэффициент монетизации представляет собой величину, обратную скорости обращения денег. Этот показатель определяется как отношение денежной массы (М1 или М2) к ВНП и отражает насыщенность экономики деньгами:

Коэффициент наличности характеризует долю наличных денег в совокупной денежной массе. Он рассчитывается по формуле:

Принимая во внимание, что общая тенденция состоит в увеличении доли безналичных денег в совокупном денежном обороте, можно считать, что чем меньше значение коэффициента наличности, тем более развито денежное обращение.

Денежная система – это форма организации денежного обращения в стране, сложившаяся исторически и закрепленная действующим национальным законодательством. Денежную систему составляют следующие элементы:

– денежная единица – установленный в законодательном порядке денежный знак, служащий для соизмерения и выражения цен всех товаров;

– масштаб цен – порядок деления денежной единицы на более мелкие кратные части;

– вид денег, имеющих законную силу, – это формы денег, обращающиеся в стране, которые экономически утвердились;

– порядок эмиссии и обращения денег – законодательно урегулированные процессы их обеспечения, выпуска, хранения и изъятия из обращения;

– государственный аппарат, осуществляющий регулирование денежного обращения – тот государственный орган, которому законодательно поручено наблюдать и регулировать процессы эмиссии, обеспечения, хранения и изъятия из обращения денежных знаков.

В настоящее время в мире функционируют денежные системы, основанные на обращении неразменных бумажных денег. Очевидные преимущества таких денежных систем, связанные в первую очередь с удобством и экономичностью обращающихся денег, способствовали их повсеместному распространению. В России в большей своей части предложение денег определяется величиной безналичной эмиссии, которая зависит от функционирования коммерческих банков. При существовании многоуровневой банковской системы механизм эмиссии действует на основе кредитно-депозитного (банковского) и денежного мультипликаторов. Рассмотрим их. Степень многократного воздействия денежной базы на объем денежной массы определяется денежным мультипликатором (Д):

Д = М2 / денежная база.

Степень кумулятивного (многократного) увеличения депозитов в процессе кредитования измеряется кредитно-депозитным (банковским) мультипликатором (Б), исчисляемым по формуле: Б = 1/ норма обязательных резервов.

Дефлятор – это один из индексов роста цен, который представляет собой коэффициент пересчета в неизменные цены: Дефлятор ВНП = Т / Н,

где Т – ВНП в текущих ценах; Н – ВНП в неизменных ценах.

Скорость обращения денег V представляет собой показатель интенсификации движения денег в их функциях как средства обращения и средства платежа:

V = ВНП / М1, где М1 – денежная масса.

В развитых странах имеются некоторые особенности расчета показателей денежной массы по агрегатам. Например, в Германии применяются следующие агрегаты:

М1 – наличные деньги и бессрочные депозиты;

М2 – агрегат М1 + срочные депозиты;

М3 – агрегат М2+ сберегательные депозиты.

Основой денежного мультипликатора являются два фактора: удельный вес налично-денежного оборота в общей денежной массе (агрегат М3); ставка обязательных резервов, депонируемых коммерческими банками в центральном банке.

Денежный мультипликатор (Д) определяется по формуле: Д = (М0 / М3)* 10%,

где М0 – наличные деньги в обращении; М3 – денежный оборот.

Денежная база представляет собой сумму наличных денег, корреспондентских счетов в коммерческих банках и обязательных резервов в центральном банке. Расчет денежной базы производится по формуле: ДБ = Н + К + О,

где Н – наличные деньги; К – средства на корреспондентских счетах в коммерческих банках; О – обязательные резервы в центральном банке.

Налично-денежный оборот. Эмиссия денег.

Во всех странах существует монополия центрального банка на выпуск наличных денег. Деньги выпускаются в обращение его специальными подразделениями, а затем через систему коммерческих банков попадают к предприятиям, частным лицам и другим банкам, при этом происходит списание соответствующих сумм с их банковских счетов. На центральный банк возложена также обязанность организации и регулирования обращения наличных денег, в том числе их изъятия из обращения. Безналичные деньги попадают в обращение благодаря действию механизма банковского мультипликатора. Коммерческие банки выдают кредиты своим клиентам и тем самым создают дополнительные депозиты, что ведет к росту денежной массы. Структура денежного предложения сегодня такова, что наибольшая его доля приходится на безналичные деньги, которые существуют в виде записей по счетам в банках (преимущественно в электронном виде). Эти деньги являются абсолютно равноправными по отношению к наличным, с их помощью осуществляется большая часть денежных расчетов между экономическими субъектами. Наличные деньги чаще всего применяются при совершении покупок на небольшие суммы. Современная денежная система России так же, как и денежные системы большинства других стран, основана на не разменных на золото деньгах. Основные параметры денежной системы Российской Федерации определены в Федеральном законе от 10 июля 2002 г. №86-ФЗ «О Центральном банке Российской Федерации (Банке России)». Согласно данному Закону, официальной единицей Российской Федерации является рубль, который равняется 100 копейкам. Закон запрещает обращение на территории России других денежных единиц или обращение различных денежных суррогатов. Официальное соотношение между рублем и золотом или другими драгоценными металлами не устанавливается. Монопольное право эмиссии или изъятия наличных денег из обращения предоставлено Банку России. Он же несет полную ответственность за организацию обращения наличных денег в народном хозяйстве. С 1 января 1998 г. Банк России ввел в обращение банкноты достоинством 5, 10, 50, 100 и 500 р. и монеты достоинством 1, 5, 10, 50 коп. и 1, 2, 5 р. образца 1997 г. С 1 января 2001 г. в обращение введена банкнота достоинством в 1000 р. А сейчас в обращении уже есть банкноты достоинством 5000 р. Совокупность всех платежей в наличной и безналичной формах, при которых деньги выступают в функции средства обращения, средства платежа и накопления за период времени, составляет денежный оборот страны. Денежный оборот опосредствует товарный оборот, нетоварный оборот и перераспределительные операции, разделяясь по нескольким денежным потокам: товарным, трудовым, финансовым и кредитным.

Безналичный денежный оборот – часть совокупного денежного оборота с использованием безналичных расчетов путем записей по счетам в банках и зачетов встречных требований. В странах с развитой рыночной экономикой он превышает 90 % всего совокупного денежного оборота, в России его доля значительно меньше.

Налично-денежный оборот – часть совокупного денежного оборота, в котором используют наличные деньги как средство обращения и средство платежа. Он включает все платежи наличными деньгами за определенный период времени (год, квартал, месяц). Именно в налично-денежный оборот складывается постоянно повторяющийся кругооборот наличных денег. Сфера использования налично-денежных платежей связана в основном с реализацией доходов населения. Предельный размер расчетов наличными деньгами в Российской Федерации между юридическими лицами установлен в размере 100 000 р. В странах с развитой рыночной экономикой и банковской системой доля расчетов наличными деньгами в совокупном денежном обороте не превышает 3–8 %. В России в переходный период к рынку сфера налично-денежного оборота существенна, она составляет примерно 36–38 % всего платежного оборота. Расширение сферы налично-денежного оборота приводит к увеличению издержек государства и Банка России на обращение наличных денег, их перевозку, хранение, замену ветхих купюр новыми, появлению «черного нала» и недопоступлению налоговых платежей в бюджет. Эмиссионная система – законодательно установленный порядок выпуска в обращение Центральным банком денежных знаков.

Эмиссионно-кассовое регулирование наличной денежной массы в обращении включает в себя не только выпуск и изъятие денег из обращения, но и их перераспределение между территориями и регионами страны в зависимости от потребностей экономики. Функцию эмиссионно-кассового регулирования денежной массы в регионах выполняют расчетно-кассовые центры (РКЦ) ЦБ РФ. В РКЦ создаются резервные фонды денежных знаков и монет, которые предназначены для обеспечения эмиссии денежных знаков, регулирования покупюрной структуры денежной массы, замены поврежденных банкнот и монет новыми. Благодаря наличию резервных фондов достигается экономия расходов на перевозку из центра и хранение денежных знаков. Кроме резервных фондов, в РКЦ существует оборотная касса, в которую принимаются и из которой выдаются наличные деньги в течение операционного дня. Их остаток в оборотной кассе лимитируется, а при превышении установленного лимита в конце операционного дня излишки денег передаются в резервные фонды. Эта операция производится автоматически без специального разрешения ЦБ РФ и считается изъятием денег из обращения. Для коммерческих банков устанавливаются лимиты их операционных касс, поэтому наличные деньги в сумме, превышающей лимит, они сдают в ГРКЦ или в РКЦ (КЦ), а те, в свою очередь, при превышении лимитов переводят их в резервные фонды, т.е. фактически изымают из обращения.

Наличные деньги переводятся из резервных фондов в оборотные кассы, тем самым они поступают в обращение. Из оборотных касс РКЦ наличные деньги направляются в операционные кассы коммерческих банков для выдачи клиентам – юридическим или физическим лицам (либо в кассы предприятий и организаций, либо непосредственно населению). Часть наличных денег из касс предприятий и организаций может использоваться для расчетов между ними, если стоимость покупки не превышает предельной суммы платежа, установленной в законодательном порядке. Но большая часть передается населению в виде различных денежных доходов: заработной платы, пенсий и пособий, стипендий, страховых возмещений, выплаты дивидендов, поступлений от продажи ценных бумаг и т. д. Население также использует наличные деньги для взаиморасчетов, но большая часть их расходуется на выплату налогов, сборов, страховых платежей, квартплаты и коммунальных платежей, погашение ссуд, покупку товаров и оплату различных платных услуг, покупку ценных бумаг, лотерейных билетов, арендные платежи, уплату штрафов, пеней и неустоек и т. д. Следовательно, выпуск наличных денег в обращение и их изъятие из обращения происходят постоянно. Наличные деньги выпускаются в оборот, когда банки в процессе осуществления кассовых операций выдают их клиентам из своих операционных касс. Но поскольку одновременно клиенты сдают наличные деньги в операционные кассы банков, то общее количество денег в обороте может не увеличиваться.

Прогноз баланса денежных доходов и расходов населения и его фактическое исполнение помогают Банку России и правительству РФ полнее учитывать спрос населения, прогнозировать тенденции сбережений населения, структуру покупательского спроса и покупательного фонда населения. Превышение доходов над расходами населения в балансе означает увеличение остатка денег на руках у населения, а обратный процесс, наоборот, его сокращение. Соответственно, при оседании денег на руках у населения требуется эмиссия наличных денег для кассового обслуживания клиентов банком, при сокращении – изъятие денег из обращения.

Безналичный денежный оборот: основы и принципы организации.

Безналичный денежный оборот – это оборот, связанный с движением стоимости без участия наличных денег, т.е. путем перечисления денежных средств по счетам в банке. Безналичный платежный оборот в стране организуется согласно определенным принципам.

1. Правовая регламентация порядка осуществления безналичных расчетов с целью обеспечения его единообразия обусловлена ролью платежной системы как основного элемента любого современного общества. Все гражданские правоотношения подразделяются на вещные и обязательственные. Главный регулирующий орган расчетов – Центральный банк Российской Федерации. Согласно Федеральному закону о Центральном банке РФ, одной из целей его деятельности является обеспечение эффективного и бесперебойного функционирования платежной системы.

2. Осуществление расчетов преимущественно по банковским счетам. Наличие этих счетов, как у получателя, так и плательщика – необходимая предпосылка расчетов. Безналичные расчеты ведутся юридическими и физическими лицами через банк, в котором им открыт счет. Для расчетного обслуживания между банком и клиентом заключается договор банковского счета – самостоятельный двухсторонний гражданско-правовой договор.

3. Поддержание ликвидности плательщика на уровне, обеспечивающем бесперебойное осуществление платежей. Соблюдение этого принципа – залог четкого, безусловного выполнения обязательств. Все плательщики должны планировать поступления, списание средств со счетов, изыскивать недостающие ресурсы с целью своевременного выполнения долговых обязательств.

4. Наличие акцепта (согласия) плательщика на платеж. Данный принцип реализуется путем применения либо соответствующего платежного инструмента, свидетельствующего о распоряжении владельца на списание средств, либо специального акцепта документов, выписанных получателями средств (платежных требований, переводных векселей).

5. Своевременное и полное выполнение платежных обязательств. Значение этого принципа заключается в том, что средства, непрерывно расходуемые на производство товаров, должны возмещаться за счет платежей покупателей в сроки, предусмотренные заключенными договорами. Сбои в соблюдении сроков платежей ведут к нарушению кругооборота средств и, в конечном счете, – к платежному кризису. Принцип срочности относится не только ко времени оплаты счетов за товары, но и к составной части этого периода – времени выполнения банками услуг по проведению расчетных операций.

6. Контроль всех участников за правильностью совершения расчетов, соблюдением установленных положений о порядке их проведения. Этот контроль подразделяется на предварительный, текущий, последующий, внутренний и внешний. Для данного принципа большую роль играет ст. 16 Федерального закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете» публичности бухгалтерской отчетности.

7. Имущественная ответственность за соблюдением договорных условий.

Суть этого принципа заключается в том, что нарушения договорных обязательств в части расчетов влекут применение гражданско-правовой ответственности в форме возмещения убытков, уплаты неустойки (штрафа, пени), а также иных мер ответственности. Надлежащий контроль позволяет предотвратить неисполнение обязательств как своих, так и контрагентов, а если они не выполнены последними, практически полностью возместить причиненные убытки и тем самым ослабить негативные последствия их неисполнения.

Формы безналичных расчетов в Российской Федерации.

Главным нормативным актом, который определяет формы расчетов, общие подходы к их организации в РФ, является Положение № 2 ЦБ РФ «О безналичных расчетах в РФ» от 05.04.01. Безналичные формы расчетов в России могут осуществляться с помощью следующих расчетных документов: платежных поручений; аккредитивов; чеков; платежных требований; инкассовых поручений. В то же время в РФ безналичные расчеты могут обслуживаться такими расчетными документами, как векселя и пластиковые карточки, деятельность которых регулируется соответствующими документами.

Расчеты платежными поручениями.

Платежное поручение (ПП) – это письменное распоряжение владельца счета (плательщика) обслуживающему его банку, оформленное расчетным документом, перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке. Расчеты ПП – наиболее широко используемая форма безналичных платежей. Принимается ПП к исполнению банком независимо от наличия средств на счете. Платежные поручения могут использоваться для:

– перечисления денежных средств за поставленные товары или оказанные услуги;

– предварительной оплаты товаров, работ, услуг или для осуществления периодических платежей;

– перечисления денежных средств в целях возврата (размещения) кредитов, займов, депозитов и уплаты процентов по ним;

– перечисления денежных средств по распоряжениям физических лиц или в пользу физических лиц (в том числе без открытия счета);

– перечисления средств в финансовую систему (уплата налогов, пошлин, сборов и т. д.);

– перечисления средств в других целях, предусмотренных законодательством или договором.

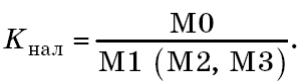

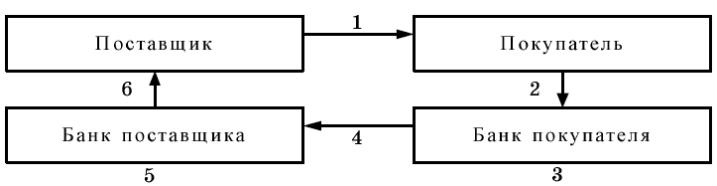

Схемы расчетов ПП при последующей и предварительной оплате товаров представлены на рис. 1 и 2.

Рис. 1. Расчеты платежными поручениями при последующей оплате товаров:

1 – поставка товара; 2 – передача платежного поручения в банк; 3 – списание средств со счета покупателя; 4 – перевод средств в банк поставщика на счет получателя; 5 – зачисление средств на счет получателя; 6 – сообщение поставщику о зачислении средств на его банковский счет

Рис. 2. Расчеты платежными поручениями при предварительной оплате товаров:

1 – заключение договора на поставку товара или оказание услуг с предварительной оплатой; 2 – передача платежного поручения в банк; 3 – списание средств со счета покупателя; 4 – перевод средств в банк поставщика на счет получателя; 5 – зачисление средств на счет получателя; 6 – сообщение поставщику о зачислении средств на его банковский счет; 7 – поставка товара

Расчеты аккредитивами.

Аккредитив представляет собой условное денежное обязательство, принимаемое банком-эмитентом по поручению плательщика, произвести платежи в пользу получателя средств при предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку (исполняющему) произвести такие платежи.

Виды аккредитивов

1. С точки зрения возможности изменения его условий:

– отзывной – он может быть изменен или аннулирован банком эмитентом по желанию покупателя в любой момент без предварительного уведомления поставщика (предусмотрены возмещения);

– безотзывной, он не может быть изменен или аннулирован без согласия поставщика.

Если в бланке аккредитива нет указания, какой он, то он считается отзывным.

2. С точки зрения обусловленности выплаты средств по аккредитиву:

– покрытый (депонированный), при котором банк-эмитент перечисляет за счет средств плательщика или предоставленного ему кредита сумму аккредитива (покрытие) в распоряжение исполняющего банка на весь срок действия аккредитива;

– непокрытый (гарантированный), при котором банк-эмитент предоставляет исполняющему банку право списывать средства с ведущегося у него своего корреспондентского счета в пределах суммы аккредитива.

Порядок расчетов по аккредитиву устанавливается в договоре между плательщиком и поставщиком и оформляется в банке-эмитенте (см. рис. 2).

Аккредитивы используются в расчетах за товары в основном при разовых поставках. Достоинство – гарантированная форма оплаты, недостатки – отгрузка товара только после открытия аккредитива покупателем и отвлечение из его оборота денежных средств для депонирования.

Расчеты чеками.

Чек – это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю. Чекодателем является лицо (юридическое или физическое), имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков, чекодержателем – лицо (юридическое или физическое), в пользу которого выдан чек, плательщиком – банк, в котором находятся денежные средства чекодателя. Чековые книжки могут быть:

– лимитированные, когда сумма лимита (т. е. оговоренная с банком) депонируется на специальном счете после оформления заявления стандартной формы и ПП на списание средств и переводится с расчетного счета на спецсчет. Срок действия лимитированной чековой книжки – 6 месяцев;

– нелимитированные, которые предоставляются надежным клиентам на срок не более одного года; при наличии средств на расчетном счете суммы по чекам снимаются с него, при отсутствии– фиксируются на специальном ссудном счете и в дальнейшем на условиях договора погашаются клиентом.

В зависимости от того, в чью пользу выписан чек, различают чеки именные, ордерные, предъявительские. Ордерный чек дает возможность держателю переуступить право получения денег другому лицу с помощью передаточной надписи (индоссамента).

Различают следующие виды индоссаментов:

– бланковый – держатель чека ставит на обороте свою подпись, в результате чего чек становится предъявительским документом, и любой законный владелец может получить по нему деньги в банке;

– именной – держатель ставит на обороте свою подпись и указывает имя лица, которому передается право получения денег по чеку;

– целевой – держатель чека указывает на обороте цель передачи чека другому лицу и ограничивает возможность получения денег по чеку (например, только для депонирования);

– безоборотный – если держатель чека хочет ограничить или исключить возможность предъявления претензий по чеку в случае его неоплаты, то он использует слова «без оборота» в тексте индоссамента.

Чекодатель не вправе отозвать чек до истечения установленного срока для его предъявления к оплате. Чеки, выпускаемые кредитными организациями, могут применяться в межбанковских расчетах на основании договоров, заключаемых с клиентами, и межбанковских соглашений о расчетах чеками в соответствии с внутрибанковскими правилами проведения операций с чеками, разрабатываемыми кредитными организациями и определяющими порядок и условия использования чеков.

Расчеты по инкассо.

Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк по поручению и за счет своего клиента на основании расчетных документов осуществляет действия по получению платежа от плательщика. Расчеты по инкассо осуществляются на основании:

– платежных требований (ПТ), оплата которых может производиться по распоряжению плательщика (с акцептом) или без его распоряжения (в безакцептном порядке);

– инкассовых поручений, оплата которых производится без распоряжения плательщика (в бесспорном порядке).

Платежные требования и инкассовые поручения предъявляются получателем средств к счету плательщика через банк, обслуживающий получателя средств. Платежное требование является расчетным документом, содержащим требование кредитора (получателя средств) по основному договору к должнику (плательщику) об уплате определенной денежной суммы через банк. ПТ применяются при расчетах за поставленные товары, выполненные работы, оказанные услуги, а также в иных случаях, предусмотренных договором. Расчеты посредством ПТ могут осуществляться с предварительным акцептом и без акцепта плательщика. Плательщик вправе отказаться полностью или частично от акцепта ПТ по основаниям, предусмотренным в основном договоре, с обязательным указанием мотивов отказа. Расчеты ПТ используются редко, так как это достаточно длительная процедура прохождения документов и оплаты товаров. Инкассовое поручение является расчетным документом, на основании которого производится списание денежных средств со счетов плательщиков в бесспорном порядке.

Расчеты с помощью пластиковых карт.

Пластиковая карточка – это обобщающий термин, который обозначает все виды карточек, различных как по назначению, набору оказываемых с их помощью услуг, так и по своим техническим возможностям и организациям, их выпускающим. Важнейшая особенность всех пластиковых карточек, независимо от степени их совершенства, состоит в том, что на них хранится определенный набор информации, используемый в различных прикладных программах. В сфере денежного оборота пластиковые карточки являются одним из прогрессивных средств организации безналичных расчетов.

Виды пластиковых карт

1. В зависимости от вида носителя информации:

– магнитные, работающие в режиме «оn_Line»;

– микропроцессорные, работающие в режиме «оn_Line».

2. В зависимости от возможности кредитования их владельца:

– дебетовые, позволяющие осуществлять оплату товаров и услуг в пределах суммы, размещенной владельцем карточки на картсчете;

– кредитные, позволяющие получить при необходимости кредит для оплаты товаров и услуг в пределах лимита.

3. В зависимости от вида владельца карты:

– корпоративные – для юридических лиц;

– личные – для физических лиц.

4. По видам платежных систем, в которых используются карты:

– международные (VISA, Euro Kard, Мaster Саrd, Аmerikan Ехpress и т. п.);

– российские (Union Саrd, STB card, Сберкарта, Золотая корона и т. п.).

5. По виду валюты:

– рублевые;

– валютные.

6. По виду выполняемых операций:

– обычные, являющиеся платежным средством по всем видам товаров и услуг;

– специализированные, которые обслуживают оплату конкретных услуг (например, бензиновые или таксофонные карты);

– привилегированные (дисконтные), которые дают своему владельцу определенные льготы (скидки) при оплате товаров и услуг.

В России выпуск и обращение банковских карт регулируется Положением ЦБ РФ № 23 от 09.04.98 «О порядке эмиссии кредитными организациями банковских карт и осуществления расчетов по операциям, совершаемым с их использованием». Эмиссия банковских карт на территории России осуществляется только кредитными организациями-резидентами. Физическим лицам, как резидентам, так и нерезидентам, эмитент может выдавать банковские карты следующих видов:

– расчетная карта – банковская карта, выдаваемая владельцу средств на банковском счете, использование которой позволяет держателю банковской карты, согласно условиям договора между эмитентом и клиентом, распоряжаться денежными средствами, находящимися на его счете, в пределах расходного лимита, установленного эмитентом, для оплаты товаров и услуг и/или получения наличных денежных средств;

– кредитная карта – банковская карта, использование которой позволяет держателю банковской карты, согласно условиям договора с эмитентом, осуществлять операции в размере предоставленной данным эмитентом кредитной линии и в пределах расходного лимита, установленного эмитентом, для оплаты товаров и услуг и/или получения наличных денежных средств.

Юридическим лицам эмитент может выдавать банковские карты следующих типов:

– расчетная корпоративная карта – банковская карта, использование которой позволяет держателю, уполномоченному юридическим лицом, распоряжаться денежными средствами, находящимися на счете юридического лица, в пределах расходного лимита, установленного эмитентом в соответствии с условиями договора с клиентом, согласно перечню разрешенных операций по Положению №23;

– кредитная корпоративная карта – банковская карта, использование которой позволяет держателю, уполномоченному юридическим лицом, осуществлять операции в размере предоставленной данным эмитентом кредитной линии и в пределах расходного лимита, установленного эмитентом в соответствии с условиями договора с клиентом, согласно перечню разрешенных операций по Положению №23.

Все расчеты по операциям с использованием банковских карт, совершенным на территории РФ между банками-резидентами, между банками-резидентами и иными юридическими лицами-резидентами, а также физическими лицами-предпринимателями, должны осуществляться в рублях.