- •1 Экономическая сущность и объективная необходимость налогов, их роль в формировании доходов бюджетов всех уровней

- •15.Определение налога и сбора.

- •16.Элементы налога,их краткая характеристика.

- •17. Федеральные налоги и сборы в рф : перечень и порядок установления.

- •1. Федеральные налоги и сборы:

- •18.Региональные налоги:

- •2. Региональные налоги:

- •19.Местные налоги:

- •3. Местные налоги:

- •20. Полномочия региональных и местных органов власти по установлению налогов и сборов.

- •21. Субъект налогообложения, налоговые резиденты и нерезиденты

- •22. Объект налогообложения.

- •23.Налоговые агенты. Их роль и место в налоговых отношениях. Ст.24 нк рф

- •24. Налоговая база. Примеры расчета налоговой базы. Ст.53 нк рф

- •25. Налоговый и отчетный периоды. Ст.55 нк рф

- •26. Налоговые ставки и их классификация. Ст.53 нк рф

- •27. Налоговые льготы. Ст.56 нк рф

- •28. Порядок и сроки уплаты налога. Ст. 57. 58 нк рф

- •29 Классификация налогов

- •30 Прямые налоги в рф, их характеристика

- •31 Косвенные налоги в рф, их характеристика

- •32 Участники налоговых отношений, их краткая характеристика

- •33 Основные права и обязанности налоговых органов

- •34 Налоговая тайна

- •35 Учет налогоплательщиков, порядок постановки на учет, присвоение инн

- •36. Налоговая декларация.

- •37. Пеня. Определение. Порядок начисления.

- •38. Порядок взыскания налога за счет налогоплатлеьщика.

- •39. Исполнение обязанности по уплате налога

- •40. Ответственность налоговых органов и их должностных лиц.

- •41. Зачет и возврат излишне уплаченных или излишне взысканных сумм налога

- •42. Принцип определение цены на работы товары услуги для налогообложения

- •Сделки между взаимозависимыми лицами

- •43. Права и обязанности налогоплательщиков (ст 21,23 нк рф)

- •44. Основные формы налогового контроля (Гл 14 ст 82 нк рф)

- •45 Налоговые правонарушения, виды и ответственность за них ( Гл 16, ст 116-129.2 нк рф)

- •46 Камеральная налоговая проверка. Порядок проведения. (ст 88 нк рф)

- •47 Выездная проверка, ст 89 – аналогично предыдущему.

- •48 Порядок обжалования актов налоговых органов и действий (бездействий) их должностных лиц. (ст 28, 30, 31,32) Рассмотрение жалоб и принятие решений по ней. (ст 137-142)

- •49 Налоговые санкции, давность взыскания налоговых санкций (ст 114, 115).

- •50. Специальные налоговые режимы: виды и характеристика

- •1. Система налогообложения для сельскохозяйственных товаропроизводителей

- •2. Упрощённая система налогообложения

- •3. Единый налог на вменённый доход

- •4. Упрощенная система налогообложения на основе патента (патент)

- •51. Отсрочка и рассрочка по уплате налогов

- •52. Инвестиционный налоговый кредит: порядок и условия предоставления

- •Основания для предоставления кредита

- •Предоставление

- •Условия предоставления

- •53. Срок давности по налоговым правонарушениям

- •55. Ндс ( Налог на добавленную стоимость)

- •Налоговые ставки (статья 164 нк рф):

- •Вопрос 58

- •Вопрос 59.

- •Вопрос 60

- •Вопрос 61

- •Вопрос 62

- •Вопрос 63

- •70. Глава 25.3 нк рф "Государственная пошлина"

1 Экономическая сущность и объективная необходимость налогов, их роль в формировании доходов бюджетов всех уровней

Налоги, как форма отчуждения части собственности физических лиц, появились вместе с возникновением государства. Объективная потребность последнего в налоговых поступлениях понятна: содержание государственного аппарата и армии требует средств, которые государство не получает в достаточном количестве от эксплуатации собственного имущества и ссудных операций. Потребность же физических лиц платить налоги своему государству должна возникнуть с пониманием происходящих в стране процессов и наблюдением за последствиями действий государства во благо этих лиц. Это длительный процесс. Таким образом, налоги имеют исторические, социальные, юридические, общегражданские и территориальные корни. Кроме перечисленного, важную роль в формировании потребности уплачивать налоги государству играет культурный и образовательный уровень населения. Исторический аспект можно рассматривать как объективную закономерность: то, что сущест¬вует много веков, не могло возникнуть по желанию одной только стороны — государства. Известны примеры, когда в тяжелые для страны времена население добровольно отдавало на благо Родины свое имущество, чаще всего в натуральной форме. Социальный аспект существует при любой организации общества. Необходимо содержать за счет работающих пенсионеров, инвалидов, детей-сирот. На эти цели у государства недостаточно средств. Безусловно, каждый в ответе за своих родителей или члена семьи, ставшего по какой-либо причине инвалидом, но когда вопрос приобретает личностный характер, возможно отсутствие средств или сострадания для содержания этих людей. Сделать этот процесс общественным и является прерогативой государства, т. е. собирать налоги в интересах социально незащищенных слоев населения. Каждый же отдельный гражданин должен прийти к осознанию того, что если это не касается его или его родных лично, то вполне возможно будет иметь к нему отношение в ближайшем будущем. Общегражданское значение налогов заключается в том, что все члены общества нуждаются в поддержании правопорядка и государственной неприкосновенности. Обеспечить эти функции самостоятельно население не может, так как их должны выполнять профессиональные сотрудники внутренних органов и армия. Осознание этой общности с позицией государства должно побуждать граждан исправно платить налоги на содержание этих структур. Они в свою очередь должны добросовестно выполнять свои обязанности под контролем того же государства. Территориальная защита интересов страны должна строиться на налогах, точнее на сборах при въезде (выезде) физических лиц и ввозе товаров на территорию страны (их вывозе). Культурный и образовательный уровень граждан определяет этику отношений государство — налогоплательщик. Воспитание патриотизма путем конкретных действий (законодательных актов) в пользу населения, разъяснительная работа по каждому конкретному налогу и сбору, планомерная и предсказуемая налоговая политика, рациональное использование собранных в виде налогов средств, корректное поведение налоговых служб – все это вехи становления атмосферы доверия граждан своему государству. Все налоги и сборы, собираемые исторически и в настоящее время в любой стране мира, можно разделить на две крупные группы: взимаемые государством с наиболее удобных объектов налогообложения в значительном количестве для общеэкономических целей и взимаемые для узкоцелевого регулирования определенных сфер деятельности или жизни. как цена услуг государства а так же система денежных отношений имеющих законодательно-правовую форму платежей предназначенных для обеспечения расходов государства. Роль: В структуре бюджетов всех уровней налоги составляют достаточно значимый удельный вес примерно 60 процентов, важный инструмент в политике государства.

2. Под налогом понимается обязательный платеж, поступающий государству в определенных законодательством размерах и в установленные сроки. Особенность налога – его безвозмездность. Он предстает как безвозмездное изъятие государством части средств предприятий, организаций и населения по заранее установленным нормативам и срокам. Вот почему налоги взимаются принудительно, проявляя тем самым как бы неэкономический характер.

Взимается налог по определенной ставке, представляющей собой долю облагаемых налогом средств субъектов экономики. При этом налог может быть денежным и натуральным

Налоги являются экономической категорией, поскольку им присущи: - устойчивые внутренние свойства; - закономерности развития; - отличительные формы проявления; - денежная форма выражения, в которой проявляется своеобразие отношений, составляющих содержание налогов как экономической категории. Налоги связаны с теми процессами, которые на поверхности общественной жизни сопровождаются движением денежных средств. В современном обществе налоги выражают реально существующие денежные отношения, проявляющиеся в процессе легального (законного) изъятия части валового внутреннего продукта и вновь созданной стоимости (национального дохода) для удовлетворения общегосударственных потребностей. Налоговые отношения являются частью финансовых отношений и поэтому выражают общие свойства, присущие финансам. Важным признаком налогов, как и финансов, является их денежный характер. Внешней формой налогов, или другими словами, их материальной основой выступает реальная сумма денежных средств общества, мобилизуемая государством в централизованный фонд (федеральный, региональные и местные бюджеты и внебюджетные фонды). Процесс отчуждения - одностороннее движение стоимости от налогоплательщиков к государству на условиях безвозвратности.

Налог основывается на следующих принципах: ■ обязательность уплаты всеми лицами, определенными в соответствии с законодательством как субъекты налогообложения, т.е. налогам присущ принудительный характер; ■ индивидуальность определения величины налога в отношении каждого налогоплательщика; ■ безвозмездность уплачиваемых сумм, что означает отсутствие факта непосредственного предоставления налогоплательщику благ и услуг, прав, документов взамен уплачиваемой суммы; ■ отчуждение доли денежных средств, принадлежащих организации или физическому лицу, что сопровождается сменой формы собственности; часть собственности индивидуума в денежном выражении переходит в государственную, и при этом образуется централизованный фонд (бюджет) государства.

Налог – обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Виды налогов: 1.Прямые и косвенные. Прямые- налоги, которые взимаются с экономических агентов за доходы от факторов производства. Косвенные-налоги на товары и услуги, состоящие в самой цене на предметы потребления. 2.Аккордные и подоходные: Аккордные- государство устанавливает вне зависимости от уровня дохода экономического агента. Подоходные- налоги, составляющие какой-то определенный процент от дохода. 3.Прогрессивные, регрессивные или пропорциональные: Прогрессивные налоги — налоги, у которых средняя налоговая ставка зависима прямо пропорционально от уровня дохода. Регрессивные налоги — налоги, чья средняя ставка налога обратно пропорциональна уровню дохода. Пропорциональные налоги — налоги, которые не зависят от величины облагаемого дохода. Экономическое содержание налогов выражается во взаимоотношениях хозяйствующих субъектов и граждан, с одной стороны, и государства — с другой, по поводу формирования государственных финансов. И еще налоги - это основной источник бюджетных средств. За счет налоговых поступлений, сборов, пошлин и других установленных платежей формируются финансовые ресурсы общества. Аккумулируя посредством налогов денежные средства, государственные институты получают возможность контролировать темпы развития отдельных отраслей народного хозяйства, проводить самостоятельную политику в сфере капиталовложений, влиять на платежеспособность основной массы населения. Следовательно, экономическое содержание налога на макроэкономическом уровне — это доля произведенного валового внутреннего продукта, перераспределяемого государством с целью реализации своих функций, а на микроэкономическом — это принудительно отчуждаемая часть дохода, полученного субъектами хозяйствования при осуществлении своей деятельности.

3. Зарождение данной системы произошло очень давно. Более того, по мнению многих экспертов, возраст ее значительно превышает возраст самого государства в классическом понимании последнего. Более того, именно сбор даней, податей и других платежей подготовил «почву» для его появления. Вместе с тем, становление хозяйственных систем и Древнего мира, и Средних веков вряд ли можно назвать «ровным». Налоги в то время носили зачастую случайный характер, да и механизмы их взимания существовали в зачаточном состоянии. И все же история этих сборов насчитывает не одно тысячелетие. Первое упоминание можно отнести ко временам Древнего Египта. Тогда одной из основных обязанностей главного сановника было внесение быков в податные списки. Необходимость во взимании налогов здесь была обусловлена активным строительством ирригационных сооружение в долине Нила. Что касается податей, то их сбором здесь занимались жрецы. Вместе с тем, некоторые авторы полагают, что налоговые установления появились еще раньше – в 2280-2270 годах до нашей эры. Как бы то ни было, но уже ко второй половине первого тысячелетия до н.э. система налогообложения в той или иной форме существовала на многих континентах. В частности, в Древней Индии основы взимания взносов в пользу правителя были закреплены в законах Ману. Налог на землю в письменном виде был издан впервые в IV в. до н.э. в централизованной Китайской империи. Тогда подати зачастую взимались натуральными продуктами – зерном, маслом, методом или скотом. Но не брезговали сильные мира сего также золотом и драгоценностями. В древности, когда государственное устройство было рудиментарным, государственные потребности были слабо выражены, и при их удовлетворении личной службой и натуральными повинностями граждан, налоги либо совсем были нецелесообразны, либо играли незначительную роль в хозяйстве страны. В Древней Греции, где законодательство, суд, управление и военное дело были личными повинностями граждан, прямых налогов не существовало вовсе. Если государство нуждалось в денежных средствах, например, для постройки зданий и сооружений для нужд публики, кораблей и т. п., устанавливались чрезвычайные сборы с богатейших граждан, так называемые литургии. В переводе на русский литургия означает приношение, из чего заключаем, что это были добровольные дары богатых граждан государству. Однако, поскольку литургия была обязательной выплатой, что было доказано историками, ее и относят к чрезвычайным налогам. Существовали также сборы с лиц, принадлежащих к известным профессиям: с публичных женщин, с предсказателей и некоторых других. Но это были не столько настоящие налоги, сколько сборы, установленные с полицейскими целями. В греческих торговых государствах, каковыми были Афины и Коринеи, сложилась довольно целостная система таможенных пошлин и разных торговых сборов. Необходимо понимать, что в древности подобные сборы, как правило, не имели никакой системы. Их взимали по мере необходимости. Так, например, в Римской империи налоги взимали исключительно во время подготовки к войне. В мирное же время граждане были освобождены от данной повинности. Впервые сборы, похожие на те, что мы знаем сегодня, были введены в VII - VI вв. до н.э. в Древней Греции. Именно здесь существовала обязанность по отчислению одной десятой или одной двадцатой части всех доходов. Подобные сборы позволяли грекам содержать наемную армию, ремонтировать дороги, строить храмы, водопроводы, устраивать праздники и даже раздавать деньги и продукты беднякам (чем не социальная программа?). Однако в некоторых регионах свободные граждане были освобождены от обязанности в уплате налогов (практически оффшорные зоны). В частности, в Афинах обязательные сборы были заменены добровольными пожертвованиями состоятельных горожан и другими взносами. В то же время в случае необходимости Народное собрание могло издать указ о взимании чрезвычайных налоговых отчислений, предназначенных для крупных публичных нужд. Финансовая система Древней Руси начала складываться только с конца IX века, в период объединения древнерусских племен и земель в связи с принятием в 988 году христианства - крещением Руси. Основной формой поборов в княжескую казну была Дань. После свержения татаро-монгольского ига налоговая система кардинально реформирована Иваном III (конец XV - начало XVI вв.): введены Прямые (подушный налог) и Косвенные Налоги (акцизы и пошлины), в это же время вводится первая налоговая декларация - Сошное Письмо.

4.Этапы развития налоговой системы Росси

Возникновение налогов, становление и развитие финансовой системы и в последующем выделение из нее налоговой системы неразрывно связано с генезисом общества и государственного устройства. Финансовая система России проходила этапы, характерные для любого государства. Однако после Октябрьской революции ее развитие пошло иным путем: большое значение стали оказывать субъективные факторы и политические приоритеты перед общественными и экономическими законами.

Финансовая система Руси стала складываться в период объединения Древнерусского государства, которое началось с конца IX Дань взималась вначале нерегулярно, а затем превратилась в более систематический прямой налог. В период объединения земель в единое государство налогообложение племен способствовало ускорению этого процесса. В Древней Руси было и поземельное обложение. Косвенное налогообложение существовало в форме торговых и судебных пошлин. Пошлина «мыт» взималась на заставах городов и крупных селений за провоз товаров, пошлина «перевоз» — за перевоз через реку, торговая пошлина — за право устраивать рынки и т.д. Посредством налогов решались и вопросы общественного правопорядка. Например, судебная пошлина («вира») взималась за убийство, «продажа» (штраф) — за прочие преступления. За убийство чужого холопа князю платили пошлину в размере 12 гривен. Если убийца скрывался, то уплату производили жители округа, где было совершено убийство. Тем самым устанавливалась общественная ответственность за содеянное преступление, что способствовало раскрытию и предотвращению преступлений. Сложный исторический период развития Руси и финансовой системы связан с татаро-монгольским нашествием. Основным налогом был «выход», который взимался баскаками — уполномоченными хана, а затем русскими князьями. «Выход» взимался с каждой души мужского пола и с головы скота. Величина зависела от соглашения между великими князьями и ханами. Помимо «выхода» были и другие ордынские тяготы. Например, ям — обязанность доставлять подводы ордынским чиновникам. Финансовая система Руси была разрушена, взимание прямых налогов в казну государства стало почти невозможным. Основным источником дохода стали торговые сборы. Уплата «выхода» была прекращена Иваном III в 1480 г. Финансовая система Руси начала создаваться вновь: были введены прямой налог — деньги с черносошных крестьян и посадских людей, затем ямской, пищальный — для производства пушек и т.д. С целью правильного налогообложения было проведено описание земель с указанием местонахождения, хозяев, количеством собираемого урожая и т.д

Новый подход в области налогообложения связан с правлением Петра I (1672—1725). Большие преобразования в государстве, развитие промышленности и создание регулярной армии требовали значительных финансовых ресурсов. Подворное налогообложение было заменено на подушную подать, для этого была проведена перепись населения. В предшествующих периодах финансовая система Руси ориентировалась в основном на увеличение налогов по мере потребностей казны, без учета реального экономического положения страны Петр I реорганизовал управление финансами. Он разделил функции сбора, расхода и контроля за финансовыми средствами, чтобы не было сговора и злоупотреблений. Камер-коллегии поручено было надзирать за доходами, штатсконтор-коллегия ведала расходами, коммерц-коллегия ведала таможенными сборами и таможенными тарифами. Для контроля за расходованием денежных средств была создана ревизион - коллегия. В конце XVIII в. в России стали закладываться основы современного государства, проводящего активную экономическую, финансовую и налоговую политику. Екатерина II (1729—1796) преобразовала систему управления финансами. В 1780 г. была создана Экспедиция о государственных доходах, в дальнейшем разделившаяся на четыре самостоятельные экспедиции. Одна из них заведовала доходами государства, другая — расходами, третья — ревизией счетов, четвертая — взысканием недоимок, недоборов и начетов. Екатерина II внесла кардинальные изменения в налогообложение купечества. Все купцы были распределены в зависимости от имущественного положения по трем гильдиям. Для того чтобы попасть в третью гильдию, нужно было иметь капитала более 500 руб., во вторую — от 1 тыс. до 10 тыс. руб., а купцы с большим капиталом входили в первую гильдию. В начале XIX в. ведение войны с Наполеоном требовало увеличения всех ресурсов государства, в том числе и финансовых. В 1809 г. расходы государственного бюджета в 2 раза превышали доходы. В период правления Александра I (1772—1839) была разработана программа финансовых преобразований, которая связана с именем крупного государственного деятеля М.М. Сперанского. Она предлагала проведение ряда неотложных мер по упорядочению доходов и расходов.

Крупные преобразования в налоговой системе России были осуществлены в связи с проведением реформы 1861 г., т.е. отмены крепостного права. Эти преобразования связаны с правлением Александра II (1818—1881). Была изменена система сбора промыслового налога (ранее он взимался в форме гильдейского сбора), была введена уплата в виде патентного сбора и дополнительного налога, который уплачивался по прогрессивным ставкам в виде налога на прибыль. Введены были подомовой налог, акцизные сборы вместо винных откупов, налогообложение земель. В период правления Николая II (1868—1918) значительные преобразования финансовой системы проводились известными государственными деятелями СЮ. Витте и П.А. Столыпиным. СЮ. Витте возглавлял Министерство финансов 11 лет. Он вошел в историю как дальновидный стратег и министр-предприниматель. Этот период характеризуется значительным ростом доходов бюджета. Основным фактором явилось фактическое огосударствление железных дорог и введение винной государственной монополии. Таким образом было доказано, что при умелом управлении казенный сектор может быть не менее эффективным, чем частный. При этом он указывал, что частный сектор в первую очередь соблюдает интересы не государства, а своих участников. Мировая война губительно сказалась на финансовом положении страны. Чтобы покрыть растущие военные расходы, правительству потребовалось систематически повышать налоги и сборы, вводить новые акцизы. После Февральской революции положение дел еще более ухудшилось. Временное правительство не смогло справиться с экономическими и финансовыми трудностями. Нарастали темпы инфляции, возросла бумажная эмиссия денег. Очередной спад во всей финансовой системе России наступил после Октября 1917 г. Основным источником доходов центральных органов Советской власти стала эмиссия денег, а местные органы существовали за счет контрибуций. Но денежная эмиссия, как и контрибуции, не способствовала налаживанию хозяйства. Необходимо было принимать чрезвычайные меры. Определенный этап в налаживании финансовой системы страны наступил после провозглашения новой экономической политики (нэп). Были сняты запреты на торговлю, на местный кустарный промысел. Появились иностранные концессии. Была разработана система налогов, займов, кредитных операций, приняты меры по укреплению денежной единицы.

В дальнейшем финансовая система нашей страны развивалась иным путем по сравнению с финансовыми системами зарубежных стран. От налогов она перешла к административным методам изъятия прибыли предприятий и перераспределения финансовых ресурсов через бюджет страны. Основные принципы налоговой системы социалистического государства были сформированы в ходе налоговой реформы 1930— 1932 гг. Ее целью являлось упрощение системы налогообложения, устранение многозвенности. Многие виды налогов были упразднены, отдельные виды объединены. Стали взимать следующие виды основных налогов: для государственных предприятий — налог с оборота и отчисления от прибыли, для кооперативных предприятий — налог с оборота и подоходный налог. В период Великой Отечественной войны налоговая система видоизменилась. В 1941 г. была установлена временная надбавка к подоходному и сельскохозяйственному налогам в размере 100%, которую с января 1942 г. заменили специальным военным налогом. Военным налогом облагались граждане СССР, достигшие 18-летнего возраста, за исключением военнослужащих и членов их семей, получавших государственное пособие, инвалидов I и II групп, пенсионеров, мужчин старше 60 лет и женщин старше 55 лет, если они не имели дополнительных (сверх пенсии) или самостоятельных источников доходов. В связи с ростом цен на колхозном рынке были увеличены нормы доходности и ставки сельскохозяйственного налога. В годы Великой Отечественной войны объем налоговых поступлений по отношению к 1940 г. изменился. Снижение поступлений от прибыли и налога с оборота связано с резким снижением производства в легкой, пищевой промышленности и в некоторых других высокорентабельных отраслях

Определенные изменения налоговой системы СССР были осуществлены в 1965 и 1987 гг. в связи с внедрением хозрасчета и расширением прав предприятий. В 1979 г. был введен нормативный метод распределения прибыли, в соответствии с которым до начала отчетного периода устанавливался норматив, определяющий, какую долю прибыли предприятие должно перечислить в бюджет, какую — в отраслевые централизованные фонды и какую — оставить в собственном распоряжении. Отчисления от прибыли предприятий носило налоговый характер, но отраслевые министерства и финансовые органы имели возможность в любой момент изменить налоговую ставку без участия законодательных органов. Центральные органы стремились сосредоточить в своих руках максимально возможную массу финансовых ресурсов. Все развитие налоговой системы свидетельствует, что произошел переход от налогов к административным методам изъятия прибыли предприятий и перераспределению финансовых ресурсов через бюджет страны. Полная централизация денежных средств и отсутствие какой-либо самостоятельности предприятий в решении финансовых вопросов лишало хозяйственных руководителей всякой инициативы и постепенно подводило страну к финансовому кризису. Кризис разразился на рубеже 1980—1990-х гг. Первые практические действия по реформированию экономики выразились в либерализации хозяйственной деятельности и цен (начиная с 1992 г. цены на 90% товаров и услуг были полностью освобождены от государственного вмешательства), снятии ограничений в оплате труда, ускоренном проведении приватизации государственных предприятий. В этот период происходит спад производства, снижается уровень жизни подавляющей части населения. В 1991—1992 гг. Правительством РФ были приняты новые законы в области налогообложения, что явилось продолжением и углублением важнейшего элемента экономической реформы в стране. Создана целостная система налогообложения, установлен перечень налогов, применяемых на территории Российской Федерации, определены права и обязанности налогоплательщиков и налоговых органов, проведено разграничение полномочий органов государственной власти различного уровня по введению налогов на соответствующей территории, установлению ставок налога и льгот по ним. Налоговая система Российской Федерации с момента ее введения и до настоящего времени прошла сложный путь становления и развития. Изменения происходили не только в порядке исчисления и уплаты налогов, но и в ее структуре. С 1 января 1992 г. было введено 19 видов налогов. По каждому виду налога был принят соответствующий законодательный акт, налоговые органы разрабатывали инструкции, которые носили разъяснительный характер. За период действия налоговой системы в ее структуру входило в разные периоды 46 различных видов налогов и сборов. Развитие налоговой системы сопровождалось постоянными изменениями законодательства, нарушались принципы налогообложения. Нередко новые положения распространялись на прошедшие периоды и тем самым ухудшали финансовое состояние организаций. Необходимо было разработать Налоговый кодекс, который гарантировал бы стабильность налоговой системы, определял налоговые отношения, порядок исчисления налогов. С 1 января 1999 г. вступила в силу первая часть Налогового кодекса Российской Федерации, которая позволила решить многие назревшие налоговые проблемы и значительно повысила защищенность добросовестных налогоплательщиков.

С 1 января 2001 г. вступила в действие вторая часть Налогового кодекса Российской Федерации, раздел VIII «Федеральные налоги»: глава 21 «Налог на добавленную стоимость», глава 22 «Акцизы», глава 23 «Налог на доходы физических лиц», глава 24 «Единый социальный налог». В последующие периоды продолжалось введение налогов во вторую часть кодекса. В настоящее время она содержит все налоги, предусмотренные Налоговым кодексом, кроме налога на имущество физических лиц. Принятые меры в области налогообложения явились одним из факторов стабилизации экономики страны и в дальнейшем увеличения темпов ее развития.

5. Налоговая система СССР

Государство в условиях социализма опирается на всю постоянно растущую в своем объеме социалистическую собственность и социалистическое производство, поэтому оно получает основную часть доходов от социалистического хозяйства. Большинство ученых советского периода призывали вести "марксистский анализ налогов". Стремление к уничтожению налогов приняло в 30-е годы характер закономерности. Об этом свидетельствует принятие Закон СССР "Об отмене налогов с заработной платы рабочих и служащих" от 7 мая 1960 г. Согласно Указу Президиума Верховного Совета СССР от 22 сентября 1962 г. сроки освобождения рабочих и служащих от налогов с заработной платы были перенесены, а затем эта идея была вовсе забыта. Другие кардинальные преобразования в системе производственных отношений продолжались. В 1917 году учреждается Народный комиссариат финансов (Наркомфин). Начало жесточайшей централизации финансовых ресурсов, подчинившей впоследствии региональные экономические интересы целям и задачам центрального аппарата власти, было положено принятием постановления ЦИК и СНК СССР от 21 декабря 1931 г. "О республиканских и местных бюджетах". В 1917 году закончилась эпоха естественных качественных преобразований налогов. Революция 1917 г. породила революционный налог на буржуазию и кулачество. В октябре 1918 г. введен чрезвычайный 10-миллиардный налог. Вместе с тем налоги как правовая система перестали играть главную роль в финансировании государственных потребностей. Эту роль выполняли контрибуции, эмиссия денег и продразверстка. Целью перехода от продразверстки к продналогу было создание у крестьян стимулов к восстановлению и расширению хозяйства, увеличению производства и реализации сельскохозяйственной продукции. Продналог был значительно меньше продразверстки. В этот период были заложены основы советской финансовой системы. В 1922 г. был осуществлен переход к единому натуральному налогу на продукты сельского хозяйства, который исчислялся в единой весовой мере (пуде). С 1923 г. к уплате сельскохозяйственного налога были привлечены колхозы. На жителей деревень был распространен "трудгужналог", заменивший трудовую и гужевую повинность 1919 г., денежный подворный налог и еще два гражданских целевых налога для борьбы с эпидемиями. Кроме того, взимались дополнительные налоги: квартирный, военный и др. В целом налоговая политика, в то время представлявшая собой политику борьбы за построение нового общества, была сведена к чрезвычайным мерам по наведению порядка. Но из-за просчетов в экономической и финансовой политике, прямого административного диктата к концу 20-х годов сформировалась громоздкая бюджетная система, в казну поступало 86 видов платежей. В период НЭПа основным источником доходов государства являлись прямые налоги. В 1921 г. были введены промысловый налог, которым облагались обороты частных промышленных и торговых предприятий, а также акцизы на спирт, вина, пиво, спички, табачные изделия, гильзы и другие товары. В 1922 г. для регулирования размеров накоплений частнокапиталистических элементов был введен подоходно - поимущественный налог. Наряду с ним взималось несколько налогов: с грузов, перевозимых железнодорожным и водным путем, со строений, рента с городских земель, гербовый сбор со сделок, документов, счетов, векселей и других государственных бумаг, плата за пользование государственными угодьями и др. В 1923 г. был введен подоходный налог с первоначальной ставкой 10 %, затем - 20 % прибыли предприятий. Кроме этого налога предприятия после утверждения годового отчета перечисляли в бюджет дифференцированную процентную долю отчислений от прибыли.

С 30-х годов налоги превращаются в орудие политической борьбы. Налоговая система была заменена административными методами изъятия прибыли, амортизационных отчислений, имущества в государственное пользование, дополняемыми административно-командным распределением финансовых ресурсов по отраслям и территориям. В 1930 году основным законодательным актом-постановлением ЦИК и СНК от 2 сентября 1930 года "О налоговой реформе" были проведены кардинальные преобразования состава и структуры платежей, поступающих в государственное пользование. В 1931 году принимается еще несколько постановлений, корректирующих ход налоговой реформы. Два обязательных платежа государственных предприятий и организаций - налог с оборота и отчисления от прибыли- стали основными платежами в бюджет. Налог с оборота вобрал в себя: акцизы, промысловый налог, лесной доход, страховой и другие платежи, ранее уплачиваемые предприятиями. Отчисления от прибыли предприятий также стали включать подоходный налог, платежи с векселей и некоторые другие. Налоговая реформа не затронула колхозов, продолжавших после 1930 г. платить сельскохозяйственный налог. Вместе с тем с этого года к ним стал применяться пропорциональный метод обложения, который действовал при взимании налогов с кооперации. Постепенно колхозы стали переводиться на обложение по доходам, исчисленным не по нормам доходности, а на основе данных отчетности соответствующих хозяйств. Доход государства формировался не за счёт налогов, а за счёт прямых изъятий валового национального продукта, производимого на основе государственной монополии. Дальнейшая трансформация налогов была связана с Великой Отечественной Войной. В 1941 г. был введён военный налог (отменён в 1946г.). в том же году для поддержки одиноких матерей был введён налог на холостяков, одиноких и малосемейных граждан, который просуществовал до 90-х годов. Налог с оборота был в то время основным платежом в бюджет, он составлял 41% от суммы всех доходов бюджета в 1954г. Провозглашались тезисы об отмене подоходного налога с населения и введения системы платежей из прибыли, платы на фонды и нормируемые оборотные средства, помимо налога с оборота. В начале 1960-х годов от уплаты подоходных налогов освобождаются некоторые группы лиц и предприятий, занятых научно-техническим обслуживанием военной промышленности. Система нормативных платежей предприятий и отчасти граждан в бюджет, сформированная к началу 1970-х годов, явилась прототипом налоговой системы образца 1991 года. Ориентируясь на западные налоговые системы и объем государственных расходов в 1990 году, правительство М.С. Горбачева приступило к созданию концепции налоговой системы РСФСР. Эта концепция была модифицирована в 1991 году в налоговую систему РФ. Общий состав платежей в бюджет государства, взятый как прототип при формировании структуры налоговой системы на начало 90-х годов. Конец 1980-х годов можно назвать периодом возрождения налоговой системы в России. Налоговая политика вновь становится орудием политической борьбы: в России Борис Ельцин вводит особый суверенный режим налогообложения.

6. Налоговые принципы( экономич, юрид, организ)

Принцип равенства и справедливости

Согласно этому принципу распределение налогового бремени должно быть равным и каждый налогоплательщик должен вносить справедливую долю в государственную казну. Все юридические и физические лица должны принимать материальное участие в финансировании потребностей государства соизмеримо доходам, получаемым ими под покровительством и при поддержке государства. Одновременно обложение налогами должно быть всеобщим и равномерно распределяться между налогоплательщиками.

Принцип эффективности налогообложения

Среди экономических принципов налогообложения наиболее принципиальное значение имеет принцип эффективности, который фактически состоит из двух самостоятельных принципов, объединенных общей идеологией эффективности:

налоги не должны оказывать влияние на принятие экономических решений, или, по крайне мере, это влияние должно быть минимальным. Иными словами, налоги не должны мешать развитию производства, одновременно содействуя проведению политики стабилизации и развитию экономики страны.

Принцип соразмерности налогов

Необходимо отдельно выделить принцип соразмерности налогов, который заключается в соотношении наполняемости бюджета и последствий налогообложения для налогоплательщиков. Данный принцип также можно сформулировать как принцип экономической сбалансированности интересов налогоплательщиков и государственной казны. При установлении налогов и определении их основных элементов должны учитываться экономические последствия как для бюджета и перспективного развития национальной экономики, так и их воздействия на хозяйственную деятельность налогоплательщиков, в частности на уровень налогового бремени на товаропроизводителей.

Принцип множественности налогов

Принцип множественности налогов включает в себя ряд аспектов. Важнейшим является тот, согласно которому налоговая система государства должна быть основана на совокупности дифференцированных налогов и объектов обложения. Комбинация различных налогов и облагаемых объектов должна образовывать такую систему, которая бы отвечала требованию оптимального перераспределения налогов по плательщикам.

Множественность налогов позволяет создать предпосылки для проведения государством гибкой налоговой политики, в большей мере уловить платежеспособность налогоплательщиков, выровнять и сделать общее налоговое бремя менее заметным, отразить разнообразие форм доходов с учетом всех сторон экономической деятельности граждан и организаций, воздействовать на потребление и накопление.

Принцип всеобщности налогов

С принципом равенства и справедливости также тесно связан принцип всеобщности. Согласно этому принципу налогообложения каждое лицо должно уплачивать законно установленные налоги и сборы, участвуя таким образом в финансировании общегосударственных расходов.

Вместе с тем указанный принцип не носит абсолютного характера. Он распространяется не на всех лиц без исключения, а на тех, кто подпадает под понятие налогоплательщик".

Принцип удобства и времени взимания налога

Одним из важнейших принципов является принцип удобства и времени взимания налога для налогоплательщиков. Исходя из этого принципа каждый налог из всей их совокупности должен взиматься в такое время и такими способами, которые предоставляют наибольшие удобства для налогоплательщиков. С точки зрения этого принципа наилучшими являются налоги на потребление, когда уплата налога осуществляется одновременно с покупкой товара или оплатой услуги.

Принцип разделения налогов по уровням государственного управления

Исключительное значение, особенно в условиях федеративного государства, имеет соблюдение принципа разделения налогов по уровням власти. Этот принцип обязательно должен быть закреплен в законе. Он устанавливает, что каждый орган власти (федеральный, региональный, местный) наделяется конкретными полномочиями в области введения, отмены налогов, установления льгот, ставок налогов и других элементов налогообложения. В то же время зачисление налогов в бюджеты разных уровней может регулироваться при ежегодном утверждении закона о бюджете.

Принцип единства налоговой системы

Существенным является принцип единства налоговой системы. Данный принцип вытекает из единства финансовой политики, включая налоговую политику, единства самой налоговой системы, а также единства экономического пространства. Исходя из этого принципа не должны устанавливаться налоги, нарушающие единство экономического пространства и налоговой системы страны. Поэтому не допустимы налоги, которые могут прямо или косвенно ограничивать свободное перемещение в пределах территории страны товаров, работ и услуг или финансовых средств или как-то иначе ограничивать или создавать препятствия не запрещенной законом экономической деятельности физических лиц и организаций.

Принцип эффективности

Важное значение имеет также принцип эффективности. Суть данного принципа заключается, прежде всего, в том, что административные издержки по формированию и регулированию национальной системой налоговых отношений и обеспечению контроля за выполнением требований налогового законодательства должны быть минимальными. Вместе с тем налоги должны оказывать стимулирующее влияние на развитие национальной экономики и возрастание хозяйственной активности как юридических, так и физических лиц.

Принцип гласности

Принцип гласности означает требование официального опубликования налоговых законов, других нормативных актов, затрагивающих налоговые обязанности налогоплательщика. Исходя из этого принципа государство обязано информировать налогоплательщиков о действующих налогах и сборах, давать разъяснения и консультации о порядке исчисления и уплаты налогов.

Принцип определенности

Рациональная и устойчивая налоговая система невозможна без соблюдения принципа определенности. Налоговые законы не должны толковаться произвольно. Одновременно налоговая система должна быть понята и принята большей частью общества. Нельзя допускать толкования законодательства по налогообложению органами исполнительной власти.

Принцип определенности налога означает также, что каждый должен знать, какие налоги, в каком порядке и в какие сроки он должен уплачивать. При установлении налогов должны быть определены все элементы налогообложения. Налог не может считаться установленным, если не определены плательщики данного налога, объект налогообложения, налоговая база, налоговый период, налоговая ставка, порядок исчисления налога, порядок и сроки уплаты налога.

Принцип одновременности обложения.

Принцип одновременности обложения означает, что в нормально функционирующей налоговой системе не допускается обложение одного и того же источника или объекта двумя или несколькими налогами. Иными словами, один и тот же объект может облагаться налогом только одного вида и только один раз за определенный законодательством налоговый период.

Рассмотрим юридические принципы налогообложения

Принцип законодательной формы установления налога

Принцип законодательной формы установления налога предусматривает, что налоговое требование государства и налоговое обязательство налогоплательщика должны следовать из закона. Налоги не могут и не должны быть произвольными. Нельзя допускать установления налогов и сборов, препятствующих реализации гражданами своих конституционных прав. Поэтому исключительно в законе должны быть определены перечень налогов, порядок их установления, изменения и отмены, основные элементы налога, а также порядок его исчисления и уплаты.

Реализация данного принципа обеспечивает детальную структурированность и целостность национальной налоговой системы, а также жесткую централизацию управления налогами со стороны государства на базе налогового законодательства.

Принцип равенства и справедливости

С указанным принципом тесно связан принцип равенства и справедливости. Суть данного принципа состоит в обеспечении справедливого администрирования налогов, равенства государства и налогоплательщиков. Налоговые законы должны четко прописывать права, обязанности и ответственность обеих сторон, не допуская дискриминации одной из них.

Принцип приоритетности налогового законодательства

Важным является принцип приоритетности налогового законодательства. Его суть заключается в том, что акты, регулирующие отношения в целом и не связанные с вопросами налогообложения, не должны содержать нормы, устанавливающие особый порядок налогообложения. Это означает, что если в неналоговых законах присутствуют нормы, касающиеся налоговых отношений, то применять их можно только в том случае, когда они подтверждены и соответствуют нормам, содержащимся в налоговом законодательстве.

Нередко теоретики и практики налогообложения выделяют также и другие принципы. В частности, к числу таких принципов налогообложения нередко относят принцип федерализма, принцип плавности, принцип единства налоговой и финансовой политики, принцип равноправия субъектов федерации в сфере налогообложения, принцип социальной направленности, принцип разделения законодательной и исполнительной властей и некоторые другие.

7. Роль налогового кодекса РФ

Результатом первого этапа налоговой реформы явилось принятие Налогового Кодекса Российской Федерации, первая часть которого вступила в силу с 1 января 1999 года. Налоговый Кодекс РФ (НК РФ) – основной законодательный акт, регулирующий налоговые отношения. В новом НК РФ, разграничились понятия налог и сбор, что немаловажно.

НК РФ определяет общие принципы и понятия налогообложения, права и обязанности налогоплательщиков, налоговых агентов и налоговых органов, состав налоговых правонарушений, процедуры рассмотрения дел по ним и порядок взыскания сумм штрафов, пеней и недоимок. Круг налогоплательщиков и плательщиков сборов - “Налогоплательщиками и плательщиками сборов признаются организации и физические лица, на которых в соответствии с настоящим Кодексом возложена обязанность уплачивать соответственно налоги и (или) сборы”. В дополнение ко всему необходимо выделить объекты налогообложения, льготы по налогам согласно закону. Для более детального рассмотрения проблем налоговой системы России необходимо также рассмотреть понятие “налоговое бремя”. Налоговое бремя - это величина налоговой суммы, взимаемой с налогоплательщика. Оно зависит, прежде всего, от размеров прибыли налогоплательщика. 1 В НК РФ провозглашен ряд вполне разумных постулатов, например следующие: - законодательство о налогах и сборах основывается на признании всеобщности и равенства налогообложения исходя из принципов справедливости; - налоги не могут иметь дискриминационный характер; - налоги должны иметь экономическое основание и не могут быть произвольными; - не допускается устанавливать налоги, нарушающие единое экономическое пространство России, прямо или косвенно ограничивающие свободное перемещение товаров, работ, услуг или денежных средств в пределах территории РФ; - законодательные акты о налогах должны быть сформулированы так, чтобы каждый точно знал, какие налоги и в какой сумме он должен платить; - все неустранимые сомнения, противоречия и неясности законодательных актов толкуются в пользу налогоплательщика. 1 К положительным результатам первого этапа налоговой реформы можно отнести формирование разветвленной сети государственных органов, обеспечивающих организацию сбора налогов; внедрение системы налогового учета и контроля; образование относительно стабильной системы налогообложения.

8. структура налоговой системы РФ и принципы ее построения

НК РФ предусматривает одну классификацию налогов и сборов: все налоги и сборы, взимаемые в Российской Федерации, делятся на федеральные, региональные и местные(п. 1 ст. 12 НК РФ). Федеральными признаются налоги и сборы, устанавливаемые НК РФ и обязательные к уплате на всей территории РФ. Региональными – налоги и сборы, устанавливаемые НК РФ и законами субъектов РФ, вводимые в действие в соответствии с НК РФ законами субъектов РФ и обязательные к уплате на территориях субъектов РФ. Местными – налоги и сборы, устанавливаемые НК РФ и нормативными правовыми актами представительных органов местного самоуправления, вводимые в действие в соответствии с НК РФ нормативными правовыми актами представительных органов местного самоуправления и обязательные к уплате на территориях соответствующих муниципальных образований.

В ст. 13–15 НК РФ закрепляется следующая система налогов и сборов.

К федеральным налогам и сборам относятся: 1)налог на добавленную стоимость (гл. 21 НК РФ);

2) акцизы (гл. 22 НКРФ);

3) налог на доходы физических лиц (гл. 23 НК РФ);

4) единый социальный налог (гл. 24 НК РФ);

5) налог на прибыль организаций (гл. 25 НК РФ);

6) налог на добычу полезных ископаемых (гл. 26

НК РФ);

7) водный налог (гл. 25.2 НК РФ);

9) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов (гл. 25.1 НК РФ);

10) государственная пошлина (гл. 25.3 НК РФ). К региональным налогам относятся:

1) налог на имущество организаций (гл. 30 НК РФ);

2) налог на игорный бизнес;

3) транспортный налог.

К местным налогам относятся:

1) земельный налог;

2) налог на имущество физических лиц.

Налоги подразделяются также на прямые и косвенные.

Прямые налоги подразделяются на личные и реальные. Размер личных налогов определяется полученными доходами, реальные налоги исчисляются в зависимости от предполагаемых доходов.

Косвенные налоги подразделяются на универсальные и специальные. Универсальным является налог, которым облагается реализация практически любого товара. Обложению специальными налогами (например, акцизами) подлежит узкий, ограниченный перечень товаров.

По порядку исчисления налоги подразделяются на окладные и неокладные. Окладные налоги исчисляются налоговыми органами. К ним относится ряд налогов, уплачиваемых физическими лицами (транспортный налог, земельный налог). Налоги, исчисляемые частными лицами, считаются неокладными.

Целевые и общие (нецелевые) налоги. Налоги не могут увязываться с определенными расходами бюджета, они обеспечивают общую совокупность всех расходов государства.

В определенных случаях налог может носить целевую направленность, обусловленную интересами определенных групп населения либо отраслей хозяйств или ведомств.

Ординарные и чрезвычайные налоги. Чрезвычайные налоги вводятся в условиях каких-либо особых обстоятельств, к которым могут относиться стихийные бедствия, войны, блокады, техногенные аварии и катастрофы.

По объекту обложения могут быть: налоги на имущество, налоги на доходы (прибыль), на определенные виды деятельности.

Налоги и сборы также систематизируются по другим основаниям: налоги, уплачиваемые физическими лицами, организациями, смешанные налоги, уплачиваемые как физическими лицами, так и организациями.

Принцип налогообложения – основополагающее, базовое положение, лежащее в основе налоговой системы государства. Часть таких принципов закреплена нормативно, другие выводятся путем толкования налогового законодательства судом или научной доктриной. Некоторые принципы имеют общеотраслевой или межотраслевой характер, другие регулируют правовые институты, субинституты или даже отдельные аспекты налогообложения.

Принцип справедливости налогообложения.

Налогообложение должно быть справедливым. Идея справедливости воплощается во всей системе принципов налогообложения. Справедливость проявляется и во всеобщности, и в равенстве, и в соразмерности, и в определенности, и в других правовых основах налогообложения. Налогообложение изначально несправедливо по отношению к налогоплательщику, поскольку предполагает изъятие части принадлежащего ему имущества. Справедливость в отношении налогоплательщика проявляется в строгом соблюдении государством общих и специальных принципов налогообложения при установлении, введении и взыскании налогов.

Принцип законности налогообложения. Подразумевает верховенство закона, неукоснительное выполнение каждым субъектом актов налогового законодательства.

Принцип всеобщности и равенства налогообложения. Правовые нормы являются всеобщими моделями правомерного поведения участников социальных взаимодействий. Никто не выпадает из-под действия права. Все субъекты без исключения должны выполнять правовые требования.

Из требования всеобщности и равенства налогообложения вытекает закрепленный в ст. 56 НК РФ запрет устанавливать налоговые льготы индивидуального характера.

Принцип равного налогового бремени не допускает установление дискриминационных правил налогообложения в зависимости как от организационно-правовой формы, так и от характера(содержания) предпринимательской деятельности налогоплательщиков.

Равенство налогообложения не означает подушную систему уплаты налогов, когда все налогоплательщики уплачивают одинаковые налоги. Принцип равенства в отношении обязанности платить законно установленные налоги и сборы предполагает, что равенство должно достигаться посредством справедливого перераспределения доходов и дифференциации налогов и сборов.

Принцип соразмерности налогообложения. Соразмерность налогообложения включает требования: 1) пропорциональности: при установлении налогов учитывается фактическая способность налогоплательщика к уплате налога (п. 1 ст. 3 НК РФ); 2) обоснованности: налоги и сборы должны иметь экономическое основание и не могут быть произвольными (п. 3 ст. 3 НК РФ); 3) допустимости: недопустимы налоги и сборы, препятствующие реализации гражданами своих конституционных прав (п. 3 ст. 3 НК РФ).

Требование пропорциональности дополняет принцип всеобщности налогообложения: каждый участвует в формировании централизованных бюджетных и внебюджетных фондов соразмерно своей фактической способности уплачивать налоговые платежи. Предполагается дифференцированный подход к различным по размерам объектам налогообложения. Чем больше налоговая база (размер земельного участка, стоимость имущества, мощность двигателя, величина дохода или прибыли), тем больший налог должен уплатить налогоплательщик.

9. налоговая политика государства, методы ее осуществления. Налоговый механизм.

Налоговая политика представляет собой совокупность экономических, финансовых и правовых мер государства по формированию налоговой системы страны в целях обеспечения финансовых потребностей государства, Отдельных социальных групп общества, а также развития экономики страны за счет перераспределения финансовых ресурсов. Принципы налоговой политики

1) При формировании налоговой системы большое значение имеет соотношения между прямыми и косвенными налогами. 2) Применение прогрессивных ставок налогообложения. 3) Непрерывность налогообложения. 4) Применение налоговых льгот и их характеристика. 5) Исследование системы вычетов, скидок и их целевая направленность. 6) Степень единообразия налогообложения для различного рода доходов и налогоплательщиков. 7) Методы формирования налоговой базы. 8) Соотношение федеральных региональных и местных налогов.

В современной мировой практике выделяются следующие методы налоговой политики:

· регулирование соотношений прямого и косвенного налогообложения;

· регулирование соотношения федеральных, региональных и местных налогов;

· перенос нагрузки с одних категорий налогоплательщиков на другие;

· регулирование соотношения пропорциональных и прогрессивных ставок налогов и степени их прогрессивности;

· регулирование налогов льгот, преференций, вычетов, скидок;

· регулирование состава налогов, объектов налогообложения, способов исчисления налоговой базы, порядка исчисления и сроков уплаты.

Налоговая политика, реализуется через налоговый механизм. Налоговый механизм — это совокупность способов и правил налоговых отношений, с помощью которых обеспечивается реализация целей налоговой политики.

налоговый механизм — это система звеньев налоговых отношений, приводящих в действие налоговую политику государства.

Внутреннее содержание налоговой политики формируется исходя из сущности налогов, из паритета двух функций: фискальной и регулирующей, предполагающих равновесие между общегосударственными, корпоративными и личными интересами.

Налоговое планирование — это экономически обоснованная система прогнозов налоговых поступлений с учетом реальных экономических условий. В зависимости от периода различают планирование:

оперативное;

текущее;

долгосрочное;

стратегическое.

Основная задача планирования — обеспечение качественных и количественных показателей программ социально-экономического развития страны исходя из разработанных и принятых налоговых законов.

На государственном уровне роль налогового планирования определяют анализ поступления налогов,тенденций и факторов роста налогооблагаемой базы и на этой основе определение объемов налоговыхпоступлений в бюджеты.

Налоговое регулирование — это система экономических мер оперативного вмешательства в ход воспроизводственных процессов.

Принципы налогового регулирования:

экономическая обоснованность;

финансовая целесообразность;

сбалансированность интересов.

Основная задача налогового регулирования — создание общего налогового климата для внутренней и внешней деятельности организаций, обеспечение преференциальных налоговых условий для стимулирования приоритетных отраслевых и региональных направлений движения капитала.

Налоговое регулирование осуществляется различными способами и методами, такими, как:

способы — льготы и санкции;

методы — инвестиционный налоговый кредит, отсрочка, рассрочка, трансферты и др.

Принципиальные подходы к регулированию налоговых правоотношений во многих странах определяются основнымналоговым законом — Налоговым кодексом.

Конечная цель налогового ре^лирования — уравновесить интересы трех субъектов: государства, хозяйствующих субъектов и граждан.

Налоговый контроль — это комплекс мероприятий по анализу причин отклонений от запланированной величиныналоговых поступлений с целью принятия решений о проведении корректирующих мероприятий в области налогообложения, направленных на приближение фактического исполнения к запланированному.

Правильно сформированная налоговая политика и достаточно отлаженный налоговый механизм, учитывающий требования к его построению и функционированию, это необходимое условие для эффективного налогообложения.

10. налоговое администрирование (контроль, регулирование, принуждение)

79. НАЛОГОВЫЙ КОНТРОЛЬ В РОССИЙСКОЙ ФЕДЕРАЦИИ

Налоговым контролем признается деятельность уполномоченных органов по контролю за соблюдением налогоплательщиками, налоговыми агентами и плательщиками сборов законодательства о налогах и сборах в порядке, установленном НК РФ. Налоговый контроль является разновидностью государственного финансового контроля.

Налоговый контроль проводится должностными лицами налоговых органов в пределах своей компетенции посредством налоговых проверок, получения объяснений налогоплательщиков, налоговых агентов и плательщиков сбора, проверки данных учета и отчетности, осмотра помещений и территорий, используемых для извлечения дохода (прибыли), а также в других формах, предусмотренных НК РФ. Подконтрольными субъектами являются любые государственные и муниципальные органы, организации и физические лица, участвующие в налоговых правоотношениях в качестве налогоплательщиков или налоговых агентов.

Налоговые, таможенные органы и органы внутренних дел в порядке, определяемом по соглашению между ними, информируют друг друга об имеющихся у них материалах о нарушениях законодательства о налогах и сборах и налоговых преступлениях, о принятых мерах по их пресечению, проводимых ими налоговых проверках, а также осуществляют обмен другой необходимой информацией.

При осуществлении налогового контроля не допускаются сбор, хранение, использование и распространение информации о налогоплательщике, полученной в нарушение положений Конституции РФ, НК, федеральных законов, а также в нарушение принципа сохранности информации, составляющей профессиональную тайну иных лиц, в частности адвокатскую, аудиторскую тайну.

При проведении налогового контроля не допускается причинение неправомерного вреда проверяемым лицам, их представителям либо имуществу, находящемуся в их владении, пользовании или распоряжении.

Убытки, причиненные неправомерными действиями налоговых органов или их должностных лиц при проведении налогового контроля, подлежат возмещению в полном объеме, включая упущенную выгоду (неполученный доход). За причинение убытков проверяемым лицам, их представителям в результате совершения неправомерных действий налоговые органы и их должностные лица несут ответственность, предусмотренную федеральными законами. Убытки, причиненные проверяемым лицам, их представителям правомерными действиями должностных лиц налоговых органов, возмещению не подлежат, за исключением случаев, предусмотренных федеральными законами.

Налоговый контроль осуществляется на всех этапах и стадиях налогообложения, затрагивает все аспекты налоговых правоотношений.

Налоговый контроль в широком смысле представляет собой контроль государства за соблюдением налогового законодательства всеми участниками налоговых правоотношений на всех этапах налогового процесса – от установления налогов и сборов вплоть до прекращения налоговой обязанности. Налоговым в широком смысле является и ведомственный контроль за соблюдением должностными лицами государственных органов налогового законодательства. Налоговый контроль в свойственных им формах осуществляют также органы прокуратуры и внутренних дел, таможенные органы, Счетная палата рФ, Федеральная служба по финансовому мониторингу.

80. ОРГАНЫ НАЛОГОВОГО КОНТРОЛЯ И ИХ ФУНКЦИИ

Налоговые органы составляют единую централизованную систему контроля за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему налогов и сборов, за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему РФ иных обязательных платежей. В указанную систему входят федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, и его территориальные органы.

Налоговые органы осуществляют свои функции и взаимодействуют с иными органами власти посредством реализации своих полномочий.

В полном объеме осуществлять налоговый контроль вправе налоговые органы – Федеральная налоговая служба.

Налоговые, таможенные органы, органы внутренних дел и Федеральная служба по финансовому мониторингу в порядке, определяемом по соглашению между ними, информируют друг друга об имеющихся у них материалах о налоговых правонарушениях и налоговых преступлениях, принятых мерах по их пресечению, проводимых ими налоговых проверках, а также осуществляют обмен другой необходимой информацией.

Таможенными органами являются: Федеральная таможенная служба; региональные таможенные управления; таможни; таможенные посты.

Таможенные органы пользуются правами и несут обязанности налоговых органов по взиманию налогов при перемещении товаров через таможенную границу РФ в соответствии с таможенным законодательством РФ, НК РФ, иными федеральными законами.

Таможенные органы выполняют также ряд следующих функций:

– взимают таможенные пошлины, налоги, антидемпинговые, специальные и компенсационные пошлины, таможенные сборы, контролируют правильность исчисления и своевременность уплаты указанных пошлин, налогов и сборов;

– обеспечивают в пределах своей компетенции защиту прав интеллектуальной собственности;

– осуществляют в пределах своей компетенции контроль за валютными операциями резидентов и нерезидентов. Функции органов внутренних дел. По запросу налоговых органов органы внутренних дел участвуют вместе с налоговыми органами в проводимых налоговыми органами выездных налоговых проверках.

При выявлении обстоятельств, требующих совершения действий, отнесенных НК РФ к полномочиям налоговых органов, органы внутренних дел обязаны в десятидневный срок со дня выявления указанных обстоятельств направить материалы в соответствующий налоговый орган.

Федеральная служба по финансовому мониторингу является федеральным органом исполнительной власти, осуществляющим функции по противодействию легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма и координирующим деятельность в этой сфере иных федеральных органов исполнительной власти.

Федеральная служба по финансовому мониторингу осуществляет ряд функций:

– осуществляет сбор, обработку и анализ информации об операциях (сделках) с денежными средствами или иным имуществом;

– ведет учет организаций, осуществляющих операции (сделки) с денежными средствами или иным имуществом, в сфере деятельности которых отсутствуют надзорные органы.

82. ФОРМЫ ПРОВЕДЕНИЯ НАЛОГОВОГО КОНТРОЛЯ

Для соблюдения прав и законных интересов налогоплательщиков при осуществлении налогового контроля должны соблюдаться установленные законом правила и процедуры. В противном случае доказательства могут быть признаны недопустимыми. Налоговый контроль проводится в следующих формах.

Налоговые проверки. Налоговые органы проводят следующие виды налоговых проверок налогоплательщиков, плательщиков сборов и налоговых агентов: камеральные налоговые проверки; выездные налоговые проверки.

Осмотр. Должностное лицо налогового органа, производящее выездную налоговую проверку, в целях выяснения обстоятельств, имеющих значение для полноты проверки, вправе производить осмотр территорий, помещений налогоплательщика, в отношении которого проводится налоговая проверка, документов и предметов в присутствии понятых. Осмотр документов и предметов вне рамок выездной налоговой проверки допускается, если документы и предметы были получены должностным лицом налогового органа в результате ранее произведенных действий по осуществлению налогового контроля или при согласии владельца этих предметов на проведение их осмотра.

Истребование документов при проведении налоговой проверки. Должностное лицо налогового органа, проводящее налоговую проверку, вправе истребовать у проверяемого лица необходимые для проверки документы посредством вручения этому лицу (его представителю) требования о представлении документов.

Выемка документов и предметов производится на основании мотивированного постановления должностного лица налогового органа, осуществляющего выездную налоговую проверку. Выемка документов и предметов производится в присутствии понятых и лиц, у которых производится выемка документов и предметов. В необходимых случаях для участия в производстве выемки приглашается специалист.

Не подлежат изъятию документы и предметы, не имеющие отношения к предмету налоговой проверки.

Экспертиза. В необходимых случаях для участия в проведении конкретных действий по осуществлению налогового контроля, в том числе при проведении выездных налоговых проверок, на договорной основе может привлекаться эксперт. Экспертиза назначается в случае, если для разъяснения возникающих вопросов требуются специальные познания в науке, искусстве, технике или ремесле.

Привлечение специалиста для оказания содействия в осуществлении налогового контроля. Для участия в проведении конкретных действий по осуществлению налогового контроля, в том числе при проведении выездных налоговых проверок, на договорной основе может быть привлечен специалист, обладающий специальными знаниями и навыками, не заинтересованный в исходе дела.

Участие переводчика. В необходимых случаях для участия в действиях по осуществлению налогового контроля на договорной основе может быть привлечен переводчик. Переводчиком является не заинтересованное в исходе дела лицо, владеющее языком, знание которого необходимо для перевода.

Участие понятых. При проведении действий по осуществлению налогового контроля в случаях, предусмотренных НК РФ, вызываются понятые. Понятые вызываются в количестве не менее двух человек. В качестве понятых могут быть вызваны любые не заинтересованные в исходе дела физические лица.

Целью налогового регулирования является обеспечение сбалансированности общественных (государственных, муниципальных), корпоративных и личных экономических интересов участников налоговых правоотношений. Прежде всего налоговое регулирование преследует интересы государства в бюджетной сфере деятельности, максимальное обеспечение финансового покрытия общественных потребностей. Налоговое регулирование осуществляется в формах налоговых льгот и санкций.

Система налогового стимулирования предполагает изменение срока уплаты налога и сбора, а также пеней; предоставление отсрочки или рассрочки по уплате налога; предоставление налогового кредита или инвестиционного налогового кредита.

Налоговая пеня - штрафная санкция, налагаемая компетентными органами, за неуплату или неполную уплату налога, определяемая в виде процента от суммы налога, подлежащего уплате в соответствии с законодательством.

Налоговый кредит - налоговая льгота, направленная на изменение срока исполнения налогового обязательства; или на снижение налоговой ставки или окладной суммы; или на возврат ранее уплаченного налога (налоговая амнистия); или на зачет ранее уплаченного налога; или на замену уплаты налога натуральным исполнением (целевой налоговый кредит).

Налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы.

Инвестиционный налоговый кредит - форма изменения срока уплаты налога и сбора, при которой предприятию предоставляется возможность в течение определенного срока и в определенных пределах уменьшать свои платежи по налогу с последующей поэтапной уплатой суммы кредита и начисленных процентов.

Оптимизация налоговых ставок занимает особое место в налоговом регулировании. Целью оптимизации налоговых ставок является достижение относительного равновесия между налоговыми функциями: фискальной и регулирующей. От размера налоговых ставок зависит построение рациональной налоговой системы. Налоговая система - совокупность взаимосвязанных налогов, взимаемых в стране, и методов налогообложения, сбора и использования налогов, а также налоговых органов.

Расчет оптимального уровня налоговых ставок - процесс крайне сложный и трудоемкий. Здесь прежде всего необходимо экономическое обоснование с целью оптимизации государственных расходов, их приведение в соответствие с возможностями реальной экономики.

Система налоговых льгот представляет собой комплекс налоговых преференций стратегического действия, компенсирующий финансовые потери при выпуске новой и конкурентоспособной продукции, модернизации технологических процессов, укрепляющий основы малого и среднего производственного бизнеса. Бизнес - самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в этом качестве в установленном законом порядке.

Налоговые льготы предоставляются в виде отмены авансовых платежей, уменьшения или полного сложения налогового обязательства при соблюдении определенных условий, снижения размера налоговой ставки.

Принуждение в сфере налогообложения — это система установленных законодательством Российской Федерации мер предупредительного, пресекательного и восстановительного характера, применяемых к налогоплательщикам — физическим и юридическим лицам для осуществления контроля, обеспечения режима законности в сфере налогообложения, соблюдения правил уплаты налоговых платежей и выявления (сбора) данных (информации) о выполнении налогоплательщиками обязанностей по уплате налогов, а в случае совершения налогового правонарушения применения к ним мер ответственности (финансовой, административной, уголовной, дисциплинарной).

Налоговое принуждение в значительной мере осуществляется в административном порядке.

Меры принуждения, которые применяются в сфере налогообложения, имеют следующие специфические признаки:

1) распространяются как на юридических, так и физических лиц;

2) осуществляются для обеспечения режима законности в сфере налогообложения и соблюдения правил уплаты налоговых платежей;

3) механизм правового регулирования налогового принуждения, который устанавливает основания и порядок применения финансовых санкций, административно-принудительных мер воздействия и мер уголовного наказания, определяется финансовым, административным, уголовным законодательством;

4) внесудебное, как правило, применение мер налогового принуждения. Применение мер налогового принуждения относится в большинстве случаев к компетенции специальных государственных органов (налоговых органов), уполномоченных должностных лиц (представителей административной власти); оно является результатом реализации ими государственно-властных полномочий. Такие меры осуществляются в отношении не подчиненных им должностных лиц и организаций;

5) система мер налогового принуждения отличается разносторонним характером; они могут быть различными по своей значительности, по силе воздействия и масштабу применения;

6) налоговое принуждение имеет основной целью понуждение к исполнению гражданами, должностными лицами, предприятиями, учреждениями, организациями установленных правовыми нормами юридических обязанностей в сфере налогообложения, уплаты налогов и других обязательных платежей;

7) порядок применения налогового принуждения определен в большей мере нормами финансового права и административно-процессуальными нормами, т. е. чаще всего применение финансовых санкций происходит в рамках административного процесса;

8) специфический (упрощенный) порядок применения мер налогового принуждения — это порядок оперативного воздействия (реагирования), т. е. процессуальный порядок оформления факта применения мер принуждения в налоговой сфере, по общему правилу, связан с производством меньшего круга процессуальных действий, чем, например, осуществление мер принудительного воздействия, предусмотренного уголовно-процес-суальным законодательством. Процессуальные формы являются здесь более простыми, чем судебные4;

9) при применении мер налогового принуждения должен обеспечиваться режим законности, который гарантируется установлением систематического контроля за реализацией мер финансового, административного и уголовного воздействия, осуществлением прокурорского надзора, возможностью обжалования, а также другими способами, закрепленными в действующем законодательстве.

11. налоговое бремя, исчисление и влияние на экономику. Кривая Лаффера

Налоговое бремя - это меры экономических ограничений, создаваемых отчислением средств на уплату налогов.

На макроэкономическом уровне показатель налогового бремени определяется как отношение общей суммы налоговых отчислений к совокупному национальному продукту. Средний уровень налогового бремени в зарубежных странах составляет обычно 40-45%.

Показатель налогового бремени конкретного налогоплательщика отражает долю его совокупного дохода (выручки от реализации продукции, услуг и прочей реализации), изымаемую в бюджет:

Налоговое бремя налогоплательщика = Сумма начисленных налоговых платежей/Совокупный доход

Данный показатель дифференцирован по предприятиям различных отраслей производства. Так, на предприятиях по производству винно-водочных изделий и в транспортных организациях этот показатель выше, чем на предприятиях строительной индустрии, и много выше, чем на предприятиях сельского хозяйства.

Снижение ставок налогов (налогового бремени) позволяет увеличивать инвестиции в производство и повышать заработную плату (усиливать мотивацию труда и повышать покупательную способность населения), что в совокупности приводит к повышению эффективности производства, увеличению доходов предприятия и росту товарооборота, а, следовательно, к росту налоговой базы.

Повышение ставок налогов при неизменном значении налоговой базы ведет к увеличению суммы налоговых поступлений пропорционально росту ставок. Однако повышение ставок приводит к уменьшению налоговой базы на последующих этапах налогообложения, в силу чего сумма налоговых поступлений сначала растет с замедлением темпов роста, а по достижению некоторого порогового значения налогового бремени - уменьшается.

Соответственно снижается сумма доходов, остающаяся у налогоплательщика после уплаты налогов, вследствие чего неизбежно уменьшаются инвестиции в производство и снижается заработная плата производственного персонала.

Следует также отметить, что тяжелое налоговое бремя понуждает многих предпринимателей скрывать свои доходы (занижать величину декларируемых доходов) и переводить капиталы в теневую экономику.

Обосновывая предложения по снижению налоговых ставок, авторы теории предложения на так называемый эффект Лаффера и его графическое выражение в виде кривой.

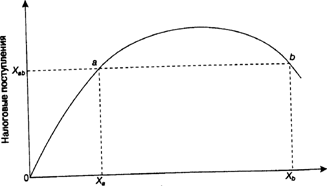

Кривая и эффект Лаффера получили свое наименование по имени американского экономиста, обосновавшего идею о специфической зависимости между величиной налоговых ставок и размерами налоговых поступлений (рис. 15).

Налоговые ставки

Рис. 15. Кривая Лаффера

При разных налоговых ставках (высоких Хb) и низких (Ха) объем налоговых поступлений и доходов бюджета (Xab) может быть одинаковым. В таком случае целесообразнее отказаться от чрезмерно высоких ставок и перейти на более низкие. Это усилит стимулирование и в перспективе расширит налоговую базу. Можно предположить, что через некоторое время потери налогов будут возмещены.

Таково теоретическое обоснование, согласно которому желательно устанавливать налоговые ставки на уровне Хa,, а не Хb,, т.е. на более низком уровне.

Существо рассмотренной на графике взаимосвязи ставок и поступлений налогов может быть выражено в виде двух основных положений:

– снижение налоговых ставок обладает стимулирующим воздействием на производство;

– хотя уменьшение налоговых ставок приведет к сокращению объема бюджетных доходов, это сокращение носит временный характер.

Кривая Лаффера демонстрирует стимулирующий эффект снижения налогов. Уменьшение налогового бремени ведет к увеличению сбережений, к росту инвестиций и занятости. В итоге произойдет рост производства и доходов, вследствие чего увеличится объем налоговых поступлений в бюджет.

Для получения ожидаемого эффекта следует снизить налоговые ставки, прежде всего на доходы и прибыли корпораций.

Практика показала, что реакция различных групп населения на снижение налоговых ставок неодинакова. Наиболее активно на снижение налогов реагируют высокооплачиваемые слои населения – менеджеры, директора фирм, квалифицированные рабочие.

Рекомендации авторов экономики предложения нашли отражение в экономической политике американской администрации, получившей название «рейганомика». Налоговая реформа Рейгана (1981 г.) имела стимулирующий эффект, но привела к значительному росту государственного долга.

12. функции налогов. Их общая характеристика

Функции налогов выявляют их социально-экономическую сущность, внутреннее содержание.

Фискальная функция – основная, характерная изначально для всех государств. С ее помощью образуются государственные денежные фонды, т.е. материальные условия для функционирования государства.

Посредством фискальной (бюджетной) функции происходит изъятие части доходов граждан для содержания государственного аппарата, обороны страны и той части непроизводственной сферы, которая не имеет собственных источников доходов (многие учреждения культуры: библиотеки, архивы и др.), либо они недостаточны для обеспечения должного уровня развития: фундаментальная наука, театры, музеи и многие учебные заведения и т.п. Именно эта функция дает реальную возможность перераспределения части стоимости национального дохода в пользу наименее обеспеченных социальных слоев общества.