- •Сутність грошей. Гроші як гроші і гроші як капітал.

- •Концепції походження грошей. Роль держави у творенні грошей.

- •Форми грошей і їхня еволюція. Цінність грошей.

- •Функції грошей і механізм їхньої взаємодії.

- •Роль грошей у розвитку економіки.

- •Якісні характеристики грошей.

- •Роль грошей у розвитку економіки.

- •Поняття грошового обороту, його економічна основа, основні суб’єкти і ринки, які він обслуговує.

- •Грошові потоки. Характеристика основних їхніх видів і їх взаємозв’язок.

- •Структура грошового обороту за формою платіжних засобів і

- •Поняття й складові грошової маси. Грошові агрегати.

- •Швидкість обігу грошей і фактори, що визначають її зміни та роль

- •Закон грошового обігу.

- •Механізм зміни маси грошей в обігу. Грошово-кредитний

- •Сутність грошового ринку. Особливості прояву на ньому попиту, пропозиції й ціни.

- •Сутність і особливості функціонування та інструменти грошового ринку.

- •Інституційна модель грошового ринку.

- •Структура грошового ринку. Економічна структура грошового ринку. Ринок грошей і ринок капіталів. Ринок цінних паперів і валютний ринок. Канали прямого й опосередкованого фінансування.

- •Попит на гроші й фактори, які його визначають.

- •Пропозиція грошей і фактори, які його визначають.

- •Графічна модель грошового ринку. Рівновага на грошовому ринку попиту і пропозиції та процент.

- •Заощадження й інвестиції в механізмі грошового ринку.

- •Сутність, призначення й структура грошової системи. Сутність грошової системи й основні її елементи. Структура грошової системи.

- •Види грошових систем і їх еволюція. Основні типи грошових систем і їх еволюція.

- •Створення й розвиток грошової системи України.

- •Державне регулювання грошового обороту й роль у ньому фіскально-бюджетної й грошово-кредитної політики.

- •Грошово-кредитна політика, її мети та інструменти.

- •Монетизація бюджетного дефіциту й валового внутрішнього продукту в Україні.

- •Сутність, види й закономірності розвитку інфляції.

- •Причини інфляції.

- •Соціально-економічні наслідки інфляції.

- •Державне регулювання інфляції.

- •Особливості інфляції в Україні.

- •Сутність і види грошових реформ.

- •Особливості проведення грошової реформи в Україні.

- •Сутність валюти та валютних відносин. Класифікація валют. Конвертованість валюти.

- •Валютний ринок. Види операцій на валютному ринку.

- •Валютний курс і фактори, що впливають на нього.

- •Платіжний баланс і золотовалютні резерви в механізмі валютного регулювання.

- •Шляхи становлення національної валютної системи України

- •Валютне регулювання і валютний контроль як інструменти стабілізації валютної політики в Україні

- •Світова та міжнародна валютні системи.

- •Міжнародні ринки грошей і капіталів.

- •Попит на гроші. Механізм визначення попиту на гроші.

- •Формування обсягу грошової маси в обігу.

- •Балансування попиту та пропозиції грошей в обігу.

- •Фактори, що формують роль грошей у розвитку економіки.

- •Загальні методологічні основи кількісної теорії грошей.

- •Номіналістична теорія грошей.

- •Металістична теорія грошей.

- •Марксистська теорія грошей.

- •Напрями монетарної теорії грошей.

- •Класична кількісна теорія грошей.

- •Неокласична кількісна теорія грошей.

- •Сучасний монетаризм.

- •Основні аспекти грошово-кредитної політики України у світі сучасних монетарних теорій.

- •Кількісний аспект ролі грошей у розвитку економіки.

- •Якісний аспект ролі грошей у розвитку економіки.

- •Еволюція ролі грошей у розвитку економіки України.

- •Неокласичний варіант кількісної теорії грошей.

- •Внесок д.Кейнса в розвиток кількісної теорії грошей.

- •Сучасний монетаризм як альтернативний напрям кількісної теорії.

- •Грошово-кредитна політика України у світлі сучасних монетаристських теорій.

- •Загальні передумови й економічні фактори необхідності кредиту.

- •Сутність кредиту. Теоретичні концепції кредиту.

- •Функції кредиту.

- •Стадії й закономірності руху кредиту.

- •Форми та види кредиту.

- •Характеристика основних видів кредиту.

- •Економічні границі кредиту. Взаємозв’язок кредиту та грошей.

- •Роль кредиту в розвитку економіки.

- •Розвиток кредитних відносин в Україні в перехідний період.

- •Поняття вартості позичкового капіталу. Вартість кредитних ресурсів.

- •Фактори, що формують ставку позичкового відсотка.

- •Формування відсотка по кредиту.

- •Сутність, призначення й види фінансового посередництва.

- •Фінансово-кредитна система та характеристика її елементів.

- •Поняття і структура фінансово-кредитної системи.

- •Банківські інститути.

- •Банки як провідні суб’єкти фінансового посередництва. Функції банків.

- •Банківська система: сутність, принципи побудови й функції

- •Особливості побудови банківської системи в Україні.

- •Небанківські фінансово-кредитні установи.

- •Центральний банк України: його структура, роль, функції.

- •Створення, статус, принципи організації та функціонування Національного банку України.

- •Грошово-кредитна політика Національного банку України та її роль у стабілізації економіки України.

- •Механізм проведення цб монетарної політики в Україні.

- •Регулювання цб діяльності комерційних банків України.

- •Банки другого рівня, їхнє походження, види, правова основа організації.

- •Поняття комерційних банків в Україні.

- •Загальна характеристика операцій банку. Пасивні та активні операції комерційних банків.

- •Тенденції розвитку банківського ринку України.

- •Міжнародні фінансові інституції.

- •Світовий банк.

- •Регіональні міжнародні фінансово-кредитні інститути.

- •Європейський банк реконструкції й розвитку.

- •Банк міжнародних розрахунків.

- •Сутність грошей. Гроші як гроші і гроші як капітал.

Сутність і особливості функціонування та інструменти грошового ринку.

Денежный рынок- особый сектор рынка, на котором продается и покупается такой специфический товар, как деньги, формируется спрос и предложение и цена на деньги. Он предст.собой сов-ть всех ден.рес-сов страны, к-е постоянно перемещаются-распределяются и перераспределяются под влиянием спроса и предл-я. Особенности ден.рынка-1) передача Д.осущ-ся на безэквивалентной основе. Собственники Д.продают Д.и взамен на это получают личное обяз-во покупателя возвратить эти Д.в опред-е время и на опред-х условиях.2) На ден. рынке процедура купли-продажи явл-ся условной, т.к. имеет обратный х-р. Собственник Д.при передаче их покупателю не теряет права собственности на них и может возвратить их в свое розпорядж. на опред-х условиях.3) На ден.рынке статус Д.и цели их купли-продажи другие, чем на товарном. На ден.рынке.передача Д.от покупателя к продавцу становится самоцелью. Продавец, передавая деньги покупателю, желает получить доход и покупатель, покупая деньги тоже ставит цель получить доход от использования этих Д. Под продажей Д.понимают передачу этих Д.их собственниками во временное распоряжение своим контрагентам в обмен на такие фин. инструменты, к-е дают возможность собственникам Д.сохранить право собственности на эти Д., т.е. восстановить право распоряжаться ими и получить доп. доход. Современные Д.лишены собственной ст-ти, фактически Д.не продаются на рынке денег, а обмениваются на другие фінанс.активы.

Инструментами денежного рынка являются[2]:

Различные краткосрочные ценные бумаги:

Облигации

Казначейские (правительственные) векселя (англ. Treasury bills)

Агентские векселя (Агентства, спонсируемые правительством такие как гос.ипотечное учреждение и т. п.) (англ. Agency bills)

Муниципальные векселя (Городские, сельские, поселковые) (англ. Municipal bills)

Коммерческие векселя (юридических лиц) (англ. Commercial bills)

Банковские векселя (англ. Bankers bills)

Акцептированный банковский чек (англ. Bankers' acceptance )

Коммерческие бумаги (ноты) (англ. Commercial paper (notes))

Депозитные сертификаты (юр.лиц) (англ. Certificate of deposit)

Сберегательные сертификаты (физ.лиц) (англ. Certificate of deposit)

Краткосрочные кредиты

Межбанковские кредиты

Коммерческие кредиты

Сделки РЕПО (англ. Repurchase agreements, REPO) — продажа ценных бумаг с условием обратного выкупа

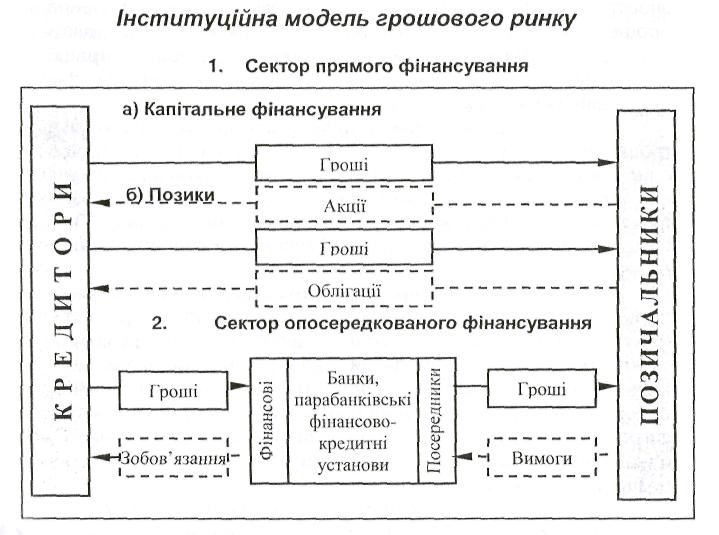

Інституційна модель грошового ринку.

Основной

функцией денежного рынка является

формирование и направление денежных

потоков в сектора и отрасли общественного

производства. Взаимодействие денежных

потоков и инструментов между тремя

группами субъектов экономической жизни

можно изобразить в виде институционной

модели денежного рынка

Основной

функцией денежного рынка является

формирование и направление денежных

потоков в сектора и отрасли общественного

производства. Взаимодействие денежных

потоков и инструментов между тремя

группами субъектов экономической жизни

можно изобразить в виде институционной

модели денежного рынка

В этой модели взаимодействуют три группы экономических субъектов:

а) кредиторы - те, кто владеют сэкономленными временно свободными средствами. Ими становятся в первую очередь семейные хозяйства, фирмы, правительственные структуры, органы местного самоуправления, иностранные физические и юридические лица;

б) заемщики - те, кто временно требуют дополнительных денежных ресурсов;

в) финансовые посредники.

Стрелки показывают движение денег, направленные от кредиторов к заемщикам и движение инструментов от заемщиков денежных средств.

Денежный рынок можно разделить на два сектора: сектор прямого финансирования и сектор опосредствованного финансирования.

Сектор прямого финансирования отражает непосредственные связи между продавцами и покупателями денег. Все соглашения здесь согласовываются между самими продавцами и покупателями. Даже тогда, когда они обращаются к услугам брокеров и дилеров. В последнем случае профессиональные посредники выполняют чисто технические функции, действуют по поручению сторон с целью ускорения реализации операций и повышения их эффективности посредством высокой квалификации профессиональных участников рынка.

Сектор прямого финансирования функционирует на основе двух денежных потоков: капитального финансирования и денежных заимствований. Посредством акций покупатели денег навсегда привлекают средства инвесторов в свой оборот. А каналом заимствований привлекаются денежные средства на определенный период времени. Покупатели денег для этого используют облигации и другие подобные долговые бумаги.

Сектор опосредствованного финансирования создает специальный механизм реализации тех связей между кредиторами и заемщиками, которые не могут быть реализованы через каналы прямого финансирования.

На этом основании между обоими секторами действуют две тенденции: с одной стороны, заостряется конкуренция за денежные ресурсы и их размещение, а с другой, - приобретают силу интеграционные процессы и взаимопроникновения.

Ведущими финансовыми посредниками в настоящее время стали банки, страховые компании, пенсионные фонды, кредитные общества и др. Их можно разделить на две группы: банки и парабанковские институты. Банкам принадлежит определяющая роль, так как своей посреднической деятельностью они не только аккумулируют временно свободные средства, но и сами создают депозитные денежные средства и реализуют их в процессе кредитования. Кроме этого, осуществляя расчетно-кассовое обслуживание всех других финансово-кредитных институтов, банки временно используют также их свободные средства.

Структуризацию денежного рынка можно продолжить на основе нескольких критериев:

во-первых, по видам инструментов, которыми осуществляются перемещения денег от продавцов до покупателям различают рынок заемных обязательств, рынок ценных бумаг и валютный рынок.

во-вторых, по институционным признакам каждый денежный поток может оцениваться как положительный денежный поток, если идет речь о поступлении, и отрицательный денежный поток, если через него происходит расходование денежных средств. Разница между ними составляет чистый денежный поток. По институционному признаку денежных потоков денежный рынок разделяют на три сектора: фондовый рынок, рынок банковских кредитов и рынок услуг парабанковских финансово-кредитных институтов.

• в-третьих, по критерию экономического назначения купленных на денежном рынке средств выделяют два сектора: рынок денег и рынок капиталов.