- •Лекции по финансовому менеджменту

- •Понятие «финансовый менеджмент». Объекты и субъекты финансового менеджмента.

- •Области деятельности Финансового менеджера. Функции и механизм финансового менеджмента.

- •Цели финансового менеджмента. Эффективность как главный объект. Показатели эффективности деятельности финансовых менеджеров (в т.Ч. Пни и пак).

- •Взаимосвязь между финансовой структурой компании и прибылью (Пример)

- •Основные направления повышения эффективности деятельности компании на основе формулы Дюпона

- •Эффект финансового рычага (эфр). Рациональная политика заимствования

- •Концепции и методический инструментарий финансового менеджмента.

- •Системы финансового планирования.

- •Системы и методы внутреннего финансового контроля.

- •Этапы анализа финансового состояния предприятия.

- •Методы и приемы анализа:

- •1.1. Предварительное ознакомление с балансом

- •1.2. Определение характера изменения существующих статей баланса

- •3. Сравнительный аналитический баланс (саб)

- •Анализ состава и динамики источников средств.

- •Анализ ликвидности баланса

- •Анализ ликвидности баланса

- •Анализ платежеспособности предприятия. Коэффициенты, характеризующие платёжеспособность предприятия

- •Коэффициенты, характеризующие динамику платёжеспособности предприятия

- •8.1.Оценка удовлетворительности структуры баланса (оусб) и платежеспособности предприятия

- •Оценка удовлетворительности структуры баланса

- •Анализ финансовой устойчивости предприятия.

- •Баланс предприятия в агрегированном виде

- •Анализ финансовой устойчивости предприятия

- •Интегральная (бальная) оценка финансовой устойчивости предприятия.

- •Управление активами.

- •Управление внеоборотными активами:

- •Управление активами. Управление нематериальными активами.

- •Деловая репутация компании

- •Анализ структуры, состояния и эффективности использования основных средств предприятия. Примерная методика анализа вна (на примере основных средств):

- •Управление активами. Управление оборотными активами (оа).

- •Риски управления оборотными активами

- •Производственный, финансовый и операционный циклы. Общие понятия и пути сокращения.

- •Анализ оборотных активов

- •Анализ источников формирования оборотных средств.

- •Расчет величины собственных и заёмных источников оборотных средств

- •Структура источников оборотных средств

- •Управление наиболее ликвидными активами предприятия. Определение экономического эффекта от увеличения скорости оборота денежной наличности.

- •Методы оптимизации и регулирования объёмов денежной наличности.

- •Анализ состояния дебиторской задолженности.

- •2. Рефинансирование дебиторской задолженности

- •3. Прекращение обязательств

- •Анализ дебиторской задолженности предприятия в предшествующем периоде.

- •Структура дебиторской задолженности (по данным предыдущей таблицы)

- •Оценка кредитоспособности заемщика на основе методики Сбербанка.

- •Управление запасами готовой продукции.

- •Анализ структуры, динамики и структурной динамики затрат предприятия

- •Методы построения уравнения затрат в системе «Директ–костинг»

- •1.Метод высшей и низшей точки объёма производства за период.

- •Анализ безубыточности деятельности. Денежная точка равновесия, вклад на покрытие, запас финансовой прочности, операционный рычаг.

- •Ассортиментный анализ для группы продуктов

- •2. По объекту инвестирования (длительности участия в процессе оборота капитала)- основной и оборотный, постоянный и переменный капитал.

- •Постоянный капитал и переменный капитал

- •3. По организационно-правовой форме – индивидуальный капитал, паевой, акционерный, монополистический и финансовый капитал

- •9. По реальности существования – действительный и фиктивный

- •Эффект финансового рычага (эфр). Рациональная политика заимствования

- •Временная оптимизация

- •1. Экономическая сущность, виды и процедуры банкротства

- •3. Принятие арбитражным судом решения по делу о несостоятельности (банкротстве) предприятия.

- •4. Реализация судебных актов.

- •Основные функции финансового менеджмента в процессе осуществления ликвидационных процедур при банкротстве

- •2. Принципы антикризисного финансового управления предприятием

- •Принципы антикризисного финансового управления предприятием

- •3. Политика антикризисного финансового управления предприятием при угрозе банкротства

- •4. Диагностика банкротства

- •4.1. Система экспресс-диагностики банкротства

- •4.2. Система фундаментальной диагностики банкротства

- •5. Механизмы финансовой стабилизации предприятия при угрозе банкротства

- •5.1. Внутренние механизмы финансовой стабилизации

- •5.2. Формы санации предприятия как внешний механизм финансовой стабилизации

8.1.Оценка удовлетворительности структуры баланса (оусб) и платежеспособности предприятия

О![]() УСБ

выполняется на основе коэффициентов

КТЛ

и .

УСБ

выполняется на основе коэффициентов

КТЛ

и .

-

Если значение хотя бы одного из коэффициентов принимает значение меньше нормативного, то структура баланса считается неудовлетворительной, а предприятие – неплатёжеспособным.

Для проверки возможности предприятия восстановить свою платёжеспособность рассчитывается коэффициент восстановления платёжеспособности (КВПЛ). Если он принимает значение больше 1, то считается, что у предприятия существует реальная возможность восстановить свою платёжеспособность в течение ближайших 6-ти месяцев. А если значение коэффициента меньше 1, то считается, что такой возможности нет.

-

Если коэффициенты КТЛ и

принимают значение больше нормативного,

то считается, что структура баланса

является удовлетворительной, а

предприятие – платёжеспособным. На

основе коэффициента утраты

платёжеспособности (КуПЛ)

проверяется возможность предприятия

утратить свою платежеспособность. Если

значение коэффициента больше 1, то

считается, что теоретически такой

возможности не существует, а если

меньше 1, то существует.

принимают значение больше нормативного,

то считается, что структура баланса

является удовлетворительной, а

предприятие – платёжеспособным. На

основе коэффициента утраты

платёжеспособности (КуПЛ)

проверяется возможность предприятия

утратить свою платежеспособность. Если

значение коэффициента больше 1, то

считается, что теоретически такой

возможности не существует, а если

меньше 1, то существует.

Оценка удовлетворительности структуры баланса

|

УСЛОВНОЕ ОБОЗНАЧЕ-НИЕ КОЭФ-ФИЦИЕНТА |

НОРМАТИВ |

ВЕЛИЧИНА ПОКАЗАТЕЛЯ |

ВЫВОДЫ (ВОЗМОЖНЫЕ РЕШЕНИЯ) |

|

|

НГ |

КГ |

|||

|

1. КТЛ |

≥ 2 |

1,76 |

2,15 |

На начало года структура баланса была неудовлетворительной, а предприятие неплатежеспособным, но к концу года структура баланса стала удовлетворительной, а предприятие платёжеспособным. |

|

2 |

≥ 0,1 |

0,26 |

0,45 |

|

|

3. К ВПЛ |

> 1 |

1,17 |

|

Данное предприятие имеет реальную возможность восстановить свою платёжеспособность в ближайшие 6 месяцев. |

-

Анализ финансовой устойчивости предприятия.

Финансовая устойчивость – определённое состояние счетов предприятия, гарантирующее его постоянную платёжеспособность. Существует 2 способа её определения:

-

Самый простой по формуле:

Оборотные активы ≤ 2 * Собственный капитал – Внеоборотные активы

Стр. 290 ≤2 * стр.490 – стр.190

В нашем примере на НГ : 36747 ≤ 2 *230422 – 220675. Предварительная оценка показывает, что на начало года предприятие является финансово устойчивым.

-

Методика углублённого анализа финансовой устойчивости предполагает определённую перегруппировку статей бухгалтерского баланса и представление его в агрегированном виде:

Баланс предприятия в агрегированном виде

|

Активы |

Усл. обозн. |

Строка баланса |

Величина |

Пассив |

Усл. обозна-чение |

Строка баланса |

Величина |

||

|

НГ |

КГ |

НГ |

КГ |

||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

|

1. Внеоборотные активы |

F |

190 |

|

|

3. Собственные средства (капитал и резервы) |

Иc |

490 |

|

|

|

2. Оборотные активы, в т.ч.: |

Oа |

290 |

|

|

4. Заёмные средства (за вычетом просроченных), в т.ч.: |

Rp |

590+690-ф.5 (111+121+131+141) |

|

|

|

2.1. Запасы и затраты |

Z |

210+220 |

|

|

4.1. Долгосрочные кредиты и займы (за вычетом просроченных) |

KT |

590-ф.5 (111+121) |

|

|

|

2.2. Денежные средства, расчёты и прочие активы, из них: |

Ra |

230+240+250+260+270 |

|

|

4.2.Краткосрочные кредиты и займы (за вычетом просроченных) |

Kt |

610-ф.5 (131+141) |

|

|

|

2.2.1.Дебиторская задолженность |

rd |

230+240 |

|

|

4.3. Кредиторская задолженность |

rk |

620 |

|

|

|

2.2.2. Денежные средства и краткосрочные финансовые вложения |

d |

250+260 |

|

|

4.4. Пассивы, приравненные к собственным |

nc |

640+650 |

|

|

|

2.2.3. Прочие оборотные активы |

ra |

270 |

|

|

4.5. Прочие пассивы |

rp |

630+660 |

|

|

|

5. Просроченные кредиты банков и займы |

Ko |

ф.5 (111+ 121+131+141) |

|

|

|||||

|

Баланс |

B |

300 |

|

|

Баланс |

B |

700 |

|

|

Балансовая модель, из которой исходит анализ, имеет следующий вид:

F+Oa=Ис+Rp+Ko

F+Z+Ra=Ис+KТ+rk+Kt+nc+rp+ko

Учитывая, что источники собственных средств и долгосрочные кредиты и займы направляются преимущественно на приобретение внеоборотных активов, исходную модель можно преобразовать:

Z+Ra =((Ис+KТ)-F)+rk+Kt+nc+rp+ko

Ис+=Ис+nс

(Ис+KТ)-F=Иz - сумма источников формирования запасов и затрат.

Если величина запасов и затрат будет меньше, чем величина источников, т.е. Z Иz, то будет выполняться условие платежеспособности предприятия:

Rа Кt+nc+rp+ko, т.е., денежные средства, расчеты и прочие активы покроют краткосрочную задолженность предприятия.

Т.о., обеспеченность запасов и затрат источниками формирования является сущностью финансовой устойчивости, а ее внешним проявлением является платежеспособность.

Общая формула устойчивости финансового состояния:

F+Z Ис++Кт

Т.е. вложения капитала во внеоборотные активы и запасы (F+Z) не должны превышать величины перманентного капитала (Ис++Кт).

Наиболее общим показателем финансовой устойчивости (ФУ) является коэффициент финансовой устойчивости:

Н![]() орматив

- 0,8

Кфу

0,9,

критическое - 0,75

орматив

- 0,8

Кфу

0,9,

критическое - 0,75

Из общей формулы устойчивости финансового состояния:

F+Z Ис++Кт

Вытекает два направления анализа ФУ.

1).Z Ис++Кт-F

Оценка ФУ предприятия исходя из степени покрытия запасов и затрат источниками средств.

2).F Ис++Кт-Z

Оценка ФУ предприятия исходя из степени покрытия внеоборотных активов источниками средств.

Первое направление анализа.

Наиболее общим показателем ФУ является излишек или недостаток средств для формирования запасов и затрат, получаемый в виде разницы между величиной источников средств и величиной запасов и затрат(Z).

Три показателя отражают различную степень охвата источников средств:

1.Ес=Ис-F - собственные источники средств (Ис);

2.Ет=Ис+-F+Кт - собственные и долгосрочные источники средств;

3.Ео=Ис+-F+Кт+Кt- общая величина источников.

Этим показателям соответствуют три показателя обеспеченности запасов и затрат:

1.Ес= Ес-Z- излишек (+), недостаток (-) собственных источников формирования запасов и затрат.

2.Ет=Ет-Z -излишек или недостаток собственных и долгосрочных источников.

3.Ео=Ео-Z -излишек или недостаток общей величины источников.

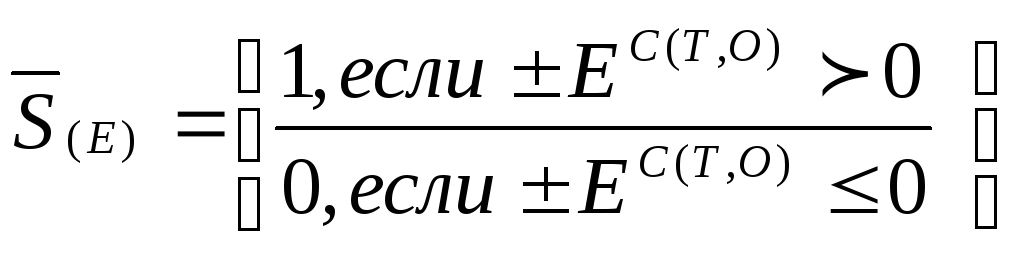

С![]() помощью этих показателей определяется

трехкомпонентный показатель типа

финансовой ситуации:

помощью этих показателей определяется

трехкомпонентный показатель типа

финансовой ситуации:

Выделяют 4 типа ФУ:

1.Абсолютная устойчивость:

S =(1,1,1)Единицы означают: ЕC0, ЕТ0, ЕО0

2.Нормальная устойчивость:

S =(0,1,1), ЕC0, ЕТ0, ЕО0

3.Неустойчивое состояние:

S =(0,0,1), ЕC0, ЕТ0, ЕО0

4.Кризисное состояние:

S =(0,0,0), ЕC0, ЕТ0, ЕО0