- •1.1. Економічна сутність грошей та концепції їх походження

- •1.2. Історичні аспекти зміни форми грошей та їх характеристика

- •1.4. Роль грошей у ринковій економіці

- •1.5. Історичні аспекти походження гривні

- •Тестові питання для контролю знань студентів

- •Тема 2

- •Грошовий оборот і грошова маса

- •2.2. Модель грошового обороту. Сутність грошових потоків

- •2.3. Поняття грошової маси, грошові агрегати та грошова

- •Основними принципами формування грошових агрегатів є:

- •2.5. Суть закону грошового обігу

- •Практичні завдання

- •План (логіка) викладу і засвоєння матеріалу:

- •3.2. Структура грошового ринку

- •3.3. Попит на гроші

- •3.4. Пропозиція грошей

- •2. Пряме фінансування може здійснюватися двома способами:

- •Тема 4

- •Грошові системи

- •План (логіка) викладу і засвоєння матеріалу:

- •4.1. Грошова система: сутність, структура та основні її

- •Елементи

- •* Грошова система - це форма організації грошового обігу, що

- •Основні елементи грошової системи

- •Види грошових знаків та купюрність грошових знаків

- •Тема 4. Грошові системи 105

- •Розрахункові документи

- •Характерні риси

- •Система готівкових розрахунків

- •Принципи готівкових розрахунків

- •Емісійно-касове регулювання Організація та регулювання готівковими розрахунками

- •Контроль за дотриманням касової дисципліни

- •4.3. Види грошових систем та їх еволюція

- •Тема 4 Грошові системи 123

- •4.4. Становлення та розвиток грошової системи України

- •*** Тестові питання для контролю знань студентів

- •Тема 5

- •Інфляція та грошові реформи

- •План (логіка) викладу і засвоєння матеріалу:

- •5.1. Інфляція в ринковій економіці: фіскальні та грошові аспекти.

- •5.2. Грошова реформа як інструмент стабілізації грошового обігу.

- •5.1. Інфляція в ринковій економіці: фіскальні та грошові аспекти

- •5.1.2. Види інфляції та її наслідки

- •5.7.5. Показники вимірювання інфляції

- •Україні

- •І етап (1985 - 1991рр.)

- •Основні характеристики

- •Наслідки

- •5.2. Грошова реформа як інструмент стабілізації грошового

- •5.2.1. Сутність та види грошових реформ

- •5.2.2. Особливості проведення та результати грошової реформи в Україні

- •Тестові питання для контролю знань студентів

- •Тема 6

- •6.2. Валютний курс і фактори, що впливають на нього

- •6.3. Світова валютно-фінансова система та її еволюція

- •6.4. Шляхи встановлення національної валютної системи України

- •6.5. Валютне регулювання і валютний контроль як інструменти стабілізації валютної політики в Україні

- •6.6. Платіжний баланс та золотовалютні резерви в механізмі валютного регулювання

- •Практичні завдання

- •Тестові питання для контролю знань студентів

- •7.1. Загальні методологічні основи кількісної теорії грошей

- •Таким чином, основні напрямки кількісної теорії грошей подані у схемі, (рис.7.1). 7.2. Основні постулати абстрактної теорії грошей

- •7.2.1. Номіналістична теорія грошей

- •7.2.2. Металістична теорія грошей

- •7.2.3. Марксистська теорія грошей

- •7.3. Напрями монетарної теорії грошей

- •7.3.1. Класична кількісна теорія грошей

- •Сума цін товарів

- •Число обертів грошової одиниці

- •7.3.2. Неокласична кількісна теорія грошей

- •"Кон'юнктурний"варіантМ.І. Туган-Барановського. Наприкінці

- •7.3.3. Сучасний монетаризм

- •7.4. Основні аспекти грошово-кредитної політики України у світі сучасних монетарних теорій

- •Тестові питання для контролю знань студентів

- •Тема 8

- •Основні положення капіталоутворюючої теорії кредиту:

- •* Капітал, який має специфічну форму відчуженості - не

- •Дебіторська і кредиторська заборгованість.

- •Суб'єкти іпотечного кредитування:

- •Класифікація видів міжбанківського кредиту. 8.3. Сутність, організація та технологія банківського кредитування

- •Й Практичні завдання

- •Задача 1.

- •Задача 2.

- •Тема 9

- •Фінансові посередники грошового ринку

- •План (логіка) викладу і засвоєння матеріалу:

- •9.1. Сутність та функції фінансового посередництва.

- •9.2. Фінансово-кредитна система та характеристика її елементів.

- •9.1. Сутність та функції фінансового посередництва

- •9.1.2. Функції фінансового посередництва

- •9.2. Фінансово-кредитна система та характеристика її

- •Елементів

- •9.2.2. Банківські інститути

- •II етап

- •IV етап

- •V етап

- •4. До специфічних функцій фінансового посередництва належать:

- •Тема 10

- •Центральні банки

- •План (логіка) викладу і засвоєння матеріалу:

- •Роль, значення та організація діяльності центральних банків.

- •Створення, статус, принципи організації та функціонування Національного банку України.

- •Реалізація грошово-кредитної

- •Тема 10 Центральні банки 313

- •Тема 10 Центральні банки 315

- •Тема 10 Центральні банки 317 підфункцій, позаяк більшою мірою виступає як результат здійснення останніх.

- •Етапи Характеристика етапу

- •Б) лімітів позабалансових зобов'язань,

- •Характеристика Правління Національного банку України

- •Функції Правління Національного банку України

- •Повноваження Правління

- •Національного банку

- •10.3. Грошово-кредитна політика Національного банку України та її роль у стабілізації економіки України

- •??? Тестові питання для контролю знань студентів

- •Тема 11

- •План (логіка) викладу і засвоєння матеріалу:

- •11.2. Загальна характеристика операцій банку. Пасивні та активні операції комерційних банків

- •Перелік операцій, на які Національний банк України надає банкам банківську ліцензію та письмовий дозвіл на здійснення

- •II. Операції, які банки мають право здійснювати за умови отримання

- •Операцій

- •Операції з формування власних ресурсів включають:

- •11.4. Тенденції розвитку банківського ринку України

- •Тема 12

- •Їх співробітництва з україною

- •12.1. Міжнародні фінансові інституції

- •12.2. Міжнародний валютний фонд і його діяльність в

- •Досвід і перспективи співпраці України і Міжнародного валютного фонду.

- •12.3. Світовий банк як група кредитно-фінансових установ та основні його напрямки співробітництва з Україною

- •Група Світового банку

- •Світовий банк та основні його напрямки співробітництва з

- •Україною.

- •Основні проекти Світового банку в Україні.

- •12.4. Регіональні фінансово-кредитні установи

- •Участь єбрр в реформуванні економіки України.

-

У секторі прямого фінансування грошові кошти рухаються безпосередньо від власників до позичальників (рис. 3.1).

-

Пряме

фінансування може здійснюватися двома

способами: І)

капітальне фінансування - здійснюється

передаванням коштів позичальникові

(фірмі) для здійснення інвестицій в

обмін

на право участі

у власності на цю фірму. Прикладом

такого фінансування є емісія та продаж

акцій акціонерними підприємствами.

Пряме

фінансування може здійснюватися двома

способами: І)

капітальне фінансування - здійснюється

передаванням коштів позичальникові

(фірмі) для здійснення інвестицій в

обмін

на право участі

у власності на цю фірму. Прикладом

такого фінансування є емісія та продаж

акцій акціонерними підприємствами. -

2) фінансування шляхом отримання позик - здійснюється передаванням коштів фірмі для здійснення інвестицій в обмін на зобов'язання повернути ці кошти в майбутньому з процентом. Прикладом такого фінансування є продаж фірмами облігацій.

-

У секторі непрямого фінансування грошові кошти рухаються від власників заощаджень до позичальників через фінансових посередників.

-

* Фінансові посередники - це сукупність фінансових установ (банки, страхові компанії, кредитні спілки, пенсійні фонди тощо), чиї функції полягають в акумулюванні коштів громадян та юридичних осіб і подальшому їх наданні на комерційних засадах у розпорядження позичальників [4].

-

Сектор непрямого фінансування є об'єктивно необхідною складовою грошового ринку. Він не просто доповнює сектор прямого фінансування, а створює спеціальний механізм реалізації тих зв'язків між кредиторами та позичальниками, які не можуть бути реалізовані через сектор прямого фінансування. Завдяки діяльності фінансових посередників вдається Найбільш повно реалізувати всі можливості і вигоди, які властиві грошовому ринку взагалі. Більш детально діяльність фінансових посередників буде розглянута у розділі 9.

-

-

-

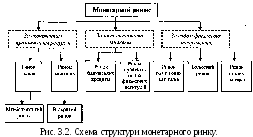

3.2. Структура грошового ринку

-

Грошовому (монетарному) ринку характерний складний механізм функціонування. Для його вивчення важливе значення має структуризація грошового ринку. Слід зауважити, що це питання є дискусійним і недостатньо висвітленим у літературі. Серед вітчизняних економістів, на наш погляд, найбільш логічно, обґрунтовано і повно розглядають структуру грошового ринку М.І. Савлук і Б.С Івасів [1,2].

-

Окремі сегменти грошового ринку можна виділити за кількома ознаками (рис. З.2.):

-

за видами інструментів, що застосовують для переміщення грошей від продавців до покупців;

-

• за інвестиційними ознаками грошових потоків;

-

за економічним призначенням грошових коштів, що купуються на ринку.

-

За видами інструментів грошовий ринок складається з трьох взаємозв'язаних і доповнюючих один одного, але окремо функціонуючих

-

ринків:

ринків:

-

ринок позичкових капіталів;

-

валютний ринок.

-

ринок цінних паперів.

-

Ринок позичкових капіталів - система економічних відносин, що забезпечує акумуляцію вільних коштів, перетворення їх у позиковий капітал і його перерозподіл між учасниками суспільного відтворення.

-

Це економічна форма ринкових відносин, призначенням якої є посередництво у рухові коштів від їх власників до користувачів (інвесторів) і формування попиту й пропозиції на грошовий капітал. Обслуговують цей ринок кредитно-фінансові установи і фондові біржі.

-

Валютний ринок - система фінансово-економічних відносин, пов'язаних із здійсненням операцій купівлі-продажу (обміну) чужоземних валют і платіжних документів у чужоземних валютах.

-

Валютний ринок - поняття, що охоплює значну кількість окремих локальних ринків у певних регіонах, центрах міжнародної торгівлі і валютно-фінансових зв'язків, зокрема, на міжнародних валютних біржах. На валютному ринку здійснюється широке коло операцій щодо зовнішньоекономічних розрахунків, страхування валютних ризиків, диверсифікації валютних резервів, переміщення валютної ліквідності тощо.

-

Ринок цінних паперів - частина ринку позичкових капіталів, де здійснюється емісія, купівля-продаж цінних паперів.

-

Через ринок цінних паперів акумулюється грошові надходження юридичних осіб і громадян та спрямовуються на виробниче й невиробниче вкладання капіталів.

-

Розрізняють первинийринок цінних паперів, на якому здійснюється емісія і первинне розміщення цінних паперів, і вторинний - де відбувається купівля-продаж (обіг) цінних паперів, випущених раніше. Інституційними установами ринку є спеціальні кредитні заклади і фондові біржі.

-

Значення цього ринку полягає в тому, що він відкриває широкі можливості для фінансування інвестицій в економіку. У високорозвинутих ринкових економіках ринок цінних паперів є основним джерелом фінансування збільшення основного й оборотного капіталу у процесі розширеного відтворення.

-

Саме ринки цінних паперів, позичкових капіталів та валютний ринок забезпечують перерозподіл трудових, матеріальних ресурсів між різними галузями економіки, сприяють структурній передумові суспільного виробництва.

-

За другою ознакою можна виділити такі сектори грошового ринку: Л ринок банківських кредитів;

-

л ринок послуг парабанків (небанківських фінансово-кредитних

-

установ).

-

Окремим сектором грошового ринку можна також додатково визначити фондовий ринок.

-

Сутність та особливості діяльності парабанків та ринку банківських кредитів буде розглянуто у розділах 8 і 9.

-

Залежно від призначення засобів, що обертаються на грошовому ринку, останній поділяється на:

-

ринок грошей;

-

ринок капіталів.

-

На ринку грошей продаються і купуються грошові кошти у вигляді короткострокових позик та фінансових активів (боргові зобов'язання до одного року). Ці кошти використовуються в обороті позичальника як гроші, тобто для приведення в рух уже накопиченого капіталу, завдяки чому вони швидко вивільнюються з обороту і повертаються кредитору.

-

На ринку капіталів - купуються і продаються грошові кошти у вигляді середньо- й довгострокових кредитів та фінансових активів строком понад рік. Ці кошти використовуються для збільшення маси основного й оборотного капіталів, зайнятих в обороті позичальників.

-

Ринок грошей можна умовно поділити на два сектори:

-

> міжбанківський ринок;

-

> відкритий ринок.

-

Міжбанківський ринок - частина ринку грошей, де тимчасово вільні грошові ресурси одних кредитних установ залучаються іншими і взаєморозміщуються між ними переважно у формі міжбанківських депозитів.

-

Кредитування

на міжбанківському ринку може

здійснюватися за разовими чи генеральними

кредитними угодами, а також з використанням

векселів і депозитних сертифікатів.

Даний ринок обслуговують угоди з

приводу короткострокових (незабезпечених)

кредитів, за допомогою яких комерційні

банки можуть балансувати поточну

ліквідність.

Кредитування

на міжбанківському ринку може

здійснюватися за разовими чи генеральними

кредитними угодами, а також з використанням

векселів і депозитних сертифікатів.

Даний ринок обслуговують угоди з

приводу короткострокових (незабезпечених)

кредитів, за допомогою яких комерційні

банки можуть балансувати поточну

ліквідність.