- •Московская финансово-промышленная академия

- •Цели и задачи дисциплины, ее место и роль в учебном процессе

- •Тема 1. Недвижимое имущество и его основные признаки

- •Вопрос 1. Инвестиционный менеджмент: сущность и функции.

- •Вопрос 2. Базовые понятия инвестиционной деятельности.

- •1) По срокам вложений:

- •2) По стратегическим целям:

- •4) По роли инвестиций для предприятия-инвестора:

- •5) По формам собственности инвестируемого капитала:

- •6) По региональным источникам привлечения инвестируемого капитала:

- •7) По региональной направленности инвестируемого капитала:

- •Вопрос 3. Оценка доходности и риска при осуществлении инвестиционной деятельности.

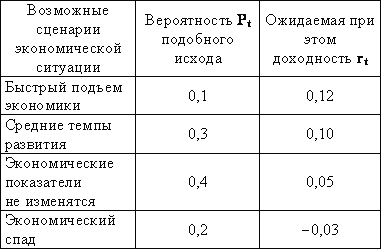

- •Данные для расчета вероятности

- •Тема 2. Инвестиционный менеджмент в области финансовых активов

- •Вопрос 1. Основы осуществления менеджмента в сфере финансового инвестирования.

- •Классификация ценных бумаг

- •Вопрос 2. Инвестиционный портфель: сущность и методы управления.

- •Характеристики инвестиционного портфеля в зависимости от склонности инвестора к риску

- •Вопрос 3. Этапы инвестиционного менеджмента в области финансовых активов.

- •Тема 3. Методы оптимизации инвестиционного портфеля

- •Вопрос 1. Основные положения модели Марковица.

- •Субъективное распределение вероятностей отдачи ценной бумаги х

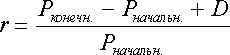

- •Значение доходности акций трех фирм за 10 шагов расчета

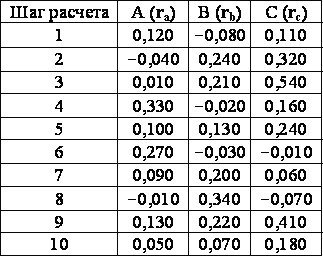

- •Ожидаемые доходности и стандартные отклонения для различных эффективных портфелей

- •Вопрос 2. Оптимизация инвестиционного портфеля в соответствии с теорией Шарпа.

- •Условные доходности рыночного портфеля и акции с

- •Данные, полученные с использованием регрессионной модели

- •Тема 4. Инвестиционный менеджмент в области реального инвестирования

- •Вопрос 1. Особенности инвестиционного менеджмента в области реального инвестирования.

- •Вопрос 2. Инвестиционный проект: сущность, классификация, жизненный цикл.

- •Вопрос 3. Методы оценки экономической эффективности инвестиционных проектов.

- •Тема 5. Управление денежными потоками инвестиционного проекта

- •Виды денежных потоков

- •Денежные потоки от инвестиционной деятельности

- •Денежные потоки от операционной деятельности фирмы

- •Денежные потоки на стадии ликвидации

- •Расчет составляющих потока денег от финансовой деятельности

- •Литература

Субъективное распределение вероятностей отдачи ценной бумаги х

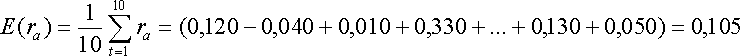

После этого обычно находят среднюю арифметическую величину А(rt) вычисленных значений rt :

среднее

арифметическое А(rt ) =

![]()

![]()

![]()

где N - количество шагов расчета, в течение которых велись наблюдения. В рассматриваемом примере:

![]()

![]()

![]()

С учетом этого значения, можно полагать, что применительно к ценной бумаге Х ее доходность за будущий шаг расчета с определенной вероятностью составит 5,6% (0,056).

Субъективный подход не находит широкого применения, поскольку для обычного инвестора очень трудно сделать оценку вероятностей экономических сценариев и ожидаемой при этом доходности.

Поэтому в модели Г. Марковица используется объективный подход. В его основе лежит предположение о том, что распределение вероятностей будущих (ожидаемых) величин практически совпадает с распределением вероятностей уже наблюдавшихся, фактических, исторических величин. Значит, чтобы получить представление о распределении случайной величины r в будущем достаточно построить распределение этих величин за какой-то промежуток времени в прошлом. Если проводится оценка доходности выбранной акции за будущий холдинговый период, то используют следующий алгоритм:

1) Задают длительность будущего холдингового периода (например, 1 месяц).

2) Выбирают в прошлом периоде времени N шагов расчета, равных по длительности будущему холдинговому периоду.

3) Поскольку информация о ценах акции доступна, то выявляют цены акций в начале и в конце каждого шага расчета.

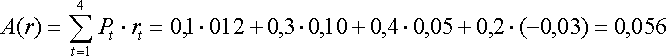

4) По формуле:

![]()

![]()

![]()

где Pконечн. – цена акции в конце шага расчета, Рначальн. – цена акции в начале шага расчета, D – полученный за шаг расчета дивиденд) находят N значений доходности акции rt за каждый шаг расчета.

5)

Находят среднюю арифметическую

величину ![]()

![]()

![]()

![]() вычисленных

доходностей

вычисленных

доходностей ![]()

![]()

![]()

![]() .

При этом следует учитывать, что в случае

объективного способа все вычисленные

значения

.

При этом следует учитывать, что в случае

объективного способа все вычисленные

значения ![]()

![]()

![]()

![]() равновероятны

и вероятность каждого значения

равновероятны

и вероятность каждого значения ![]()

![]()

![]()

![]() одна

и та же: Pt=1/N.

Поэтому формула для вычисления

одна

и та же: Pt=1/N.

Поэтому формула для вычисления ![]()

![]()

![]()

![]() примет

вид:

примет

вид:

![]()

![]()

![]()

![]() =

=

![]()

![]()

![]()

С

учетом изложенного алгоритма, повторим

еще раз допущение

4 модели

Марковица с некоторыми дополнениями:

доходность акции за будущий холдинговый

период с

определенной вероятностью будет

равняться средней арифметической

величине ![]()

![]()

![]()

![]() доходностей

доходностей ![]()

![]()

![]()

![]() этой

акции, вычисленных за прошлые шаги

расчета. Эту среднюю арифметическую

величину называют ожидаемой

доходностью

этой

акции, вычисленных за прошлые шаги

расчета. Эту среднюю арифметическую

величину называют ожидаемой

доходностью ![]()

![]()

![]()

![]() акции,

то есть:

акции,

то есть:

![]()

![]()

![]()

![]() =

=

![]()

![]()

![]()

Чтобы в дальнейшем иметь возможность оперировать конкретными данными, рассмотрим три условные фирмы "А", "В" и "С", доходности акций которых за 10 шагов расчета приведены в таблице 5:

Таблица 5.

Значение доходности акций трех фирм за 10 шагов расчета

Вычислим ожидаемые (средние арифметические) доходности акций наших трех фирм:

![]()

![]()

![]()

или 10,5%;

Аналогичные вычисления для акций "Веги" и "Сириуса" дают:

![]()

![]()

![]()

![]() =

0,128, или 12,8%;

=

0,128, или 12,8%; ![]()

![]()

![]()

![]() =

0,194, или 19,4%.

=

0,194, или 19,4%.

Измерение

риска отдельной акции портфеля. Доходность

оцениваемой акции за будущий холдинговый

период равняется ожидаемой доходности ![]()

![]()

![]()

![]() с

определенной долей вероятности,

значит, существует риск того, что

реализованная доходность акции,

вычисленная по окончании будущего

холдингового периода, будет отличаться

от ожидаемой величины

с

определенной долей вероятности,

значит, существует риск того, что

реализованная доходность акции,

вычисленная по окончании будущего

холдингового периода, будет отличаться

от ожидаемой величины ![]()

![]()

![]()

![]() .

Мерой такого риска

выступает дисперсия

.

Мерой такого риска

выступает дисперсия ![]()

![]()

![]()

![]() доходности

акции, вычисляемая как ожидаемая (средняя

арифметическая) величина квадратов

отклонения величин

доходности

акции, вычисляемая как ожидаемая (средняя

арифметическая) величина квадратов

отклонения величин ![]()

![]()

![]()

![]() от

ожидаемой доходности акции

от

ожидаемой доходности акции ![]()

![]()

![]()

![]() :

:

![]()

![]()

![]()

Поскольку

ожидаемая доходность акции ![]()

![]()

![]()

![]() выражается

в процентах, а размерность дисперсии –

квадрат процента, то для адекватного

сравнения доходности и риска акции

используют в качестве меры риска

величину стандартного

отклонения :

выражается

в процентах, а размерность дисперсии –

квадрат процента, то для адекватного

сравнения доходности и риска акции

используют в качестве меры риска

величину стандартного

отклонения :

![]()

![]()

![]()

![]()

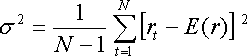

Вычислим дисперсии и стандартные отклонения доходностей акций наших трех фирм:

![]()

![]()

![]() =

=0,014

=

=0,014

![]()

![]()

![]()

![]() =

= ![]()

![]()

![]()

![]() =

0,118.

=

0,118.

Аналогичные вычисления для двух других акций дают:

![]()

![]()

![]()

![]() =

0,019 и

=

0,019 и ![]()

![]()

![]()

![]() =

0,138;

=

0,138; ![]()

![]()

![]()

![]() =

0,036 и

=

0,036 и ![]()

![]()

![]()

![]() =

0,189

=

0,189

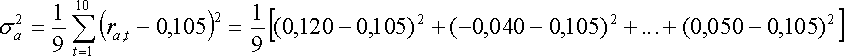

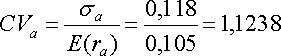

При оценке инвестиционной привлекательности акций следует предпочесть ту из них, которая обеспечивает более высокую ожидаемую доходность и меньший уровень риска. Однако на практике более доходные акции часто имеют и более высокий уровень риска. В этом случае инвестиционный выбор можно сделать с использованием коэффициента отклонения CV:

![]()

![]()

![]()

![]() ,

,

показывающего, какая доля риска приходится на один процент ожидаемой доходности. Предпочесть следует ту акцию, которая имеет наименьшее значениеCV.

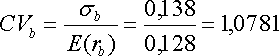

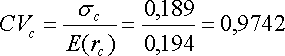

Для наших акций получаются следующие значения:

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

То есть предпочесть следует акцию С.

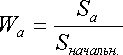

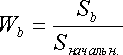

Измерение доходности и риска портфеля. Чтобы найти доходность и риск всего портфеля инвестору, прежде всего, необходимо определить, какую долю из имеющейся у него на момент t суммы денег Sначальн. он направит на приобретение той или иной акции портфеля. Предположим, что инвестор располагает суммой Sначальн. =10 тыс. рублей и решает сумму Sa направить на приобретение акции А, а сумму Sb – на покупку акции В. Принято долю:

![]()

![]()

![]() ,

,

направленную

на приобретение акций "А",

называть весом акции А в

портфеле. Соответственно

![]()

![]()

![]() является

весом акций "В" в портфеле. Тогда

для любой i-ой

акции портфеля ее вес:

является

весом акций "В" в портфеле. Тогда

для любой i-ой

акции портфеля ее вес:

![]()

![]()

![]() .

.

Очевидно, что если в портфель включено n акций, то сумма весов всех акций портфеля должна равняться единице:

![]()

![]()

![]()

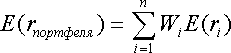

Доходность портфеля. Пусть в портфель объединяются n акций. На инвестиционной терминологии данная фраза означает, что в портфель включены акцииn эмитентов. Так, если в формируемый портфель будет включено 10 акций фирмы «А», 20 акций «В» и 30 акций «С», то считается, что такой портфель содержит 3 акции. Алгебраически под ожидаемой доходностью портфеля понимается средневзвешенное значение ожидаемых величин доходности акций, входящих в портфель:

![]()

![]()

![]() ,

,

где:

![]()

![]()

![]()

![]() ожидаемая

доходность портфеля;

ожидаемая

доходность портфеля;

![]()

![]()

![]()

![]() -

вес i-ой акции в портфеле;

-

вес i-ой акции в портфеле;

![]()

![]()

![]()

![]() ожидаемая

доходность i-ой акции;

ожидаемая

доходность i-ой акции;

n - число акций в портфеле.

Если инвестор решит сформировать портфель из акций трех компаний и разделить начальный капитал между ними в пропорции: Wa=0,1; Wb=0,35; Wc=0,55, то:

E(ra+b+c)=0,1×0,105+0,35×0,128+0,55×0,194=0,162

Измерение

риска портфеля.

Риск портфеля оценивается с помощью

дисперсии его доходности ![]()

![]()

![]()

![]() .

При определении риска портфеля

следует учитывать, что дисперсию портфеля

нельзя найти как средневзвешенную

величину дисперсий доходностей входящих

в портфель акций. Это объясняется тем,

что дисперсия портфеля зависит не только

от дисперсий доходностей входящих

в портфель акций, но также и от

взаимозависимости доходности акций

портфеля друг с другом.

.

При определении риска портфеля

следует учитывать, что дисперсию портфеля

нельзя найти как средневзвешенную

величину дисперсий доходностей входящих

в портфель акций. Это объясняется тем,

что дисперсия портфеля зависит не только

от дисперсий доходностей входящих

в портфель акций, но также и от

взаимозависимости доходности акций

портфеля друг с другом.

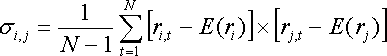

В статистике меру взаимозависимости двух случайных величин измеряют с помощью ковариации и коэффициента корреляции. Если оценивается ковариация i,j доходностей акций i и j портфеля за N шагов расчета, то ковариация подсчитывается по формуле:

![]()

![]()

![]() ,

,

где:

ri,t и rj,t наблюдаемые доходности ценных бумаг i и j в момент времени t;

E(ri), E(rj) - ожидаемые доходности ценных бумаг;

N - общее количество шагов наблюдений.

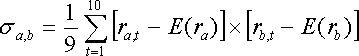

Высчитаем ковариации между доходностями акций "А", "В" и "С":

![]()

![]()

![]() =

=

= 1/9× [(0,120?0,105)×(?0,080?0,128)+(?0,040?0,105)×(0,240?0,128)+ (0,010?0,105)×(0,210?0,128) + (0,330?0,105)×(?0,020?0,128) +

+ (0,100?0,105)×(0,130?0,128) + (0,270?0,105)×(?0,030?0,128) + (0,090?0,105)×(0,200?0,128) + (?0,010?0,105)×(0,340?0,128) +

+ (0,130?0,105)×(0,220?0,128) + (0,050?0,105)×(0,070?0,128)]= ?0,012.

Аналогичные вычисления дают: a,c = 0,006; b,c = +0,006

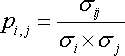

Часто при определении степени взаимосвязи двух случайных величин используют относительную величину - коэффициент корреляции ρi,j:

![]()

![]()

![]()

Значения ![]()

![]()

![]()

![]() изменяются

в пределах: ?-1 <

изменяются

в пределах: ?-1 < ![]()

![]()

![]()

![]() < +1

и не зависят от способов

подсчета величин

< +1

и не зависят от способов

подсчета величин ![]()

![]()

![]()

![]()

![]() и

и ![]()

![]()

![]()

![]()

![]()

![]() ,

, ![]()

![]()

![]()

![]() .

Чем ближе значения

.

Чем ближе значения ![]()

![]()

![]()

![]() к

величине +1, тем сильнее эта взаимосвязь.

Когда

к

величине +1, тем сильнее эта взаимосвязь.

Когда ![]()

![]()

![]()

![]() =

+1, то считается, что ценные бумаги i

и j имеют абсолютную положительную

корреляцию: в этом случае значения

годовых доходностей ri,t и

rj,t

связаны положительной линейной

зависимостью, то есть любым

изменениям ri,t всегда

соответствуют пропорциональные

изменения rj,t

в тех же направлениях. При

=

+1, то считается, что ценные бумаги i

и j имеют абсолютную положительную

корреляцию: в этом случае значения

годовых доходностей ri,t и

rj,t

связаны положительной линейной

зависимостью, то есть любым

изменениям ri,t всегда

соответствуют пропорциональные

изменения rj,t

в тех же направлениях. При ![]()

![]()

![]()

![]() =

-?1

=

-?1 ![]()

![]()

![]()

![]() наблюдается

абсолютная отрицательная

корреляция, когда ri,t и

rj,t

связаны отрицательной линейной

зависимостью. Когда

наблюдается

абсолютная отрицательная

корреляция, когда ri,t и

rj,t

связаны отрицательной линейной

зависимостью. Когда ![]()

![]()

![]()

![]() =0,

то отсутствует какая-либо взаимосвязь

между нормами отдачи двух ценных

бумаг.

=0,

то отсутствует какая-либо взаимосвязь

между нормами отдачи двух ценных

бумаг.

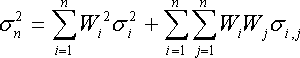

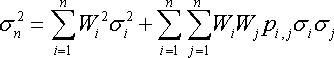

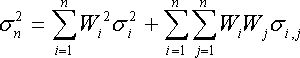

В общем виде дисперсия портфеля, состоящего из n ценных бумаг, выражается формулой:

![]()

![]()

![]()

Если

вспомнить, что коэффициент

корреляции ![]()

![]()

![]()

![]() =

= ![]()

![]()

![]()

![]() /

/ ![]()

![]()

![]()

![]() ,

то эту формулу можно представить в виде:

,

то эту формулу можно представить в виде:

![]()

![]()

![]()

![]()

![]()

![]()

Предположим для примера, что инвестор формирует портфель из трех ценных бумаг акций компаний "А", "В" и "С". При этом из имеющейся у него первоначальной суммы инвестиций он тратит Wa = 0,2 на акции "А", Wb = 0,3 ? на акции фирмы "В" и Wc = 0,5 ?на акции "С". Чему равен риск и ожидаемая доходность E(rn) такого портфеля? Проведем вычисления, используя ранее полученные величины:

E(rn) = Wa×E(ra)+Wb×E(rb)+Wc×E(rc) = 0,2×0,105+0,3×0,128+0,5×0,194 = 0,156 или 15,6%.

![]()

![]()

![]()

![]()

=0,04×0,014+0,09×0,019+0,025×0,036+2×0,2×0,3×(?0,012)+2×0,2×0,5×(?0,006)+2×0,3×0,5×0,006=0,0104

Соотношение риска и доходности портфеля.

Допущение

5. В

своих теоретических исследованиях

Марковиц полагал, что

значения доходности ![]()

![]()

![]()

![]() акций

портфеля являются случайными величинами,

распределенными по нормальному

(Гауссовскому) закону. В этом случае для

исчерпывающей характеристики любого

портфеля достаточно оценивать лишь два

показателя:

акций

портфеля являются случайными величинами,

распределенными по нормальному

(Гауссовскому) закону. В этом случае для

исчерпывающей характеристики любого

портфеля достаточно оценивать лишь два

показателя: ![]()

![]()

![]()

![]() ожидаемую

доходность и

ожидаемую

доходность и ![]()

![]()

![]()

![]() стандартное

отклонение как меру риска.

стандартное

отклонение как меру риска.

Формула

дисперсии портфеля

![]()

![]()

![]() содержит

две части: первая часть включает только

квадраты величин и всегда положительная.

Во вторую часть входят ковариации

содержит

две части: первая часть включает только

квадраты величин и всегда положительная.

Во вторую часть входят ковариации ![]()

![]()

![]()

![]() .

Ковариации могут быть отрицательными.

Поэтому варьируя состав портфеля за

счет изменения:

.

Ковариации могут быть отрицательными.

Поэтому варьируя состав портфеля за

счет изменения:

а) эмитентов акций (при неизменном количестве n акций в портфеле);

б) количества n акций в портфеле;

в)

весов ![]()

![]()

![]()

![]() акций

в портфеле

акций

в портфеле

можно воздействовать на риск всего портфеля.

Процесс изменения содержимого портфеля путями а), б), в) с целью снижения риска портфеля называется диверсификацией портфеля. Диверсификация воздействует на риск портфеля и делит его на две части: та часть риска портфеля, которая может быть устранена путем диверсификации, называетсядиверсифицируемым, или несистематическим риском. Доля же риска, которая не устраняется диверсификацией, носит название недиверсифицируемого, илисистематического риска.

Когда в портфель войдут все ценные бумаги, обращающиеся на финансовом рынке, то будет сформирован так называемый рыночный портфель. Риск рыночного портфеля практически полностью является систематическим. Это предельно низкий уровень риска, которого можно достичь за счет диверсификации управляемого портфеля.

Граница эффективных портфелей.

Выберем n акций, зададим два начальных условия:

а) длительность будущего холдингового периода;

б) количество N шагов расчета в прошлом.

После

этого вычислим 3 необходимые характеристики

каждой акции: ![]()

![]()

![]()

![]() ,

, ![]()

![]()

![]()

![]() и

и ![]()

![]()

![]()

![]() .

Зададим после этого произвольную

комбинацию весов

.

Зададим после этого произвольную

комбинацию весов ![]()

![]()

![]()

![]() этих

акций (их сумма должна равняться единице)

и сформируем некий портфель K.

Тогда по выведенным выше формулам можно

вычислить ожидаемую доходность

этих

акций (их сумма должна равняться единице)

и сформируем некий портфель K.

Тогда по выведенным выше формулам можно

вычислить ожидаемую доходность ![]()

![]()

![]()

![]() и

стандартное отклонение

и

стандартное отклонение ![]()

![]()

![]()

![]() этого

портфеля. Возьмем координатную плоскость

и отложим на ней эти значения. В итоге

получим точку К на

графике с координатами [

этого

портфеля. Возьмем координатную плоскость

и отложим на ней эти значения. В итоге

получим точку К на

графике с координатами [ ![]()

![]()

![]()

![]() ;

; ![]()

![]()

![]()

![]() ]

(рис. 8).

]

(рис. 8).

Рис. 8. Граница эффективных портфелей

Изменим веса выбранных n акций, получим уже другой портфель (например, портфель N), для которого также можно вычислить ожидаемую доходность и риск и отложить полученные значения на графике. В результате получим точку N.

Введем еще одно допущение модели Г. Марковица:

Допущение 6: Каждую акцию портфеля можно разделить на неограниченное число частей, и инвестор в состоянии приобрести любую часть акции. Иными словами, вес каждой акции портфеля может принимать любое значение. Это позволяет из ограниченного числа акций за счет изменения их весов формировать бесконечно много портфелей.

Если для каждого портфеля, созданного из выбранных n акций за счет комбинации их весов, определить ожидаемую доходность и стандартное отклонение, отложить их величины на графике, то получим совокупность точек - область существования портфелей, определяющую все возможные портфели для выбранного количества ценных бумаг. Эта зона имеет характерное "зонтикообразное" очертание. В зависимости от количества и характеристик ценных бумаг, входящих в портфель (ожидаемые доходности, дисперсии, ковариации) эта зона может смещаться влевовправо или вверхвниз, поворачиваться, становиться более пологой или крутой.

Теорема о существовании эффективного множества. Задача инвестора – сформировать из n выбранных акций единственный оптимальный портфель, обеспечивающий этому инвестору максимальную полезность. Ключ к решению проблемы выбора оптимального портфеля лежит в сформулированной Г. Марковицем теореме о существовании эффективного набора портфелей, так называемой границы эффективных портфелей.

Суть теоремы сводится к выводу о том, что любой инвестор должен выбрать из всего бесконечного набора портфелей, сформированных на базе n акций, такой портфель, который удовлетворяет одному из двух (но не двум сразу!) условий:

1) Обеспечивает максимальную ожидаемую доходность при каждом выбранном уровне риска;

2) Обеспечивает минимальный риск для каждой выбранной величины ожидаемой доходности.

Портфели, удовлетворяющие этим условиям, Марковиц относит к эффективным портфелям.

Фактически,

суть теоремы Марковица сводится к

следующему: если инвестор выбрал n акций,

по известным алгоритмам вычислил

необходимые характеристики

[ ![]()

![]()

![]()

![]() ;

; ![]()

![]()

![]()

![]() ;

; ![]()

![]()

![]()

![]() ]

для каждой акции портфеля, а затем

произвольно задал какое-то значение

ожидаемой доходности портфеля

]

для каждой акции портфеля, а затем

произвольно задал какое-то значение

ожидаемой доходности портфеля ![]()

![]()

![]()

![]() =

Е*,

то найдется только одна комбинация

ценных бумаг в портфеле, минимизирующая

риск портфеля при заданном

значении доходности Е*.

=

Е*,

то найдется только одна комбинация

ценных бумаг в портфеле, минимизирующая

риск портфеля при заданном

значении доходности Е*.

Набор портфелей, которые минимизируют уровень риска при каждой величине ожидаемой доходности, образует так называемое эффективное множество. Если отобразить эффективное множество на координатной плоскости, то получим границу эффективных портфелей (ГЭП) на рисунке ГЭП совпадает с левой границей области существования портфелей.

Общая постановка задачи нахождения границы эффективных портфелей.

Подход

Г. Марковица к нахождению оптимального

портфеля следующий: пусть имеются n акций,

из которых формируется портфель (в нашем

примере n =

3). Зададим любое произвольное значение

ожидаемой доходности портфеля ![]()

![]()

![]()

![]() =

Е*

=

Е*![]()

![]()

![]() ,

например, Е* =

0,14. Тогда задача инвестора сводится к

следующему: из всего бесконечного набора

портфелей с ожидаемой доходностью

портфеля

,

например, Е* =

0,14. Тогда задача инвестора сводится к

следующему: из всего бесконечного набора

портфелей с ожидаемой доходностью

портфеля ![]()

![]()

![]()

![]() =

0,14, необходимо

найти такой, который обеспечивал бы

минимальный уровень риска.

=

0,14, необходимо

найти такой, который обеспечивал бы

минимальный уровень риска.

Иными словами, можно задачу инвестора свести к следующему:

необходимо найти минимальное значение дисперсии портфеля

![]()

![]()

![]()

![]()

при заданных начальных условиях:

![]()

![]()

![]()

![]() =

=![]()

![]()

![]()

![]()

![]()

![]()

![]()

Существует 3 способа решения подобного рода задач - графический, математический и с использованием компьютерных программ. Далее будет рассмотрен математический метод оптимизации портфеля, наиболее полно отражающий ее сущность.

Математический

способ. Для

вычисления требуемых

величин WА,WВ и WС используются

множители Лагранжа. Рассмотрим

последовательность действий в этом

методе на примере акций "А", "В"

и "С". Подставим вычисленные ранее

значения ![]()

![]()

![]()

![]() ,

, ![]()

![]()

![]()

![]() и

и ![]()

![]()

![]()

![]() для

доходностей этих акций в выражения

риска портфеля и доходности портфеля.

Тогда задача сводится к следующей ?

необходимо найти минимальное значение

величины:

для

доходностей этих акций в выражения

риска портфеля и доходности портфеля.

Тогда задача сводится к следующей ?

необходимо найти минимальное значение

величины:

![]()

![]()

![]()

![]()

при следующих начальных условиях:

![]()

![]()

![]()

![]()

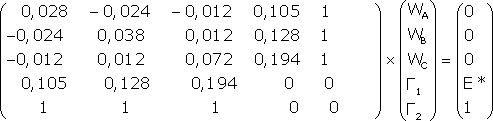

Для решения этой задачи составляется полином Лагранжа L:

![]()

![]()

![]()

![]()

(Г1 и Г2 в этом полиноме называются множителями Лагранжа).

После этого вычисляются частные производные полинома по каждой неизвестной величине WА,WВ,WС, Г1, Г2 и приравниваются нулю:

![]()

![]()

![]()

![]() 0,028WА ?

0,024WВ ?

0,012WС +

0,105Г1 +

Г2 =

0

0,028WА ?

0,024WВ ?

0,012WС +

0,105Г1 +

Г2 =

0

![]()

![]()

![]()

![]() ?

0,024WА +

0,038WВ +

0,012WС +

0,128Г1 +

Г2 =

0

?

0,024WА +

0,038WВ +

0,012WС +

0,128Г1 +

Г2 =

0

![]()

![]()

![]()

![]() ?0,012WА +

0,012WВ +

0,072WС +

0,194Г1 +

Г2 =

0

?0,012WА +

0,012WВ +

0,072WС +

0,194Г1 +

Г2 =

0

![]()

![]()

![]()

![]() 0,105WА +

0,128WВ +

0,194WС -

E* = 0

0,105WА +

0,128WВ +

0,194WС -

E* = 0

![]()

![]()

![]()

![]() WА +

WВ +

WС ?1

= 0

WА +

WВ +

WС ?1

= 0

В матричной форме эти уравнения представляются в виде:

![]()

![]()

![]()

Если

обозначить первую матрицу как T, вторую

– как W, а третью – как E, то можно это

равенство записать в виде матричного

уравнения: T×W=E. Чтобы найти

значения матрицы W необходимо определить

матрицу ![]()

![]()

![]()

![]() ,

являющуюся обратной матрице T. Тогда: W

=

,

являющуюся обратной матрице T. Тогда: W

= ![]()

![]()

![]()

![]() ×E.

Для определения

×E.

Для определения ![]()

![]()

![]()

![]() существуют

специальные компьютерные программы,

хотя это можно сделать и самостоятельно.

Вычислив все члены матрицы

существуют

специальные компьютерные программы,

хотя это можно сделать и самостоятельно.

Вычислив все члены матрицы ![]()

![]()

![]()

![]() и

умножив матрицу

и

умножив матрицу ![]()

![]()

![]()

![]() на

матрицу E, получим выражения для

WА ,WВ ,WС:

на

матрицу E, получим выражения для

WА ,WВ ,WС:

WА = ?6,82337×E* + 1,344214

WВ = ?5,9503×E* + 1,126742

WС = + 12,77367×E* 1,47096

Задавая различные значения E* и вычисляя каждый раз по формулам представленным выше величины Wi, можно таким образом найти эффективные портфели и определить в каждом случае их дисперсии и стандартные отклонения.

Ниже в таблице 6 приведены значения ожидаемой доходности и стандартного отклонения для эффективных портфелей, составленных из акций компаний:

Таблица 6.