Лекции_макро

.pdf71

дискреционной фискальной политики, оценка которых производится с помощью структурного дефицита (избытка) государственного бюджета.

Структурный дефицит (избыток) государственного бюджета - разность между расходами (доходами) и доходами (расходами) бюджета в условиях полной занятости. Циклический дефицит нередко оценивается как разность между фактической величиной бюджетного дефицита и структурным дефицитом.

Наибольший стабилизационный эффект бюджетного избытка связан с его полным изъятием, препятствующим увеличению социальных трансфертов или финансирования государственных закупок, что приводит к сдерживанию инфляции.

Степень стабилизационного воздействия бюджетного дефицита зависит от способа его финансирования. Существуют три способа финансирования дефицита госбюджета:

1.Кредитно-денежная эмиссия;

2.Займы;

3.Увеличение налогов.

Каждый из этих способов имеет негативные последствия. Так, при кре- дитно-денежной эмиссии возможно появление инфляции, выпуск государственных займов приводит к эффекту вытеснения частных инвестиций, а увеличение налогов – к снижению деловой активности.

Наиболее распространенным способом обслуживания дефицита госбюджета в развитых странах является эмиссия государственных облигаций среди населения и коммерческих банков.

Ключевой вопрос фискальной политики – должен ли быть бюджет сбалансирован или сбалансированность бюджета должна быть подчинена целям стабилизации экономики. Существует три основные концепции: ежегодное балансирование бюджета, циклическое балансирование и концепция функциональных финансов.

Долгое время ежегодное балансирование бюджета считалось «священной коровой» экономической политики. Лишь в отдельные периоды, связанные с войнами и катаклизмами, правительства допускали превышение текущих расходов над доходами, оформляя задолженность в виде займов. Однако такой подход исключает фискальную деятельность государства как антициклическую, стабилизирующую силу. Хуже того, ежегодно сбалансированный бюджет на самом деле углубляет колебания экономического цикла. Так, например, если в экономике наблюдается экономический спад и бюджет начинает сводиться с дефицитом, то, при следовании этой концепции, правительство должно увеличивать налоги или сокращать государственные расходы. В результате, происходит дальнейшее сокращение совокупного спроса и углубление экономического спада.

В концепции циклического сбалансирования совмещаются идеи о бюджете как инструменте экономической политики, с одной стороны, и необхо-

72

димости его балансирования – с другой. Допускается возникновение дефицита в периоды спада и избытка в периоды подъема, главное, чтобы бюджет был сбалансирован в ходе экономического цикла. Однако данная концепция уязвима в части возможности балансирования госбюджета по причине различий в глубине и продолжительности фаз цикла.

В концепции функциональных финансов проблема сбалансированности бюджета рассматривается как второстепенная, на первый план выступает задача стабилизации экономики. Поддержание высокой занятости имеет приоритет перед сбалансированностью бюджета. При этом утверждается, что рост государственного долга не приведет к угрозе банкротства государства при условии хорошо отлаженной финансовой системы и высокой степени доверия к государственным институтам.

Вывод: требования иметь ежегодно сбалансированный бюджет часто носят политический, конъюнктурный характер. Хорошо продуманная фискальная политика позволяет иметь и дефицит, и избыток бюджета, но в соответствующее время. Правительство должно не только поддерживать величины дефицита или избытка, но и увеличивать их суммы. Только в этом случае будет расширение совокупного спроса при экономическом спаде и его снижение при возникновении инфляционных процессов, что приводит к достижению основной цели фискальной политики – приближении экономики к уровню полной занятости при неинфляционном развитии.

Вопросы для самопроверки:

1.Сформулируйте понятие, инструменты и цель фискальной политики.

2.Какой тип дискреционной фискальной политики применим в случае рецессионного разрыва? Инфляционного?

3.Что такое автоматическая фискальная политика и каковы ее инстру-

менты?

4.Объясните действие встроенных стабилизаторов в случае, когда экономика входит в полосу экономического спада.

5.Какие проблемы возникают в ходе осуществления фискальной поли-

тики?

Тесты для самопроверки:

1.Изменение государственных расходов и налогов для достижения желаемого равновесного уровня дохода и производства относится …

а) к политике перераспределения доходов б) к дискреционной фискальной политике в) к автоматической фискальной политике г) нет верного ответа

2.Если бы экономика переживала спад, что из ниженазванного явилось бы подходящей фискальной политикой …

73

а) сокращение расходов на оборону и социальные программы б) повышение налогов и уменьшение расходов для сбалансирования

бюджета в) снижение налогов, увеличение расходов и повышение дефицита го-

сударственного бюджета г) поддержка растущих расходов депутатов Государственной Думы

3.Что должно характеризовать налоговые поступления, чтобы налоги были автостабилизатором?

а) они растут в период экономического роста и падают во время спада б) они падают в период экономического роста и растут во время спада в) они не зависят от национального дохода г) они взимаются в основном с состоятельных граждан

4.Все, что перечислено, ниже, может выступать в роли автоматического стабилизатора экономики, за исключением …

а) системы участия рабочих в распределении прибылей б) дискреционных изменений в налогообложении в) системы социального страхования г) подоходного налога

5.Когда государство имеет дефицит бюджета, можно утверждать, что

…

а) государство проводит стимулирующую фискальную политику б) неизвестен тип фискальной политики, который при этом осуществля-

ется

в) государство проводит сдерживающую фискальную политику г) бюджет полной занятости имеет больший дефицит

74

Занятие 2.5. Равновесие на товарном рынке. Кривая IS.

Взаимное равновесие на товарном рынке и рынке капитала. Зависимость инвестиций от ставки процента: инвестиционная функция. Графическое выведение кривой равновесия товарного рынка: IS. Алгебраическое уравнение кривой IS. Обоснование наклона кривой IS. Причины сдвигов кривой IS.

В предыдущих лекциях мы рассматривали товарный рынок изолированно от рынка денег. Однако в макроэкономической теории важнейшим разделом является описание одновременного равновесия на рынке денег и рынке товаров. Основываясь на идеях, изложенных Кейнсом в «Общей теории процента, занятости и денег», Дж. Хикс предложил описание состояния одновременного равновесия на рынке денег и рынке товаров с использованием моде-

ли IS-LM.

Кейнсианский крест является только первым камнем в построение этой модели. Модель кейнсианского креста полезна, так как она показывает, что определяет доход в экономике при данном уровне планируемых инвестиций. Однако она является чрезмерным упрощением, поскольку предполагает, что уровень планируемых инвестиций фиксирован, то есть является экзогенной величиной. В настоящей лекции мы делаем нашу модель более полной, вводя в рассмотрение инвестиционную функцию.

Инвестиционные расходы – это затраты на создание новых мощностей по производству машин, финансирование жилищного, промышленного или сельскохозяйственного строительства, а также товарных запасов. Инвестиционные расходы увеличивают величину физического капитала в экономике.

От чего зависит уровень инвестиций в экономике? Можно предположить, что уровень инвестиций, планируемых фирмами, зависит от рыночной ставки процента. Желательный, или планируемый, уровень инвестиций будет тем ниже, чем выше ставка процента. Пояснить это можно достаточно просто. Инвестиции представляют собой расходы на увеличение объема капитала. Они делаются с целью получения в будущем прибылей от функционирования этого капитала. Предположим, что фирмы вынуждены пользоваться заемными средствами для того, чтобы покупать капитальные блага, которые они используют. Тогда чем выше будет ставка процента, тем большие процентные платежи они должны выплачивать каждый год из доходов, получаемых от инвестиций. Следовательно, чем выше ставка процента, тем меньше прибыли останется у фирмы после выплаты процента и меньше стимулов для инвестирования. Наоборот, низкий уровень процента делает инвестиционные расходы более прибыльными и, следовательно, обеспечивает более высокий уровень планируемых инвестиций.

Что изменилось, если бы для осуществления своих инвестиционных проектов фирмам не нужно было бы занимать деньги? Могла бы тогда иметь

75

значение величина процентной ставки? Вероятно, да, поскольку фирмы должны использовать имеющиеся у них средства наилучшим образом. И если фирма не прибегает к помощи кредита, то она, вероятно, уже имеет необходимые денежные средства для осуществления инвестиционного проекта. Однако в этом случае фирма должна посмотреть, не существует ли возможность получить более высокие доходы, используя эти деньги каким-либо другим способом, например, покупая облигации или просто храня деньги в банке? Другим словами, можно сказать, что фирма должна оценить альтернативную стоимость инвестиционного проекта, то есть оценить доход, который она могла бы получить другим, альтернативным способом. Чем выше, например, гарантированный доход по облигациям, тем, естественно, меньше стимулов тратить деньги на инвестиции.

Итак, в любом случае, чем выше процентная ставка, тем ниже склонность фирм инвестировать, независимо от того, должна фирма занимать для этого деньги или нет.

Другой аспект влияния процентной ставки на инвестиции связан с теорией дисконтирования. При приведении затрат и результатов инвестиционных проектов к единому моменту времени увеличение ставки процента, с использованием которой проводится дисконтирование, повышает вероятность того, что продисконтированный доход будет меньше величины продисконтированных инвестиций. Это также будет иметь своим следствием уменьшение инвестиций в экономике.

Таким образом, можно записать общий вид инвестиционной функции следующим образом:

I I (r) , что означает, что инвестиционная функция связывает желаемый

(планируемый) уровень инвестиций с величиной реальной ставки процента. Экономисты проводят различие между номинальной и реальной став-

кой процента. Это различие возникает в периоды инфляции или дефляции, то есть в периоды нестабильности цен. Обычно под термином процентная ставка понимается номинальная процентная ставка, то есть, ставка процента, которую платят инвесторы за заем денег. Реальная процентная ставка – это номинальная ставка процента, скорректированная на воздействие инфляции.

r 11 R 1

При низких темпах инфляции (до 10 процентов в год) величина реальной процентной ставки определяется следующим уравнением:

r R

где R – номинальная процентная ставка, а π – темп инфляции.

76

Однако, если уровень цен постоянен (а мы пока остаемся в рамках этого предположения), номинальная и реальная процентные ставки совпадают.

И еще один момент, связанный с процентной ставкой. Рассматриваемая нами процентная ставка является обобщенной процентной ставкой, то есть представляет показатель, отражающий вариацию всей совокупности процентных ставок в экономике. Процентные ставки, выплачиваемые по различным видам активов (государственным облигациям, акциям корпораций, депозитам в банках и т.д.) взаимосвязаны. В случае если по какому-либо виду активов экономические субъекты могут получить большую ставку процента, в этот вид активов начнется перелив капитала, цены на него возрастут и процентная ставка выровняется по сравнению с другими активами. Процентная ставка по кредитам также связана с общим уровнем процентных ставок в экономике. Предположим, что в экономике выросли процентные ставки, выплачиваемые по различного рода активам. Это, в частности, неизбежно приведет к росту процентных ставок по депозитам в банках. Иначе клиенты банков станут выводить свои активы из депозитов и переводить, например, в ценные бумаги, приносящие более высокий доход. Если у банков возрастут выплаты по депозитам, то для компенсации своих дополнительных расходов они вынуждены будут поднять процентные ставки кредитования.

Таким образом, говоря об изменении процентной ставки, мы имеем в виду тенденции в движении всей совокупности процентных ставок в экономической системе.

Функциональная зависимость между процентной ставкой и инвестициями в геометрической форме представлена на рис. 2.5.1.

r

I(r)

I

Рис. 2.5.1. Функция инвестиций

Сучетом проведенного анализа мы можем ввести функцию инвестиций

висходное уравнение условия равновесия (Y AEпл ) на товарном рынке:

YC(Y T ) I (r) G

Аусловие равновесия «инвестиции равны сбережениям» примет вид:

S(Y T ) T I (r) G

77

Эти равенства характеризуют пару величин Y и r, которые будут поддерживать равновесие на рынке товаров. Логика здесь такова: любая данная величина процентной ставки будет определять уровень инвестиций в экономике, что, в свою очередь, будет определять уровень совокупного спроса и, следовательно, равновесный уровень дохода.

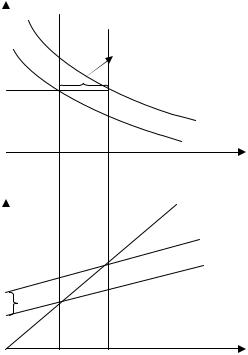

Представим это графически: Рис. 2.5.2 а), б), в).

r |

r |

r1

r2

|

I |

I(r) |

|

|

|

|

|

|

|

IS |

|

|

|

|

|

|

|

|

|

|

|

||

|

|

I2 |

|

|

|

|

|

|

|

|

Y |

|

I |

|

Y1 |

Y2 |

|||||||

I1 |

|

|

|

|

|||||||

|

|

|

а) |

AE |

|

|

|

|

|

|

в) |

|

|

|

|

|

|

|

|

|

|||

|

|

|

|

|

|

|

|

|

|||

|

|

|

|

|

|

|

|

|

|

AEф = Y |

|

|

|

|

|

|

|

|

|

|

|

|

AEпл = A2 + MPC(Y–T) |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

E2 |

AEпл = A1 + MPC(Y–T) |

||

|

|

|

|

A2 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

I |

E1 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

A1 |

|

|

|

|

|

|

|

|

|

|

|

|

Y1 |

|

|

Y2 |

Y |

||

|

|

|

|

|

|

|

|

|

|

|

б) |

Рис. 2.5.2. Графический вывод кривой IS

В части а) рис. 2.5.2. представлен график плановых инвестиций, часть б) – кейнсианский крест, а в части в) представлен новый, ранее не встречавшийся график, связывающий уровень национального дохода (ось абсцисс) со ставкой процента (ось ординат).

График, представленный в части а) – график плановых инвестиций – показывает соответствие каждой ставке процента определенного уровня плановых инвестиций. Переходя от части а) к части в) по пунктирным линиям, устанавливаем, что каждый конкретный уровень плановых инвестиций соответствует определенному уровню национального дохода (считая неизменными уровни автономного потребления и государственных закупок). При уровне плановых инвестиций I1 график функции плановых расходов отмечен на рисунке C + I1 + G, а соответствующий ему равновесный национальный доход – Y1; при уровне плановых инвестиций I2 график функции плановых расходов смещается вверх, равновесный доход возрастает до Y2. Далее переносим каж-

78

дую ставку процента из части а) в часть в) и соответственно, каждый равновесный уровень дохода из части б) в часть в). В части в), таким образом, строится кривая, проходящая через точки (Y1, r1) и (Y2, r2).

Каждая точка, принадлежащая кривой на рис. 2.5.2, в является возможной точкой равновесия экономической системы на товарном макрорынке. Ее называют кривой IS.

Кривая IS – это графическая интерпретация взаимной связи между ставкой процента и национальным доходом при равновесии на товарном рынке.

Точка (Y1,r1) на кривой IS показывает, что при процентной ставке r1 уровень равновесного национального дохода составит Y1. Более низкая процентная ставка повышает плановые инвестиции и смещает график плановых расходов вверх, увеличивая тем самым равновесный уровень дохода. Другие процентные ставки покажут, соответственно, другие точки, принадлежащие кривой IS.

Отметим однако, что равновесие на товарном рынке не может наступить в любой точке вне построенной кривой IS (при заданных уровнях автономного потребления и государственных расходов). Например, экономическая система не могла бы находиться в равновесии при национальном доходе Y2, а ставке процента выше, чем r2, поскольку более высокая процентная ставка сократила бы уровень плановых инвестиций. Уменьшение плановых инвестиций привело бы к незапланированному накоплению товарноматериальных запасов, и, соответственно, национальный доход начал бы снижаться относительно своего уровня Y2.

Сдвиги кривой IS

На рис. 2.5.2 кривая IS построена исходя из ряда предпосылок и допущений об уровнях автономного потребления, государственных закупок, чистых налогах и форме графика функции плановых инвестиций. Изменение ка- кого-либо из этих факторов приводит к смещению кривой IS .

Положим, что повышение уверенности в прочности будущего экономического положения смещает график плановых инвестиций вправо. Это означает, что при любой заданной процентной ставке уровень плановых инвестиций будет больше прежнего уровня, что соответственно повысит уровень плановых расходов и приведет в итоге национальный доход к новому, более высокому уровню равновесия. Таким образом, смещение графика функции плановых инвестиций вправо сдвигает кривую IS также вправо. Нетрудно видеть, что потеря уверенности в будущем экономической системы приведет к обратному результату (смещению этих графиков влево). Изменения в государственных закупках также отражается на положении кривой IS. Положим, что государственные закупки возросли. При прочих равных условиях это сдвинет кривую плановых расходов вверх, мультипликативно увеличивая равновесный уровень национального дохода. В графической интерпретации

79

рост государственных закупок сдвигает кривую IS вправо, равно как их уменьшение влево.

Проиллюстрируем увеличение государственных закупок на рис. 5.3, а,

б.

r |

|

|

|

|

|

|

|

|

|

|

|

Y = G×MPG |

|

r1 |

|

|

|

|

|

|

|

|

|

|

|

IS2 |

|

|

|

|

|

|

IS1 |

Y |

Y1 |

|

Y2 |

|

|||

|

|

б) |

||||

AE |

|

|

|

AEф = Y |

|

|

|

|

|

|

|

AEпл = A + G + MPC(Y–T) |

|

|

|

|

E2 |

|

||

|

|

|

|

|

|

|

|

|

|

|

|

AEпл = A + MPC(Y–T) |

|

G |

E1 |

|

|

|

|

|

|

|

|

|

|

|

|

A |

|

|

|

|

|

|

|

Y1 |

|

Y2 |

|

Y |

|

|

|

|

а) |

|||

|

|

|

|

|

|

|

Рис. 5.3. Сдвиг IS из-за увеличения госзакупок

Видим, что изменение государственных закупок (рис. 5.3, а) приводит к горизонтальному сдвигу кривой IS (рис.5.3, б) на величину Y = G×MPрасх.

И, наконец, изменение в потреблении также способно переместить кривую IS. Рост «потребительской уверенности» влияет на автономное потребление и сдвигает кривую IS вправо, аналогично повышению «деловой уверенности»; уменьшение автономного потребления при потере уверенности приведет к обратным результатам. Кроме того, мы знаем, что потребление зависит от величины налогообложения. При росте чистых налогов падает располагаемый доход, а с его уменьшением сокращается и потребление, - кривая сместится влево. Если чистые налоги сократятся, располагаемый доход и потребление возрастут, и кривая сдвинется вправо.

Алгебра кривой IS

Вспомним, что кривая IS описывает комбинации дохода Y и процентной ставки r, удовлетворяющее условию равновесия:

Y C(Y T ) I (r) G

80

Мы можем больше узнать о кривой IS, если рассмотрим частный случай, когда функция потребления и инвестиционная функция являются линейными:

C Ca MPC(Y T )

I Ia dr

Здесь Ca и Ia - автономные компоненты, MPC – предельная склонность к потреблению, а d – коэффициент чувствительности инвестиций к изменению процентной ставки. Поскольку инвестиции возрастают, когда ставка процента падает, перед d стоит знак минус.

Подставим эти функции в условие равновесия товарного рынка:

Y Ca Ia G MPC(Y T ) dr

Решая для Y получаем:

Y |

|

|

Ca |

|

Ia |

|

|

|

G |

MPC T |

|

d |

r |

|

1 |

MPC |

1 MPC |

1 |

MPC |

1 MPC |

|||||||||

|

|

|

1 MPC |

|

|

|||||||||

Это уравнение выражает кривую IS алгебраически. Оно дает нам параметры уровня дохода Y при любой процентной ставке r и переменных фискальной политики G и T.

Используя это уравнение, мы можем проверить наши выводы относительно кривой IS.

Во-первых, поскольку коэффициент при ставке процента отрицателен, кривая IS имеет отрицательный наклон: более высокая процентная ставка ведет к более низкому уровню дохода.

Во-вторых, поскольку коэффициент государственных закупок положителен, рост G мультипликативно сдвигает кривую IS вправо. В-третьих, поскольку коэффициент при налогах отрицателен, рост налогов сдвигает кривую IS влево (с учетом действия налогового мультипликатора).

Коэффициент при ставке процента 1 Md PC говорит о том, будет кри-

вая IS крутой или пологой. Если инвестиции очень чувствительны к ставке процента, то d велико, и доход также очень чувствителен к изменениям ставки процента. В этом случае небольшие изменения ставки процента ведут к значительным изменениям дохода: кривая IS является относительно пологой. Наоборот, если инвестиции не очень чувствительны к ставке процента, то d мало, и доход также не очень чувствителен к колебаниям ставки процента. В