- •Содержание

- •Предисловие

- •Глава 1. Классификация затрат

- •1.1. Явные и неявные издержки

- •1.2. Прямые и косвенные затраты

- •1.3. Производственные и коммерческие затраты

- •1.4. Основные и накладные затраты

- •1.5. Одноэлементные и комплексные затраты

- •1.6. Постоянные и переменные затраты

- •1.7. Средние издержки

- •1.8. Предельные издержки

- •1.9. Производственные и периодические затраты

- •1.10. Группировка затрат по видам расходов

- •Глава 2. Отражение затрат в учетной политике туристской организации

- •Состав затрат, включаемых в себестоимость турпродукта

- •Законодательное обоснование затрат, включаемых в себестоимость туристского продукта

- •Затраты средств труда

- •Начисление амортизации по способу уменьшаемого остатка

- •Начисление амортизации по кумулятивному способу

- •Начисление износа

- •Нормы для расчета предельных размеров расходов на рекламу в год

- •Нормы для расчета предельных размеров представительских расходов в год

- •Предельные нормы компенсации за использование личных легковых автомобилей для служебных поездок

- •Глава 3. Группировка и включение затрат в себестоимость турпродукта Калькулирование полной себестоимости турпродукта

- •3.2. Способ "директ-костинг"

- •Зависимость прибыли от изменения объема продаж

- •Показатели финансово-хозяйственной деятельности фирмы

- •1. За отчетный период реализовали только собственные турпутевки (деятельность освобождена от ндс), тогда в бухгалтерском учете делается следующая запись:

- •1. Пропорционально сумме всех прямых затрат по видам деятельности;

- •2. Пропорционально стоимости продукции по ценам реализации, т. Е. Пропорционально размеру выручки от реализации, полученной от каждого вида деятельности в общей сумме выручки от реализации, без ндс.

- •Функциональный учет

- •1. Высока степень разнородности (разнотипности) туристского продукта, т. Е. Различные виды накладных затрат поглощаются разными турпродуктами в разной степени;

- •Расчет себестоимости предоставляемых услуг, руб.

- •Глава 4. Издержки и ценообразование Внешние и внутренние факторы ценообразования

- •Ценовые стратегии

- •Издержки и процесс формирования туристской ренты

- •Приложение 1

- •II. Порядок формирования финансовых результатов, учитываемых при налогообложении прибыли

- •Приложение 2 Особенности состава затрат, включаемых в себестоимость туристского продукта организациями, занимающимися туристской деятельностью

- •I. Общие положения

- •II. Состав и классификация затрат, включаемых в себестоимость продукции (работ, услуг) организаций в сфере туризма

- •III. Производственные затраты

- •IV. Коммерческие расходы

- •V. Планирование себестоимости продукции (работ, услуг) у туристских организаций

- •VI. Учет затрат на производство, продвижение и продажу туристского продукта

- •VII. Формирование финансовых результатов у организаций, занимающихся туристской деятельностью

- •Классификация затрат по элементам

- •Приложение 4 Нормативы на представительские расходы, рекламу и подготовку кадров, относимые на себестоимость продукции

Показатели финансово-хозяйственной деятельности фирмы

№ П/П |

Показатели |

Виды турпродуктов |

Итого |

|||

I |

II |

III |

||||

1 |

Объем реализации, шт. |

60 |

120 |

50 |

|

|

2 |

Продажная цена, руб. |

500 |

600 |

450 |

|

|

3 |

Выручка от реализации, тыс, руб. (п. 1 х п. 2) |

30 |

72 |

22,5 |

124,5 |

|

4 |

Переменные затраты по формированию турпродукта, тыс, руб. |

18 |

60 |

18 |

|

|

5 |

Общая сумма переменныхзатрат, тыс. руб. |

|

|

|

96 |

|

6 |

Средние переменные затраты, тыс. руб. (п. 4/п. 1) |

300 |

500 |

360 |

|

|

7 |

Средняя величина покрытия*, руб. (п. 2 - п. 6) |

200 |

100 |

90 |

|

|

8 |

Постоянные затраты за отчетный период, тыс, руб. |

|

|

|

18 |

|

9 |

Постоянные затраты**, тыс, руб. (п. 4 х п. 8 / п. 5) |

3,4 |

11,2 |

3,4 |

18 |

|

10 |

Средние постоянные издержки, руб. (п. 9/п. 1) |

57 |

93 |

68 |

|

|

11 |

Полная себестоимостьединицы турпродукта, руб. (п. 10 +п. 6) |

357 |

593 |

428 |

|

|

12 |

Валовые издержки, тыс, руб. (п. 4 + п. 9) 114 |

21,4 |

71,2 |

21.4 |

|

|

13 |

Прибыль от реализации, тыс, руб. (п. 3-п. 12) |

8,6 |

0,8 |

1,1 |

10,5 |

|

14 |

Прибыль от реализации одной турпутевки(п.2 - п. 11) |

143 |

7 |

22 |

|

|

* Средняя величина покрытия, или предельная прибыль, - это дополнительный доход от продажи одной дополнительной единицы тур-продукта. ** Распределение постоянных издержек по видам турпродукта производится пропорционально переменным затратам. Суммой покрытия называется разница между выручкой от реализации и всей суммой переменных затрат. Расчет суммы покрытия позволяет определить, сколько средств зарабатывает туристская организация, формируя и реализуя турпродукт, чтобы окупить постоянные издержки и получить прибыль. Коэффициентом покрытия называется доля суммы покрытия в выручке от реализации или доля средней величины покрытия в цене турпродукта. Коэффициент покрытия определяется следующим образом:

Коэффициент покрытия = |

Сумма покрытия ------------------------------------- Сумма выручки от реализации |

= |

(124,5-96) тыс. руб. ------------------------------- 124,5 тыс. руб. |

=0,229 |

Для того чтобы определить, при каком объеме реализации окупятся валовые издержки предприятия, необходимо рассчитать точку безубыточности, под которой понимается такая выручка от реализации или такой объем реализации турпродуктов, которые обеспечивают покрытие всех затрат и нулевую прибыль. Выручка от реализации, соответствующая точке безубыточности, называется пороговой выручкой, а объем реализации (продаж) в точке безубыточности - пороговым объемом реализации (продаж). Воспользуемся формулой точки безубыточности:

Пороговая выручка = |

Постоянные издержки ----------------- Коэффициент покрытия |

= |

Постоянные • Сумма выручки издержки от реализации -------------------------------------- Сумма покрытия |

=18 тыс.руб./0,229 = 78,6 тыс. руб. |

Итак, точка безубыточности в стоимостном выражении рассчитывается как отношение постоянных затрат к коэффициенту покрытия, а в натуральном выражении - как отношение постоянных затрат к средней величине покрытия. Если туристская организация получает выручку от реализации больше пороговой выручки (124,5 тыс. руб. - 78,6 тыс. руб.), то она работает прибыльно. Чтобы оценить, насколько фактическая выручка превышает выручку, обеспечивающую безубыточность, необходимо рассчитать запас прочности (процентное отклонение фактической выручки от пороговой) по следующей формуле:

Запас прочности= |

(Фактическая выручка-Пороговая выручка)х100% -------------------------------------------------- Фактическая выручка |

= |

(124,5 тыс. руб.-;78,6 тыс. руб.) х100% ----------------------------------------------------- 124,5 тыс. руб |

=36,9% |

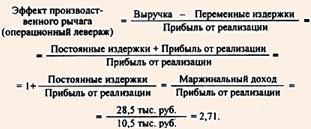

Для определения воздействия изменения выручки от реализации на изменение прибыли рассчитывают показатель операционного левеража (производственного рычага) по формуле:

Чем выше эффект производственного рычага, тем более рискованным с точки зрения изменчивости прибыли является положение фирмы. Поскольку фирма имеет в ассортименте тур-продукт II с низкой рентабельностью по полной себестоимости, посмотрим, как изменится прибыль организации, если отказаться от этого вида турпродукта. В случае отказа от формирования и реализации турпродукта II выручка от реализации сократится на объем выручки от реализации этого изделия: 124,5 тыс. руб. -- 72 тыс. руб. = 52,5 тыс. руб. При этом также сократятся валовые издержки предприятия на сумму переменных затрат, необходимых для формирования турпродукта П, на величину 54 тыс. руб. (114 тыс. руб. - 60 тыс. руб.). Так как постоянные затраты не зависят от объема реализации, отказ от формирования турпродукта II не повлияет на их величину. Итак, в случае отказа от формирования турпродукта II туристская организация будет иметь убытки: -1,5 тыс. руб. (52,5 тыс. руб. - 54 тыс. руб.). А общие убытки будут равны 2,3 тыс. руб. (0,8 тыс. руб. + 1,5 тыс. руб.), где 0,8 тыс. руб. -прямая потерянная прибыль. Таким образом, имея информацию только о полной себестоимости, можно принять неверное решение и потерять прибыль. Использование директ-костинга позволяет избежать подобных ошибок и принять разумные управленческие решения. По данным табл. 3.3 средняя величина покрытия по турпродукту III даже ниже, чем по турпродукту П. Поэтому при сокращении спроса на туристском рынке фирме выгоднее отказаться от формирования турпродукта III, чем от других видов турпродукта. Таковы основные положения затрат и оптимизации прибыли в системе "директ-костинг". Идеальных систем, способов не бывает. У каждого из них есть свои достоинства и недостатки. Главная задача - понять особенности каждого способа с тем, чтобы, нивелируя негативные стороны, максимально эффективно использовать положительные их преимущества. Отметим, что на большинстве западных предприятий система "директ-костинг" применяется параллельно с учетом полной себестоимости. Современные отечественные компании, которые предпочитают учет на основе экономических показателей, в процессе работы обнаруживают, что калькуляция себестоимости по прямым затратам представляется лучшим способом, чем калькуляция с полным распределением издержек. Разделение затрат на постоянные и переменные позволяет контролировать статьи переменных издержек на основе их соотношения с каждой единицей продукции, а статьи постоянных издержек - на основе учета их фактической общей величины за отчетный период. Калькуляция себестоимости по переменным издержкам позволяет контролировать и устанавливать уровень рентабельности и рассчитывать такую себестоимость, которая в сегодняшних условиях работы предприятия на рынке могла бы обеспечить ему определенную прибыль. Объединение методов калькулирования затрат, учета производственных результатов и их анализа позволяет принять разумные управленческие решения в условиях конкурентной борьбы. Итак, по признаку полноты включения затрат в себестоимость существуют два способа группировки и включения затрат в себестоимость услуг. Рассмотрим их на примере. Пример. Туроператор имеет следующие экономические показатели деятельности:

остаток сформированных туристско-экскурсионных путевок на начало месяца |

- |

сформировано туристско-экскурсионных путевок в отчетном периоде, в натуральных единицах |

900 шт. |

остаток сформированных туристско-экскурсионных путевок на конец отчетного периода, в натуральных единицах |

1000 шт. - 900 шт. = 100 шт. |

выручка от реализации туристско-экскурсионных путевок без НДС |

810 тыс. руб. |

расходы основного производства по формированию туристско-экскурсионных путевок в отчетном периоде |

450 " " |

общепроизводственные расходы в отчетном периоде |

4 " " |

общехозяйственные расходы в отчетном периоде |

60 " " |

коммерческие расходы в отчетном периоде |

70 " " |

в том числе расходы на рекламу |

50 " " |

Группируем затраты способом полной себестоимости: |

|

прямые затраты |

450 " " |

косвенные затраты |

4 тыс. руб. + 60 тыс. руб. = 64 " " |

полная себестоимость по формированию турпродукта |

450 тыс. руб. + 64 тыс. руб. = 514 " " |

себестоимость одной туристско-экскурсионной путевки за отчетный период |

514 тыс. руб./100 шт. = 514 руб./шт. |

Группируем затраты способом "директ-костинг": |

|

переменные затраты |

450 тыс. руб. + 4 тыс. руб. = 454 тыс. руб. |

постоянные затраты |

60 " " |

сокращенная себестоимость по формированию турпродукта |

454 " " |

Себестоимость одной турпутевки за отчетный период 454 тыс. руб./1000 шт. =454 руб./шт. Себестоимость реализации услуг за отчетный период, рассчитанная традиционным способом, составит: 514 руб/шт. х 900 шт. = = 462,6 тыс. руб. Способом "директ-костанг": 454 руб/шт.-х 900 шт. = 408,6 тыс. руб. Себестоимость туристско-экскурсионных путевок, которая будет отнесена на остаток годовой продукции на конец отчетного периода:

- способом расчета полной себестоимости: 514 тыс. руб.- 462,6 тыс. руб. = 51,4 тыс. руб.;

- способом "директ-костинг": 454 тыс. руб. - 408,6 тыс. руб. = = 45,4 тыс. руб.

Для целей налогообложения рассчитаем расходы на рекламу сверх нормы, не включаемые в себестоимость туристско-экскурсионных путевок. Отметим, что стоимость сформированного турпродукта I освобождена от уплаты НДС. 50 тыс. руб. - 810 тыс. руб. х 6 % = 50 тыс. руб. - 48,6 тыс. руб. = = 1,4 тыс. руб. Прибыль от реализации, рассчитанная традиционным способом, составит: 810 тыс. руб. - 462,6 тыс. руб. - 70 тыс. руб. = = 277,4 тыс. руб. Способом "директ-костинг": 810 тыс. руб. - 408,6 тыс. руб. - - 60 тыс. руб. - 70 тыс. руб. = 271,4 тыс. руб. Валовая прибыль служит базой для формирования объекта налогообложения налогом на прибыль, в этом проявляется налоговый аспект понятия "себестоимость". В нашем примере валовая прибыль состоит только из прибыли от реализации услуг. При определении налога на прибыль предварительно корректируется налогооблагаемая база прибыли на величину расходов на рекламу сверх норм:

1. 277,4 тыс. руб. + 1,4 тыс. руб. = 278,8 тыс. руб.;

2. 278,8 тыс. руб. х 0,35 % = 97,58 тыс. руб.

При калькулировании способом "директ-костинг" налог на прибыль составит:

1. 271,4 тыс. руб. + 1,4 тыс. руб. = 272,8 тыс. руб.;

2. 272,8 тыс. руб. х 0,35 % = 95,48 тыс. руб.

Экономия фирмы по налогу на прибыль при использовании способа "директ-костинг" составит: 97,58 тыс. руб. - 95,48 тыс. руб. = = 2,1 тыс. руб. Распределение косвенных расходов

Налоговое законодательство выдвигает требование раздельного учета затрат на производство и реализацию по видам деятельности и видам продукции (работ, услуг). Данное требование содержится в Инструкции Госналогслужбы РФ от 10.08.95 г. № 37 "О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций" и в Инструкции Госналогслужбы РФ от 11.10.95 г. № 39 "О порядке исчисления и уплаты в бюджет налога на добавленную стоимость". Необходимость раздельного учета затрат определяется рядом причин:

- по различным видам деятельности применяются разные ставки по налогу на прибыль - ставка налога на прибыль по туроператорской деятельности составляет 30 %, ставка налога на прибыль от посреднических операций, т. е. по турагентской деятельности, - 38 %;

- для подтверждения права на льготу по налогу на добавленную стоимость и по налогу на прибыль Инструкцией Госналогслужбы РФ № 37 установлено, что если предприятие имеет несколько видов деятельности, по которым установлены разные ставки налога на прибыль, например туристская организация занимается реализацией собственных путевок (туроператорская деятельность) и реализует чужие туристские путевки по посредническим договорам (турагентская деятельность), то исчисление налога на прибыль производится по прибыли от каждого вида деятельности по соответствующим ставкам независимо от результатов деятельности в целом.

Бухгалтер предприятия, осуществляющего несколько видов деятельности, прибыль от которых облагается по разным ставкам налога на прибыль, должен обеспечить:

- раздельный учет выручки от реализации по разным видам деятельности;

- раздельный учет прямых затрат;

- распределение косвенных (общепроизводственных и общехозяйственных) расходов по различным видам деятельности. Пример. В регионе установлены следующие ставки налога на прибыль, %:

|

В федеральный бюджет |

В бюджет субъекта РФ |

Общая ставка налога |

По прибыли от основной деятельности |

11 |

19 |

30 |

По прибыли от проведения посреднических операций |

11 |

27 |

38 |

Выручка от реализации продукции по основной деятельности за отчетный период вместе с НДС - 300 тыс. руб., в том числе НДС - 20 тыс. руб. Прямые затраты по основной деятельности составили 160 тыс. руб. Кроме того, туристская организация реализовала в отчетном периоде чужие туристские путевки по договору комиссии без участия в расчетах, при этом полученное предприятием комиссионное вознаграждение составило 48 тыс. руб., в том числе НДС - 8 тыс. руб. Прямые затраты по проведению посреднической операции - 5 тыс. руб. Общехозяйственные и общепроизводственные расходы за отчетный период в целом по предприятию составили 29 тыс. руб.

1. Определяем долю косвенных (общехозяйственных и общепроизводственных) расходов, относящихся к основной деятельности:

300 тыс. руб / (300 тыс. руб + 48 тыс. руб.) х 29 тыс. руб. = 25 тыс. руб.

2. Определяем долю косвенных (общехозяйственных и общепроизводственных) расходов, относящихся к посреднической деятельности:

48 тыс. руб / (300 тыс. руб + 48 тыс. руб.) х 29 тыс. руб. = 4 тыс. руб.

3. Финансовый результат по основной деятельности:

300 тыс. руб. - 20 тыс. руб. - 160 тыс. руб. - 25 тыс. руб. = 95 тыс. руб.

4. Финансовый результат от проведения операций по посреднической деятельности:

48 тыс. руб. - 8 тыс. руб. - 5 тыс. руб. - 4 тыс. руб. = 31 тыс. руб.

5. Балансовая прибыль в целом по предприятию:

95 тыс. руб. + 31 тыс. руб. = 126 тыс. руб.

6. Определяем сумму налога на прибыль по основной деятельности при отсутствии льгот по налогу:

95 тыс. руб. х 30 % = 28,5 тыс. руб.

7. Определяем сумму налога на прибыль от посреднической деятельности при отсутствии льгот по налогу:

31 тыс. руб. х 38 % = 11,78 тыс. руб. В бухгалтерском учете делается следующая запись:

Дебет счета 81 Кредит счета 68 |

|

40,28 тыс. руб. |

Много проблем возникает у бухгалтеров при решении вопроса об использовании льгот по налогу на прибыль на предприятии, осуществляющем несколько видов деятельности. В Инструкции Госналогслужбы РФ от 10.08.95 г. № 37 по этому поводу содержится следующее указание: "Если предприятие имеет виды деятельности, прибыль от которых облагается налогом по разным ставкам, то льготы по налогу на прибыль распределяются пропорционально выручке, полученной от каждого вида деятельности в общей сумме выручки от реализации продукции (работ, услуг)". Итак, в бухгалтерском учете затраты должны быть разделены на две группы:

1. Относящиеся к облагаемой деятельности (посреднические и дополнительные услуги). Отметим, что суммы НДС, уплаченные по товарам (работам, услугам), использованным при изготовлении продукции и осуществлении услуг, не освобожденных от НДС, подлежат зачету в общеустановленном порядке.

Дебет счета 68 Кредит счета 19 |

|

Зачет НДС по приобретенным ценностям по посредническим и дополнительным туристским услугам. |

2. Относящиеся к необлагаемой деятельности (формирование турпродукта и перепродажа). В соответствии с п. 20 и п. 21 Инструкции Госналогслужбы РФ от 11.10.95 г. № 39 НДС, уплаченный по товарам, работам, услугам, использованным при изготовлении продукции и осуществлении операций, освобожденных от налога в соответствии с подпунктами "е"-"ш" п. 1 ст. 5 Закона РФ "О налоге на добавленную стоимость", относится на издержки производства и обращения.

Дебет счетов 20,23,26,44 Кредит счета 19 |

|

Сумма НДС по приобретенным материальным ресурсам включена в состав себестоимости турпродукта. |

Если организация осуществляет несколько видов деятельности, то при практической невозможности обеспечить раздельный учет "входного" НДС по облагаемым и необлагаемым оборотам встает вопрос о выборе базы распределения сумм НДС, учтенных по счету 19 "НДС по приобретенным ценностям", на суммы, включаемые в себестоимость, и суммы, относимые в уменьшение платежей в бюджет. В настоящее время ни в одном нормативном документе не определена база для деления вступительного остатка по счету 19. Следовательно, эта база может быть заявлена как элемент учетной политики. Мнение Минфина России в выборе базы распределения входящего остатка по счету 19 выражено в письме от 09.10.97 г. № 04-07-07. Письмо является ответом на запрос НАУФОР (Национальная ассоциация участников фондового рынка); в Минюсте оно не зарегистрировано, не опубликовано и имеет статус официальной переписки. В соответствии с этим письмом к зачету следует принимать НДС в размере, соответствующем удельному весу оборотов по реализации, полученных от облагаемых операций, в общей сумме оборотов по реализации за отчетный период. При этом оборотом по реализации считается вся сумма выручки, полученная от продажи продукции, выполненных работ, оказанных услуг, без включения в нее НДС. Элементом учетной политики являются база распределения и порядок списания сумм НДС по приобретенным ценностям, если туристские организации осуществляют несколько видов деятельности с разными режимами налогообложения. Кроме того, элементом учетной политики является порядок учета и возмещения НДС по приобретенным основным средствам при наличии видов деятельности, облагаемых и не облагаемых налогом на добавленную стоимость. Согласно п. 47 Инструкции Госналогслужбы РФ от 11.10.95 г. № 39 суммы НДС, уплаченные при приобретении основных средств и нематериальных активов, в полном объеме вычитаются из сумм налога, подлежащих взносу в бюджет, в момент принятия на учет основных средств и нематериальных активов. Основные средства и нематериальные активы, используемые при производстве товаров (работ, услуг), освобожденных от НДС в соответствии с подпунктами "в", "ш", "ы", "я" п. 1 ст. 5 Закона РФ "О налоге на добавленную стоимость", отражаются в учете по стоимости приобретения, включая сумму уплаченного налога. Право на возмещение (зачет) сумм НДС, уплаченных при приобретении основных средств, при наличии видов деятельности, облагаемых и не облагаемых НДС, возможно при условии полного разделения основных средств, а следовательно, и затрат на их приобретение, используемых при различных видах деятельности. При объективной невозможности обеспечения раздельного учета затрат по основным средствам или их распределения можно приобретаемые основные средства производственного назначения отражать в учете по стоимости приобретения, включая суммы уплаченного НДС, с последующим списанием в установленном порядке через суммы начисляемой амортизации. Пример. Рассмотрим распределение НДС по приобретенным ценностям пропорционально доходам, полученным от деятельности, облагаемой и не облагаемой НДС. Предположим, за отчетный квартал сумма НДС по оплаченным и оказанным услугам составила 80 тыс. руб., по оплаченным и поставленным на учет основным средствам - 110 тыс. руб. При распределении затрат по выплаченным суммам НДС возможны три варианта: