- •“Фінанси підприємств”

- •Структура навчальної дисципліни “Фінанси підприємств”

- •Для груп фк-21, фк-22, фк-23, фк-24, фк-25 (феф)

- •Тема 1. Основи фінансів підприємств

- •Питання для самостійної роботи студентів

- •Фінанси підприємств, як головна і визначальна ланка фінансової системи держави. Суть та функції фінансів підприємств

- •Економічний зміст фінансових ресурсів підприємства. Джерела та методи формування фінансових ресурсів підприємств

- •3. Суть та структура фінансового механізму

- •Тема 2. Здійснення грошових розрахунків підприємств

- •Питання для самостійної роботи студентів

- •1. Суть та значення грошових розрахунків підприємств

- •Принципи організації та класифікації грошових розрахунків

- •Суть та організація безготівкових розрахунків

- •Тема 3. Грошові надходження підприємств

- •Питання для самостійної роботи студентів

- •1. Економічна характеристика грошових надходжень підприємства. Види діяльності підприємства

- •2. Класифікація і склад грошових надходжень підприємства

- •Виручка від реалізації продукції (робіт, послуг). Фактори, які впливають на величину виручки

- •1. Характеристика грошових надходжень підприємств за видами діяльності

- •2. Методи планування суми грошових надходжень від реалізації продукції (виручки)

- •Тема 4. Формування і розподіл прибутку

- •Питання для самостійної роботи студентів

- •Економічний зміст прибутку та його види

- •Порядок формування прибутку від реалізації продукції

- •3. Методи планування прибутку

- •1. Суть і методи обчислення рентабельності

- •2. Рентабельність продукції

- •Рентабельність підприємства

- •Тема 5. Оподаткування підприємств

- •Питання для самостійної роботи студентів

- •Система оподаткування підприємств, її функції та призначення

- •Види податків, що сплачують підприємства

- •Використання податків для регулювання діяльності підприємства

- •Непряме оподаткування підприємств

- •Пряме оподаткування підприємств

- •Тема 6. Обігові кошти

- •Питання для самостійної роботи студентів

- •Суть обігових коштів та їх організація

- •Норм класифікація обігових коштів

- •3. Джерела формування оборотних коштів

- •Нормування оборотних коштів

- •2. Показники, що характеризують стан і ефективність використання оборотних коштів підприємства

- •Тема 7. Кредитування підприємств

- •Питання для самостійної роботи студентів

- •2. Класифікація кредитів, що надаються підприємствам.

- •Способи отримання та погашення кредиту

- •Кредитний договір: сутність та порядок укладення

- •3. Оцінка кредитоспроможності підприємства-позичальника

- •Тема 8. Фінансове забезпечення відтворення основних засобів

- •Питання для самостійної роботи студентів

- •1. Склад та структура основних засобів

- •2. Знос та амортизація основних засобів

- •3. Методи розрахунку амортизаційних відрахувань

- •1. Показники стану, забезпечення та ефективності використання основних засобів

- •2. Економічний зміст поняття капітальні вкладення

- •3. Джерела фінансування капітальних вкладень

- •Тема 9. Оцінка фінансового стану підприємства

- •Питання для самостійної роботи студентів

- •1. Поняття фінансового стану, необхідність здійснення його аналізу

- •Роль аналізу фінансового стану в управлінні підприємством та його завдання. Інформаційна забезпечення оцінки фінансового стану підприємства

- •Інформаційні потреби основних користувачів фінансових звітів

- •Призначення основних компонентів фінансової звітності

- •Характеристика та класифікація основних показників оцінки фінансового стану підприємства

- •Ліквідність, платоспроможність, фінансова стійкість та ділова активність: показники, що їх характеризують та методика їх розрахунку

- •Комплексна оцінка фінансового стану підприємства

- •Тема 10. Фінансове планування на підприємствах

- •Питання для самостійної роботи студентів

- •1. Сутність, мета, завдання та принципи фінансового планування

- •Процес фінансового планування

- •2. Методи фінансового планування: нормативний, балансовий, розрахунково-аналітичний, метод оптимізації планових рішень, економіко-математичне моделювання.

- •3. Бізнес-план підприємства: сутність та складові

- •Тема 11. Фінансова санація підприємств

- •Питання для самостійної роботи студентів

- •1. Фінансова криза, сутність санації та передумови запровадження санаційних заходів

- •Випадки, в яких приймається рішення про проведення санації

- •2. Класична модель фінансової санації

- •3. Форми фінансової санації

- •Банкрутство підприємства: причини, оцінка ймовірності настання та наслідки

- •Список рекомендованої літератури Основна

- •Додаткова

- •Ресурси Органи державного управління та національні інститути

- •Науково-дослідні інститути та центри, пошукові системи

- •Наукові та електронні бібліотеки в Україні

- •Термінологічний словник

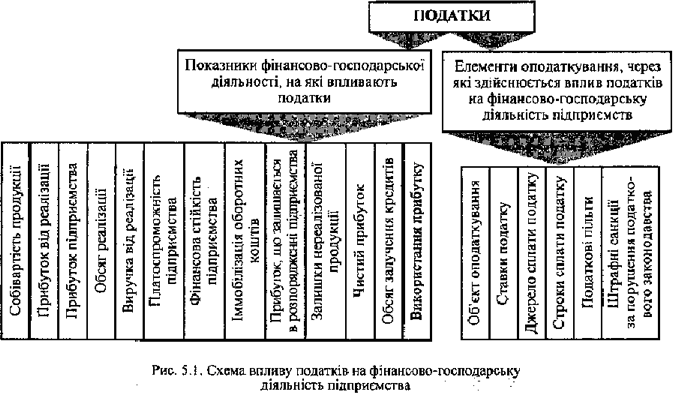

Використання податків для регулювання діяльності підприємства

Суспільне призначення податків виявляється у функціях які вони виконують. Побудова ефективної системи оподаткування залежить від реалізації функцій податків. Функції податків не можна ототожнювати з принципами побудови системи оподаткування.

Порядок оподаткування окремих податків та умови їх сплати можуть позитивно впливати на діяльність підприємства у цілому чи окремі напрямки діяльності. На основі цього робиться спроба наділити податки стимулюючою функцією, насправді це регулююча функція, тому що справляння окремих податків навпаки може створювати несприятливі умови для діяльності підприємства, і це також буде регулююча функція.

Рис. 5.2. Вплив

податків на фінансово-господарську

діяльність підприємства

З підвищенням ролі держави зростає значення регулюючої функції податків. Ця функція реалізується через вплив податків на різні напрямки, показники діяльності суб'єктів господарювання. Використання податків у цій функції є достатньо складним процесом і залежить від правильного вирішення таких питань:

1. Установлення об'єкта оподаткування та методики його визначення. Згідно з чинним законодавством оподатковуються валовий дохід, прибуток, вартість майна, сума виплаченої заробітної плати, вартість товарної продукції, обсяг реалізації та ін.

2. Визначення джерел сплати податків. Такими джерелами можуть бути: прибуток (за стягнення податку на прибуток); собівартість (відрахування в цільові державні фонди, сплата місцевих податків і зборів); частина виручки від реалізації продукції (сплата мита, акцизного збору, податку на додану вартість).

3. Установлення розміру ставок податків і методики їх розрахунку. Розмір ставок податків є дуже складною проблемою оподаткування, що істотно впливає на здійснення фіскальної і регулюючої функцій податків. Податкові ставки можуть бути універсальними і диференційованими. Вони можуть встановлюватися в грошовому вираженні на одиницю оподаткування або у відсотках до об'єкта оподаткування. Відсоткові ставки оподаткування можуть бути: пропорційними (не залежать від розміру об'єкта оподаткування), прогресивними (зростають зі збільшенням об'єкта оподаткування), регресивними (знижуються зі збільшенням об'єкта оподаткування).

4. Установлення термінів сплати податків. Для різних податків вони різні і залежать від об'єкта оподаткування, розміру податків і джерел сплати. Для уникнення негативного впливу податків на фінансово-господарську діяльність важливе значення має запобігання тимчасовій іммобілізації оборотного капіталу підприємства для сплати податків.

5. Надання податкових пільг. Пільги істотно впливають на здійснення регулюючої функції податків і можуть надаватися окремим платникам податків, а також визначатися для окремих об'єктів оподаткування.

6. Застосування штрафних санкцій за порушення податкового законодавства суб'єктами господарювання. Штрафні санкції застосовуються за таких порушень: неподання або несвоєчасне подання необхідних документів, форм звітності до податкової адміністрації; несплата в установлений термін податків та інших обов'язкових платежів державі; приховування об'єктів від оподаткування, умисне заниження суми податку. При цьому регулююча функція податку залежатиме від розміру фінансових санкцій та джерела їх сплати.

Податки впливають на такі показники фінансово-господарської діяльності, як: ціна продажу, дохід від реалізації продукції, собівартість продукції, операційний прибуток, чистий прибуток підприємства, швидкість обертання обігових коштів, платоспроможність, тощо.

Лекція 8 (2 год.)

Мета заняття: ознайомити студентів із механізмом оподаткування прямими та непрямими податками; привчати творчо оперувати набутими знаннями, розвивати логічне мислення студентів.

План

Непряме оподаткування підприємств.

Пряме оподаткування підприємств.

Рекомендована література: 13-17, 30,34-42, 53,69,74,75,77,87,89