- •“Фінанси підприємств”

- •Структура навчальної дисципліни “Фінанси підприємств”

- •Для груп фк-21, фк-22, фк-23, фк-24, фк-25 (феф)

- •Тема 1. Основи фінансів підприємств

- •Питання для самостійної роботи студентів

- •Фінанси підприємств, як головна і визначальна ланка фінансової системи держави. Суть та функції фінансів підприємств

- •Економічний зміст фінансових ресурсів підприємства. Джерела та методи формування фінансових ресурсів підприємств

- •3. Суть та структура фінансового механізму

- •Тема 2. Здійснення грошових розрахунків підприємств

- •Питання для самостійної роботи студентів

- •1. Суть та значення грошових розрахунків підприємств

- •Принципи організації та класифікації грошових розрахунків

- •Суть та організація безготівкових розрахунків

- •Тема 3. Грошові надходження підприємств

- •Питання для самостійної роботи студентів

- •1. Економічна характеристика грошових надходжень підприємства. Види діяльності підприємства

- •2. Класифікація і склад грошових надходжень підприємства

- •Виручка від реалізації продукції (робіт, послуг). Фактори, які впливають на величину виручки

- •1. Характеристика грошових надходжень підприємств за видами діяльності

- •2. Методи планування суми грошових надходжень від реалізації продукції (виручки)

- •Тема 4. Формування і розподіл прибутку

- •Питання для самостійної роботи студентів

- •Економічний зміст прибутку та його види

- •Порядок формування прибутку від реалізації продукції

- •3. Методи планування прибутку

- •1. Суть і методи обчислення рентабельності

- •2. Рентабельність продукції

- •Рентабельність підприємства

- •Тема 5. Оподаткування підприємств

- •Питання для самостійної роботи студентів

- •Система оподаткування підприємств, її функції та призначення

- •Види податків, що сплачують підприємства

- •Використання податків для регулювання діяльності підприємства

- •Непряме оподаткування підприємств

- •Пряме оподаткування підприємств

- •Тема 6. Обігові кошти

- •Питання для самостійної роботи студентів

- •Суть обігових коштів та їх організація

- •Норм класифікація обігових коштів

- •3. Джерела формування оборотних коштів

- •Нормування оборотних коштів

- •2. Показники, що характеризують стан і ефективність використання оборотних коштів підприємства

- •Тема 7. Кредитування підприємств

- •Питання для самостійної роботи студентів

- •2. Класифікація кредитів, що надаються підприємствам.

- •Способи отримання та погашення кредиту

- •Кредитний договір: сутність та порядок укладення

- •3. Оцінка кредитоспроможності підприємства-позичальника

- •Тема 8. Фінансове забезпечення відтворення основних засобів

- •Питання для самостійної роботи студентів

- •1. Склад та структура основних засобів

- •2. Знос та амортизація основних засобів

- •3. Методи розрахунку амортизаційних відрахувань

- •1. Показники стану, забезпечення та ефективності використання основних засобів

- •2. Економічний зміст поняття капітальні вкладення

- •3. Джерела фінансування капітальних вкладень

- •Тема 9. Оцінка фінансового стану підприємства

- •Питання для самостійної роботи студентів

- •1. Поняття фінансового стану, необхідність здійснення його аналізу

- •Роль аналізу фінансового стану в управлінні підприємством та його завдання. Інформаційна забезпечення оцінки фінансового стану підприємства

- •Інформаційні потреби основних користувачів фінансових звітів

- •Призначення основних компонентів фінансової звітності

- •Характеристика та класифікація основних показників оцінки фінансового стану підприємства

- •Ліквідність, платоспроможність, фінансова стійкість та ділова активність: показники, що їх характеризують та методика їх розрахунку

- •Комплексна оцінка фінансового стану підприємства

- •Тема 10. Фінансове планування на підприємствах

- •Питання для самостійної роботи студентів

- •1. Сутність, мета, завдання та принципи фінансового планування

- •Процес фінансового планування

- •2. Методи фінансового планування: нормативний, балансовий, розрахунково-аналітичний, метод оптимізації планових рішень, економіко-математичне моделювання.

- •3. Бізнес-план підприємства: сутність та складові

- •Тема 11. Фінансова санація підприємств

- •Питання для самостійної роботи студентів

- •1. Фінансова криза, сутність санації та передумови запровадження санаційних заходів

- •Випадки, в яких приймається рішення про проведення санації

- •2. Класична модель фінансової санації

- •3. Форми фінансової санації

- •Банкрутство підприємства: причини, оцінка ймовірності настання та наслідки

- •Список рекомендованої літератури Основна

- •Додаткова

- •Ресурси Органи державного управління та національні інститути

- •Науково-дослідні інститути та центри, пошукові системи

- •Наукові та електронні бібліотеки в Україні

- •Термінологічний словник

Види податків, що сплачують підприємства

Всю систему оподаткування можна розділити на дві підсистеми: оподаткування юридичних осіб та оподаткування фізичних осіб.

Підприємства - суб'єкти господарювання повинні сплачувати загальнодержавні, а також місцеві податки і збори. Загальнодержавні податки і збори включають:

Прямі податки, об'єктом оподаткування прямими податками є дохід, прибуток, майно. Вони накладаються безпосередньо на платників і розмір цих податків залежить від розмірів об'єкта оподаткування [податок на прибуток, плата за землю];

Непрямі податки, непрямі податки входять до складу цін на товари та послуги, їх розмір не залежить від доходів платника. [податок на додану вартість (ПДВ), акцизний податок, мито];

Збори (збір за першу реєстрацію транспортних засобів, збір за користування радіочастотним ресурсом України, збір за спеціальне використання води, збір за використання лісових ресурсів.);

Місцеві податки і збори включають:

два податки єдиний податок і податок на нерухоме майно);

збори (збір за провадження деяких видів підприємницької діяльності, збір за місця для паркування транспортних засобів, туристичний збір).

Види податків та зборів які сплачує підприємство

(до прийняття ПКУ)

Види податків та зборів які сплачує підприємство

(після прийняття ПКУ)

Податок на прибуток

Платниками податку на прибуток є резиденти, суб’єкти господарювання – юридичні особи, які провадять господарську діяльність як на території України, так і за її межами, неприбуткові установи та організації у разі отримання прибутку від неосновної діяльності; нерезиденти юридичні особи, що створені в будь-якій організаційно-правовій формі, та отримують доходи з джерелом походження з України, за винятком установ та організацій, що мають дипломатичні привілеї або імунітет згідно з міжнародними договорами України.

Об’єктом оподаткування є прибуток із джерелом походження з України та за її межами, який визначається шляхом зменшення суми доходів звітного періоду, на собівартість реалізованих товарів, виконаних робіт, наданих послуг та суму інших витрат звітного податкового періоду.

Дохід (прибуток) нерезидента, будь-які доходи, отримані нерезидентом із джерелом їх походження з України.

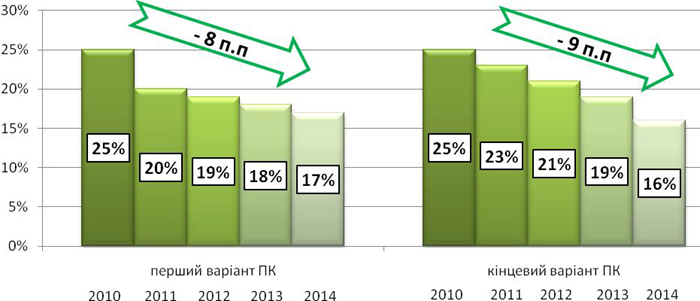

Ставка податку 16% або 0 ставка оподаткування.

Рис. 5.1. Динаміка зміни ставки Податку на прибуток підприємств

Акцизний податок

Платниками є, особа, яка виробляє підакцизні товари (продукцію) на митній території України, у тому числі з давальницької сировини, особа суб’єкт господарювання, яка ввозить підакцизні товари (продукцію) на митну територію України.

Об’єктами оподаткування є операції з реалізації вироблених в Україні підакцизних товарів (продукції); реалізації (передачі) підакцизних товарів (продукції) з метою власного споживання, промислової переробки, здійснення внесків до статутного капіталу, а також своїм працівникам; ввезення підакцизних товарів (продукції) на митну територію України;

До підакцизних товарів належать:

спирт етиловий та інші спиртові дистиляти, алкогольні напої, пиво;

тютюнові вироби, тютюн та промислові замінники тютюну;

нафтопродукти, скраплений газ;

автомобілі легкові, кузови до них, причепи та напівпричепи, мотоцикли.

Ставки податку встановлюються

адвалорні,

специфічні,

адвалорні та специфічні одночасно

ПДВ

Платниками податку є будь-яка особа, що провадить господарську діяльність і реєструється за своїм добровільним рішенням як платник податку у порядку; будь-яка особа, що зареєстрована або підлягає реєстрації як платник податку.

Об’єктом оподаткування є операції платників податку з постачання товарів, місце постачання яких розташоване на митній території України, у тому числі операції з передачі права власності на об’єкти застави позичальнику (кредитору), на товари, що передаються на умовах товарного кредиту, а також з передачі об’єкта фінансового лізингу в користування лізингоотримувачу/орендарю; постачання послуг, місце постачання яких розташоване на митній території України; ввезення товарів (супутніх послуг) на митну територію України в митному режимі імпорту або реімпорту; вивезення товарів (супутніх послуг) у митному режимі експорту або реекспорту (далі експорт); постачання послуг з міжнародних перевезень пасажирів і багажу та вантажів залізничним, автомобільним, морським і річковим та авіаційним транспортом.

Ставки податку з 1.01.2011 р. до 31.12.2013 р. - 20%. З 1.01.2014 р. - 17%.