- •Методи економічного дослідження. Поняття макро- та мікроекономіка.

- •Головні ідеї та політика меркантилізму. Класична політекономія: ідеї фізіократів та теоретичні основи ринкової економіки. Марксизм.

- •Сучасні тенденції розвитку соціально-економічних потреб. Соціально-необхідний рівень задоволення економічних потреб.

- •Економічні інтереси: сутність, види та роль у розвитку суспільства. Взаємодія та протиріччя економічних інтересів. Форми розв'язання суперечностей.

- •Відносини власності та їх структура. Типи, форми та види власності. Плюралізм форм власності в сучасній ринковій економіці. Закон України «Про власність».

- •Роздержавлення та приватизація. Програма приватизації на поточний рік.

- •Економічна система сучасної України: напрями та проблеми реформування.

- •11. Економічна система сучасної України: напрями та проблеми реформування.

- •13. Ресурси та фактори суспільного виробництва

- •15. Економічні та соціальні показники ефективності суспільного виробництва.

- •16. Натуральне та товарне господарство

- •17. Товар та його властивості

- •18. Теорії вартості та ціни товару

- •19.Закон вартості і його роль у розвитку товарного виробництва.

- •Еластичність попиту та пропозиції за ціною.

- •Теоретичні концепції виникнення та природа грошей. Функції грошей та їх реалізація в сучасній ринковій економіці.

- •22.Закони грошового обігу. Рівновага грошової та товарної мас.

- •23.Поняття та типи грошових систем. Заходи щодо стабілізації грошових систем.

- •24.Ринок: сутність, види та функції. Головні фактори ринкового саморегулювання. Інфраструктура ринку. Тіньова економіка України.

- •26. Кругооборот промислового капіталу, його стадії та функціональні форми.

- •27.Основний капітал (основні фонди) та показники його ефективного використання. Знос та амортизація основного капіталу.

- •28.Оборотний капітал та фонди обігу. Показники ефективності використання оборотного капіталу.

- •29.Час обороту капіталу та його складові.

- •30.Витрати виробництва.

- •31.Прибуток підприємства. Норма прибутку.

- •32.Ринок товарів. Оптова та роздрібна торгівля.

- •33.Кредит: необхідність, сутність та функції. Форми та види кредиту.

- •Банківська система України. Функції банків. Операції банків. Банківський прибуток.

- •35. Цінні папери та їх види.

- •37/ Позитивні та негативні риси монополії та її регулювання.

- •38/ Сутність конкуренції та її функції. Економічний закон конкуренції.

- •41. Досконала та недосконала конкуренція.

- •42. Монополія та конкуренція: моделі сучасного ринку.

- •43. Земля як об'єкт економічних відносин. Земельна рента.

- •44. Причина та умови виникнення диференційної ренти і. Види диференційної ренти і.

- •45. Причина та умови виникнення диференційної ренти іі.

- •Абсолютна та монопольна рента. Плата за землю та ціна землі.

- •47. Доходи населення: структура та показники. Принципи розподілу доходів у суспільстві.

- •Розміру номінальної зарплати

- •Розміру податків

- •Валюта та її типи. Валютний курс та його роль в економіці.

- •Предмет та функції макроекономіки. Методи макроекономічного аналізу.

- •Економічна система як об’єкт макроекономіки, її елементи. Типи економічних систем.

- •Суб’єкти макроекономіки та їх взаємодія. Модель економічного кругообігу в умовах чистого ринку та змішаної економіки.

- •58.Номінальний та реальний ввп. Дефлятор ввп та індекс цін.

- •61. Сукупний попит, фактори сукупного попиту. Крива сукупного попиту.

- •62. Сукупна пропозиція та фактори, що її визначають. Крива сукупної пропозиції.

- •63. Взаємозв´язок сукупного попиту та сукупної пропозиції. Рівноважний рівень цін і рівноважний реальний обсяг виробництва.

- •65.Економічне зростання: суть, фактори, типи, значення.

- •Зайнятість. Ринок праці та механізм його функціонування. Державне регулювання ринку робочої сили і система забезпечення зайнятості.

- •67.Безробіття: суть, види, наслідки. Закон Оукена. Взаємозв’язок безробіття та інфляції. Крива Філіпса.

- •70. Дискреційна та недискреційна фіскальна політика. Автоматичні стабілізатори.

- •71.Податки: сутність та класифікація. Функції податків. Крива Лаффера

- •72.Проблеми збалансованості державного бюджету. Бюджетний дефіцит. Економічні наслідки дефіциту державного бюджету.

- •74. Державний борг та можливості його погашення. Економічні наслідки державного боргу

- •79. Інфляція: сутність та фактори, що її визначають. Види та типи інфляції. Соціально-економічні наслідки інфляції.

- •82. Модель «вилучення ін´єкції»

- •83. Інвестиції: економічна суть та фактори, що їх визначають. Мультиплікатор інвестицій

- •87. Валютна система, етапи її розвитку.

72.Проблеми збалансованості державного бюджету. Бюджетний дефіцит. Економічні наслідки дефіциту державного бюджету.

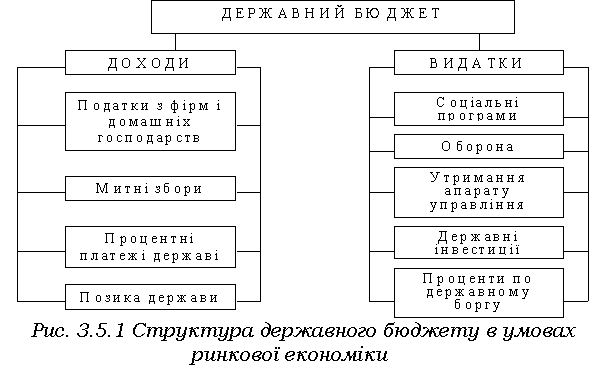

Державний бюджет – це фінансовий план утворення і використання грошових фондів держави протягом року, інакше кажучи – це баланс доходів і витрат держави, який складає міністерство фінансів.

Державний бюджет (місцеві бюджети) завжди складається з двох частин: доходної і витратної. Доходна частина показує обсяги і джерела доходів бюджету, а витратна – бюджетні видатки та їх обсяги.

Доходи бюджету формуються насамперед за рахунок податків (понад 90 % центрального і 70 % місцевих бюджетів).

На державний бюджет (бюджет центрального уряду) покладаються функції оборони, управління народним господарством, зовнішні зв’язки держави, охорона кордонів, пошта, зв’язок, залізниці, грошовий обіг та ін. Зростає роль центрального бюджету в розвитку освіти, охорони навколишнього середовища, соціального забезпечення, перерозподілі національного доходу тощо.

На місцеві бюджети покладаються функції розвитку комунального господарства, будівництва певних об’єктів економічної та соціальної інфраструктури, розвитку охорони здоров’я освіти (частково).

Бюджетний дефіцит — це перевищення видатків бюджету над його доходами. Це показник негативних явиш в економіці, що зумовлюють інфляцію грошової одиниці. Причинами виникнення дефіциту є спад виробництва, зниження ефективності функціонування окремих галузей, несвоєчасне проведення структурних змін э економіці або її технічного переоснащення; великі воєнні витрати; інші об'єктивні та суб'єктивні фактори, що впливають на економічну й соціальну політику держави.

Бюджетний дефіцит потребує вжиття енергійних заходів держави щодо його ліквідації. Насамперед це скорочення витрат бюджету, однак це шлях досить складний. Реальнішими та доцільнішими є зміни в податковій і кредитній політиці, які призвели б до пожвавлення економічного життя, передусім до зростання виробництва та його ефективності. Розрізняють поняття стійкий дефіцит бюджету, який існує в довгостроковому періоді, та тимчасовий дефіцит, що викликається касовими розривами у виконанні бюджету або непередбачуваними обставинами.

74. Державний борг та можливості його погашення. Економічні наслідки державного боргу

Державний борг(DG) – це загальний розмір накопиченої заборгованості уряду власникам державних цінних паперів, який дорівнює сумі минулих бюджетних дифіцитів за вилученням бюджетних надлишків. Державний борг складається із внутрішнього та зовнішнього боргу держави. Внутрішній державний борг(D) – заборгованість держави домогосподарствам і фірмам даної країни, які володіють цінними паперами, випещиними її урядом. Зовнішній державний борг(DI) – це заборгованість держави перед іноземними громадянами, фірмами, урядами та міжнародними фінансовими організаціями.

Основними причинами створення і збільшення державного боргу є:

- збільшення державних видатків без відповідного зростання державних доходів;

- циклічні спади й автоматичні стабілізатори економіки;

- скорочення податків з метою стимулювання економіки без відповідного корегування (зменшення) державних витрат;

- вплив політичних бізнес-циклів – надмірне збільшення державних видатків напередодні виборів з метою завоювання популярності виборців та збереження влади.

Існує позитивний взаємозв’язок між розмірами бюджетного дефіциту і державного боргу. Бюджетний дефіцит збільшує державний борг, а зростання боргу, в свою чергу, потребує додаткових витрат бюджету на його обслуговування і тим самим збільшує бюджетний дефіцит.

На обсягу бюджетного дефіциту відбуваються всі зміни у величині державного боргу, в тому числі обумовлені впливом інфляції. Саме тому важливо, щоб державна заборгованість вимірювалась також в реальних, а не лише в номінальних величинах.

Бюджетний дефіцит є різницею між державними витратами і доходами.

75. Пропозиція і попит на грошовому ринку.

Грошовий ринок є складовою національного ринку і забезпечує взаємодію попиту та пропозиції грошей.

Регулювання грошової пропозиції здійснює центральний банк, який є уповноваженим органом держави і виконує його агентські функції. Існують лише гіпотетичні можливості регулювання грошової пропозиції приватними недержавними структурами. В реальній економічній діяльності регулювання грошової пропозиції є функцією держави.

Політика «дешевих» чи «дорогих» грошей дає змогу центральним банкам впливати на процентні ставки.

Суть пропозиції грошей полягає в тому, що економічні суб'єкти в будь-який момент мають у своєму розпорядженні певний запас грошей, які вони можуть за сприятливих обставин спрямувати в оборот.

На макроекономічному рівні вважається, що всі економічні суб'єкти одночасно не можуть запропонувати на ринку грошей більше від наявного у них запасу грошей. Тобто фактична маса грошей в обороті є природною межею пропозиції грошей. Ніякі стимулюючі фактори, наприклад зростання процента, не можуть збільшити пропозицію грошей понад цю межу. Якщо ж виникає потреба збільшити пропозицію понад цю межу, що можливо при зростанні сукупного попиту на гроші, то це можна зробити тільки додатковою емісією грошей в оборот. Тому будь-яка емісія грошей розглядається як зростання пропозиції грошей на грошовому ринку, а вилучення грошей з обороту - як скорочення пропозиції грошей.

Визнання емісії грошей вирішальним чинником зміни пропозиції грошей надає останній характеру екзогенного явища, рух якого визначається не внутрішньоекономічними процесами чи мотивацією самих економічних суб'єктів, а зовнішніми чинниками, що лежать у сфері банківської діяльності. Посилаючись на екзогенність пропозиції грошей, окремі автори роблять спроби відірвати рух пропозиції грошей від руху попиту, надати йому самостійного значення. Подібний підхід загрожує розривом двох складових грошового ринку - попиту і пропозиції, втратою об'єктивних меж зміни пропозиції грошей, переходом на позиції суб'єктивізму і волюнтаризму в грошово-кредитній політиці. Зважаючи на викладене, дуже важливо правильно визначити співвідношення пропозиції і попиту як двох складових грошового ринку: яка з них є первинною, а яка - вторинною. Без правильної відповіді на це питання неможливо правильно визначити об'єктивні межі пропозиції грошей, а отже і емісії грошей.

Оскільки з двох сил грошового ринку попит на гроші змінюється насамперед під впливом об'єктивних чинників, що формуються всередині сектора реальної економіки, а пропозиція грошей має переважно екзогенний характер, то тільки попит на гроші може бути первинним чинником у взаємодії з пропозицією грошей. Остання повинна у своїй динаміці постійно орієнтуватися і прилаштовуватися до зміни попиту на гроші. Тільки за цієї умови вплив суб'єктивного фактора на кон'юнктуру грошового ринку буде мінімізованим, а зміни ключових індикаторів ринку (маса грошей, рівень процента, рівень інфляції тощо) будуть об'єктивними і не матимуть руйнівних наслідків. Отже, є підстави вважати, що ті чинники, які визначають зміну попиту на гроші, у кінцевому підсумку визначають межі зміни пропозиції грошей. Спробу знайти якісь інші чинники, що визначають обсяг пропозиції грошей, не зачіпаючи попиту на гроші, відкривають шлях до вольових рішень у монетарній політиці. Адже будь-які емісійні вливання (збільшення пропозиції грошей) можуть бути виправдані необхідністю фінансове забезпечити певні "гострі" потреби суспільства, виробничого інвестування, підтримання пріоритетних виробництв тощо. При цьому потреби самого обороту, тобто попит на гроші, будуть проігноровані і стабільність грошей буде підірвана.

76. Банківська система та депозитний мультиплікатор.

В процесі становлення банківської системи, а також розвитку економіки України реєструються все нові комерційні банки, а ті банки, які не виживають в таких жорстких умовах ліквідуються або банкрутують, їх виключать із "Республіканської книги реєстрації банків, валютних бірж та інших фінансово-кредитних установ".

На протязі останніх років пройшло інтенсивне зростання загальної кількості комерційних банків, склалася інфраструктура ринку, в обіг були введені основні інститути, задіяна система державного регулювання і контролю діяльності, необхідна законодавча база, підготовлена достатня кількість кваліфікованих банківських кадрів, склались базові передумови для повноцінного функціонування інститутів в умовах ринкової економіки.

На сьогоднішній день, банківська система України має дворівневу структуру:

Перший рівень – Національний банк України;

Другий рівень – система інших банків.

Перший рівень банківської системи займає НБУ який має статус юридичної особи. Основна його функція полягає в забезпеченні стабільності грошової одиниці - визначила Конституція України.

Повноваження і принципи організації НБУ визначаються законодавством.

Статутний капітал Національного банку є загальнодержавною власністю. Банк функціонує як економічно самостійна державна установа, здійснює видатки, як правило за рахунок своїх коштів. При перевищенні доходів над видатками банк суми перевищення відраховує в державний бюджет.

Комерційні банки різних видів і форм власності на акціонерних або пайових засадах створюються відповідно з Законами України "Про Національний банк України", "Про банки і банківську діяльність", "Про господарські товариства і фондову біржу" та Інструкціями Національного банку України. Створювати банки можуть українські та іноземні юридичні та фізичні особи (не менше трьох), крім Рад народних депутатів всіх рівнів, їх виконавчих органів, державних підприємств, політичних, профспілкових організацій і об’єднань, партій, громадських фондів.

Національний банк України встановлює мінімальний розмір статутного фонду акціонерного банку.