- •Раздел I. Введение (2 ч)

- •Тема 1. Предмет и задачи курса

- •Раздел II. Методический инструментарий инвестиционного управления (4 ч)

- •Тема 2.1. Оценка стоимости денег во времени

- •2. Формирование реальной ставки процента с учётом инфляции, используемой для наращения или дисконтирования стоимости денежных средств, осуществляется по формуле:

- •Тема 2.2. Оценка инвестиционных рисков и ликвидности инвестиций

- •3. Оценка ликвидности инвестиций по времени

- •Раздел III. Инвестиционный рынок: его оценка и прогнозирование

- •Тема 3.1. Характеристика инвестиционного рынка

- •2. Конъюнктура инвестиционного рынка и характеристика отдельных её стадий

- •3. Задачи и последовательность изучения конъюнктуры инвестиционного рынка

- •Тема 3.2. Оценка и прогнозирование развития рынка инвестиций

- •Раздел IV. Разработка и оценка реальных инвестиционных проектов

- •Тема 4.1 Принципы и последовательность разработки реальных инвестиционных проектов

- •1. Понятие инвестиционной стратегии и её роль в эффективном управлении инвестиционными проектами

- •2. Принципы и последовательность разработки инвестиционной стратегии

- •3. Критерии оценки разработанной инвестиционной стратегии

- •Тема 4.2. Разработка стратегии формирования инвестиционных ресурсов

- •1. Основные этапы разработки стратегии формирования инвестиционных ресурсов предприятия

- •2. Прогнозирование потребности в общем объеме инвестиционных ресурсов

- •3. Классификация источников формирования инвестиционных ресурсов

- •4. Определение методов финансирования отдельных инвестиционных программ и проектов

- •5. Оптимизация структуры источников формирования инвестиционных ресурсов

- •Тема 4.3. Обоснование и оценка эффективности реальных инвестиционных проектов

- •1. Принципы оценки эффективности реальных инвестиционных проектов

- •2. Основные показатели оценки эффективности реальных инвестиционных проектов

- •Проверка

- •3. Взаимосвязь отдельных показателей оценки эффективности реальных инвестиционных проектов

- •Раздел V. Оценка инвестиционных качеств и эффективности инструментов фондового рынка

- •Тема 5.1. Инвестиционные качества отдельных инструментов фондового рынка

- •1. Основные фондовые инструменты рынка ценных бумаг, их характеристика

- •2. Принципы оценки инвестиционных качеств фондовых инструментов

- •3. Показатели и методы оценки инвестиционных качеств отдельных фондовых инструментов

- •3. Коэффициент ликвидности акций на фондовой бирже характеризует возможности быстрой ликвидности акции в случае необходимости её реализации.

- •Тема 5.2. Модели оценки эффективности отдельных инструментов фондового рынка

- •1. Принципы оценки эффективности финансовых инвестиций

- •1) Суммы будущего денежного потока от конкретного вида фондового инструмента;

- •3. Модели оценки реальной стоимости и ожидаемой доходности фондовых инструментов

- •2) Модель оценки текущей рыночной стоимости акций при их использовании в течение заранее предусмотренного срока:

- •Раздел VI. Формирование и оценка инвестиционного портфеля

- •Тема 6.1 Принципы и последовательность формирования инвестиционного портфеля

- •2. Типы инвестиционных портфелей, их характеристика

- •3. Принципы и последовательность формирования инвестиционного портфеля

- •Тема 6.2. Особенности формирования и оценка портфелей реальных инвестиционных проектов и ценных бумаг

- •1. Особенности и порядок формирования портфеля реальных инвестиционных проектов

- •Рекомендуемая количественная оценка инвестиционных качеств отдельных проектов, намечаемых к реализации

- •2. Оценка портфеля реальных инвестиций по критериям эффективности, риска и ликвидности

- •Раздел VII. Оперативное управление инвестиционным портфелем

- •Тема 7.1. Разработка календарного плана и бюджета реализации инвестиционного проекта

- •1. Календарный план реализации инвестиционного проекта и принципы его разработки

- •1. Годовой график реализации проекта

- •3. Месячный план работ по реализации проекта

- •2. Квартальный план работ по реализации проекта

- •6. Освоение проектных мощностей 5. Ввод проекта в эксплуатацию 4. Строительно-монтажные работы 3. Материально-техническое обеспечение 2. Проектно-конструкторские работы

- •1. Подготовка проекта к реализации

- •2. Бюджет реализации инвестиционного проекта, его виды и задачи

- •3. Особенности разработки капитального бюджета реализации инвестиционного проекта

- •4. Особенности разработки текущего бюджета реализации инвестиционного проекта

- •Тема 7.2. Построение системы мониторинга реализации инвестиционных проектов

- •1. Система мониторинга реализации инвестиционных проектов: сущность, цель, принципы построения

- •3. Анализ резервов и возможностей нормализации хода выполнения отдельных инвестиционных проектов

- •Тема 7.3. Критерии «выхода» из инвестиционных проектов и продажи фондовых инструментов инвестиционного портфеля

- •1. Разработка моделей принятия управленческих решений о «выходе» из инвестиционных проектов и продаже фондовых инструментов

- •2. Разработка критериев «выхода» из инвестиционных проектов

- •3. Разработка критериев продажи фондовых инструментов портфеля

Тема 2.2. Оценка инвестиционных рисков и ликвидности инвестиций

Классификация инвестиционных рисков.

Показатели количественной оценки уровня рисков.

Оценка ликвидности инвестиций по времени.

Оценка ликвидности инвестиций по уровню финансовых потерь.

Инвестиционная деятельность во всех её формах и видах сопряжена с риском. Под инвестиционным риском понимается вероятность возникновения непредвиденных финансовых потерь (снижения прибыли, доходов, потери капитала и т.п.) в ситуации неопределённости условий инвестиционной деятельности.

Виды инвестиционных рисков можно классифицировать по следующим основным признакам:

По сферам проявления выделяют следующие виды рисков:

а) экономический. К нему относится риск, связанный с изменением экономических факторов. Так как инвестиционная деятельность осуществляется в экономической сфере, то она в наибольшей степени подвержена экономическому риску;

б) политический. К нему относятся различные виды возникающих административных ограничений инвестиционной деятельности, связанных с изменениями осуществляемого государством политического курса;

в) социальный. К нему относится риск забастовок, осуществления под воздействием работников инвестируемых предприятий незапланированных социальных программ и другие аналогичные виды рисков;

г) экологический: риск различных экологических катастроф и бедствий (наводнений, пожаров и т.п.), отрицательно сказывающихся на деятельности инвестируемых объектов;

д) прочих видов (рэкет, хищения имущества, обман со стороны инвестиционных или хозяйственных партнёров и т.п.).

2) По формам инвестирования принято различать следующие виды рисков:

а) реального инвестирования. Этот риск связан с неудачным выбором месторасположения строящегося объекта; перебоями в поставке строительных материалов и оборудования; существенным ростом цен на инвестиционные товары; выбором неквалифицированного или недобросовестного подрядчика и другими факторами, задерживающими ввод в эксплуатацию объекта инвестирования или снижающими доход (прибыль) в процессе его эксплуатации;

б) финансового инвестирования. Этот риск связан с непродуманным подбором финансовых инструментов для инвестирования; финансовыми затруднениями или банкротством отдельных эмитентов; непредвиденными изменениями условий инвестирования, прямым обманом инвесторов и т.п.

3) По источникам возникновения выделяют два основных вида рисков:

а) систематический (или рыночный). Этот вид риска возникает для всех участников инвестиционной деятельности и форм инвестирования. Он определятся сменой стадий экономического цикла развития страны или конъюнктурных циклов развития инвестиционного рынка; значительными изменениями налогового законодательства в сфере инвестирования и другими аналогичными факторами, на которые инвестор повлиять при выборе объектов инвестирования не может.

б) несистематический (или специфический). Этот вид риска присущ конкретному объекту инвестирования или деятельности конкретного инвестора. Он может быть связан с неквалифицированным руководством компанией (фирмой) – объектом инвестирования, усилением конкуренции в отдельном сегменте инвестиционного рынка; нерациональной структурой инвестируемых средств и другими аналогичными факторами, отрицательные последствия которых в значительной мере можно предотвратить за счёт эффективного управления инвестиционным процессом.

Показатели количественной оценки уровня рисков.

Так как инвестиционный риск характеризует вероятность возникновения непредвиденных финансовых потерь, его уровень при оценке определяется как отклонение ожидаемых доходов от инвестирования от средней или расчётной величины. Поэтому оценка инвестиционных рисков всегда связана с оценкой ожидаемых доходов и вероятности их потерь.

В процессе оценки возможного размера финансовых потерь от осуществления инвестиционной деятельности используются абсолютные и относительные их показатели.

Абсолютный размер финансовых потерь, связанных с инвестиционным риском, представляет собой сумму убытка (ущерба), причинённого инвестору (или потенциально возможного) в связи с наступлением неблагоприятного обстоятельства, характерного для данного риска.

Относительный размер финансовых потерь, связанных с инвестиционным риском, представляет собой отношение суммы убытка (ущерба) к избранному базовому показателю (например, к сумме инвестируемого капитала и т.п.).

Инвестиционные

риски измеряются различными методами

– путём расчёта среднеквадратического

отклонения, коэффициента вариации,

![]() -коэффициента,

а также экспертным путём. Риски оцениваются

по каждому инвестиционному проекту

(финансовому инструменту).

-коэффициента,

а также экспертным путём. Риски оцениваются

по каждому инвестиционному проекту

(финансовому инструменту).

1.Среднеквадратическое отклонение является наиболее распространённым показателем оценки уровня инвестиционных рисков. Расчёт этого показателя позволяет учесть колеблемость ожидаемых доходов от разных инвестиций.

Численное значение

этой колеблемости характеризует

показатель среднеквадратического

отклонения (![]() ),

рассчитываемый по формуле:

),

рассчитываемый по формуле:

![]() ,

(14)

,

(14)

где: n – число наблюдений;

![]() - расчётный доход

по проекту при разных значениях

конъюнктуры;

- расчётный доход

по проекту при разных значениях

конъюнктуры;

![]() - средний ожидаемый

доход по проекту;

- средний ожидаемый

доход по проекту;

![]()

![]() - значение

вероятности, соответствующее расчётному

доходу.

- значение

вероятности, соответствующее расчётному

доходу.

Таблица 1

Распределение вероятности ожидаемых доходов

по двум инвестиционным проектам

|

Возможные значения конъюнктуры инвестиционного рынка |

Инвестиционный проект «А» |

Инвестиционный проект «В» | ||||

|

Расчетный

доход

|

Значение

вероятности

|

Сумма

ожидаемых доходов (

|

Расчетный

доход

|

Значение

вероятности

|

Сумма

ожидаемых доходов (

| |

|

Высокая Средняя Низкая |

600 500 200 |

0,25 0,5 0,25 |

150 250 50 |

800 450 100 |

0,2 0,6 0,2 |

160 270 20 |

|

В целом |

- |

1 |

450 |

- |

1 |

450 |

Таблица 2

Расчёт среднеквадратического отклонения по двум инвестиционным проектам

|

Варианты проектов |

Возможные значения конъюнктуры инвестиционного рынка |

|

|

|

|

|

|

|

|

Проект «А» |

Высокая Средняя Низкая |

600 500 200 |

450 450 450 |

+150 +50 -250 |

22500 2500 62500 |

0,25 0,5 0,25 |

5625 1250 15625 |

|

|

|

В целом |

- |

450 |

- |

- |

1 |

22500 |

150 |

|

Проект «В» |

Высокая Средняя Низкая |

800 450 100 |

450 450 450 |

+350 0 -350 |

122500 0 122500 |

0,2 0,6 0,2 |

24500 0 24500 |

|

|

|

В целом |

- |

450 |

- |

- |

1 |

49000 |

221 |

Результаты расчёта показывают, что среднеквадратическое отклонение по инвестиционному проекту "А" составляет 150, в то время как по проекту "В" - 221, что свидетельствует о большем уровне его риска.

В ероятность

(Р)

ероятность

(Р)

Проект «А»

Проект «А»

Проект «В»

Ожидаемый ER Расчётный доход (Е)

Рис. 4. Распределение вероятности ожидаемого (расчётного) дохода по двум инвестиционном проектам

Из графика видно, что хотя распределение вероятностей проектов "А" и "В" имеют одинаковую величину расчётного дохода, в проекте "А" кривая распределения уже, что свидетельствует о меньшей колеблемости вариантов расчётного дохода относительно ожидаемой его величины (ЕR), а следовательно и о меньшем уровне риска этого проекта.

2) Коэффициент вариации позволяет определить уровень риска, если показатели средних ожидаемых доходов отличаются между собой (в предыдущем примере они были одинаковыми - 450 млн. руб.).

Расчёт коэффициента вариации (CV) осуществляется по формуле:

![]() (15)

(15)

Таблица 3

Расчёт коэффициента вариации по трём инвестиционным проектам

|

Варианты проектов |

Среднеквадратическое отклонение

|

Средний ожидаемый доход по проекту

|

Коэффициент вариации CV |

|

Проект "А" Проект "В" Проект "С" |

150 221 318 |

450 450 600 |

0,33 0,49 0,53 |

Результаты расчёта

показывают, что наименьшее значение

коэффициента вариации - по проекту "А",а

наибольшее - по проекту "С". Таким

образом, хотя ожидаемый доход по проекту

"С" на 33 % выше, чем по проекту "А"

![]() ,

уровень риска по нему, определяемый

коэффициентом вариации, выше на 61 %

,

уровень риска по нему, определяемый

коэффициентом вариации, выше на 61 %![]() .

Следовательно, при сравнении уровней

рисков по отдельным инвестиционным

проектам предпочтение следует отдавать

тому из них, по которому значение

коэффициентов вариации самое низкое.

.

Следовательно, при сравнении уровней

рисков по отдельным инвестиционным

проектам предпочтение следует отдавать

тому из них, по которому значение

коэффициентов вариации самое низкое.

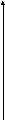

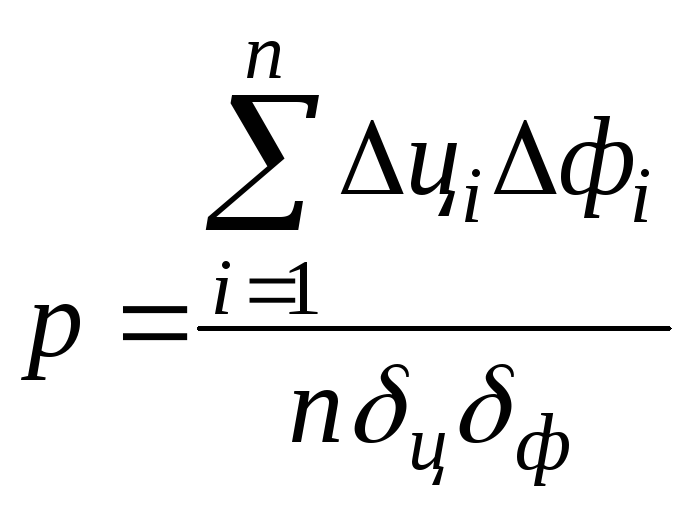

3)

![]() -коэффициент

(бета-коэффициент)

позволяет оценить риск индивидуального

инвестиционного проекта по отношению

к уровню риска инвестиционного рынка

в целом. Этот показатель используется

в основном для анализа рискованности

вложений в отдельные ценные бумаги (в

сравнении с систематическим риском

всего фондового рынка). Расчёт этого

показателя осуществляется по формуле:

-коэффициент

(бета-коэффициент)

позволяет оценить риск индивидуального

инвестиционного проекта по отношению

к уровню риска инвестиционного рынка

в целом. Этот показатель используется

в основном для анализа рискованности

вложений в отдельные ценные бумаги (в

сравнении с систематическим риском

всего фондового рынка). Расчёт этого

показателя осуществляется по формуле:

![]() ,

,  (16)

(16)

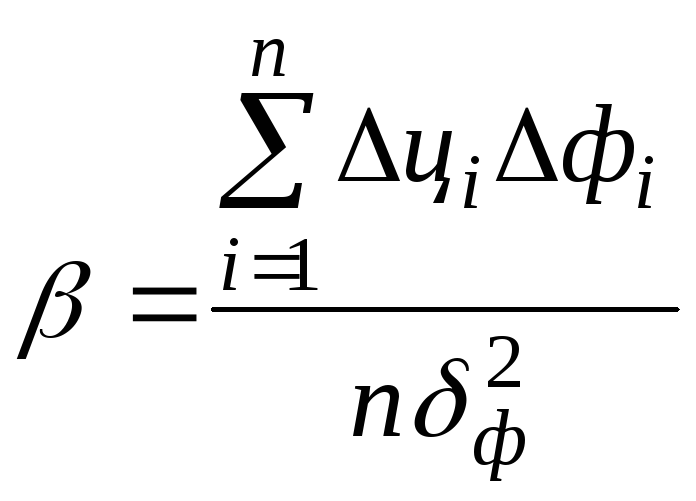

где: р - корреляция между доходом от индивидуального вида ценных бумаг и средним уровнем доходности фондовых инструментов в целом;

![]()

![]()

![]()

![]()

(17)

(17)

при р=0 - нет корреляционной зависимости (линейной);

0<p<0,5 - малая корреляционная зависимость;

0,5≤р<0,8 - средняя корреляционная зависимость;

0,8≤р<1 - сильная корреляционная зависимость.

![]() - среднеквадратическое

отклонение доходности по индивидуальному

виду ценных бумаг;

- среднеквадратическое

отклонение доходности по индивидуальному

виду ценных бумаг;

![]() - среднеквадратическое

отклонение доходности по фондовому

рынку в целом.

- среднеквадратическое

отклонение доходности по фондовому

рынку в целом.

Уровень риска

отдельных ценных бумаг определяется

на основе следующих значений

![]() -коэффициента

-коэффициента

|

Значение

|

Уровень риска ценной бумаги |

|

|

Средний Высокий Низкий |

Таким образом,

вместе с ростом значения

![]() -коэффициента

возрастает и уровень систематического

риска инвестиций.

-коэффициента

возрастает и уровень систематического

риска инвестиций.

Например,

![]() низкий уровень риска.

низкий уровень риска.

4) Экспертный метод оценки рисков осуществляется в том случае, если у инвестора отсутствуют необходимые статистические или информативные данные для расчёта вышеизложенных показателей или если намечаемый инвестиционный проект не имеет аналогов.

Этот метод базируется на опросе квалифицированных специалистов (инвестиционных, страховых, финансовых менеджеров) и соответствующей математической обработке результатов этого опроса.

Результаты оценки рисков по отдельным инвестиционным проектам позволяют количественно оценить их уровни. В этих целях используют следующие критерии оценки.

Безрисковые инвестиции. В зарубежной практике к ним относят краткосрочные государственные облигации. В наших условиях их скорее можно назвать объектами инвестирования с наименьшим уровнем риска (т.е. принять за минимальную точку отсчёта риска инвестиций).

Инвестиции с уровнем допустимого риска. Критерием уровня допустимого риска выступает возможность потери всей суммы расчётной чистой прибыли по проекту.

Инвестиции с уровнем критического риска. Критерием уровня риска выступает возможность потери всей суммы расчётного валового дохода по рассматриваемому инвестиционному проекту.

Инвестиции с уровнем катастрофического риска. Критерием этого уровня риска выступает возможность потери всех активов инвестора в результате банкротства.

Предельными значениями вероятности риска финансовых потерь при инвестировании по оценке специалистов являются:

- для инвестиций с уровнем допустимого риска Рg=0,1;

- для инвестиций с уровнем критического риска Ркр=0,01;

- для инвестиций с уровнем катастрофического риска Ркат=0,001.

Это означает, что рассматриваемый инвестиционный проект должен быть отклонён, если в 1 случае из 10 по нему может быть потеряна вся прибыль; в 1 случае из 100 – потерян весь валовой доход; в 1 из 1000 - все активы в результате банкротства.

Так как инвестор не может постоянно подбирать безрисковые инвестиционные проекты, возникает вопрос: как должен быть компенсирован тот или иной уровень риска?

Премия за риск

представляет собой дополнительный

доход, требуемый инвестором сверх того

уровня, который могут принести безрисковые

инвестиции. Этот дополнительный доход

должен возрастать пропорционально

уровню риска по инвестиционному проекту.

При этом следует иметь в виду, что премия

за риск должна возрастать пропорционально

росту не общего уровня риска по проекту,

а только риска рыночного или

систематического,

который определяется с помощью

![]() -коэффициента

(т.к. риск несистематический связан в

основном с действием субъективных

факторов).

-коэффициента

(т.к. риск несистематический связан в

основном с действием субъективных

факторов).

Основу такой зависимости составляет так называемая "линия надёжности рынка".

У ровень

Проект 2 Линия надёжности рынка

ровень

Проект 2 Линия надёжности рынка

дохода

Д2

дохода

Д2

Дi

Дi

Проект 1 Размер премии за риск

Проект 1 Размер премии за риск

Д1

Д1

А

А

Уровень дохода по безрисковым

инвестициям

![]()

![]() Уровень

риска (

Уровень

риска (![]() )

)

Рис. 5. Линия надёжности инвестиционного рынка, определяющая размер премии (дополнительного дохода) за риск в зависимости от уровня риска

Общий доход по инвестиционному проекту с учётом уровня его систематического риска может быть рассчитан по формуле (формула ценовой модели капитальных активов)1:

![]() (18)

(18)

![]()

где Дi – общий уровень дохода по инвестиционному проекту (ИП) с учётом уровня его систематического риска;

А – уровень дохода по безрисковым инвестициям;

R – средний уровень дохода на инвестиционном рынке;

![]() - бета-коэффициент,

характеризующий уровень систематического

риска по инвестиционному проекту.

- бета-коэффициент,

характеризующий уровень систематического

риска по инвестиционному проекту.

![]()

Сопоставление расчётных значений уровня риска и уровня ожидаемого дохода по инвестиционному проекту позволяет определить насколько компенсируется инвестиционный риск.