- •Б. В. Корнейчук

- •Тема 1. Структура национальной экономики

- •Тема 2. Измерение национального выпуска

- •Тема3. Макроэкономическая нестабильность

- •Тема 4. Элементы совокупных доходов и расходов

- •Тема 5. Модель ad-as

- •Тема 6. Кейнсианская модель товарного рынка

- •Тема 7. Деньги

- •Тема 8. Модель is-lm

- •Тема 9. Рынок труда и общее экономическое равновесие

- •Тема 10. Мировая экономика

- •Тема 11. Экономическая политика

Тема 4. Элементы совокупных доходов и расходов

Потребление и сбережения

Рассмотрим концепции потребления и сбережений.

1. Гипотеза абсолютного дохода Кейнса – потребление зависит от абсолютной величины текущего дохода.

Кейнсианская функция потребления – потребление (C) есть линейная функция дохода (Y): C = Ca + MPC×Y, где Ca – автономное потребление, не зависящее от дохода, MPC – предельная склонность к потреблению (предельная норма потребления), которая показывает насколько увеличится потребление при увеличения дохода на один рубль (лежит в пределах от 0 до 1). В общем случае предельная склонность к потреблению равна производной функции потребления. Потребление может превосходить доход – в этом случае сокращается имущество потребителя или растут его долги.

Кейнсианская функция сбережений: S = Sa + MPS×Y, где Sa – автономные сбережения – величина, противоположная величине автономного потребления, MPS – предельная склонность к сбережению (предельная норма сбережения), которая показывает насколько увеличится объем сбережений при увеличения дохода на один рубль (лежит в пределах от 0 до 1). Поскольку сумма потребления и сбережений равна доходу, сумма MPC и MPS равна 1. Функции потребления и сбережений возрастают.

Средняя склонность к потреблению (средняя норма потребления) – отношение потребления к доходу: APC=C/Y. Средняя склонность к сбережению (средняя норма сбережения) – отношение сбережений к доходу: APS=S/Y. Сумма показателей APC и APS равна 1, первый убывает с ростом дохода, а второй возрастает.

2. Концепция перманентного дохода – домашние хозяйства стремятся сглаживать колебания объема потребления и поэтому совершают расходы, ориентируясь на перманентный доход (Yp) – средневзвешенную величину ожидаемых доходов: Yp = ΣαiYi, где αi – убывающие весовые коэффициенты (субъективные оценки значимости временных периодов), составляющие в сумме 1, Yi – ожидаемый доход в i-й период, Y1 – текущий доход, i = 1,2, …, n (n – количество учитываемых периодов).

Пример. Потребитель учитывает два периода, его текущий доход – 20, ожидаемый – 30, весовые коэффициенты 0,7 и 0,3, средняя норма потребления 0,8. Тогда перманентный доход равен 0,7×20+0,3×30=23, объем потребления 0,8×23=18,4. Если бы потребитель ориентировался на текущий доход и не учитывал его ожидаемое повышение, то потратил бы меньше – 0,8×20=16.

3. Гипотеза относительного дохода – при определении средней нормы потребления (C/Y) люди ориентируются не на текущий доход (Y), а на его отношение к максимальному доходу в прошлом (Y/Ym): C/Y = f(Y/Ym).

Если доход монотонно возрастает, то текущий и максимальный доходы равны, (Y/Ym = 1), а потребление пропорционально доходу: C = f(1)Y, где f(1) – неизменная предельная норма потребления при возрастающем доходе.

Если доход монотонно убывает, то максимальный доход Ym фиксирован, а средняя норма потребления зависит от дохода. Пусть эта функция линейна и возрастает при падении дохода: C/Y = a– bY/Ym, т.е. при снижении дохода потребляется все большая его часть. Тогда объем потребления равен C = aY – bY2/Ym. Предельная норма потребления при падающем доходе равна производной этой функции: dC/dY = a – 2bY/Ym. При снижении дохода она возрастает, т.е. растет потребленная часть каждого дополнительного рубля дохода. Поскольку предельная норма потребления лежит в пределах от 0 до 1, имеем ограничения на параметры: 2b<a<1.

Пример. Средняя норма потребления 0,8–0,2Y/Ym, максимальный доход равен 10. Тогда средняя норма потребления равна 0,8–0,02Y , объем потребления 0,8Y–0,02Y2, предельная норма потребления при снижении дохода 0,8–0,04Y. При росте дохода средняя и предельная нормы потребления равны 0,8–0,2×1=0,6 (60%). При снижении дохода с 10 до 8 средняя норма потребления возрастет до 64%, потребление снизится с 6 до 5,12, предельная норма потребления при падающем доходе составит 48%.

4. Гипотеза жизненного цикла Модильяни – люди используют сбережения, чтобы сгладить свое потребление в течение всей жизни, т.е. сберегают в период занятости, чтобы тратить столько же на пенсии.

Предположим, что человек стремится обеспечить себе стабильный уровень потребления на протяжении всей жизни. Ставка процента равна нулю, т.е. эффект дисконтирования не учитывается, пенсия ничтожно мала. Обозначим: W – начальное богатство, Y – ежегодный трудовой доход в период занятости R лет, T – ожидаемая продолжительность жизни с начала работы (взрослая жизнь). Тогда его суммарный трудовой доход равен RY, суммарные доступные для потребления средства с равны W+RY, а ежегодный объем потребления на протяжении взрослой жизни равен

C = (W+RY)/T = W/T + (R/T)Y.

Из формулы следует:

- при увеличении богатства на один рубль потребление увеличится на 1/Т – это предельная склонность к потреблению по накопленному богатству;

- при увеличении дохода на один рубль потребление увеличится на R/T – это предельная склонность к потреблению по доходу;

- в отсутствие богатства потребление составляет часть дохода, равную отношению трудового стажа к взрослой жизни (R/T); остальная часть дохода сберегается;

- в отсутствие дохода потребление составит W/T, т.е. богатство «проедается», а текущие сбережения отрицательны;

- доход потребляется полностью, а текущих сбережений нет, если богатство равно Y(T-R) – доходу, упущенному вследствие выхода на пенсию;

- потребление больше дохода, а текущие сбережения отрицательны, если богатство больше упущенного дохода;

- потребление меньше дохода, а текущие сбережения положительны, если богатство меньше упущенного дохода.

Инвестиции

Инвестиции (I) – расходы на покупку физического капитала (зданий, оборудования), обычно их осуществляют фирмы. Инвестиции равны сумме амортизации и чистых инвестиций. Амортизация – расходы на восстановление изношенного капитала. Чистые (нетто) инвестиции – расходы на увеличение объема капитала. Если инвестиции меньше стоимости изношенного капитала, то чистые инвестиции отрицательны.

В зависимости от факторов спроса на инвестиции, последние делятся на индуцированные и автономные. Индуцированные инвестиции (Iин) – зависят от изменения национального дохода: при его изменении от Y0 до Y1 они равны a(Y1-Y0), где a – акселератор. При увеличении дохода они положительны, при снижении – отрицательны, при линейном изменении дохода они постоянны. Автономные инвестиции (Ia) – не зависят от дохода.

Дисконтированный (приведенный) доход – текущая ценность потока будущих доходов, она равна ΣПk/(1+i)k, где Пk – ожидаемый доход через k лет, i – ставка процента, k =1,…, n, где n – число лет. Он падает с ростом ставки процента и увеличивается с ростом годовых доходов, он меньше суммы годовых доходов. Пусть ожидаются доходы: через год – 40, через два года – 50, ставка процента 8%. Тогда дисконтированный доход равен 40/1,08+50/1,082=79,9. Если число периодов бесконечно, а доход неизменно равен П, то дисконтированный доход равен П/i.

Предельная эффективность капитала (r) – это ставка процента, уравнивающая текущие инвестиции (I) и порожденный ими дисконтированный доход, т.е. это корень уравнения I = П1/(1+r)+П2/(1+r)2. Показатель r называют также внутренней доходностью инвестиций, поскольку он характеризует успешность инвестиционного проекта. Внешней (альтернативной) доходностью инвестиций считают ставку процента (i), такую доходность гарантирует, например, банковский вклад. Если число периодов бесконечно, а доход неизменно равен П, то предельная эффективность капитала равна П/I (×100%).

Кейнсианская функция инвестиций. Инвестиции выгодны, если предельная эффективность капитала больше ставки процента, поэтому с ростом ставки спрос на инвестиции снижается. Пусть имеются три инвестиционных проекта: первый – с объемом 70 и предельной эффективностью капитала 3%, второй – 80 и 5%, третий – 60 и 9%. Тогда при ставке 0-3% выгодны все проекты и спрос на инвестиции равен 210, при ставке 3-5% выгодны 2-й и 3-й проекты, и спрос равен 140, при ставке 5-9% выгоден только 3-й проект и спрос равен 60, при ставке свыше 9% спрос равен нулю.

Кейнсианскую функцию инвестиций записывают в виде I = I0 – MPI×i, где I0 – максимальный спрос на инвестиции при нулевой ставке процента, MPI – предельная склонность к инвестированию, равная приросту инвестиций при уменьшении ставки процента на единицу.

Неоклассическая функция инвестиций. Экономика находится в равновесии, когда предельный продукт капитала равен цене капитала, т.е. ставке процента. Пусть выпуск равен Y = AKα, где K – объем капитала, A и α – константы. Приравняем производную этой функции (MPK) ставке процента (i), получим αY/K = i, отсюда оптимальный объем капитала равен K* = αY/i. Для его достижения требуются инвестиции в объеме I = K* – K, где K – текущий объем капитала. Если текущий объем больше оптимального, то инвестиции отрицательны (износ капитала больше нового капитала), в противном случае они положительны.

Налоги, их виды и функции

Налог – обязательный безвозмездный платеж, налагаемый государством на доход, имущество и увеличение стоимости активов отдельных людей и предприятий (прямой налог); на стоимость закупок товаров и услуг (косвенный налог) и на собственность. Налог взимается в форме отчуждения у предприятия (юридического лица) или гражданина (физического лица) принадлежащих им денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Сбор в отличие от налога уплачивается лишь тогда, когда граждане вступают в отношения с соответствующим государственным органом или учреждением по поводу получения нужных им благ, т.е. обязательность уплаты сбора наступает в результате свободного выбора плательщика.

Субъект налогообложения, или плательщик налога – юридическое или физическое лицо, которое обязано уплачивать налог. Объект налогообложения показывает, что именно облагается налогом (прибыль, заработная плата и т.д.). Налоговая база – сумма, с которой взимается налог. Ставка налога – процентная ставка, по которой налог удерживается из доходов или расходов. Средняя ставка налога равна отношению налога к доходу (или расходам). Предельная ставка равна отношению прироста налога к приросту дохода (или расходов). Налог является прогрессивным, если с увеличением дохода (расходов) его ставка возрастает, регрессивным, если убывает, и пропорциональным, если она неизменна. При прогрессивном налоге с лиц с большими доходами взимается большая доля дохода. Этот принцип налогообложения «по платежеспособности» считают наиболее справедливым.

Налоговые доходы составляют основу доходов любого государства, их удельный вес в объеме ВВП характеризует роль налоговой системе в экономике страны.

Имеются два основных подхода к классификации налогов:

- при теоретическом анализе макроэкономических процессов налоги обычно подразделяют на прямые и косвенные. Прямые налоги связаны с результатами экономической деятельности, поэтому их характеризуют как налоги на доходы. Различают два вида прямых налогов: налоги на бизнес и налоги на физических лиц. Косвенные налоги не связаны с результатами экономической деятельности, они взимаются даже в случае убыточности предприятия. Косвенные налоги включают в цену товара, в результате чего косвенный налог оплачивает покупатель продукции, поэтому их характеризуют как налоги на расходы;

- Налоговый кодекс РФ устанавливает следующие виды налогов: федеральные, региональные и местные. Федеральные налоги обязательны к уплате на территории РФ, региональные – на территории субъекта Федерации, местные – на территории муниципального образования. Федеральные налоги: на добавленную стоимость, акциз, на доходы физических лиц, на прибыль организаций, на добычу полезных ископаемых. Региональные налоги: на имущество организаций, транспортный налог. Местные налоги: земельный налог, на имущество физических лиц.

Прямые налоги на бизнес:

- налог на прибыль организаций. Меньшая часть налога зачисляется в федеральный бюджет, а большая - в бюджеты субъектов Федерации. Ставка налога, подлежащего зачислению в региональные бюджеты, может быть понижена для отдельных категорий налогоплательщиков, что служит средством привлечения инвестиций и повышения уровня экономической активности в регионе;

- налог на заработную плату (Единый социальный налог, социальные выплаты) предназначен для реализации права граждан на государственное пенсионное и социальное обеспечение, медицинскую помощь. Налог платят работодатели, главы крестьянских (фермерских) хозяйств и др. Объект налогообложения – выплаты и иные вознаграждения, начисляемые в пользу работников. Налог направляется в федеральный бюджет РФ, Пенсионный фонд РФ, Фонд социального страхования РФ, Федеральный и территориальный фонды обязательного медицинского страхования.

- единый налог на вмененный доход. Для некоторых видов предпринимательской деятельности (например, при продаже овощей на рынке) невозможно точно установить сумму предпринимательского дохода. Тогда он рассчитывается приближенно на основании некоторых физических показателей (площадь торгового зала, грузоподъемность автомобиля), с которыми связывают некоторый ожидаемый доход, т.е. вменяют им доход.

Налог на доходы физических лиц (подоходный налог) – прямой налог на доходы домохозяйств (физических лиц): заработную плату, ренту, процент на капитал, а также прибыль в форме дивиденда акционера и предпринимательского дохода физического лица. При налогообложении учитывается совокупный годовой доход в денежной и натуральной форме. В развитых странах подоходный налог обычно прогрессивен. В России его ставка равна 13% для любых доходов (за исключением выигрышей в лотерею и др.), он поступает в бюджеты субъектов Федерации. Налоговая база равна доходу за вычетом сумм, не подлежащих обложению, и налоговых вычетов.

Назначение налоговых вычетов состоит в повышении чистого дохода отдельных налогоплательщиков в связи с их личными заслугами или социально значимыми расходами. Чем больше налоговый вычет, тем больше чистый доход. Имеются четыре вида налоговых вычетов:

1. Стандартные налоговые вычеты устанавливаются наемным работникам, родителям и опекунам несовершеннолетних детей, «чернобыльцам», инвалидам с детства, участникам Великой Отечественной войны и др.;

2. Социальные налоговые вычеты устанавливаются на основе расходов налогоплательщика на благотворительные цели, обучение и лечение членов своей семьи; они призваны компенсировать часть этих расходов;

3. Имущественные налоговые вычеты устанавливаются на основе осуществленных операций по купле-продаже недвижимости (включая погашение процентов по ипотечным кредитам) и призваны защитить налогоплательщика от чрезмерных налоговых платежей, связанных с осуществлением данных операций;

4. Профессиональные налоговые вычеты устанавливаются на основе произведенных расходов налогоплательщика, которые непосредственно связаны с его профессиональной деятельностью и выступают по сути издержками. При этом налоговая база выступает аналогом прибыли, а налог на доходы физических лиц – аналогом налога на прибыль. Право на профессиональные налоговые вычеты имеют индивиды, осуществляющие предпринимательскую деятельность без образования юридического лица и занимающиеся частной практикой; лица, получающие доходы от выполнения работ по договорам гражданско-правового характера либо авторские вознаграждения.

Косвенные налоги:

- налог с продаж взимается с продавца при продаже товара в размере фиксированной доли его цены. Он играет важную роль в налоговой системе США, но в России не применяется. Сложность практического применения налога состоит в том, что его величина изменяется вместе с рыночной ценой, что создает проблемы при контроле налоговых поступлений;

- акцизный налог взимается с продавца при продаже товара в размере фиксированной суммы на единицу товара, устанавливается на «вредные» товары: спиртные напитки, сигареты, бензин и др. Фактически акциз платят продавец и покупатель совместно: доля покупателя равна приросту равновесной цены товара, вызванному введением акциза, остальную часть платит продавец. Распределение акциза между ними зависит от соотношения эластичности спроса и эластичности предложения;

- налог на добавленную стоимость (НДС) – им облагается добавленная стоимость, созданная на предприятии, т.е. разность между стоимостью реализованной продукции и стоимостью использованных материальных ресурсов и внешних услуг. Преимущество НДС состоит в том, что от него сложно уклониться. Например, налог на прибыль незаконно сокращают, включая личные расходы предпринимателя в издержки производства;

- налог на добычу полезных ископаемых (НДПИ). Объекты налогообложения - полезные ископаемые, добытые на территории России. Налоговая база равна стоимости добытых полезных ископаемых.

Кривая Лаффера

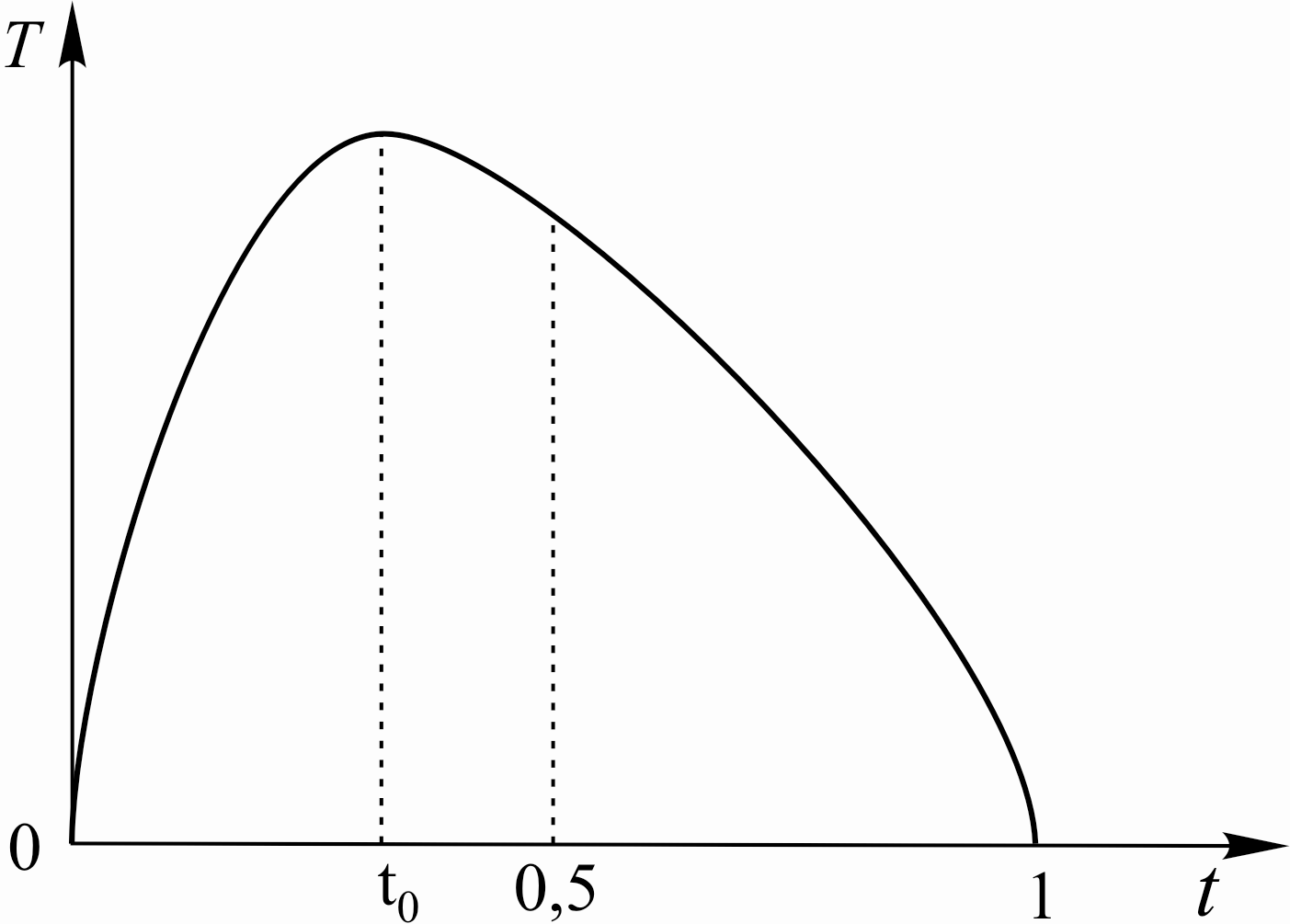

Кривая Лаффера – график зависимости налоговых поступлений (Т) от налоговой ставки (t). Они равны нулю при нулевой ставке, т.к. государство не собирает налоги. Они также равны нулю при максимальной ставке 100%, когда налог является конфискационным, и любое предпринимательство невыгодно. При небольших значениях ставки ее увеличение приводит к замедленному росту налоговых поступлений, т.е. каждый следующий процентный пункт ее прироста приводит к меньшему приросту суммы налоговых поступлений, чем предыдущий. Это связано с тем, что увеличение налоговой нагрузки приводит к прогрессирующему снижению объема производства. Налоговые поступления растут до максимального значения, которое достигается при оптимальной налоговой ставке. Ее дальнейший рост вызывает снижение налоговых поступлений, поскольку объем производства сокращается высокими темпами. Таким образом, кривая Лаффера сначала возрастает, а затем убывает, т.е. имеет максимум. Она несимметрична: оптимальная налоговая ставка меньше 50% и зависит от предельной склонности к потреблению в экономике (см. рис.4.1).

Рис.4.1. Кривая Лаффера

Сеньораж и скрытое налогообложение

Сеньораж – доход государства, получаемый в результате увеличения находящихся в обращении денег, он равен разности между суммой дополнительно выпущенных денег и затратами на их выпуск. Поскольку такие затраты относительно невелики, можно считать их нулевыми, тогда номинальная величина сеньоража равна приросту количества денег в обращении (∆M), а его реальная величина – номинальной величине, деленной на уровень цен (∆M/P).

Предположим, что реальный ВВП и скорость оборота денег постоянны, тогда из уравнения обмена следует пропорциональность денежной массы и уровня цен, т.е. уровень инфляции (π) равен темпу роста денежной массы:

π = ∆M/М.

Умножив данное равенство на реальный объем денежной массы (М/Р), мы видим, что реальный доход государства от сеньоража равен произведению уровня инфляции и реального объема денежной массы:

∆M/P = π М/Р.

Данное уравнение показывает, почему сеньораж называют инфляционным налогом: если величина обычного налога равна произведению налоговой ставки и налоговой базы (того, что облагается налогом), то реальная величина сеньоража равна произведению уровня инфляции (аналог налоговой ставки) и реального объема денежной массы (аналог налоговой базы). Правительство собирает инфляционный налог посредством печатания денег, его платит любой владелец денег, поскольку дополнительная инфляция снижает их покупательную способность, делая человека беднее.

Покажем, что зависимость реальной величины сеньоража от уровня инфляции описывается кривой, которая имеет вид кривой Лаффера. Рассмотрим частный случай, когда реальная ставка процента неизменно равна нулю, тогда номинальная ставка процента (i) равна уровню инфляции (π). Предположим, что объем денежной массы в экономике определяется нисходящей кривой реального спроса на деньги Mp(i), тогда реальная величина сеньоража (R) является функцией уровня инфляции

R = πMp(π).

Геометрический смысл этого равенства состоит в том, что доход от сеньоража равен площади прямоугольника, у которого две стороны лежат на осях, а вершинами являются начало координат и точка кривой реального спроса на деньги. Несложно показать, что сеньораж достигает максимума в точке кривой с единичной эластичностью. Напомним, что максимум выручки фирмы также достигается в точке кривой спроса с единичной эластичностью. Если эластичность больше единицы, то дополнительная эмиссия денег вызовет увеличение дохода государства. Если же эластичность меньше единицы, то она сократит доходы государства. Таким образом, кривая реальных доходов государства от инфляционного налога сначала возрастает, а затем убывает, как и кривая Лаффера.

Расходы государства

Расходы государства имеют четыре составляющие:

- государственные закупки – расходы на потребительские товары и услуги (управление, оборона, образование) плюс государственные инвестиции (школы, дороги, мосты);

- трансфертные платежи – это платежи частным лицам, за которые государство не получает в обмен товаров и услуг (пенсии, пособия);

- субсидии – это платежи фирмам, предназначенные для повышения выпуска некоторых товаров (сельхозпродукция, общественный транспорт);

- чистые процентные платежи – проценты по государственным облигациям за вычетом полученных процентов по выданным государственным займам.

Дополнительной статьей расходов федерального бюджета многих стран (США, Россия) являются целевые субсидии местным органам самоуправления, производимые в целях оказания помощи разнообразным программам в области образования, транспорта, социального обеспечения.

Бюджетный дефицит и государственный долг

Дефицит государственного бюджета (D) – это разность между расходами и налогами государственного бюджета за год, он складывается из двух частей: первичный дефицит (d) и процентные выплаты по государственному долгу (rB), равные произведению процентной ставки по займам (r) и объема государственного долга, т.е. D = d + rB.

Фактический дефицит – дефицит, рассчитанный по фактическим расходам и дохода. Структурный дефицит – дефицит в условиях полной занятости. Циклический дефицит – разность фактического и структурного дефицита.

Государственный долг (B) – это общая сумма взятых государством займов, или суммарная стоимость непогашенных государственных облигаций. Поскольку дефицит бюджета равен сумме нового займа, изменение государственного долга равно дефициту бюджета, или стоимости вновь выпущенных за год государственных облигаций, т.е. ∆B = D.

Отношение государственного долга к номинальному ВВП (Q) равно B/PY, где P – уровень цен, Y – реальный ВВП. Выведем формулу для процентного изменения данного показателя. Для этого воспользуемся следующим правилом: если показатель равен отношению двух показателей, то его процентное изменение приблизительно равно разности процентных изменений числителя и знаменателя, т.е.

∆Q/Q = ∆B/B – ∆(PY)/PY.

Выведем формулу процентного изменения номинального ВВП, используя аналогичное правило: если показатель равен произведению двух показателей, то его процентное изменение приблизительно равно сумме процентных изменений первого и второго множителя, получим:

∆(PY)/PY = π + g,

где π – годовой темп инфляции, g – годовой темп экономического роста, или процентное изменение реального ВВП. Подставим это равенство и формулу изменения государственного долга в исходную формулу, получим

∆Q/Q = d/B + r – π – g.

Таким образом, процентное изменение отношения государственного долга к номинальному ВВП равно отношению первичного дефицита к государственному долгу плюс ставка по займам минус темп инфляции минус темп экономического роста. Отсюда следует, что отношение госдолга к ВВП, отражающее бремя государственного долга, сокращается в случае:

- сокращения первичного дефицита государственного бюджета;

- уменьшения процентной ставки по государственным займам, или доходности государственных облигаций;

- увеличения уровня инфляции;

- увеличения темпов экономического роста.

Формула ∆Q/Q может быть записана более компактно: в правой части равенства разность r–π представляет собой реальную процентную ставку.

Теорема Барро-Рикардо

Теорема Барро-Рикардо – при неизменном объеме государственных закупок снижение налогов не изменит объема потребления в экономике, т.е. покрытие бюджетного дефицита посредством снижения налогов окажет такое же воздействие на экономику, как равное по величине увеличение государственных заимствований.

Суть теоремы состоит в том, что рациональный потребитель понимает, что снижение налогов в настоящем означает их увеличение в будущем, поэтому рассматривает увеличение своего дохода как временное и не увеличивает потребление, а сберегает образовавшийся излишек для выплаты в будущем более высоких налогов. Поэтому уменьшение государственных сбережений (за счет снижения налоговых поступлений) должно в точности компенсироваться увеличением частных сбережений (за счет увеличения чистого дохода домохозяйств), а текущее потребление и сбережения в экономике остаются неизменными.

Практические выводы из теоремы Барро-Рикардо состоят в том, что дефицит государственного бюджета оказывает незначительное влияние на экономику. А поскольку сбережения не изменяются, то ставка процента не повышается, что позволяет избежать эффектов вытеснения и чистого экспорта (см. Тема 10).

Теорема может быть легко обоснована в предположении, что текущие государственные займы будут выплачиваться в пределах жизни людей, которые живут сегодня. Барро высказал гипотезу, что теорема справедлива также в случае, когда нынешнее поколение получает налоговые скидки, а будущее поколение несет бремя государственного долга. Но при условии, что нынешнее поколение заботится о благополучии следующего поколения.

Аргументы против теоремы Барро-Рикардо:

- многие потребители не учитывают в своих планах возможное увеличение налогов в будущем;

- многие люди не заботятся о благополучии следующего поколения;

- изменение налогов не единовременно, а распределение их во времени может повлиять на поведение потребителей.

Теорема Сарджента-Уоллеса

Теорема Сарджента-Уоллеса – долговое финансирование дефицита государственного бюджета в долгосрочном периоде может привести к большей инфляции, чем эмиссионное. Это связано с тем, что финансирование дефицита за счет займа обычно предполагает рефинансирование долга, т.е. выплату текущих долгов за счет получения новых займов, причем возвращать приходится сумму долга с процентами. В результате может наступить момент, когда дефицит будет столь велик, что его финансирование долговым способом станет невозможным, и придется использовать эмиссионное финансирование. При этом величина эмиссии будет значительно больше, чем в случае ее постепенного проведения в небольших объемах. Чтобы избежать высокой инфляции следует использовать сочетание долгового и эмиссионного способов финансирования дефицита бюджета. Таким образом, долговой способ финансирования не устраняет угрозы роста инфляции, а только создает временную отсрочку для этого роста.

Утечки и инъекции

В простейшей модели кругооборота предполагается, что внешний мир и государство отсутствуют, домохозяйства тратят все свои доходы на покупку отечественных товаров и услуг, а фирмы покупают только отечественные ресурсы. В этом случае доходы бизнеса равны расходам домохозяйств, и наоборот, при этом кругооборот доходов называют внутренним. В реальной экономике не все доходы обращаются во внутреннем потоке, некоторые из них изымаются, а другие поступают извне.

Утечки (W) – это часть доходов отечественных домохозяйств и фирм, которая изымается из внутреннего кругооборота. Виды утечек:

- чистые сбережения (S) – это сбережения минус заимствования; сбережения – это часть доходов домохозяйств, которая не расходуется на потребление и обычно размещается на банковских вкладах;

- чистые налоги (T) – это налоги минус трансфертные платежи (пенсии, субсидии и др.); налоги платят домохозяйства и фирмы, они же получают трансферты;

- расходы на импорт (M) – эти деньги уходят за границу и составляют доходы иностранных домохозяйств и фирм. Формула утечек:

W = S + T + M.

Инъекции (J) – это доходы отечественных домохозяйств и фирм, которые они получают из внешних источников. Виды утечек:

- инвестиции (I) – расходы фирм на покупку капитальных товаров (здания, станки, сырье и др.), финансируемые из прошлых сбережений или займов; эти расходы служат источником дополнительных доходов фирм;

- государственные расходы (G) – это расходы государства на покупку общественных благ (оборона, управление, инфраструктура и др.), финансируемые из налоговых поступлений или займов; эти расходы служат источником дополнительных доходов фирм (товары и услуги) и домохозяйств (заработная плата госслужащих);

- расходы на экспорт (X) – расходы внешнего мира на покупку отечественных товаров и услуг, которые служат источником дополнительных доходов отечественных фирм. Формула инъекций:

J = I + G + X.

Разность инъекций и утечек:

J – W = (I – S) – (T – G) + Xn,

где T – G – сальдо доходов и расходов госбюджета, оно равно профициту, если разность положительна, и дефициту, если отрицательна, Xn – чистый экспорт, равный разности экспорта и импорта. Из формулы следует:

- если инвестиции равны сбережениям, доходы госбюджета равны его расходам, а экспорт равен импорту, то инъекции равны утечкам («парное» сравнение инъекций и утечек);

- из равенства инъекции и утечек не следует равенства инвестиций сбережениям, доходов бюджета его расходам, экспорта импорту;

- если инъекции равны утечкам, а инвестиции равны сбережениям, то сальдо государственного бюджета равно чистому экспорту, и эти показатели имеют одинаковый знак: если доходы бюджета превышают расходы (профицит), то экспорт превышает импорт (положительный торговый баланс); если же доходы бюджета меньше расходов (дефицит), то экспорт меньше импорта (отрицательный торговый баланс).

Когда инъекции не равны утечкам, возникает ситуация неравновесия. Пусть инъекции превышают утечки, тогда эти дополнительные расходы будут увеличивать объем продаж фирм, и объем производства в экономике вырастет. Но тогда домохозяйства будут больше сберегать (S), выплачивать больше налогов (T) и покупать больше импортных товаров (M). Другими словами, будут расти утечки. Это будет продолжаться до тех пор, пока они не сравняются с инъекциями и не будет достигнуто равновесие.

Дефициты-близнецы

Проблема роста дефицита государственного бюджета тесно связана с проблемой дефицита торгового баланса. Пусть госбюджет и торговый баланс дефицитны. Если утечки равны инъекциям, то дефицит государственного бюджета равен

G – T = (S – I) + (Im – Ex),

где G – государственные расходы, T – налоги, S – сбережения, I – инвестиции, Im – импорт, Ex - экспорт, (Im – Ex) – дефицит торгового баланса (положительный чистый импорт). Отсюда следует, что уменьшение правой части равенства вызывает одна из следующих мер или их комбинация:

- сокращение сбережений – посредством снижения уровня оплаты труда в бюджетном секторе и размеров социальных пособий;

- увеличение инвестиций – посредством снижения учетной ставки;

- увеличение чистого экспорта – посредством снижения курса национальной валюты (девальвацией), что увеличит экспорт и снизит экспорт. Эта мера неосуществима в странах еврозоны, имеющих единую денежную единицу. Например, проблема бюджетного дефицита Греции, связанного с ее огромным внешним долгом, сейчас не может решаться при помощи девальвации евро, что может вынудить страну вернуться к национальной денежной единице - драхме.

В случае равновесия на рынке благ сбережения равны инвестициям, и тогда дефицит госбюджета (G – T) равен дефициту торгового баланса (Im – Ex), поэтому их называют «дефицитами-близнецами». В этом случае решение проблемы дефицита госбюджета лежит в сфере международной торговли.

Задачи

1. Функция потребления 2+6Y0,5. Доход равен 25. Найти:

а) предельную склонность к потреблению;

б) объем сбережений;

в) среднюю склонность к сбережению;

г) минимальный доход, при котором сбережения положительны.

2. Доходы потребителя: текущий – 15, через месяц – 20, через два месяца – 25. Весовые коэффициенты: 0,5, 0,3 и 0,2. Средняя норма потребления – 0,7. Найти:

а) текущий объем потребления при ориентации потребителя на перманентный доход;

б) текущий объем потребления при ориентации на текущий доход;

в) прирост потребления при увеличении текущего дохода на 1 руб. при ориентации на перманентный доход;

г) прирост потребления при увеличении текущего дохода на 1 руб. при ориентации на текущий доход;

д) соотношение между краткосрочной и долгосрочной склонностью к потреблению.

3. Годовой доход достигает максимума в 2005 г. Затем он сокращается на 10% в год, при этом средняя норма потребления линейно зависит от отношения текущего дохода к максимальному и составляет: в 2005 г. – 40%, в 2006 г. – 43%. Найти:

а) среднюю норму потребления в 2004 г.;

б) среднюю норму потребления в 2007 г.;

в) предельную норму потребления в 2007 г.;

г) объем потребления в 2007 г., если объем потребления в 2005 г. равен 160 тыс. руб.

4. Человек стремится обеспечить стабильный уровень потребления. Начальное богатство – 1 млн. руб., годовой трудовой доход – 500 тыс. руб., трудовой стаж – 20 лет, продолжительность жизни на пенсии – 40 лет, ставка процента равна нулю. Найти объем потребления в месяц, если пенсия: а) ничтожно мала; б) составляет 40% трудового дохода.

5. Инвестиции в сумме 491 обеспечивают доходы: через год – 241, через два – 372. Определите:

а) предельную эффективность капитала;

б) дисконтированную стоимость потока доходов при ставке процента 10%;

в) доход инвестора через два года, если текущие доходы размещаются на срочном вкладе под 17% годовых;

г) доход инвестора через два года, если сумма не инвестируется, а размещается на срочном вкладе под 17% годовых;

д) выгодны ли инвестиции при ставке процента 17%.

6. Каждый из трех инвестиционных проектов обеспечивает бесконечный поток постоянных годовых доходов. Первый проект: инвестиции – 200, доход – 25, второй: инвестиции – 500, доход – 45, третий: инвестиции – 300, доход – 33. Определите:

а) предельную эффективность капитала для 1-го проекта;

б) дисконтированный поток доходов для 1-го проекта при ставке 10%;

в) выгоден ли 1-й проект при ставке 12%;

г) функцию спроса на инвестиции.

7. Даны объемы инвестиций и доходы для семи инвестиционных проектов. Найти проект с наибольшей предельной эффективностью капитала:

а) из пары №1 – №2;

б) из пары №2 – №3;

в) из пары №3 – №4;

г) из пары №4 – №5;

д) из пары №1 – №6;

е) из пары №5 – №7;

ж) из всего набора.

|

Проект |

I |

П1 |

П2 |

П3 |

|

1 |

40 |

15 |

22 |

17 |

|

2 |

39 |

16 |

22 |

19 |

|

3 |

36 |

19 |

23 |

16 |

|

4 |

75 |

38 |

46 |

32 |

|

5 |

75 |

37 |

32 |

46 |

|

6 |

80 |

29 |

41 |

32 |

|

7 |

60 |

14 |

33 |

13 |

8. Используя данные предыдущей задачи, определите:

а) выгоден ли первый проект при ставке процента 20%;

б) проект с нулевой предельной эффективностью капитала;

в) спрос на инвестиции при ставке процента 20%;

г) спрос на инвестиции при ставке процента 30%.

9. Выпуск фирмы Y=4K0,5, где K – затраты капитала. Текущие затраты капитала – 300, амортизация не учитывается. Найти:

а) оптимальный объем затрат капитала как функцию ставки процента;

б) оптимальный объем инвестиций при ставке 5%;

в) спрос фирмы на инвестиции как функцию ставки процента;

г) ставки процента, при которых спрос на инвестиции равен нулю.

10. Налоговый вычет увеличился с 400 до 1000 руб. Ставка налога 13%. Найти изменение чистого дохода.

11. Доход - 15000, необлагаемый доход – 5000, налоговые вычеты – 3000. Ставка подоходного налога 20%. Найти чистый доход.

12. Ожидается, что государственный долг увеличится за год с 160 до 189, а номинальный ВВП – с 400 до 420. Реальная ставка процента по займам – 3%, планируемый темп экономического роста – 6%. Определите:

а) на каком уровне следует установить отношение первичного дефицита к государственному долгу;

б) величину первичного дефицита в начале и конце года;

в) величину дефицита государственного бюджета в начале и конце года при уровне инфляции 5%;

г) отношение из задания «а», если вследствие снижения платежеспособности страны реальная ставка по займам увеличилась до 7%.

13. Профицит госбюджета равен 5, чистый экспорт равен 23, сбережения превосходят инвестиции на 19. Определите: а) разность инъекций и утечек; б) характер изменения объема производства.

14. Утечки равны инъекциям. Дефицит госбюджета равен 10, дефицит торгового баланса равен 12, инвестиции равны 43. Найти объем сбережений.