Модели и алгоритмы проектирования и разработки систем поддержки принятия инвестиционных решений. Морозов В.П., Баркалов С.А

.pdfМинистерство образования и науки Российской Федерации Федеральное государственное бюджетное образовательное учреждение высшего профессионального образования

«Воронежский государственный архитектурно - строительный университет»

В.П. Морозов, С.А. Баркалов, А.И. Сырин

МОДЕЛИ И АЛГОРИТМЫ ПРОЕКТИРОВАНИЯ И РАЗРАБОТКИ СИСТЕМ ПОДДЕРЖКИ ПРИНЯТИЯ ИНВЕСТИЦИОННЫХ РЕШЕНИЙ

МОНОГРАФИЯ

Воронеж 2015

1

УДК 338.24.01 ББК 65.05

М801

Рецензенты:

В.И.Новосельцев,д.т.н.,проф.кафедрыуправления иинформационно-техническогообеспеченияВоронежскогоинститутаФСИНРФ

Ю.В. Бондаренко, д.т.н., доц., кафедрыматематических методов исследования операций Воронежского государственного университета

Морозов, В.П.

МОДЕЛИИ АЛГОРИТМЫ ПРОЕКТИРОВАНИЯ И РАЗРАБОТКИ СИСТЕМ ПОДДЕРЖКИ ПРИНЯТИЯ ИНВЕСТИЦИОННЫХ

М801 РЕШЕНИЙ: монография / В.П. Морозов, С.А. Баркалов, А.И. Сырин; Воронежский ГАСУ. - Воронеж, 2015. – 232 с.

ISBN 978-5-89040-530-2

Приводится описание моделей и алгоритмов разработки и проектирования системы поддержки принятия инвестиционных решений, которая представляет собой программнотехнический комплекс, использующий оборудование, специальное математическое и программное обеспечение, данные, знания, базу моделей для информационного управления ЛПР с целью выбора оптимального инвестиционного финансового портфеля. Некоторые из предложенных моделей и алгоритмов доведены до программной реализации с предоставлением результатов апробации.

Книга будет полезна специалистам-практикам в области рынка ценных бумаг, а также аспирантам и студентам экономических и информационных специальностей.

Ил. 99. Табл. 18. Библиогр.: 226 назв.

УДК 338.24.01 ББК 65.05

Печатается по решениюучебно-методического совета Воронежского ГАСУ

ISBN 978-5-89040-530-2 |

© Морозов В.П., Баркалов С.А., |

|

Сырин А.И., 2015 |

|

© Воронежский ГАСУ, 2015 |

2

ОГЛАВЛЕНИЕ |

|

ВВЕДЕНИЕ…………………………………………………....……................. |

5 |

РАЗДЕЛ1.ПРИНЯТИЕ ИНВЕСТИЦИОННЫХ РЕШЕНИЙ…………… |

8 |

1.1. Общие вопросы принятия решений…..……............................................ |

8 |

1.2.Принятие решений в области финансовых инвестиций…………….. 11

1.3.Основные модели фундаментального инвестиционного анализа…... 19

1.4.Характеристика системы поддержки принятия инвестиционных

решений…………………………………………………………………………. 23

1.5.Модель снижения неопределенности внешней среды на основе

системы поддержки принятия инвестиционных решений……………….. 27

1.6.Модель стохастического учета влияния неопределенности

внешней среды при разработке и проектировании системы поддержки принятия инвестиционных решений……………………………………….. 36

1.7.Требования, предъявляемые к системе поддержки принятия

инвестиционных решений……………………………………………............. 38

1.8.Критерии оптимизации функционирования и проектирования

систем поддержки принятия инвестиционных решений.

Постановка научной проблемы……………………………………………… 40

1.9. Модели и алгоритмы решения проблемы …………………………………. 42

РАЗДЕЛ2.МОДЕЛИ И АЛГОРИТМЫ АНАЛИЗАИНВЕСТИЦИЙ

ИИССЛЕДОВАНИЯ ВРЕМЕННЫХ РЯДОВ………………………………. 46

2.1.Модель Марковица ………………………………………………………. 46

2.1.1.Постановка задачи определения долей ценных бумаг в оптимальном

портфеле Марковица ………………………………………………………….. 51

2.1.2.Алгоритм определения долей ценных бумаг в оптимальном

портфеле Марковица........................................................................................... |

53 |

2.1.3.Программная реализация определения долей ценных бумагв |

|

оптимальном портфеле Марковица …………………………………………. |

54 |

2.2. Одноиндексная модель Шарпа ………...................................................... |

56 |

2.2.1. Постановка задачи определения долей ценных бумаг в оптимальном |

|

портфелеШарпа ……………………………………………………………… |

57 |

2.2.2. Алгоритм определения долей ценных бумаг в оптимальном |

|

портфелеШарпа................................................................................................. |

60 |

2.2.3.Программная реализация определения долей ценных бумагв |

|

оптимальном портфелеШарпа ……………………………………………… |

61 |

2.3.Нейромодифицированная одноиндексная модель Шарпа ……............ 62

2.4.Характеристика программного комплекса нейросетевого

прогнозирования временных рядов …………………......................................... 64

2.4.1. Специальное математическое и программное обеспечение

подсистемы ввода и хранения данных …………………………………………….. 65

2.4.2. Специальное математическое и программное обеспечение

подсистемы исследования искусственных нейронных сетей ……………….... 98

3

2.4.3. Специальноематематическоеипрограммноеобеспечение

подсистемыуправления ……………………………………………………………….. 138

2.5.Порядок использования и результаты апробации программного

комплекса нейросетевого прогнозирования временных рядов……………... 140

2.6.Модифицированный генетический алгоритм распределения

инвестиций……………………………………………………………………………… 146

2.6.1.Островная модель параллельных вычислений ……………………….. 159

2.6.2.Программная реализация модифицированного генетического алго-

ритма распределения инвестиций…………………………………………………... 162

РАЗДЕЛ 3. МОДЕЛИ И АЛГОРИТМЫ ТЕРМИНОЛОГИЧЕСКОГО

ПОИСКА……………………………………………………………………………. 167

3.1.Модель формализации текстовойинформации.................................... 167

3.2.Математическая модель весовой распределенной информационной

системы на тезаурусе ……………………………………………………………….. 170

3.3.Математическая модель весовой обработки информации

на терминологическом портрете…………………………………………… 175

3.4.Синтез структуры распределенной информационной системы …... 177

3.5.Алгоритм идентификации текстов…………………………………… 180

3.6.Характеристика иерархического терминопостроителя……………. 184

3.7.Семантическая матрично - лексическая модель анализа текста …. 186

3.8.Модель извлечения новых знаний……………………………………….. 192

3.9.Программная реализация терминологического поиска в системе

поддержки принятия инвестиционных решений …………….………........ 193

РАЗДЕЛ 4. МОДЕЛИИ АЛГОРИТМЫПРОЕКТИРОВАНИЯСИСТЕМ

ПОДДЕРЖКИПРИНЯТИЯИНВЕСТИЦИОННЫХРЕШЕНИЙ………………. 202

4.1.Концепция проектированиясистем поддержки принятия инвестиционных решений……………………………………………………. 202

4.2.Технология проектирования систем поддержки принятия

инвестиционных решений…………………………………………………………... 207

4.3.Механизм формирования целевой иерархии припроектировании

систем поддержки принятия инвестиционных решений………………….. 211

ЗАКЛЮЧЕНИЕ ……………………………………………………………… 216

БИБЛИОГРАФИЧЕСКИЙ СПИСОК……………………………………... 217

4

Введение

Оценка финансовых инвестиций сложна и многогранна. Многогранность проявляется в необходимости учета множества факторов политической и экономической обстановки и др. Несмотря на сложность, данный вид деятельности привлекает многих игроков – лиц, принимающих решения (ЛПР), и наиболее опытным из них приносит значительные дивиденды.

Современные экономические условия предъявляют повышенные требования к знаниям, навыкам и умениям ЛПР в данной предметной области. Резко возрастают требования к качеству информации, необходимой для принятия управленческих решений и их оперативности. Без современных инструментов информационных технологий, например систем поддержки принятия решений (СППР), подобные трудности не преодолеть.

СППР (англ. Decision Support System, DSS) – это интерактивная автоматизированная система, которая помогает лицу, принимающему решения (ЛПР), использовать данные и модели для идентификации и решения задач и принятия решений.

Анализ состояния рынка СППР применительно к финансовым (портфельным) инвестициям позволил выявить их следующие особенности [154]:

-данные системы представляют коммерческий интерес и поэтомузакрыты;

-существующие системы ориентированы на проведение технического анализа ценных бумаг и не учитывают фундаментальный анализ;

-описание моделей фундаментального анализа содержится в разных источниках. Представляет интерес их объединение и доведение до практической реализации в рамках единой СППР;

-СППР западного производства дороги (в разы превышают стоимость российских систем), обладают чрезмерной функциональной избыточностью и не учитывают специфику отечественной экономики;

-полнофункциональные отечественные СППР, базирующиеся на моделях фундаментального анализа, практически не встречаются.

Актуальность данной темы продиктована необходимостью эффективного управления финансовыми инвестициями на основе повышения точности используемого методического аппарата, знаний ЛПР и оперативности принятия решений, с одной стороны, и отсутствием в настоящее время специального математического и программного обеспечения СППР, ориентированных на фундаментальный анализ ценных бумаг, с другой стороны.

Цель работы - повысить точность и оперативность принимаемых инвестиционных управленческих решений ЛПР путём минимизации ошибки между соответствующими прогнозными и фактическими значениями принятых финансовых решений на основе разработки специального математического и программного обеспечения (СМПО) системы поддержки принятия инвестиционных решений (СППИР).

Достижение поставленной цели предполагает решение нескольких групп

5

частных задач, связанных с разработкой:

-общесистемного специального математического обеспечения;

-СМПО анализа инвестиций и исследования временных рядов;

-СМПОтерминологического поиска;

-СМПО хранения и обработкиданных;

-СМОпроектирования СППИР.

Впервом разделе монографии рассматриваются общесистемные модели и ряд других важных вопросов, в частности: общие вопросы принятия решений; особенности принятия решений в области финансовых инвестиций; основные модели фундаментального инвестиционного анализа; характеристика системы поддержки принятия инвестиционных решений; требования, предъявляемые к системе поддержки принятия инвестиционных решений, а также критерии оптимизации их функционирования и проектирования.

Второй раздел посвящен описанию моделей и алгоритмов фундаментального анализа инвестиций, исследования временных рядов, а также хранения и обработки данных. Такое объединение моделей и алгоритмов обусловлено их принадлежностью соответствующим программным комплексам, рассмотрение которых целесообразно в цельном виде. В состав моделей и алгоритмов фундаментального анализа инвестиций включены: модель Марковица; одноиндексная модель Шарпа; нейромодифицированная одноиндексная модель Шарпа. Приведено описание модифицированного генетического алгоритма распределения финансовых инвестиций и инструмента, повышающего его оперативность - островной модели параллельных вычислений. Модели фундаментального анализа и генетический алгоритм доведены до практической реализации. Представлено описание программного комплекса нейросетевого прогнозирования, предназначенного для исследования временных рядов. В его состав включены следующие подсистемы: ввода и хранения данных; исследования искусственных нейронных сетей; управления.

Втретьем разделе описаны модели и алгоритмы терминологического поиска. Часть моделей связана с описанием облика системы терминологического поиска, в частности: математическая модель весовой распределенной информационной системы на тезаурусе; математическая модель весовой обработки информации на терминологическом портрете; модель синтеза структуры распределенной информационной системы. Остальные модели и алгоритмы относятся непосредственно к терминологическому поиску: модель формализации текстовой информации; алгоритм идентификации текстов; семантическая матричнолексическая модель анализа текста; модель извлечения новых знаний. Отдельного внимания заслуживает иерархический терминопостроитель, предназначенный для формирования терминологического портрета исследуемого текста. Он базируется на следующих пяти алгоритмах: графематической обработки текста; морфологического анализа; фрагментационной обработки; синтаксического анализа; объединения результатов фрагментационной и синтаксической

6

обработки текста. Хранение верхнего и нижнего индексов терминов в рамках модели извлечения новых знаний позволило программными средствами Delphi реализовать процедуру восстановления межтекстовых терминологических взаимосвязей (логических цепочек). Данная процедура прошла апробацию [80] и показала себя аналогом подсистемы объяснения, используемой в экспертных системах. Однако для ее реализации не потребовалось применение специального математического аппарата (например, логики предикатов первого порядка и др.) и соответствующих высокоуровневых языков программирования (Пролог, ЛИСП и др.). Разработанная система терминологического поиска показала свою работоспособность как автономно, так и в составе специальной документальной информационно-поисковой системы «Научные труды»[87].

Четвертый раздел содержит описание специального математического описания проектирования СППИР. В его состав включены: концепция проектирования; технология проектирования и механизм формирования целевой иерархии. В рамках концепции предложена четырехуровневая организационная схема проектирования, включающая уровни: целеполагания; проектирования; реализации; программирования. Данная схема обеспечивает охват и взаимоувязку всех элементов СППИР при проектировании. Достоинством предлагаемой технологии проектирования является более высокая оперативность выполнения проектных работ, обусловленная возможностью параллельного выполнения нескольких этапов в соответствии с предложенной концепцией и учетом априорной информации проектирования подобных систем.

В заключении приведены направления дальнейших исследований в данной области.

7

РАЗДЕЛ 1 ПРИНЯТИЕ ИНВЕСТИЦИОННЫХ РЕШЕНИЙ

1.1. Общие вопросы принятия решений

Принятие решений является многогранным понятием и рассматривается во многих предметных областях. В данной монографии это понятие рассматривается применительно к профессиональной человеческой деятельности вообще и управлениюинвестициями в частности.

Принятие решений – особый вид человеческой деятельности, направленный на выбор из множества возможных (альтернативных) вариантов, наилучшего (наилучших) по определенному критерию (критериям). Изучением вопросов принятия решений занимается соответствующая теория.

Теория принятия решений – комплексная дисциплина, направленная на разработку методов и средств, помогающих лицу, принимающему решения (ЛПР), сделать обоснованный выбор наилучшего из имеющихся вариантов. В систематизированном виде она сформировалась в XX веке, а появление отдельных ее положений (например, голосования как коллективного выбора) относится к XVII веку [176]. Решающую роль на ее формирование оказал и оказывает системный анализ. По определению академика Н.Н.Моисеева: "Системный анализ - это дисциплина, занимающаяся проблемами принятия решений в условиях, когда выбор альтернативы требует анализа сложной информации различной физической природы" [75].

Сложность принятия решений обусловлена наличием большого числа неопределенных факторов, влияющих на формальную постановку соответствующих задач и способы их решения [160]. Множество неопределенных факторов можно разделить на три группы (рис. 1.1).

Группы

неопределенных факторов

Неопределенность |

|

Неопределенность |

|

Неопределенность |

природы |

|

человека |

|

целей |

|

|

|

|

|

Рис. 1.1. Группы неопределенных факторов при принятии решений

Факторы из группы «Неопределенность природы» человеку неизвестны и от него не зависят [100].

Факторы из группы «Неопределенность человека» связаны с непоследовательностью его действий, допускаемыми ошибками, зависимостью его действий от других людей (конкурентов, партнеров и др.)[81, 82, 125].

8

Факторы из группы «Неопределенность целей» отражают наличие несовпадающих, а зачастую и противоречивых целей. Для их достижения необходимо наличие определенного компромисса.

Для корректного принятия решений в условиях воздействия множества неопределенных факторов, необходимо ограничение или уменьшение их влияния [89, 134, 162]. Теоретически целесообразно полное «снятие» неопределенности (идеальный случай). На практике зачастую удается лишь ее снижение. Учет неопределенности приводит к необходимости содержательного анализа поставленных задач принятия решений и введения различных ограничений.

Процесс принятия решений целесообразно рассматривать в рамках более глобального процесса – управленческой деятельности.

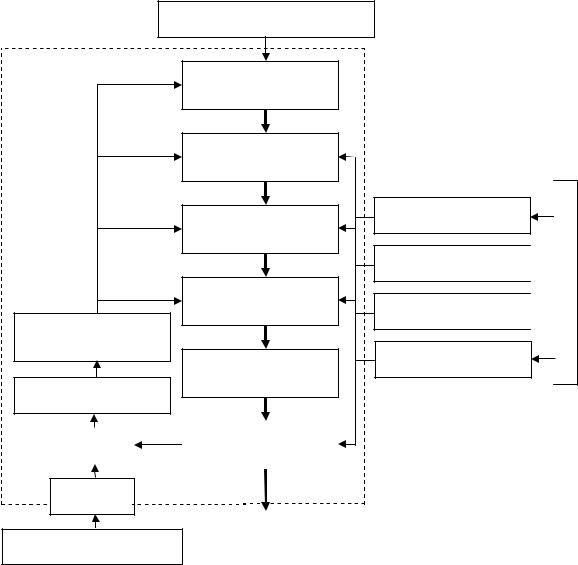

Основные структурные (процессуальные) компоненты любой деятельности некоторого субъекта в схематичном виде представлены на рис. 1.2 [20].

Внешняя среда

Потребность,

мотив

Цель

Задачи

Технология

Корректирующие

воздействия

Действие

Саморегуляция

|

|

Результат |

Оценка |

|

|

|

|

|

|

|

|

|

|

|

Критерии

Внешняя среда

Условия

Нормы

Принципы

Знания

Внешняя среда

Внешняя среда

Рис. 1.2. Основные структурные компоненты деятельности субъекта

9

Комплексный набор этапов деятельности включает прямую последовательность действий (мотив – цель – задачи – технология – действие - результат) и последовательность оценки и реализации уточняющих (корректирующих) действий (оценка – саморегуляция – корректирующие воздействия). Границы деятельности субъекта обозначены на рис.1.2 пунктирным прямоугольником. Отдельное место в данной схеме занимает набор компонент учета ситуативных особенностей (условия – нормы - принципы) и знаний субъекта. Наличие компонента знания является отличительной особенностью предложенной схемы от существующей [20]. Его введение является необходимым условием осуществления эффективной деятельности субъекта. С позиций системного подхода компоненты учета ситуативных особенностей и знания выступают в роли надсистемы над деятельностью субъекта. Действительно, насколько велик «багаж» знаний субъекта (умение формулировать цель и задачи, учет норм и условий, владение принципами и технологией), настолько эффективным будет результат.

Внешняя среда в данной схеме определяется как совокупность всех объектов/субъектов, не входящих в систему, изменение свойств и/или поведение которых влияет на изучаемую систему, а также тех объектов/субъектов, чьи свойства и/или поведение которых меняются в зависимости от поведения системы [28]. Она в определенной степени задает критерии, нормы и принципы деятельности.

Используемые критерии позволяют оценить соответствие полученного результата поставленной цели. Установленные нормы и принципы определяют диапазон деятельности субъекта (насколько далеко он может зайти в правовых, этических, гигиенических и других аспектах).

Условия деятельности представляют собой последовательность действий субъекта в различных складывающихся ситуациях (например, в детерминированных условиях, в условиях неопределенности и др.).

Авторы монографии придерживаются фундаментальных тезисов о том, что если управление осуществляет субъект (а в организационных системах это именно так), то управление следует рассматривать как деятельность [20] и управление – это вид практической деятельности по организации деятельности [167]. Действительно, если управление – это деятельность, то осуществление этой деятельности является функцией управляющей системы (в данном случае ЛПР), процесс управления соответствует процессу деятельности, управляющее воздействие – ее результату и т.д. Другими словами, в организационных системах (где и управляющий орган (ЛПР), и управляемая система (система поддержки принятия решений) являются субъектами, управление является деятельностью по организации деятельности [167].

Классификация общих управленческих решений приведена в [154].

В области финансовых инвестиций управленческая деятельность имеет свою специфику. Она базируется на двух фундаментальных понятиях - инвестиционной среде и инвестиционном процессе.

10