Оценка стоимости предприятия (бизнеса) - А.Г. Грязнова, М.А. Федотова

.pdfчто правила западного бухгалтерского учета меняются крайне редко, и сами изменения носят, как правило, косметический характер, к то? му же несколько лет назад было заявлено о предпочтительности пе? ревода работы российской бухгалтерии на стандарты IAS.

Возможность приведения данных российской бухгалтерской от? четности в соответствие с международными стандартами сама по се? бе является привлекательной стороной программ автоматизации фи? нансового анализа. Дело в том, что эта задача уже сейчас становится актуальной для многих предприятий, особенно тех, которые стре? мятся выйти на мировой рынок, наладить контакты с иностранными партнерами, требующими представления отчетности в понятном у них виде. Однако известно, что стоимость бухгалтерских систем, поддерживающих западные стандарты учета, довольно высока. В противоположность этому, «облегченные» версии программ финан? сового анализа относительно недороги. По данным трансформиро? ванных отчетов эти системы автоматически создают таблицы, содер? жащие основные финансовые показатели, характеризующие рента? бельность, ликвидность, платежеспособность, деловую активность предприятия и структуру его капитала. Данные в них могут быть представлены в сравнении с аналогичными показателями других предприятий или некоторыми усредненными показателями (напри? мер, по отрасли) и в динамике за различные периоды. Интересно от? метить, что в некоторых программах (в частности, и в Аudit Ехpert) существует возможность прогнозирования значений показателей и на будущий период путем экстраполяции. То есть программа не только вычисляет значения показателей по ретроспективе, но и по? казывает, как могут измениться их значения в обозримом будущем, если сохранятся существующие тенденции.

Кроме того, программы позволяют произвести частичную или полную переоценку статей актива и пассива баланса и, таким обра? зом, «спуститься с небес на землю». Переоцениваются, например, дебиторская и кредиторская задолженности, акционерный капитал, материальные запасы, основные средства, незавершенное производ? ство, ценные бумаги и полученные кредиты. Для этого пользователь может задать как единый коэффициент переоценки по нужной статье, так и отдельные — по каждой составляющей показателя. К примеру, задается коэффициент переоценки всей дебиторской за? долженности или указываются коэффициенты пересчета по каждому конкретному дебитору. Это значительно повышает достоверность ре?

101

зультатов, а порой и вообще является единственно приемлемым под? ходом к сопоставительному анализу финансовых отчетов.

Формированием системы показателей программы не ограничи? ваются: большое значение в них придается порядку их интерпрета? ции. Система выдает содержательные текстовые расшифровки зна? чений показателей с отметками, какие из них находятся в пределах нормы, а какие имеют нежелательные значения, поскольку из прак? тики уже известны те пороговые величины, внутри которых значе? ния аналитических коэффициентов могут считаться благоприятны? ми или неблагоприятными. Из комментариев к отдельным коэффи? циентам и их группам программы финансового анализа могут составить готовое текстовое заключение о различных сторонах де? ятельности предприятия.

Следует отметить, что автоматически формируемые заключения большинства программ финансового анализа можно загрузить в формат текстового редактора (обычно это МS Word) и редактировать. При этом некоторые программы позволяют регулировать степень де? тализации изложения, предоставляя пользователю возможность вы? брать, какую информацию и с какими подробностями следует вклю? чить в отчет.

Особое внимание в программах финансового анализа уделяется визуализации данных. С их помощью можно сформировать различ? ные графики и диаграммы, представляющие результаты расчетов в различных разрезах и формах.

Перечисленные выше возможности программ финансового ана? лиза с теми или иными отличиями поддерживаются в большинстве имеющихся на рынке разработок. Их можно считать базовыми. Но есть особенности, которые следует иметь в виду, тем более если пред? полагается применять их не только для целей внешнего мониторинга основных показателей финансового состояния, но и для внутреннего анализа. Как уже говорилось, программы финансового анализа мо? гут осуществлять преобразование форм российской отчетности при? менительно к международным стандартам. Однако следует учиты? вать то обстоятельство, что «точное» отображение показателей рос? сийской отчетности в стандартах IAS получается не всегда.

Кроме того, для некоторых методик анализа могут потребоваться более детализированные данные, чем те, которые имеются в наших отчетных формах. Поэтому не исключено, что для идентификации показателей потребуются дополнительные данные, например, остат? ки и обороты счетов бухгалтерского учета, в том числе аналитиче?

102

ских. А применять их в расчетах способны далеко не все программы: многие оперируют лишь данными стандартной отчетности.

Широкий спектр возможностей использования дополнительной информации поддерживается в той же системе Аudit Ехpert. Здесь для целей анализа можно привлекать данные остатков и оборотов ба? лансовых, забалансовых и аналитических счетов бухгалтерского уче? та, а также создавать различные входные формы для ввода произ? вольного набора показателей и импортировать данные из внешних файлов. Это может потребоваться не только для уточнения порядка конвертации отчетности в соответствии с западными стандартами, но и для целей проведения углубленного внутреннего экономиче? ского анализа, для которого необходима самая разнообразная фи? нансовая и нефинансовая информация.

Вподобных случаях можно не только использовать готовые, встроенные алгоритмы расчетов, но и реализовывать собственные методики анализа, основанные не ином наборе коэффициентов. Программа позволяет создавать свои аналитические таблицы, вклю? чающие показатели, порядок расчета которых также определяется самим пользователем.

Вцелом характеристики основных программ автоматизации фи? нансового анализа («ИНЭК: АФСП» (далее — АФСП) фирмы ИНЭК, Аudit Ехpert фирмы «Про?Инвест?ИТ» и «АБФИ?Предприя? тие» (далее — АБФИ) фирмы «Вестона») можно обобщить в ниже? приведенной таблице. Наличие определенного свойства у продукта обозначено символом «+», его отсутствие — символом «–».

Таблица 4.1

Функциональность |

АФСП |

Аudit |

АБФИ |

|

Ехpert |

||||

|

|

|

|

|

Базовые возможности |

|

|

|

|

|

|

|

|

|

Автоматизированный ввод данных из бухгалтерских |

+ |

+ |

+ |

|

программ и txt?файлов |

||||

|

|

|

||

|

|

|

|

|

Проверка корректности введенных исходных данных |

+ |

+ |

+ |

|

|

|

|

|

|

Приведение данных за разные периоды времени к |

+ |

+ |

+ |

|

сопоставимому виду |

||||

|

|

|

||

|

|

|

|

|

Переоценка статей баланса с целью приведения их |

– |

+ |

– |

|

данных к реальным значениям |

||||

|

|

|

||

|

|

|

|

|

Обработка отчетности других стран |

– |

+ |

– |

|

|

|

|

|

103

Функциональность |

АФСП |

Аudit |

АБФИ |

|

Ехpert |

||||

|

|

|

|

|

Базовые возможности |

|

|

|

|

|

|

|

|

|

Анализ ликвидности, безубыточности и |

+ |

+ |

+ |

|

рентабельности |

||||

|

|

|

||

|

|

|

|

|

Возможность осуществления горизонтального и |

+ |

+ |

+ |

|

вертикального анализа, а также анализа трендов |

||||

|

|

|

||

|

|

|

|

|

Наличие регламентированных методик анализа |

+ |

+ |

+ |

|

|

|

|

|

|

Возможность сравнения значений финансовых |

+ |

+ |

+ |

|

показателей с нормативами |

||||

|

|

|

||

|

|

|

|

|

Возможность прогнозирования значений показателей |

– |

+ |

– |

|

|

|

|

|

|

Формирование экспертных заключений по |

+ |

+ |

– |

|

результатам анализа |

||||

|

|

|

||

|

|

|

|

|

Экспорт результатов анализа в другие программы |

+ |

+ |

+ |

|

|

|

|

|

|

Возможность создания аналитических отчетов |

– |

+ |

+ |

|

|

|

|

|

|

Средства расширения базовых возможностей |

|

|

||

|

|

|

|

|

Создание новых форм ввода исходных данных |

– |

+ |

+ |

|

|

|

|

|

|

Средства описания новых расчетных показателей для |

|

+ |

+ |

|

реализации собственных методик анализа |

|

|||

|

|

|

||

|

|

|

|

|

Возможность сравнения значений финансовых |

|

|

|

|

показателей с показателями официальной |

|

+ |

|

|

бухгалтерской отчетности предприятий — лидеров в |

|

|

||

|

|

|

||

отраслях |

|

|

|

|

|

|

|

|

|

Возможность ранжирования предприятий |

+ |

+ |

+ |

|

|

|

|

|

|

Таким образом, базовые возможности рассмотренных программ автоматизации финансового анализа в целом сопоставимы. Однако АБФИ проигрывает двум другим программам из?за отсутствия встроенных регламентированных методик анализа и средств интер? претации показателей, что, очевидно, не может не снизить интерес к ней со стороны органов государственного управления и корпораций.

Следует иметь в виду, что АФСП можно охарактеризовать исклю? чительно как готовое решение, не имеющее возможностей расшире? ния функционала без участия фирмы?разработчика, а программу АБФИ — в большей степени как инструментарий, требующий при решении сложных задач подключения программиста и аналитика высокой квалификации. Audit Expert на их фоне выглядит как некий оптимум, сочетающий наличие широкого набора встроенных мето?

104

дик с удобством реализации любых собственных аналитических на? работок пользователя.

Программы АФСП и Audit Expert способны удовлетворить требо? вания пользователей, которые решают стандартный круг задач фи? нансового анализа. Для реализации собственных методик, а также формирования аналитических отчетов рационально использовать программы АБФИ и Audit Expert.

Системным интеграторам, создающим решения по комплексной автоматизации предприятий, имеет смысл ориентироваться на про? граммы АБФИ и Audit Expert, поскольку в них развит инструмента? рий для организации экспорта/импорта данных, что позволяет ин? тегрировать их с другими разработками: бухгалтерскими программа? ми, системами планирования, бюджетирования и т.д.

Наиболее трудоемким этапом расчета премии за контроль (скид? ки на неконтрольный характер) является процесс очищения денеж? ного потока от рисков, связанных с владением долей предприятия. В связи с этим в целях автоматизации расчетов предлагается использо? вать программный продукт Microsoft Excel.

Основной целью использования данного программного продукта является сокращение временных затрат на построение «дерева» ве? роятностей наступления рисков миноритарного характера в ходе применения доходного подхода к оценке бизнеса.

На российском рынке присутствует ряд программных продуктов, используемых для расчета стоимости бизнеса при помощи доходного подхода. Наиболее популярными являются программные комплексы «ИНЭК — Аналитик» (разработчик — компания «ИНЭК») и «Forecast Expert» (разработчик — компания «Про?Инвест»). Однако они обладают существенным недостатком, серьезно затрудняющим их использование в ходе расчетов. Этот недостаток заключается в ог? раничениях, которые накладывает сам программный продукт на ал? горитм расчетов. С одной стороны, предусмотренный алгоритм, со? провождаемый инструкциями, позволяет даже при отсутствии необ? ходимой квалификации грамотно выполнить некоторые операции, с другой стороны — затрудняет внесение изменений и корректировок

впроцесс расчетов.

Всилу того, что предлагаемый алгоритм определения стоимости доли предприятия является новым и ранее не применялся для оцен? ки прав контроля, использовать существующие специализирован? ные программные продукты в целях настоящей дипломной работы не представляется возможным.

105

Табличный процессор MS Excel позволяет самостоятельно смоде? лировать любой сценарий развития событий с помощью трех ключе? вых параметров: вероятность наступления риска, сила воздействия риска и база применения риска (базовый показатель). При оценке компании «Славнефть — Мегионнефтегаз» было построено «дерево» вероятностей, исходя из двух альтернативных вариантов развития событий в первом прогнозном году с последующей декомпозицией каждого варианта в других прогнозных периодах. В результате в 4?м прогнозном периоде было получено 16 сценариев развития ком? пании. Благодаря применению встроенных функций MS Excel, авто? матически был произведен расчет очищенного денежного потока, исходя из полученных вариантов развития на основе формулы мате? матического ожидания.

106

Раздел II

ОСНОВНЫЕ ПОДХОДЫ И МЕТОДЫ ОЦЕНКИ СТОИМОСТИ ПРЕДПРИЯТИЯ (БИЗНЕСА)

Вооружившись знаниями, полученными при изучении предыду? щих глав, Вы готовы к тому, чтобы заглянуть в «святая святых» ры? ночной оценки — в систему подходов и методов, позволяющих рас? считать величину стоимости предприятия (бизнеса).

Эта глава познакомит Вас с основными подходами к оценке: до? ходным, сравнительным и затратным, а также присущими им мето? дами, которые стали классикой российской и зарубежной оценки.

И конечно, основное внимание будет уделено раскрытию сущ? ности и закономерностей доходного подхода, обоснованию условий, диапазона его применения, рассмотрению абстракций и допусков, необходимых оценщику в рамках доходного подхода. Изучение дан? ных вопросов позволит Вам лучше понять логику оценку стоимости, «почувствовать» сильные и слабые стороны различных способов оценки и перейти к их детальному изучению.

Глава 5 ДОХОДНЫЙ ПОДХОД К ОЦЕНКЕ

СТОИМОСТИ БИЗНЕСА

Данная глава посвящена самым популярным методам оценки стоимости предприятия — методам, объединенным в рамках доход? ного подхода. Изучив данную главу, Вы овладеете теоретическими знаниями и практическими навыками оценки бизнеса — методами доходного подхода. Узнаете, как составляются прогнозы, рассчиты? ваются денежные потоки и ставки дисконтирования и чем отличает? ся дисконтирование как метод оценки от капитализации.

5.1.Подходы и методы в оценке стоимости предприятия (бизнеса)

Для определения рыночной или другого вида стоимости оценщи? ки применяют специальные приемы и способы расчета, которые по? лучили название методов оценки. Каждый метод оценки предпола? гает предварительный анализ определенной информационной базы и соответствующий алгоритм расчета. Все методы оценки позволяют определить стоимость бизнеса на конкретную дату и все методы яв?

107

ляются рыночными, т.к. учитывают сложившуюся рыночную конъ? юнктуру, рыночные ожидания инвесторов, рыночные риски, сопря? женные с оцениваемым бизнесом, и предполагаемую «реакцию» рынка при сделках купли?продажи с оцениваемым объектом.

Как мы уже выяснили, «оцениваемая стоимость» — понятие мно? гократное, ее величина зависит от множества различных факторов. Все факторы невозможно одновременно учесть в рамках одного рас? четного алгоритма. Поэтому при построении той или иной модели определения стоимости бизнеса ряд факторов принимается за посто? янную величину, в то время как другие — за переменную. Величина стоимости бизнеса одним из методов рассчитывается с учетом влия? ния не только нескольких основных факторов. Методы оценки раз? личаются также временными аспектами исследования. Одни методы ориентированы в основном на ретроспективную информацию, дру? гие — на перспективную, третьи — на текущую информацию фондо? вого рынка.

В зависимости от факторов стоимости, являющихся основными переменными в алгоритмах, методы оценки подразделяются на ме? тоды доходного, сравнительного и затратного подхода. Каждый под? ход позволяет «уловить» определенные факторы стоимости. Так, при оценке с позиции доходного подхода, во главу угла ставится доход, как основной фактор, определяющий величину стоимости объекта. Чем больше доход, приносимый объектом оценки, тем больше вели? чина его рыночной стоимости при прочих равных условиях. При этом имеет значение продолжительность периода получения воз? можного дохода, степень и вид рисков, сопровождающих данный процесс. Оценщик, внимательно изучающий соответствующую ры? ночную информацию, пересчитывает эти выгоды в единую сумму те? кущей стоимости. Доходный подход — это определение текущей стоимости будущих доходов, которые, как ожидается, принесут ис? пользование и возможная дальнейшая продажа собственности. В данном случае применяется оценочный принцип ожидания.

Хотя, как правило, доходный поход является наиболее подходя? щей процедурой для оценки бизнеса, полезно бывает использовать также сравнительный и затратный подходы. В некоторых случаях за? тратный или сравнительный подходы могут быть более точными или более эффективными. Во многих случаях каждый из трех подходов может быть использован для проверки оценки стоимости, получен? ной другими подходами.

108

Сравнительный подход особенно полезен тогда, когда существует активный рынок сопоставимых объектов собственности. Точность оценки зависит от качества собранных данных, так как, применяя данный подход, оценщик должен собрать достоверную информацию о недавних продажах сопоставимых объектов. Эти данные включают: физические характеристики, время продажи, местоположение, усло? вия продажи и условия финансирования. Действенность такого под? хода снижается в случае, если сделок было мало, если момент их со? вершения и момент оценки разделяет продолжительный период вре? мени; если рынок находится в неустойчивом состоянии, так как быстрые изменения на рынке приводят к искажению показателей. Сравнительный подход основан на применении принципа замеще? ния. Для сравнения выбираются конкурирующие с оцениваемым бизнесом объекты. Обычно между ними существуют различия, по? этому необходимо провести соответствующую корректировку дан? ных. В основу приведения поправок положен принцип вклада.

Затратный подход наиболее применим для оценки объектов спе? циального назначения, а также нового строительства, для определе? ния варианта наилучшего и наиболее эффективного использования земли, а также в целях страхования. Собираемая информация обыч? но включает данные о ценах на землю, строительные спецификации, данные об уровне зарплаты, стоимости материалов, расходах на обо? рудование, о прибыли и накладных расходах строителей на местном рынке и т.п. Необходимая информация зависит от специфики оце? ниваемого объекта. Данный подход сложно применять при оценке уникальных объектов, обладающих исторической ценностью, эсте? тическими характеристиками или устаревших объектов.

Затратный подход основан на принципе замещения, принципе наилучшего и наиболее эффективного использования, сбалансиро? ванности, экономической величины1 и экономического разделения.

В целом, все три подхода связаны между собой. Каждый из них предлагает использование различных видов информации, получае? мой на рынке. Например, основными для затратного подхода явля? ются данные о текущих рыночных ценах на материалы, рабочую силу и другие элементы затрат. Доходный подход требует использования коэффициентов капитализации, которые также рассчитываются по данным рынка.

1На этом принципе основывается оценка недвижимости с позиций затратного под? хода.

109

Каждый из трех подходов открывает перед оценщиком различную перспективу. Хотя эти подходы основываются на данных, собранных на одном и том же рынке, каждый имеет дело с различным аспектом рынка. На совершенном рынке все три подхода должны привести к одной и той же величине стоимости. Однако большинство рынков являются несовершенными, предложение и спрос не находятся в равновесии. Потенциальные пользователи могут быть неправильно информированы, производители могут быть неэффективны. По этим, а также и по другим причинам данные подходы могут давать различные показатели стоимости.

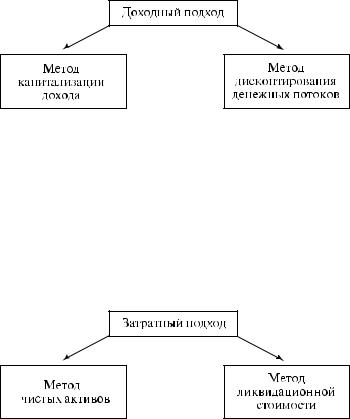

Каждый из трех рассмотренных подходов предопределяет ис? пользование при оценке внутренне присущих ему методов.

Рис. 5.1. Методы доходного подхода

Согласно методу капитализации дохода рыночная стоимость биз? неса определяется по формуле:

V = D/R,

где:

D — чистый доход бизнеса за год;

R — коэффициент капитализации.

Метод дисконтирования денежных потоков основан на прогно? зировании потоков от данного бизнеса, которые затем дисконтиру? ются по ставке дисконта, соответствующей требуемой инвестором ставке дохода.

Рис. 5.2. Методы затратного подхода

110