- •1. Сутність, призначення та роль бюджету держави

- •2. Функції бюджету

- •3. Бюджет як економічна категорія

- •7. Основи бюджетного устрою. Бюджетна система та її ланки

- •1. Основи бюджетного устрою

- •9. Принципи побудови бюджетної системи України

- •Бюджетні права в Україні та їх характеристика

- •15. Загальна характеристика податкових надходжень до бюджетів

- •16. Загальна характеристика неподаткових надходжень до бюджетів

- •17. Характеристика та роль доходів від операцій з капіталом, офіційних трансфертів, надходжень до державних цільових фондів

- •Державні цільові фонди

- •21. Видатки бюджету на економічну діяльність.

- •22. Видатки бюджету на науку

- •Нормування бюджетних видатків

- •28. Фінансування охорони здоров'я

- •2. Не монетизований борг складається з:

Бюджетні права в Україні та їх характеристика

Бюджетні права - це систематизована форма відображення юридичних норм, що визначають бюджетний устрій, склад доходів і видатків бюджетів, повноваження органів державної влади й управління щодо складання, розгляду, затвердження і виконання бюджету, а також порядок затвердження звітів про його виконання.

Бюджетні права розмежовані між законодавчою і виконавчою владами загальнодержавного і місцевого рівня. Основний зміст бюджетних повноважень полягає у праві одержувати доходи, розподіляти бюджетні кошти та використовувати їх за цільовим призначенням.

Особливість бюджетних прав, порівняно з іншими галузями права (адміністративним, господарським, кримінальним та ін.), полягає тому, що у більшості випадків бюджетне право відповідних органів лади і їх обов'язок об'єднані в одному повноваженні. Основу бюджетно-правових положень (статусу) державних органів влади та їх територіальних підрозділів становить право на самостійний бюджет. Бюджетно-правові положення державних і місцевих органів влади узагальнені і становлять сукупність таких прав:

а) право на власний бюджет;

б) право на отримання власних доходів і залучення їх до бюджету;

в) право використання бюджетних коштів на потреби державних та місцевих органів влади за призначенням;

г) право розподілу бюджетних доходів між бюджетами даної території;

д) право утворення і використання у межах бюджету цільових або резервних фондів.

Місце кожного суб'єкта у системі адміністративно-територіального поділу впливає на конкретний перелік наданих їм бюджетних прав.

Зміст бюджетних прав України зумовлений такими характеристиками:

а) суверенітет;

б) регулювання міжбюджетних відносин;

в) розміщення та групування доходів і видатків відбуваються згідно з бюджетною класифікацією.

Суверенітет (незалежність або самостійність). Незалежність бюджетних прав суверенної держави надає їм особливих ознак, які відрізняють їх від прав інших суб'єктів. Роль бюджетних прав України полягає у забезпеченні функціонування їх на основі фінансової бази, без якої неможлива реалізація державного суверенітету. На основі цих прав у розпорядження відповідного державного органу влади входить утворення бюджетів різних рівнів, які необхідні для функціонування України як незалежної держави, для виконання нею своїх внутрішніх і зовнішніх завдань.

Регулювання міжбюджетних відносин пов'язане з розподілом доходів і видатків між окремими ланками бюджетної системи. Для забезпечення бюджетного регулювання держава закріпила за Державним (центральним) бюджетом загальнодержавні податки і збори, а за місцевим - місцеві податки і збори. Доходи, що закріплені за місцевими бюджетами, доходи, які передаються з бюджету вищого рівня до нижчого, також закріплені державою. У результаті такого розподілу доходів і видатків між державними ланками у переважній більшості місцевих бюджетів виявляється недостатньо власних доходів, необхідних для фінансування передбачених видатків. Збалансування місцевих бюджетів у такому випадку (за нестачі коштів для забезпечення збалансування видатків) здійснюється шляхом бюджетного регулювання. Його сутність полягає у передачі частини коштів бюджетів вищого рівня бюджетам нижчого рівня для їх збалансування у формі міжбюджетних трансфертів.

Розміщення та групування доходів і видатків відбувається за бюджетною класифікацією. Вона дає можливість отримати уявлення про структуру бюджету, джерела його доходів, склад платників. Бюджетна класифікація має відповідати вимогам здійснення контролю за фінансовою діяльністю органів державної влади, місцевого самоврядування та забезпечення порівнювальності бюджетних показників на загальнодержавному і міжнародному рівнях, а також забезпечувати умови для аналізу окремих доходів та видатків.

12. 1. Методи та джерела формування доходів бюджету

Доходи бюджету можуть формуватися на основі чотирьох методів централізації грошових коштів: • пряме вилучення доходів з державного сектора; • отримання доходів від державних угідь, майна і послуг; • перерозподіл доходів юридичних і фізичних осіб за допомогою податків; • залучення позик. У державному секторі функціонування держави характеризує її підприємницьку діяльність. Як і будь-який підприємець, держава має право на отримання підприємницького доходу — прибутку. Весь створений у державному секторі прибуток за правом власності належить державі. Однак певні права на цей прибуток належать і колективу підприємств. Тому практично ніколи весь прибуток державного сектора не вилучається до бюджету. При цьому у взаємовідносинах державних підприємств з бюджетом може застосовуватись як пряме вилучення доходів (шляхом платежів з прибутку), так і оподаткування прибутку на загальних засадах. В умовах ринкової економіки, коли переважає приватний сектор, застосовується податковий метод. В умовах адміністративної економіки домінує пряме вилучення доходів. Надходження від державного сектора, зазвичай, незначні. Це пояснюється двома причинами: а) держава, як правило, працює в непривабливих для приватного бізнесу сферах діяльності; б) у більшості випадків діяльність державних підприємств носить неприбутковий характер, вона спрямована на виробництво певних товарів чи послуг, а не на отримання прибутку. Доходи від державних угідь, майна і послуг формуються на основі прав власності держави. В Україні дотепер існує загальнонародна власність на землю. Отже, всі угіддя, надра, корисні копалини належать державі. Тому доходи від їх використання спрямовуються до бюджету держави. Формою таких доходів є платежі за ресурси: лісовий дохід, плата за спеціальне використання прісних водних ресурсів, плата за спеціальне використання надр при видобуванні корисних копалин. Надходження від державних прав власності навіть в Україні мінімальні — 2%. Податковий метод формування доходів бюджету характеризує перерозподіл доходів юридичних і фізичних осіб. На відміну від прямого вилучення доходів в державному секторі, може здійснюватись тільки на підставі законів. Позичковий метод означає формування доходів бюджету на поворотній основі. За нормальних умов основу доходів бюджету складають податки (95—98%) і позики (2—5%). Крім реальних доходів, які формуються на основі вказаних методів, держава може використовувати емісійний дохід. Щодо поточного року — це дохід, що забезпечує фінансування поточних видатків. Однак під час емісії внаслідок інфляції збільшується тільки номінальна кількість грошей, а реальна вартість фінансових ресурсів не змінюється. Джерелами формування доходів виступають: • створений ВВП; • національне багатство (відображає накопичені матеріальні цінності і розвідані природні ресурси). Використовується тоді, коли не вистачає ВВП чи є певний надлишок природних ресурсів. Найнадійніше джерело — створений ВВП. Джерела формування доходів бюджету також поділяються на внутрішні і зовнішні. Зовнішні характеризують міжнародний перерозподіл фінансових ресурсів і можуть формуватись на основі таких методів: 1) прямий перерозподіл (наприклад, репарація); 2) міжнародний кредит; 3) оподаткування експортно-імпортної діяльності; 4) валютне регулювання — відхилення встановленого курсу валют від реального їх співвідношення; 5) ціновий механізм — у світі склався певний масштаб цін, який призводить до міжнародного перерозподілу ресурсів.

13. Класифікація доходів бюджету

Доходи бюджету — це частина централізованих фінансових ресурсів держави, які включають в себе сукупні доходи, офіційні трансферти та загальнодержавні цільові фонди.

У першому розділі бюджетної класифікації України “Класифікація доходів бюджету” відображена кодифікація усіх видів надходжень, які підлягають зарахуванню до Державного бюджету України та місцевих бюджетів. Відповідно до бюджетної класифікації доходи бюджету згруповані залежно від джерел і форм власності платників податків, що дає змогу визначити їхню економічну сутність. Цей розділ складається з п’яти основних груп: 1) податкові надходження; 2) неподаткові надходження; 3) доходи від операцій з капіталом; 4) офіційні трансферти; 5) цільові фонди. Податковими надходженнями визнаються передбачені податковими законами України загальнодержавні і місцеві податки, збори та інші обов’язкові платежі. Неподаткові надходження включають усі безповоротні надходження, крім доходів від продажу капіталу, всі надходження по штрафах і санкціях, крім штрафів за порушення податкового законодавства, а також добровільні, невідплатні поточні надходження з недержавних джерел. Таким чином, неподатковими надходженнями визнаються: 1) доходи від власності та підприємницької діяльності; 2) адміністративні збори та платежі, доходи від некомерційного та побічного продажу; 3) надходження від штрафів та фінансових санкцій; 4) інші неподаткові надходження. Доходи від операцій з капіталом охоплюють реалізацію основного капіталу, державних запасів, землі та нематеріальних активів і включають: - надходження від продажу основного капіталу; - надходження від реалізації державних запасів товарів; - надходження від продажу землі та нематеріальних активів; - податки на фінансові операції та операції з капіталом. Трансферти – це кошти, одержані від інших органів державної влади, органів влади Автономної Республіки Крим, органів місцевого самоврядування, інших держав або міжнародних організацій на безоплатній та безповоротній основі. Офіційні трансферти включають невідплатні, безповоротні платежі, отримані від інших органів державного управління, недержавних джерел або міжнародних організацій. Офіційні трансферти можуть поступати: - від органів державного управління; - від урядів зарубіжних країн та міжнародних організацій; - з іншої частини бюджету. Державні цільові фонди – це фонди, створені відповідно до законів України , які формуються за рахунок визначених законами України податків, зборів (обов’язкових платежів) юридичних осіб незалежно від форм власності та фізичних осіб. Це, насамперед,: Збір до Фонду для здійснення заходів щодо ліквідації наслідків Чорнобильської катастрофи та соціального захисту населення; Пенсійний фонд України; Збір на обов’язкове соціальне страхування до Фонду соціального страхування України з тимчасової втрати працездатності; Збір на обов’язкове державне соціальне страхування України на випадок безробіття до Фонду загальнообов’язкового державного соціального страхування України на випадок безробіття; Платежі до Фонду України соціального захисту інвалідів; Збір за забруднення навколишнього природного середовища. У сукупності податкові та неподаткові надходження складають поточні доходи. Якщо до поточних доходів приплюсувати суму доходів від операцій з капіталом, то отримаємо сукупні доходи Таблиця 4.1. І. Класифікація доходів бюджету Код Назва 10000000 Податкові надходження 11000000 Податки на доходи, податки на прибуток, податки на ринкової вартості збільшення 11010000 Прибутковий податок з громадян 11020000 Податок на прибуток підприємств 12000000 Податки на власність 12010000 Періодичні податки на чисту вартість майна 12020000 Податок з власників транспортних засобів та інших машин і механізмів самохідних 13000000 Збори за спеціальне використання природних ресурсів 13010000 Збір за спеціальне використання лісових ресурсів та користування земельними ділянками лісового фонду

14. Склад і структура доходів бюджету

Склад і структура доходів бюджету характеризують фінансову політику та фінансовий стан держави.

Склад доходів державного бюджету визначається Бюджетним кодексом України та законами України про Державний бюджет на відповідний рік.

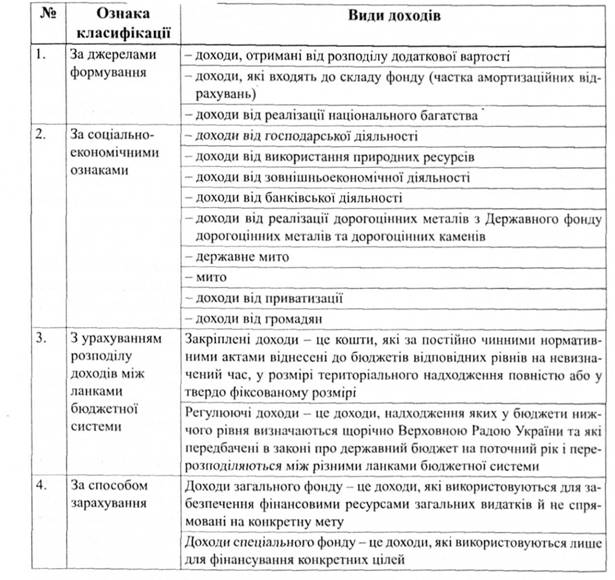

Групування доходів державного бюджету за різними класифікаційними ознаками:

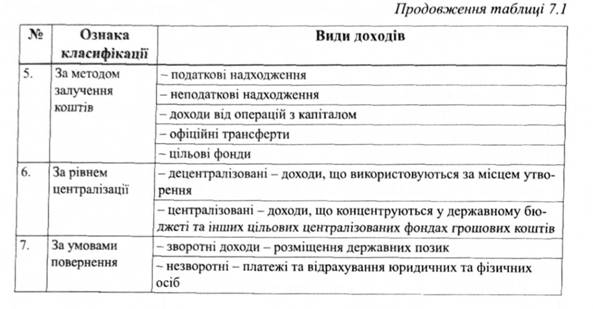

Доходи бюджету за методом залучення коштів класифікуються за такими розділами:

1. Податкові надходження.

2. Неподаткові надходження.

3. Доходи від операцій з капіталом.

4. Офіційні трансферти.

5. Цільові фонди.

Податкові надходження - це доходи, що акумулюються в формі загальнодержавних і місцевих податків, зборів та платежів і залучаються до складу державного бюджету.

Неподаткові надходження - це доходи, що одержує держава від власності, підприємницької діяльності, фінансових санкцій та інших доходів, що не відносяться до обов'язкових податків, зборів та платежів. Неподаткові надходження можна поділити на такі групи:

- Доходи від власності та підприємницької діяльності

- Адміністративні збори і платежі, доходи від некомерційного та побічного характеру

- Надходження від штрафів та фінансових санкцій

- Інші неподаткові надходження

Доходи від операцій з капіталом - це доходи бюджету у вигляді надходжень від продажу основного капіталу, дорогоцінних металів і дорогоцінного каміння, державних запасів товарів, землі та нематеріальних активів.

Офіційні трансферти - це кошти, одержані від інших органів державної влади, органів Автономної Республіки Крим, органів місцевого самоврядування, інших держав або міжнародних організацій на безоплатній та безповоротній основі.

Цільові фонди — надходження до державних цільових фондів включать обов'язкові відрахування юридичних і фізичних осіб до зазначених фондів. Зокрема, сюди відносяться відрахування до фондів: соціального захисту інвалідів, охорони природного навколишнього середовища тощо.

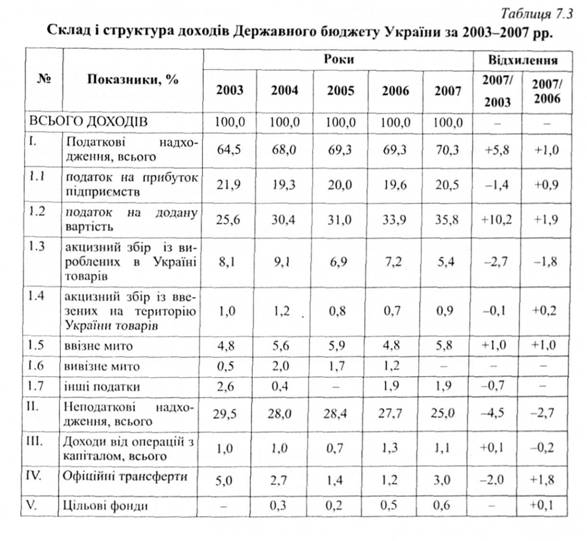

Склад і структуру доходів Державного бюджету України за 2003-2007 рр. представлено в таблиці 7.3.

Склад і структура доходів Державного бюджету характеризують загальну фінансово-економічну та політичну ситуацію в державі. Як видно із даних таблиці 7.3, структура доходів бюджету змінюються досить швидко у бік зростання частки надходжень від податків, зборів та обов'язкових платежів, у бік зменшення надходжень від неподаткових платежів. Так, за 2003-2007 рр. питома вага податкових надходжень збільшилася із 64,5 % в 2003 році до 70,3 % у 2007 році, перевищення становить 5,8 відсоткових пункти. Натомість питома вага неподаткових надходжень у структурі доходів державного бюджету за аналізований період зменшилася із 29,5 % у 2003 році до 25,0 % у 2007 році. Надходження від операцій з капіталом, офіційні трансферти та цільові фонди займають незначну частку у доходах Державного бюджету і є відносно стабільними протягом 2003-2007 рр.

Серед окремих податків у формуванні доходів бюджету особлива роль належить податку на додану вартість і податку на прибуток підприємств. У 2007 році порівняно із 2003 р. у доходах бюджету знизилась частка надходжень від акцизного збору із товарів вироблених на території України.