- •2”Аксиомы ордин-го подхода в анализе оценки потр-ем полезности потр-их благ. Ф-ция полез-ти и кр б потр-ля”.

- •3 «Бюд-ые огр-ия.Бюд линия потр-ля и ее св-ва.Наклон бюд линии».

- •4 Граф-ая интерпретация равновесия потр-ей

- •6 Изменение дохода потребителя и сдвиги бюджетной линии. Кривая «доход-потребление». Кривые Энгеля

- •7. Эффект дохода и эффект замещения. Совокупный эффект цены.

- •8. Рыночный спрос и построение кривой рс.

- •9 Совершенная конкуренция, ее основные признаки. Спрос на продукт и предельный доход совершенного конкурента

- •10. Равновесие фирмы - совершенного конкурента в краткосрочном периоде (принцип сопоставления общего дохода с общими издержками)

- •11. Равновесие фирмы - совершенного конкурента в краткосрочном периоде (принцип сопоставления предельного дохода с предельными издержками)

- •12. Предельные издержки и кривая предложения фирмы совершенного конкурента в краткосрочном периоде. Отраслевое предложение в краткосрочном периоде.

- •13.Равновесие фирмы-совершенного конкурента в долгосрочном периоде

- •14. Совершенная конкуренция и эффективность

- •15Основные черты чистой монополии. Факторы монополизации. Виды монополии. Монопсония.

- •16. Спрос на продукт и предельный доход монополиста. Определение цены и объемов производства в условиях чистой монополии

- •17 Чистая монополия и эффективность. Экономические последствия монополии. Регулируемая монополия

- •19. Основные черты монополистической конкуренции. Дифференциация продукта.

- •20: Равновесие фирмы-монополистического конкурента в краткосрочном периоде.

- •21Равновесие фирмы-монополистического конкурента в долгосрочном периоде. Безубыточность фирм

- •22.Монополистическая конкуренция и эффективность. Избыточные производственные мощности

- •23.Неценовая конкуренция. Дифференциация и совершенствование продукта. Реклама. Издержки неценовой конкуренции.

- •24 Основные признаки олигополии. Стратегическое взаимодействие фирм в условиях олигополии.

- •25”Модель с ломаной кривой спроса. ”

- •26 Модель олигополии, основанная на тайном сговоре. Картель

- •27 Модели олигополии, основанные на некооперативной стратегии: модели с последовательным принятием решений (модель лидерства по ценам, модель лидерства по объему выпуска).

- •28 Модели олигополии, основанные на некооперативной стратегии: модели с одновременным принятием решений. (Модель Курно, Модель «ценовых войн»).

- •29. Олигополия и ее эффективность.

- •30 Монопольная власть, ее источники и показатели. Проблема монополизма в рб

- •31. Антимонопольное законодательство и антимонопольное регулирование

- •32 Рынки ресурсов. Спрос на ресурсы: общий подход. Кривая спроса фирмы на ресурс

- •33. Отраслевой и рыночный спрос на ресурсы. Эластичность спроса на ресурсы. Неценовые факторы спроса на ресурсы.

- •34.Функционированние конкурентного рынка труда и его эффективность.

- •36. Заработная плата. Номинальная и реальная заработная плата. Дифференциация заработная платы.

- •37.Рынок капитала и его структура.Физический и денежный капитал.Особенности рынка капитала в рб.

- •38.Рынок ссудного капитала и ссудный процент. Спрос и предложение заемных средств. Временное предпочтение.

- •39. Ставка ссудного процента. Номинальная и реальная ставка процента.

- •40 Краткосрочный и долгосрочный спрос на инвестиции. Влияние ставки процента на принятие решений по долгосрочным инвестициям. Критерий чистой дисконтированной стоимости.

- •41 Рынок ценных бумаг. Доходы на рынке ц.Б.

- •42. Предпринимательская способность как фактор пр-ва. Экономическая прибыль, ее ф-ции и источники.

- •43 Земля как фактор производства. Ограниченность земли. Земля как возобновляемый природный ресурс: естественное и экономическое плодородие земли.

- •44 Земельная рента. Рента и арендная плата. Цена земли. Формирование рынка земли в рб.

- •45: Разнокач-сть зем-ых уч-ов: диф-ная рента и её виды.

- •46 Частичное и общее равновесие. Взаимосвязи в изменениях на рынках продуктов и ресурсов

- •48. Эффективность производства. Производство на диаграмме Эджуорта. Критерий оптимальности производства по Парето. Кривая производственных возможностей.

- •49 Эффективность структуры выпуска продукции. Критерий оптимальности структуры выпуска по Парето Эффективность структуры выпуска

- •50 Общее эк-ое равнов-ие и общ-ое благосос-ие.

- •51 Фиаско рынка и необходимость микроэкономического регулирования. Цели и инструменты микроэкономического регулирования

- •52.Внешние эффекты. Проблема эффективного размещения ресурсов.

- •53. Причины существования внешних эффектов. Теорема Коуза.

- •54.Регулирование внешних эффектов:корректирующие налоги и субсидии.Особенности гос.Регулирования внешних эффектов в рб.

- •55. Использование теории внешних эффектов в экономической практике. Политика охраны окружающей среды. Особенности политики охраны окружающей среды в рб.

- •56. Чистые частные и чистые общественные блага. Св-ва общественных благ.

- •57 Особенности спроса на общественные блага. Индивидуальный и общественный спрос на общественные блага.

- •58. Производство общественных благ. Роль гос-ва в обеспечении предложения общественных благ.

- •59: Полная инф-ть эк-их субъектов как условие эк-го оптимума. Выбор в усл-ях неопред-ти. Асси-ая инфо.

- •60 Рынки с ассиметричной информацией. Роль рыночных сигналов в преодолении информационной ассиметрии

- •61 Методология анализа общ-ого выбора

- •62. Общественный выбор в условиях прямой и представительной демократии. Политическая рента, лоббизм, логроллинг.

- •64.Фиаско гос-ва:проб эф-ти гос-го вмеша-ва в эк-ку.

- •66.Ассим-ая инфо как причина гос микро регу-ия.

40 Краткосрочный и долгосрочный спрос на инвестиции. Влияние ставки процента на принятие решений по долгосрочным инвестициям. Критерий чистой дисконтированной стоимости.

Инвестирование – процесс пополнения капитальных фондов или, другими словами, это процесс вложения средств в увеличение капитальных благ.Цель инвестир-ия:мах-ия прибыли,обеспечение оптимального Vкапитала. Решая вопрос об инвестировании фирма сравнивает затраты на инвестирование с прибылью, полученной в результате инвестирования. К краткосрочным относят те, период окупаемости у которых не более года. Период окупаемости – это период времени, который требуется для того, чтобы суммарные ожидаемые денежные доходы от реализации инвестиций сравнялись с первоначальной суммой инвестиций. Долгосрочные инвестиции окупаются за ряд лет.Предельная норма окупаемости инвестиций -прирост чистого дохода, полученный с инвестирования одной денежной единицы, выраженный в процентах. Ее можно рассчитать по следующей формуле:

![]()

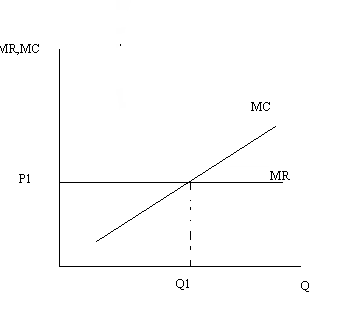

где mrI – пред-льная норма окупаемости инвестиций,MRI – пред-льный доход с инвестиций,MСI – пред-льные издержки инвестиций.До тех пор, пока норма окупаемости больше нормы ссудного процента фирма получает дополнительную прибыль в результате инвестирования. Зная mrI, можно найти предельную чистую окупаемость инвестиций (nrI), которая определяется как разность между предельной нормой окупаемости инвестиций и ставкой ссудного процента: nrI = mrI – i . До тех пор пока nrI > 0 инвестиции в производство будут выгодны. Фирма будет максимизировать прибыль тогда, когда будет выполняться равенство: mrI = i. Фирма предъявляет спрос на рынке денежного капитала, если она может получить от инвестиций предельную норму окупаемости больше ставки процента.Оптимал-ый V пр-ва дости-ся при MR=MC

Долгосрочное инвестирование. Допустим фирма производит покупку какого-то оборудования. Срок использования этого проекта несколько лет. Для подсчёта выгодности фирма должна сопоставить стоимость покупки оборудования с ожидаемыми доходами, которые она получит за время службы этого оборудования. Фирма будет получать доходы ежегодно в течение рока службы используемого оборудования. Но ожидаемый доход фирмы, который она рассчитывает получить через год, не равен доходу через два года, три года и так далее.

Доход (фиксированная величина) сегодня больше, чем та же сумма, полученная через несколько лет. Трак банки при начислении сложных процентов используют принцип начисления процентов на проценты. Суть этого принципа состоит в том, что денежная сумма, начисленная за год, в конце года добавляется к основной сумме и включается в ту сумму, на которую на следующий год будут начислены проценты. Для определения сегодняшней стоимости ожидаемых в будущем доходов определяют дисконтированную стоимость. Для этого используют принцип дисконтирования. Он противоположен принципу начисления процента на процент.Для принятия решения о долгосрочном инвестировании используют также критерий чистой дисконтированной стоимости – NVp.NVp=-I+Vt1\(1+r) + Vt2\(1+r)2 +…+Vtn\(1+r)n, где I – величина инвестиций, n – срок службы проекта, r – ставка %, Vt – ожидаемый доход, t – временной интервал.Условие принятия положительного решения по инвестированию:NVp>0Дисконтир-ие-операция по приведению к одному времени разновременных стоимостных величин.