- •1. Предмет, метод та функції макроекономіки.

- •2. Методологія макроекономіки. Макроекономічне моделювання.

- •1.Загальононаукові – поєднання історичного і логічного методів, наукова абстракція, аналіз та синтез, дедукція

- •2.Спецефічні

- •3. Система національних рахунків (снр). Співвідношення основних показників снр.

- •4. Ввп. Методи обчислення ввп

- •5.Номінальний та реальний ввп. Індекс цін та дефлятор.

- •6. Сукупний попит. Фактори, що впливають на сукупний попит. Крива ad.

- •7. Сукупна пропозиція. Фактори, які впливають на сукупну пропозицію. Крива as.

- •8. Сукупна пропозиція у короткостроковому та довгостроковому періоді. Крива as.

- •9. Рівновага сукупного попиту і сукупної пропозиції. Модель ad-as.

- •10. Функція споживання. Середня та гранична схильність до споживання.

- •11. Функція заощадження. Середня та гранична схильність до заощадження.

- •12.Сутність мультиплікатора інвестицій. Парадокс ощадливості.

- •13. Аналіз графіків функції споживання та заощаджень

- •14.Кейсіанських хрест як макроекономічна модель рівноваги.

- •15. Умови рівноваги на товарному ринку. Крива is.

- •16. Умови рівноваги на ринку грошей. Крива lm.

- •17. Модель is-lm. Ліквідна пастка.

- •18.Крива lm. Структура попиту на гроші.

- •19. Дискреційна та недискреційна політика .Мультиплікатори фіскальної політики

- •20. Суть фіскальної політики.Податки та їх функції,податкова ставка.

- •21.Бюджетний дефіцит і профіцит.Циклічний та структурний дефіцит бюджету.

- •22. Класична модель макрорівноваги

- •23. Дискреційна та не дискреційна монетарна політика. Мультиплікатори монетарної політики

- •24. Роль цб в економіці. Інструменти грошово-кредитної політики.

- •25. Грошова пропозиція: грошова база і грошова маса. Коефіцієнт монетизації економіки.

- •26. Попит на гроші та фактори, що його визначають.

- •27. Сутність, причини та види інфляції. Методи вимірювання інфляції. Індекси Пааше, Ласпейреса і Фішера.

- •28.Безробіття,його сутність і види.Закон Оукена

- •31) Модель економічного зростання Солоу.

- •32)Модель Манделла-Флемінга.

- •33)Номінальний і реальний валютний курс. Фіксований і плаваючий вал курс та фактори, що визначають вал курс.

20. Суть фіскальної політики.Податки та їх функції,податкова ставка.

Фіскальна (податково-бюджетна) політика держави – це сукупність заходів держави щодо формування і використання бюджету;політика використання держ. видатків і надходжень до бюджету з метою вплинути на основні макроекономічні показники. Основні інструменти фіскального регулювання:податки (формують надходження до бюджету) – Т,державні витрати-G. Податки класифікують за різними критеріями. По-перше, податки можна диференціювати залежно від того, з кого їх справляють: це – податки з юр. осіб, податки з фіз. осіб і змішані податки. по-друге, залежно від платоспроможності виділяють: прямі – податки з доходів,непрямі –мито,акцизи. Податкові ставки поділяються на :пропорційні-податкова ставка не змін. із зростанням доходу; прогресивні- под.ставка збільшується із зростанням доходу, регресивні -под.ставка зменшується при зростанні доходу. Основні функції фіскальної політики:1) Вплив на стан господарської кон'юктури.2) Перерозподіл національного доходу.3) Нагромадження необхідних ресурсів для фінансування соціальних програм. Основні джерела доходів:1) Податки.2) Власні доходи держави від виробничої та інших форм діяльності.3) Платежі за ресурси, які згідно з діючим законодавством належать державі.4) Позики у формі державних облігацій.

Податки —

це встановлені вищим органом законодавчої

влади обов'язкові платежі, які сплачують

фізичні та юридичні особи до бюджету у

розмірах і у терміни, передбачених

законодавством. За допомогою податків

забезпечується близько 90% надходжень

у центральний держ.бюджет і більше 70% у

місцевий. Таким чином у бюджеті

акумулюється 40-60% НД. Функції

податків:Фіскальна

функція — є найважливішою, оскільки

згідно з цією функцією податки виконують

своє головне призначення — наповнення

доходної частини бюджету, доходів

держави для задоволення потреб

суспільства. Основна ознака цієї функції

— її стабільність, що дозволяє формувати

надходження податків до бюджету на

постійній, стабільній засаді. Регулююча

функція — виявляється в наданні пільг

з оподаткування окремим галузям та

виробникам, враховуючи їхні перспективи,

діяльність, рівень прибутковості та

інше. Розподільча функція — своєрідне

відображення фіскальної функції —

наповнити скарбницю держави, щоб потім

розподілити одержані кошти. Ця функція

дуже щільно переплітається з регулюючою;

наприклад, через непрямі податки

створюються умови для перерозподілу

коштів одних платників іншим (акцизи).

Стимулююча функція — створює орієнтири

для розвитку або згортання виробництва,

діяльності. Як і регулююча, ця функція

може бути пов'язана із застосуванням

пільг, зміною об'єкта оподаткування,

зменшенням бази оподаткування. Контрольна

функція — забезпечує нагляд та контроль

за своєчасністю, повнотою сплати податків

платниками. Податкова

ставка-це величина

податку відносно одиниці бази

оподаткування. Податкова ставка:середня

T(Y)=![]() ,гранична

T(Y)=

,гранична

T(Y)=![]() .

Основні види:тверді — встановлюються

в абсолютній сумі на одиницю оподаткування

(ставки земельного податку);

пропорційні — застосовуються в

однаковій величині, незалежно від

розміру податкової бази

(ставка податку з доходів фізичних

осіб); прогресивні —

зростають зі зростанням податкової

бази (ставки прибуткового

податку з громадян, який діяв

в Україні до 2003 року).

.

Основні види:тверді — встановлюються

в абсолютній сумі на одиницю оподаткування

(ставки земельного податку);

пропорційні — застосовуються в

однаковій величині, незалежно від

розміру податкової бази

(ставка податку з доходів фізичних

осіб); прогресивні —

зростають зі зростанням податкової

бази (ставки прибуткового

податку з громадян, який діяв

в Україні до 2003 року).

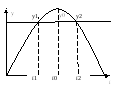

Крива Лаффера відбиває зв’язок між податковими ставками і податковими надходженнями.

Артур Лаффер показав, що не завжди підвищення ставки податку веде до росту податкових доходів державі. Якщо податкова ставка перевищує якусь об’єктивну межу (у0), то податкові надходження почнуть зменшуватися. Лаффер довів, що той самий за розміром дохід в держ. бюджет може бути забезпечений і при високій і при низькій податковій ставці. і0-оптимальна ставка податку, при якій надходження в бюджет досягають максимуму – У0. Рівність бюджетних надходжень (У1=У2) досягається при дуже різних рівнях податкових ставок ( і2 значно більше і1). Справа в тому, що більш низька податкова ставка, збільшує число об’єктів оподаткування, залучає до підприємницької діяльності більше число людей, ніж при високих податкових ставках. І навпаки, із ростом податків прибутки в скарбницю, як це не парадоксально, зменшаться, тому що частина підприємців розориться, частина піде в тіньову економіку, стимули до праці згаснуть. Дослідження Лаффера довели: чим багатіші громадяни, тим багатша держава.