- •Сущность цели и задачи финансового менеджмента

- •Базовые принципы и концепции финансового менеджмента.

- •Концепция временной стоимости денег, её сущность и использование

- •Концепция альтернативного дохода, её сущность и использование

- •Концепция стоимости капитала, её сущность и использование

- •Информационная база финансового менеджмента

- •Финансовый механизм

- •Понятие финансового инструмента, виды финансовых инструментов, возможности их использования в деятельности компании

- •Основные финансовые показатели деятельности компании

- •10.Рентабельность: понятие, основные показатели. Формула Дюпона

- •11. Ликвидность: понятие, основные показатели, их сущность, способы расчета.

- •12. Финансовая устойчивость, основные показатели, их сущность, способы расчета

- •13. Оборачиваемость: основные показатели, их сущность, способы расчета

- •14. Виды денежных потоков по направлениям деятельности. Методы составления отчетов о движении денежных средств.

- •15. Понятие доходности финансовой операции, расчет и использование.

- •16. Учет инфляции в финансовых расчетах. Формула Фишера

- •17. Аннуитет, его сущность и основные характеристики, направления использования.

- •18. Стоимость и рыночная цена финансовых инструментов. Закон приведенной стоимости, направления использования.

- •19. Структура капитала, направления ее влияния.

- •20. Критерии оптимизации структуры капитала.

- •21. Факторы, определяющие структуру источников финансирования

- •22. Инструменты долевого финансирования, их преимущества и недостатки.

- •23. Инструменты долгового финансирования, их преимущества и недостатки.

- •24. Оценка риска, обуславливаемого структурой капитала. Первая концепция финансового рычага. Сущность и методы расчета.

- •25. Оценка риска, обуславливаемого структурой капитала. Вторая концепция финансового рычага. Сущность и методы расчета.

- •26. Стоимость капитала: понятие, сущность, направления использования. Расчет показателя wacc

- •27. Сущность акций, их основные характеристики, способы их расчета.

- •28. Сущность облигаций, их основные характеристики, способы их расчета.

- •29. Стоимость заемного капитала. Сущность, влияющие факторы, расчет, интерпретация результата.

- •30. Эффект налогового щита, особенности его учета.

- •31. Стоимость собственного капитала. Сущность, влияющие факторы, расчет, интерпретация результата.

- •32. Модель оценки доходности финансовых активов (сарм), преимущества и недостатки.

- •33. Модель Гордона (модель дивидендов постоянного роста), преимущества и недостатки.

- •34. Средневзвешенная цена капитала, зависимость стоимости капитала от потребности в нем.

- •35. Сущность операционного анализа, возможности использования. Основные показатели, способы их расчета.

- •36.Сила операционного рычага, расчет показателя, его сущность, возможности использования.

- •37. Понятие валовой маржи. Сущность расчета, направление использования.

- •38. Понятие запаса финансовой прочности, взаимосвязь показателя с операционным рычагом.

- •39. Оценка совокупного влияния финансового и операционного рычага, совокупный риск. Сущность показателя и возможности использования.

- •40. Сравнительная характеристика основных и оборотных активов, их преимущества и недостатки.

- •41.Определение и структура оборотных активов компании

- •42. Показатели состояния оборотных активов (Чистый оборотный капитал, финансово-эксплуатационные потребности и пр.) их сущность и методы расчета.

- •44. Методы финансирования оборотных активов предприятия. Постоянный и переменный оборотный капитал

- •45. Управление запасами. Цель, задачи, используемые модели.

- •46. Модель экономически обоснованного размера заказа, особенности ее применения.

- •47. Управление дебиторской задолженностью. Сущность, цель, задачи.

- •48. Кредитная политика компания, взаимосвязь с дебиторской задолженностью, сущность, задачи.

- •49. Система скидок как инструмент кредитной политики компании.

- •50. Основные методы рефинансирования дебиторской задолженности.

- •51.Сущность операции учета векселей, её основные характеристики. Управление денежными средствами, модель Баумола.

- •52. Оценка эффективности инвестиционной деятельности компании, основные этапы оценки, взаимосвязь с финансовой политикой компании.

- •53. Прогнозирование денежных потоков, генерируемых инвестиционной деятельностью. Расчет величины fcf.

- •54. Ставка дисконтировании в оценке денежных потоков. Её сущность, методы оценки.

- •55. Показатель npv, как критерий эффективности инвестиционного проекта. Сущность способ расчета, преимущества и недостатки.

- •56. Показатель irr, как критерий эффективности инвестиционного проекта. Сущность способ расчета, преимущества и недостатки.

- •57. Показатель mirr, как критерий эффективности инвестиционного проекта. Сущность способ расчета, преимущества и недостатки.

- •58. Показатель срок окупаемости, как критерий эффективности инвестиционного проекта. Сущность способ расчета, преимущества и недостатки.

- •59. Методы оценки и управления риском инвестиционного проекта

- •60. Прогнозирование дополнительных финансовых потребностей. Метод «процента от продаж»

- •1. Балансовый.

- •2.Аналитический.

44. Методы финансирования оборотных активов предприятия. Постоянный и переменный оборотный капитал

Оборотные активы предприятия - характеризуют совокупность имущественных ценностей предприятия, обслуживающих текущую производственно-коммерческую (операционную) деятельность и полностью потребляемых в течение одного производственно-коммерческого цикла.

Оборотный капитал компании имеет постоянную и переменную части. Постоянный оборотный капитал– это средства, необходимые для осуществления хозяйственной деятельности компании в обычных условиях. Потребность в них относительно постоянна в течение всего операционного цикла.Переменный оборотный капиталотражает дополнительные потребности в текущих активах (страховые запасы, увеличение производства в связи с повышением спроса в отдельные периоды).

С делением текущих активов на постоянную и переменную части связан выбор модели финансирования оборотных активов:

1) Идеальная модель– текущие активы по величине совпадают с текущими обязательствами (чистый оборотный капитал равен нулю). Данная модель идеальна с точки зрения соответствия принципу финансирования долгосрочных целей за счет долгосрочных источников средств, текущей деятельности – за счет краткосрочных источников, однако она не реальна с практической точки зрения, поскольку не дает запаса финансовой устойчивости и ликвидности.

2) Агрессивная модель– долгосрочные пассивы являются источником финансирования внеоборотных активов и постоянной части текущих пассивов. (чистый оборотный капитал равен постоянной части текущих пассивов). Переменная часть текущих активов должна при этом покрываться кредиторской задолженностью и, в случае ее недостаточности, краткосрочными заемными средствами.

3) Консервативная модельпредполагает отсутствие кредиторской задолженности и краткосрочных заемных средств. Все потребности компании полностью покрываются долгосрочными источниками. В этом случае риск потери ликвидности отсутствует полностью, тем не менее с позиции рентабельности данная модель не оптимальна и означает сокращение инвестиционных возможностей компании. С практической точки зрения носит искусственный характер.

4) Компромиссная модельустанавливает равновесие между приемлемым уровнем ликвидности и рентабельности. В этом случае долгосрочными пассивами покрывается постоянная часть текущих пассивов и около половины переменной части.

45. Управление запасами. Цель, задачи, используемые модели.

Управление запасами представляет сложный комплекс мероприятий, в котором задачи финансового менеджмента переплетаются с задачами производственного менеджмента и маркетинга. Все эти задачи подчинены одной цели– обеспечению бесперебойного процесса производства и реализации продукции при минимизации текущих затрат по формированию и обслуживанию запасов.

Управление запасами позволяет снизить продолжительность производственного и всего операционного цикла, уменьшить текущие затраты на хранение запасов, высвободить из текущего хозяйственного оборота часть финансовых средств, реинвестируя их в другие активы.

Основная задачав процессе управления запасами товарно-материальных ценностей – оптимизация их размера и оборота. Для оптимизации размера текущих запасов товарно-материальных ценностей используется ряд моделей:

1) “Модель экономически обоснованного размера заказа” Уилсона (EOQ, Economic Ordering Quantity model). Она может быть использована для оптимизации размера, как производственных запасов, так и запасов готовой продукции, давая ответ на вопрос, какой объем запаса данного вида компания должна приобретать единовременно. Использование модели Уилсона предполагает ряд допущений:

* модель применяется для одного конкретного вида товара, количество которого непрерывно измеряется;

* уровень спроса на товар известен, постоянен в течение времени и независим;

* товар производится или закупается партиями;

* каждый заказ приходит отдельной поставкой;

* время доставки постоянно;

* стоимость хранения запасов определяется из среднего размера запасов (расход запасов непрерывен);

* затраты по заказу постоянны;

* не рассматривается случай дополнительной поставки товара;

* не рассматривается случай скидки за объем поставки.

Оптимальный размер заказа понимается как объем регулярных поставок, при котором обеспечивается необходимое компании количество запасов и минимизируются совокупные затраты по закупке и хранению запасов на складе.

EOQ

=

![]()

где С – стоимость хранения единицы запаса в год; S – годовая потребность компании в рассматриваемом товаре; F – стоимость оформления партии заказа (в состав этих затрат включаются только статьи, не изменяющиеся в зависимости от размера партии).

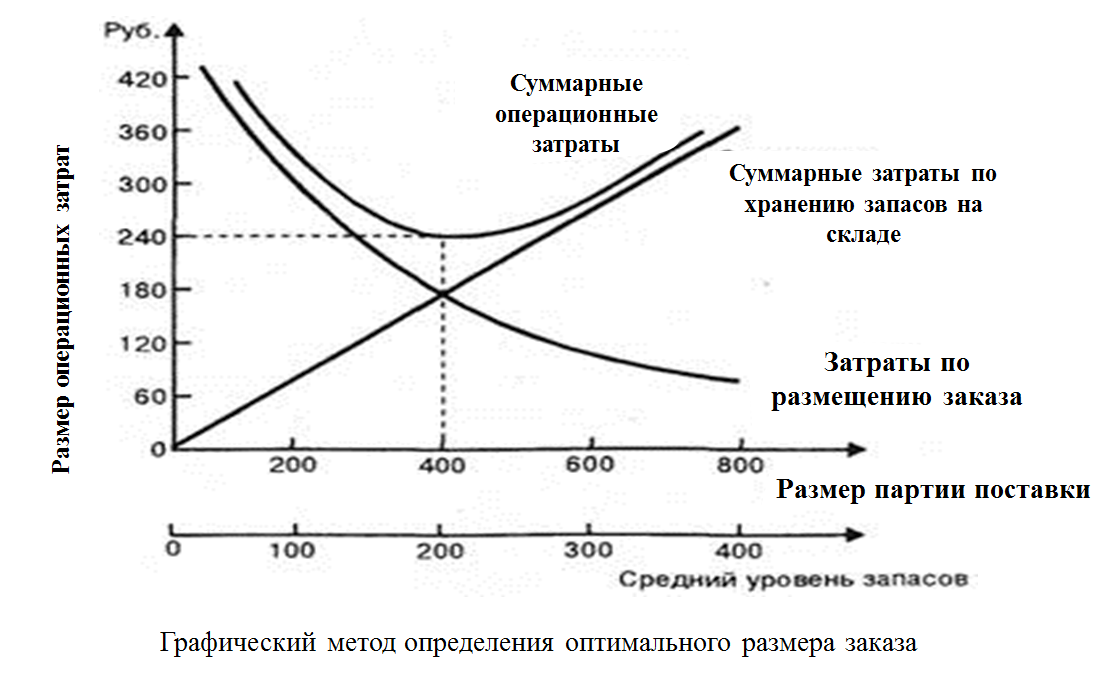

2) Графический метод определения оптимального размера заказа

Анализируя данную функциональную зависимость совокупных затрат от величины партии заказа и график зависимости затрат от объема партии, можно сделать следующие выводы:

* общая сумма затрат для данного размера заказа является наименьшей тогда, когда расходы по оформлению заказа равны издержкам по содержанию соответствующего запаса;

* в некоторых пределах (вблизи минимальной точки) общая сумма затрат по заказам различного объема изменяется весьма незначительно. Однако вне этих пределов издержки резко растут или снижаются;

* в большинстве случаев компании обошлось бы гораздо дороже заказывать слишком мало, чем заказывать слишком много;

* изменение стоимости хранения запаса оказывает гораздо большее влияние на оптимальный объем заказа, чем изменение в издержках по оформлению партии заказа.