- •1. Деньги: сущность, функции, виды, Современные кредитные деньги. Электронные деньги и пластиковые карточки.

- •2. Безналичный денежный оборот и принципы организации безналичных расчетов.

- •3. Налично-денежный оборот и его организация в рф.

- •4. Сущность и функции финансов как экономической категории. Роль финансов в современной экономике.

- •6.Финансовый контроль в рф. Понятие, виды, методы, формы и проблемы его совершенствования.

- •7.Бюджетное устройство и бюджетная система в рф, их понятие и методы бюджетного регулирования.

- •8.Федеральный бюджет рф: классификация доходов и расходов.

- •9.Методы финансирования бюджетного дефицита и основные направления использования бюджетного профицита.

- •10.Бюджетный процесс в рф: понятие, стадии и их содержание.

- •11.Государственные и муниципальные займы, их структура и классификация. Общая характеристика внутренних и внешних государственных займов

- •13.Государственные внебюджетные фонды, их виды и политика правительства в области государственных социальных внебюджетных фондов.

- •14.Необходимость кредита, его сущность и функции. Формы и виды кредита.

- •15.Ссудный процент и его экономическая роль. Факторы, влияющие на ссудный процент.

- •16.Банковская система рф.

- •17. Коммерческие банки: сущность, функции, принципы деятельности.

- •18.Банковские ресурсы и их структура. Пассивные и активные операции.

- •20.Банковское кредитование, виды банковских кредитов.

- •21.Комиссионные операции коммерческих банков

- •22.Функции и операции Центрального банка России. Денежно-кредитная политика цбр

- •23.Налогообложение, основные его элементы и их характеристика.

- •24.Налоговая система, ее понятие, виды налогов и пути совершенствования

- •25.Сущность, функции, значение и виды страхования.

- •26.Основные принципы организации страхового дела. Состояние и перспективы развития страхового рынка в России.

- •27.Финансовые рынки и предпосылки их формирования. Виды финансовых рынков, их общие черты и отличительные особенности.

- •28.Понятие рынка ценных бумаг, его функции, задачи и участники. Виды ценных бумаг, обращающихся на рынке.

- •29.Денежный рынок и рынок капитала, их понятия, значение и отличительные особенности и виды финансовых инструментов, обращающихся на них.

- •30. Сущность международных валютных отношений. Мировая валютная система, ее эволюция, элементы и пути развития.

- •31. Общая характеристика валютного рынка: понятие, функции, участники, структура, основные операции и тенденции развития. Валютный курс, факторы его формирования и виды

- •32. Платежный баланс страны, его структура и общая характеристика. Состояние платежного баланса рф в настоящее время.

- •33. Этапы и методы финансового планирования и прогнозирования

- •34.Финансовые ресурсы: понятие и виды. Содержание финансовых ресурсов государства, коммерческих и некоммерческих организаций.

- •38.Выручка от реализации продукции, ее формирование и использование. Факторы роста выручки.

- •40.Затраты и себестоимость на производство и реализацию продукции, их понятие. Классификация и показатели себестоимости.

- •41.Прибыль организации, ее сущность, определение и показатели. Особенности планирования и использования прибыли в организациях.

- •42.Финансы коммерческих организаций, источники, виды формирования финансовых ресурсов и направления их использования. Особенности управления финансами коммерческих организаций.

- •43.Рентабельность продукции и предприятий. Факторы, влияющие на рентабельность. Самоокупаемость и самофинансирование предприятий.

- •44.Финансовое состояние организации: сущность и показатели.

- •45.Особенности финансов учреждений и организаций, осуществляющих некоммерческую деятельность: источники образования финансовых ресурсов и направления их использования.

- •46.Смета расходов и доходов учреждений и организаций, осуществляющих некоммерческую деятельность, ее состав, содержание, порядок разработки, утверждения и использования.

- •47.Кредиторская и дебиторская задолженность: понятие, состав и анализ.

- •48.Финансовая отчетность предприятия, ее виды и характеристика.

- •49.Бюджетирование как инструмент финансового планирования на предприятии, понятие, виды бюджетов и методика их разработки.

- •50.Финансовый менеджмент, его сущность, предмет, метод и цели. Основные задачи финансового менеджера на предприятии.

- •52.Финансовые риски, их виды и методы оценки. Система управления финансовыми рисками.

- •54.Цена капитала, методы его оценки и структура капитала. Рыночная стоимость предприятия.

- •55.Дивидендная политика организации: содержание, формы и порядок выплаты дивидендов. Дивидендная политика и цена акций.

- •56.Долгосрочная финансовая политика организации, ее содержание и характеристика основных

- •57.Краткосрочная финансовая политика организации, ее содержание и характеристика основных направлений.

- •58.Классификация инвестиций, их сравнительная характеристика

- •59.Портфель ценных бумаг, его понятие, цели формирования и классификация инвестиционных портфелей.

- •60.Управление портфелем ценных бумаг. Риск и доходность портфеля. Модели оптимального портфеля инвестиций.

- •61.Инвестиционные стратегии организации: понятие, факторы и этапы формирования.

- •65. Значение и способы нормирования оборотных средств на предприятии

- •62.Инвестиционные проекты, их понятие, классификация, последовательность (фазы) осуществления.

- •64.Амортизация основных средств: понятие, способы начисления. Моральный и физический износ.

- •68.Методы разработки бюджетов организации.

- •69.Маржинальный доход, порог рентабельности и запас финансовой прочности, их определение и роль в финансовом управлении.

- •70.Понятие неплатежеспособности (банкротство) предприятия. Основные критерии ее установления. Пути и методы финансового оздоровления (санации) предприятий.

- •72.Операционный и финансовый рычаг: понятие и определение эффекта рычагов.

- •72, 73.Денежные потоки организации: понятие, виды и методы формирования денежных потоков.

- •75. Методы оценки финансовых расходов.

- •76.Методы оценки финансовых активов, их характеристика.

- •77. Методы оптимизации структуры источников финансирования.

- •79. Структурный анализ динамики финансовой отчетности

- •Показатели финансовой устойчивости предприятия

- •82.Анализ и оценка ликвидности, платежеспособности и кредитоспособности организаций.

- •81.Анализ и оценка финансовых коэффициентов рыночной устойчивости организации.

- •83.Временная стоимость денег и основы оценки активов: понятие и критерии оценки.

- •84. Оценка риска и доходности портфеля ценных бумаг

- •85. Методы оценки эффективности инвестиционных проектов

- •89. Методы учета инфляции в финансовых расчетах

- •86. Методы оценки риска инвестиционного проекта.

- •87. Анализ и оценка деловой активности

- •92. Методы планирования и фактического анализа выручки

- •93. Методы определения налоговой нагрузки и пути ее оптимизации

32. Платежный баланс страны, его структура и общая характеристика. Состояние платежного баланса рф в настоящее время.

Платежным балансом называется счет всех платежей в страну и из страны в течение некоторого периода времени. Сумма всего видимого и невидимого экспорта, процента и ренты за имущество за рубежом и притока капитала представляет собой приток денег в страну. Сумма всего импорта, платежи иностранным собственникам и вложение денег за рубежом представляет собой отток денег за границу.

Разница между ними - сальдо платежного баланса - представляет собой чистое движение денег через границу. Если, к примеру, сальдо платежного баланса положительно (излишек платежного баланса), в стране остается неизрасходованная часть денег от сделок с другими странами. Если сальдо платежного баланса отрицательное (наблюдается дефицит платежного баланса), неистраченное количество денег останется у иностранных партнеров данной страны. Как вы помните, экспорт и импорт, а с ними и сальдо платежного баланса зависят от величины валютного курса. Значит, именно валютный курс оказался таким, что чистое движение денег через границу не происходит. Следовательно, валютный курс, в свою очередь, зависит от платежного баланса.

33. Этапы и методы финансового планирования и прогнозирования

Финансовое планирование – это планирование всех доходов и направлений расходования денежных средств предприятия для обеспечения его развития. Цель финансового планирования – определение возможных объемов финансовых ресурсов, капитала и резервов на основе прогнозирования величины финансовых показателей. Основными задачами финансового планирования на предприятии являются:

• обеспечение необходимыми финансовыми ресурсами производственной, инвестиционной и финансовой деятельности; • определение путей эффективного вложения капитала, оценка степени рационального его использования; • выявление внутрихозяйственных резервов увеличения прибыли за счет экономического использования денежных средств;

• установление рациональных финансовых отношений с бюджетом, банками и контрагентами; • соблюдение интересов акционеров и других инвесторов;

• контроль за финансовым состоянием, платежеспособностью и кредитоспособностью предприятия. Методы финансового планирования используются для определения основных закономерностей, тенденций в движении натуральных и стоимостных показателей, внутренних резервов предприятия.

Различают: 1. Нормативный метод – на основе заранее установленных норм и технико-экономических норматиbob рассчитывается потребность хозяйствующего субъекта в финансовых ресурсах и их источниках. 2. Метод балансовых расчетов основывается на прогнозе поступления средств и затрат по основным статьям баланса на определенную дату в перспективе для определения будущей потребности в финансовых средствах.

3. Метод денежных потоков является универсальным при составлении финансовых планов и основывается на ожидании поступления средств на определенную дату и бюджетировании всех издержек и расходов. 4. Метод многовариантности расчетов состоит в разработке альтернативных вариантов плановых расчетов, для того чтобы выбрать из них оптимальный, при этом критерии выбора могут быть различными.

Финансовое планирование в зависимости от содержания назначения и задач можно классифицировать на:

1. Перспективное планирование – используется для определения важнейших показателей, пропорций и темпов расширенного воспроизводства, является главной формой реализации целей предприятия. Охватывает период времени от 1 года до 3 лет.

2. Текущее планирование – рассматривается как составная часть перспективного плана и представляет собой конкретизацию его показателей. Составляется на 1 год.

3. Оперативное планирование – необходимо для контроля за поступлением фактической выручки на расчетный счет и расходованием наличных финансовых ресурсов.

О сновные

этапы процесса финансового планирования:

Анализ финансового положения компании.

2)Составление прогнозных смет и бюджетов.

3)Определение общей потребности компании

в финансовых ресурсах. 4) Прогнозирование

структуры источников финансирования.

5) Разработка действенной системы

контроля и управления. 6)Разработка

процедуры корректировки составленных

планов

сновные

этапы процесса финансового планирования:

Анализ финансового положения компании.

2)Составление прогнозных смет и бюджетов.

3)Определение общей потребности компании

в финансовых ресурсах. 4) Прогнозирование

структуры источников финансирования.

5) Разработка действенной системы

контроля и управления. 6)Разработка

процедуры корректировки составленных

планов

Основой финансового планирования является финансовое прогнозирование, т. е. оценка возможных финансовых последствий принимаемых решений и внешних факторов, влияющих на результаты деятельности компании. Отправной точкой финансового прогнозирования является прогноз продаж и соответствующих им расходов; конечной точкой и целью — расчет потребностей в дополнительном финансировании. Главная задача финансового прогнозирования состоит в определении дополнительных потребностей финансирования, которые появляются вследствие увеличения объемов реализации товаров или предоставления услуг.

В процессе принятия решения о дополнительном финансировании выделяют основные этапы прогнозирования потребностей финансирования: составление прогноза продаж на основе статистических методов с использованием экономико-математических моделей, а также на основе экспертных оценок; составление прогноза переменных затрат; составление прогноза финансирования основных и оборотных активов, требуемых для достижения необходимого объема продаж; расчет потребностей во внешнем финансировании и изыскание соответствующих источников.

Расчет потребности во внешнем финансировании осуществляется с помощью метода процента от продаж.

В основе данного метода лежат следующие предположения:

переменные затраты, текущие активы и текущие обязательства увеличиваются пропорционально увеличению объема продаж;

изменение постоянных затрат связано с максимальной величиной и фактической степенью загрузки мощностей;

процент увеличения стоимости основных средств рассчитывается под заданный процент наращивания оборота в соответствии с технологическими условиями бизнеса и с учетом наличных недогруженных основных средств на начало периода прогнозирования, степенью материального и морального износа наличных средств производства и т. п.;

долгосрочные обязательства и акционерный капитал берутся в прогноз неизменными;

нераспределенная прибыль прогнозируется с учетом нормы распределения чистой прибыли на дивиденды и чистой рентабельности реализованной продукции: к нераспределенной прибыли базового периода прибавляется прогнозируемая чистая прибыль и вычитаются дивиденды.

Если у предприятия нет возможностей или желания привлекать дополнительные источники средств, возможными путями решения проблемы являются снижение нормы распределения прибыли на дивиденды и увеличение показателя чистой рентабельности продаж.

Проведя необходимые корректировки рассчитывают, сколько пассивов не хватает, чтобы покрыть необходимые активы. Это и будет необходимая сумма дополнительного внешнего финансирования.

Цель экспресс-методов финансового прогнозирования — расчет объемов дополнительного финансирования (или величины средств, требующих размещения) при выполнении запланированного изменения объемов деятельности.

Просчитав все это, выясняют, сколько пассивов не хватает, чтобы покрыть необходимые активы. Это и будет потребность в дополнительном внешнем финансировании.

Финансовое планирование – подсисте–ма внутрифирменного планирования. Объек–ты финансового планирования: 1) финансовые ресурсы – это денежные до–ходы и поступления, находящиеся в распоря–жении коммерческой организации и предна–значенные для осуществления затрат по расширенному воспроизводству, экономи–ческому стимулированию, выполнению обя–зательств перед государством, финансиро–ванию прочих расходов; 2) финансовые отношения – денежные от–ношения, возникающие в процессе расши–ренного воспроизводства; 3) стоимостные пропорции – пропорции, которые формируются при распределении финансовых ресурсов. Данные пропорции должны быть экономически обоснованными, поскольку влияют на эффективность деятель–ности коммерческой организации; 4) финансовый план предприятия – до–кумент, отражающий объем поступления и расходования денежных средств, фиксирую–щий баланс доходов и направлений расходов предприятия, включая платежи в бюджет на планируемый период. Цели финансового планирования ком–мерческой организации зависят от выбранных критериев принятия финансовых решений, к ко–торым относятся максимизация продаж; макси–мизация прибыли; максимизация собственности владельцев компании и т. д. Основные задачи финансового планиро–вания – обеспечение финансовыми ресурсами производственной, инвестиционной, финансо–вой деятельности предприятия; определение пу–тей эффективного вложения капитала, оценка степени рационального его использования; вы–явление внутрихозяйственных резервов увели–чения прибыли; установление рациональных фи–нансовых отношений с бюджетом, банками, контрагентами; соблюдение интересов инвесто–ров; контроль за финансовым состоянием пред–приятия. Значение финансового планирования заключается в том, что оно воплощает вырабо–танные стратегические цели в форму конкретных финансовых показателей; обеспечивает финан–совыми ресурсами заложенные в производ–ственном плане экономические пропорции раз–вития; предоставляет возможность определить жизнеспособность (эффективность) проекта предприятия в условиях конкуренции; служит ба–зой для оценки инвестиционной привлекательно–сти для инвесторов. Основными задачами финансового прог–нозирования являются выявление объектив–но складывающихся тенденций хозяйствования; анализ потенциала фирмы; выявление альтер–натив развития; определение проблем, требую–щих решения в прогнозный период. В условиях изменяющейся внешней среды финансовое прогнозирование может быть све–дено к расчету вариабельного значения прибыли в зависимости от меняющихся значений ряда па–раметров, таких как объем производства, состав и структура затрат по различным направлениям деятельности хозяйствующего субъекта и др.

35.Основные средства

организации: понятие, оценка, расчет и

показатели их использования. О сновные

фонды (или

основные средства) – это совокупность

производственных, материально-вещественных

ценностей, которые действуют в процессе

производства в течение длительного

периода времени, сохраняя при этом на

протяжении всего периода

натурально-вещественную форму и перенося

свою стоимость на продукцию по частям

по мере износа в виде амортизационных

отчислений.

сновные

фонды (или

основные средства) – это совокупность

производственных, материально-вещественных

ценностей, которые действуют в процессе

производства в течение длительного

периода времени, сохраняя при этом на

протяжении всего периода

натурально-вещественную форму и перенося

свою стоимость на продукцию по частям

по мере износа в виде амортизационных

отчислений.

К основным фондам относят средства труда со сроком службы более 12 месяцев и стоимостью, превышающей 100-кратный размер минимальной величины месячной оплаты труда за единицу.

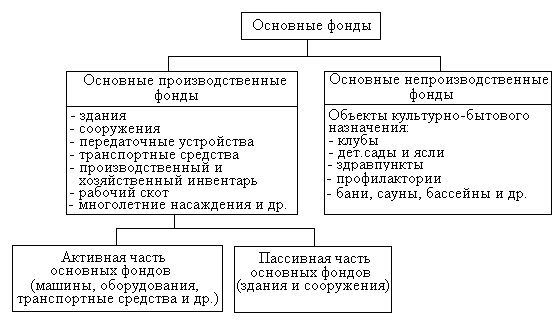

Основные фонды делятся на основные производственные и основные непроизводственные фонды.

К основным производственным фондам относятся те, которые участвуют в производственном процессе непосредственно (станки, оборудование и др.) или создают условия для производственного процесса (производственные здания, сооружения и др.).

Основные непроизводственные фонды – это объекты культурно-бытового назначения (клубы, столовые и др.).

Основные фонды ещё называют внеоборотными или низкооборотными активами.

К основным производственным фондам относятся здания, сооружения, машины и оборудование, приборы, вычислительная техника, многолетние насаждения, рабочий скот, транспортные средства и др.

Различают активную и пассивную части основных фондов. Те фонды (машины, оборудования и др.), которые принимают непосредственное участие в производственном процессе, относятся к активной части основных фондов. Другие (здания, сооружения), которые обеспечивают нормальное функционирование производственного процесса, относят к пассивной части основных фондов.

Структура основных фондов выглядит следующим образом.

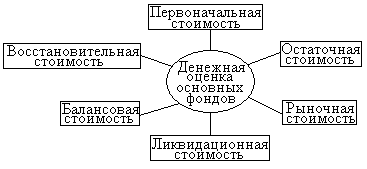

Учёт и оценка основных фондов осуществляется в натуральной и денежной формах. Натуральная форма учёта основных фондов необходима для определения их технического состояния, степени использования оборудования и других целей. Денежная (или стоимостная) оценка основных фондов необходима для определения их общего объёма, структуры, величины стоимости, переносимой на готовую продукцию, а также для расчёта экономической эффективности капитальных вложений. Денежная форма учёта ведётся по следующим основным направлениям.

Первоначальная стоимость основных фондов включает стоимость приобретения оборудования, транспортные расходы по доставке и стоимость монтажа. По первоначальной стоимости средства принимаются на учёт, определяется их амортизация. Восстановительная стоимость – это стоимость основных средств в современных условиях, при современных ценах и технике, это стоимость, по которой оцениваются основные средства после проведения переоценки. Остаточная стоимость – разница между первоначальной стоимостью и начисленной амортизацией. По остаточной стоимости основные средства отражаются в бухгалтерском балансе. Ликвидационная стоимость – стоимость реализации изношенных или выведенных из эксплуатации отдельных объектов основных фондов. Балансовая стоимость – стоимость объектов с учётом переоценки, по которой они числятся на балансе предприятия. Является смешанной оценкой, т.к. для одних объектов в качестве балансовой будет восстановительная стоимость, для других – первоначальная. Рыночная стоимость – это наиболее вероятная цена продажи объектов основных фондов с учётом их реального состояния, соотношения проса и предложения. Переоценка основных фондов – это определение реальной стоимости основных фондов на данном этапе. Переоценка осуществляется не чаще 1 раза в год. Результатом переоценки является уценка или дооценка стоимости имущества. Результаты переоценки не влияют на налоговую базу по налогу на прибыль, но влияют по налогу на имущество.

Для определения полной восстановительной стоимости основных фондов используется 2 метода – индексный и прямой. Индексный метод предусматривает индексацию балансовой стоимости отдельных объектов с применением индексов изменения стоимости основных средств. Метод прямой оценки – определение восстановительной стоимости путём прямого пересчёта стоимости отдельных объектов по рыночным ценам. Этот метод более точный, к тому же он учитывает физическое и моральное устаревание. Земельные участки и объекты природопользования переоценке не подлежат.