- •Содержание

- •Тема 1. Анализ бухгалтерского баланса…………………………….7

- •Тема 2. Анализ отчета о финансовых результатах………….…40

- •Введение

- •Тема 1. Анализ бухгалтерского баланса

- •Общая оценка структуры имущества предприятия и его источников по данным баланса.

- •Общая оценка структуры активов и их источников

- •Задание 1. Оценка структуры имущества предприятия и его источников по данным баланса

- •Задание 1. Оценка структуры имущества предприятия и его источников по данным баланса

- •Анализ структуры и динамики активов и пассивов предприятия

- •Оценка структуры бухгалтерского баланса с точки зрения признаков «хорошего» баланса

- •Расчет показателей, характеризующих финансовое состояние предприятия, тыс. Руб.

- •Анализ ликвидности бухгалтерского баланса и оценка платежеспособности предприятия.

- •Финансовые коэффициенты платежеспособности

- •Задание 2. Анализ ликвидности бухгалтерского баланса и оценка платежеспособности предприятия

- •Задание 2. Анализ ликвидности бухгалтерского баланса и оценка платежеспособности предприятия

- •Анализ ликвидности бухгалтерского баланса предприятия

- •Анализ текущей и перспективной платежеспособности предприятия

- •Расчет финансовых коэффициентов платежеспособности предприятия, тыс. Руб.

- •1.3. Оценка вероятности несостоятельности (банкротства) предприятия

- •Система показателей Бивера, применительно к российской отчетности

- •Задание 3. Оценка вероятности несостоятельности (банкротства) предприятия

- •Задание 3. Оценка вероятности несостоятельности (банкротства) предприятия

- •Анализ финансового состояния предприятия

- •Расчет вероятности банкротства предприятия по методике у. Бивера, тыс. Руб.

- •Расчет вероятности банкротства предприятия

- •Показатели финансовой устойчивости

- •1.5 Анализ достаточности источников финансирования для формирования запасов

- •Сводная таблица показателей по типам финансовых ситуаций

- •Задание 4. Определение характера финансовой устойчивости предприятия. Расчет и оценка по данным баланса финансовых коэффициентов рыночной устойчивости

- •Задание 4. Определение характера финансовой устойчивости предприятия. Расчет и оценка по данным баланса финансовых коэффициентов рыночной устойчивости

- •Расчет финансовых коэффициентов рыночной устойчивости предприятия, тыс. Руб.

- •Данные для анализа достаточности источников финансирования для формирования запасов предприятия, тыс. Руб.

- •1.6 Классификация финансового состояния предприятия по сводным критериям оценки бухгалтерского баланса.

- •Состояние показателей первого уровня

- •Границы классов организаций согласно критериям оценки финансового состояния

- •Задание 5. Классификация финансового состояния предприятия по сводным критериям оценки бухгалтерского баланса

- •Задание 5. Классификация финансового состояния предприятия по сводным критериям оценки бухгалтерского баланса

- •Комплексная оценка финансового состояния предприятия

- •Тема 2. Анализ отчета о финансовых результатах

- •Анализ отчета о финансовых результатах

- •2.1. Общая оценка деловой активности организации. Расчёт и анализ финансового цикла.

- •Коэффициенты деловой активности

- •2.2. Анализ уровня и динамики финансовых результатов по данным отчетности.

- •1. Абсолютное отклонение:

- •3. Уровень каждого показателя относительно выручки от продажи (в %):

- •4. Изменение структуры:

- •5. Факторный анализ

- •Задание 2. Анализ уровня и динамики финансовых результатов по данным отчетности предприятия

- •Задание 2. Анализ уровня и динамики финансовых результатов по данным отчетности предприятия

- •Анализ расходов по обычным видам деятельности предприятия

- •Расчет динамики показателей финансовых результатов деятельности предприятия

- •2.3. Анализ влияния факторов на прибыль

- •1. Расчёт влияния фактора «Выручка о продажи»

- •1.1. Расчет влияния фактора «Цена»

- •1.2. Расчет влияния фактора «Количество про данной продукции (товаров)».

- •4. Расчет влияния фактора «Управленческие расходы»

- •Задание 3. Анализ влияния факторов на прибыль организации

- •2.4. Факторный анализ рентабельности организации

- •1. Влияние изменения выручки от продажи на r:

- •2. Влияние изменения себестоимости продажи на вп:

- •4. Влияние изменения управленческих расходов на рентабельность продаж r:

- •Задание 4. Факторный анализ рентабельности организации

- •Расчет показателей, характеризующих прибыльность (рентабельность) предприятия

- •Динамика показателей эффективности использования авансированного капитала предприятия, тыс. Руб.

- •Тема 3. Анализ отчета об изменениях капитала

- •Оценка источников финансирования активов

- •Задание 1. Оценка источников финансирования активов

- •Исходные данные для анализа структуры вложенного капитала и расчет аналитических показателей, тыс. Руб.

- •Задание 1. Оценка источников финансирования активов

- •Анализ структуры и динамики основных источников финансирования предприятия

- •Исходные данные для анализа структуры вложенного капитала и расчет аналитических показателей, тыс. Руб.

- •Анализ состава и движения собственного капитала. Оценка чистых активов.

- •Задание 2. Анализ состава и движения собственного капитала. Оценка чистых активов

- •Задание 2. Анализ состава и движения собственного капитала. Оценка чистых активов

- •Расчет показателей движения собственного капитала предприятия, тыс. Руб.

- •Расчет и оценка величины чистых активов предприятия

- •Тема 4. Анализ отчета о движении денежных средств Анализ движения денежных средств по данным отчетности

- •Анализ отчета о движении денежных средств прямым методом.

- •Задание 1. Анализ оборачиваемости и движения денежных средств предприятия

- •Данные для анализа оборачиваемости денежных средств организации

- •Задание 1. Анализ оборачиваемости и движения денежных средств предприятия

- •Данные для анализа оборачиваемости денежных средств организации

- •Анализ движения денежных средств предприятия

- •Тема 5. Анализ пояснений к бухгалтерскому балансу и отчету о финансовых результатах

- •5.1. Анализ движения заемных средств

- •Задание 1. Анализ движения заемных средств

- •Задание 1. Анализ движения заемных средств

- •Анализ состояния и движения заемных средств предприятия за 20__ г.

- •Анализ состояния и движения заемных средств предприятия за 20__ г.

- •5.2. Анализ дебиторской и кредиторской задолженности

- •Задание 2. Анализ дебиторской и кредиторской задолженности предприятия

- •Задание 2. Анализ дебиторской и кредиторской задолженности предприятия (1 ч)

- •Анализ состояния и движения дебиторской задолженности предприятия за 20__год

- •Анализ состояния и движения дебиторской задолженности предприятия за 20__год

- •Состояние и оборачиваемость дебиторской задолженности предприятия, тыс. Руб.

- •Анализ состояния и движения кредиторской задолженности предприятия за 20__год

- •Анализ состояния и движения кредиторской задолженности предприятия за 20__год

- •Сравнительный анализ состояния дебиторской и кредиторской задолженности предприятия за 20__ и 20__ годы

- •5.3. Анализ амортизируемого имущества

- •Задание 3. Анализ амортизируемого имущества

- •Задание 3. Анализ амортизируемого имущества

- •Эффективность использования нематериальных активов предприятия, тыс. Руб.

- •Анализ состояния и движения основных средств предприятия за 20__го

- •Анализ состояния и движения основных средств предприятия за 20__год

- •Анализ состояния и движения основных средств предприятия за 20__ - 20__ годы

- •Эффективность использования основных средств предприятия

- •5.4. Анализ движения средств финансирования долгосрочных инвестиций и финансовых вложений

- •Здание 4. Анализ движения средств финансирования долгосрочных инвестиций и финансовых вложений

- •Задание 4. Анализ движения средств финансирования долгосрочных инвестиций и финансовых вложений

- •Состояние средств финансирования долгосрочных и краткосрочных инвестиций предприятия

- •Заключение

- •Глоссарий

- •Библиографический список

1. Влияние изменения выручки от продажи на r:

![]()

![]() )*100%

)*100%

где

В![]() и В

и В![]() отчетная и базисная выручка,

отчетная и базисная выручка,

и

С![]() и

С

и

С![]() -

отчетная и базисная себестоимость;

-

отчетная и базисная себестоимость;

КР![]() и КР

и КР![]() - отчетные и базисные коммерческие

расходы;

- отчетные и базисные коммерческие

расходы;

УР![]() и УР

и УР![]() управленческие расходы в отчетном и

базисном периодах.

управленческие расходы в отчетном и

базисном периодах.

2. Влияние изменения себестоимости продажи на вп:

![]()

![]() )*100%.

)*100%.

З.

Влияние изменения коммерческих расходов

на рентабельность продаж R![]() :

:

![]()

![]() )*100%.

)*100%.

4. Влияние изменения управленческих расходов на рентабельность продаж r:

![]() *100%

*100%

Совокупное влияние факторов составляет:

![]()

Чистая рентабельность организации в отчетном периоде рас считывается как отношение суммы чистой прибыли отчетного периода к выручке от продажи:

![]() *100%

*100%

и,

следовательно, на эту рентабельность

(R![]() )

оказывают влияние факторы, формирующие

чистую прибыль отчетного периода.

)

оказывают влияние факторы, формирующие

чистую прибыль отчетного периода.

На

чистую рентабельность отчетного периода

(R![]() )

оказывают влияние (кроме выше перечисленных)

изменения уровней всех показателей

факторов:

)

оказывают влияние (кроме выше перечисленных)

изменения уровней всех показателей

факторов:

![]() Кроме

проанализированных коэффициентов

рентабельности различают рентабельность

всего капитала, собственных средств,

производственных фондов, финансовых

вложений, перманентных средств (табл.

2.1).

Кроме

проанализированных коэффициентов

рентабельности различают рентабельность

всего капитала, собственных средств,

производственных фондов, финансовых

вложений, перманентных средств (табл.

2.1).

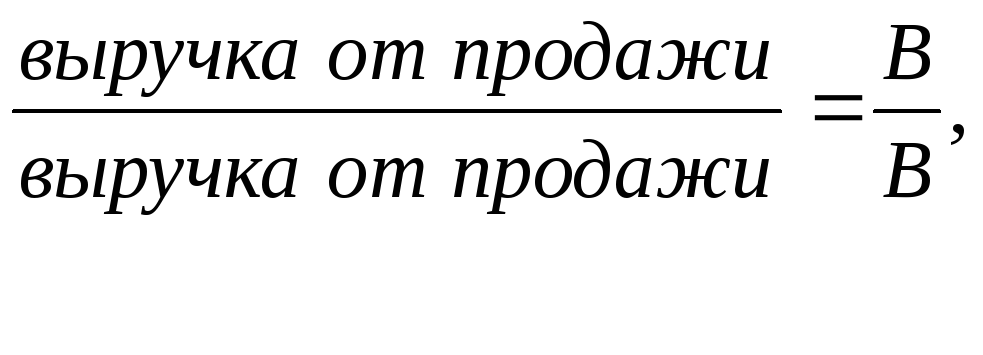

Если преобразовать формулу рентабельности активов, введя множитель

то она примет следующий вид:

R![]()

Таблица 24

Показатели, характеризующие прибыльность (рентабельность)

|

№ п/п |

Наименование показателя |

Способ расчёта |

Пояснения | |

|

1 |

Рентабельность продаж |

|

R |

Показывает, сколько прибыли приходится на единицу реализованной продукции. |

|

2 |

Бухгалтерская рентабельность от обычной деятельности |

|

R |

Показывает уровень прибыли после выплаты налога |

|

3 |

Чистая рентабельность |

|

|

Показывает, сколько чистой прибыли приходится на единицу выручки. |

|

4 |

Экономическая рентабельность |

|

|

Показывает эффективность использования всего имущества организации |

|

Продолжение таблицы 24 | ||||

|

5 |

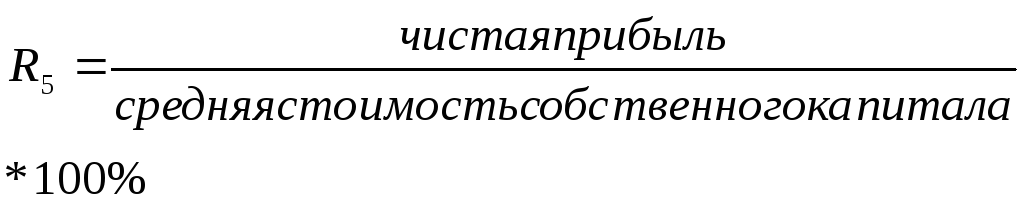

Рентабельность собственного капитала |

|

|

Показывает

эффективность использования

собственного капитала. Динамика R |

|

ЧАСТНЫЕ ПОКАЗАТЕЛИ | ||||

|

6 |

Валовая рентабельность |

|

|

Показывает, сколько валовой прибыли приходится на единицу выручки |

|

7 |

Затратоотдача |

|

|

Показывает, сколько прибыли от продажи приходится на 1 тыс. руб. затрат |

|

8 |

Рентабельность перманентного капитала |

|

|

Показывает эффективность использования капитала, вложенного в деятельность организации на длительный срок. |

|

Окончание таблицы 24 | ||||

|

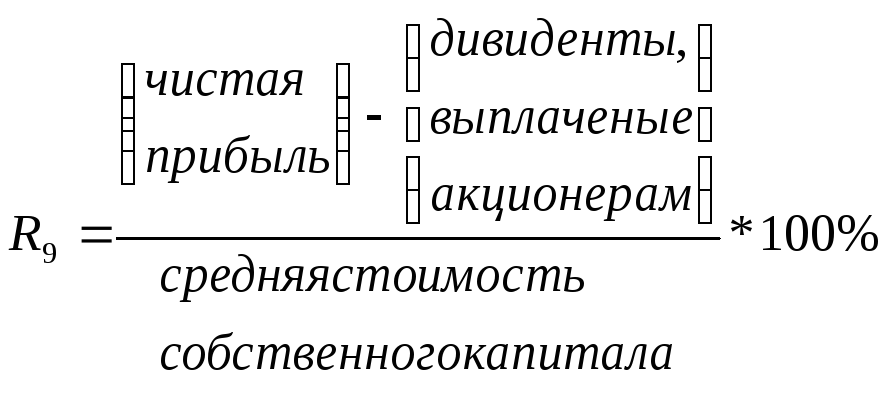

9 |

Коэффициент устойчивости экономического роста |

|

|

Показывает, какими темпами увеличивается собственный капитал за счёт финансовой хозяйственной деятельности |

Таким образом, мы приходим к известной формуле, разработанной в фирме «Дюпон де Немур». Эта формула Дюпона позволяет определить, какие факторы в наибольшей степени влияют на экономическую рентабельность.