- •1. Построение агрегированного баланса предприятия

- •2. Горизонтальный анализ агрегированного баланса

- •3. Вертикальный анализ агрегированного баланса

- •4. Горизонтальный анализ отчета о прибылях и убытках

- •5. Вертикальный анализ отчета о прибылях и убытках

- •6. Анализ отчета о движении денежных средств

- •7. Анализ отчета об изменении капитала

- •8. Анализ приложения к бухгалтерскому балансу

- •9. Анализ финансовой деятельности предприятия с помощью системы коэффициентов

- •2008-2010 Гг..

- •10. Выводы и предложения

- •11. Оценка вероятности банкротства предприятия

2008-2010 Гг..

Полученные расчетные значения коэффициентов свидетельствуют о несоответствии полученных значений критериальным.

9.3. Анализ деловой активности

Коэффициенты деловой активности позволяют проанализировать, на сколько эффективно предприятие использует свои средства. Скорость оборота (количество оборотов за период), т.е. скорость превращения в денежную форму, оказывает влияние на платежеспособность и отражает повышение производственно-технического потенциала.

Коэффициент

оборачиваемости активов (total

assets

turnover)

![]()

![]() .

(5)

.

(5)

Таблица 17 Оборачиваемость активов

|

Показатель

|

2009 год |

2010 год |

Изменения |

|

Выручка

|

5408555 |

6094066 |

+685511 |

|

Активы начало года

|

655143 |

758142 |

+102999 |

|

Активы конец года

|

758203 |

746858 |

-11345 |

|

Среднегодовые активы

|

706673 |

752500 |

+45827 |

|

Оборачиваемость активов

|

7,65 |

8,10 |

+0,45 |

|

Период оборота, дней

|

48 |

45 |

-3 |

Коэффициент оборачиваемости активов отражает эффективность использования всех имеющихся в распоряжении предприятия средств, вне зависимости от их источников. Он определяет, сколько раз за период совершается полный цикл производства и обращения, приносящий прибыль.

Данный показатель за анализируемый период увеличился на 0,45. Количество оборотов активов предприятия за 2009-2010 год увеличилось, т.е. активы предприятия стали более эффективно использоваться в производственном процессе.

Таблица 18 Оборачиваемость чистых активов

|

Показатель

|

2009 год |

2010 год |

Изменения |

|

Выручка

|

5408555 |

6094066 |

+685511 |

|

Чистые активы начало года

|

118127 |

140472 |

+22345 |

|

Чистые активы конец года

|

140533 |

104003 |

-36530 |

|

Среднегодовые чистые активы

|

129330 |

122237,5 |

-7092,5 |

|

Оборачиваемость чистых активов

|

41,82 |

49,85 |

+8,03 |

|

Период оборота, дней

|

9 |

7 |

-1 |

Коэффициент оборачиваемости чистых активов увеличился за счет роста выручки, а также снижения среднегодового значения чистых активов. Данный коэффициент показывает, на сколько эффективно предприятие управляет чистыми активами. В нашем случае чистые активы больше постоянных активов. Это свидетельствует об эффективном управлении источниками финансирования, то есть предприятие не привлекает краткосрочные обязательства для финансирования постоянных активов.

Коэффициенты оборачиваемости активов в 2010 году увеличились, так как увеличилась среднегодовая стоимость активов при снижении текущих активов и росте стоимости постоянных активов, а также увеличилась выручка от реализации. Коэффициент оборачиваемости текущих активов меньше коэффициента оборачиваемости постоянных активов. Это говорит о том, что предприятие эффективно управляет постоянными активами.

Фондоотдача

(return on total assets)

![]()

![]() (6)

(6)

Таблица 19 Оборачиваемость основных средств

|

Показатель

|

2009 год |

2010 год |

Изменение |

|

Выручка

|

5408555 |

6094066 |

+685511 |

|

Основные средства начало года

|

36688 |

37336 |

+648 |

|

Основные средства конец года

|

37336 |

32136 |

-5200 |

|

Среднегодовая стоимость основных средств средств

|

37012 |

34736 |

-2276 |

|

Оборачиваемость основных средств

|

146,13 |

175,44 |

+29,31 |

|

Период оборота, дней

|

2 |

2 |

0 |

Коэффициент оборачиваемости основных средств тоже увеличился. Это связано с ростом выручки и ростом среднегодовой стоимости основных средств.

Коэффициент оборачиваемости материально-технических запасов (МТЗ)

![]() .

(7)

.

(7)

Таблица 20 Оборачиваемость запасов – Производственный цикл

|

Показатель

|

2009 год |

2010 год |

Изменение |

|

Себестоимость

|

5249634 |

5642350 |

+392716 |

|

Запасы начало года

|

1187 |

1574 |

+387 |

|

Запасы конец года

|

1911 |

4405 |

+2494 |

|

Среднегодовые запасы

|

1549 |

2989,5 |

+1440,5 |

|

Оборачиваемость запасов

|

3389,05 |

1887,39 |

-1501,66 |

|

Производственный цикл, дней

|

0,108 |

0,193 |

0,086 |

Коэффициент оборачиваемости запасов снизился, потому что объем запасов менее существенно растет, чем себестоимость.

Коэффициент

оборачиваемости дебиторской задолженности

![]()

![]() .

(10)

.

(10)

Таблица 21Оборачиваемость дебиторской задолженности

|

Показатель

|

2009 год |

2010 год |

Изменение |

|

Выручка

|

5408555 |

6094066 |

+685511 |

|

Дебиторская задолженность начало года

|

213504 |

267179 |

+53675 |

|

Дебиторская задолженность конец года

|

267179 |

380573 |

+113394 |

|

Среднегодовая дебиторская задолженность

|

240341,5 |

323876 |

+83534,5 |

|

Оборачиваемость дебиторской задолженности

|

22,50 |

18,82 |

-3,69 |

|

Период оборота, дней

|

16 |

19 |

+3 |

Коэффициент оборачиваемости дебиторской задолженности упал, но незначительно, так как произошло увеличение выручки и показатели дебиторской задолженности в 2009-2010гг. превышают 2008 г.

Коэффициент

оборачиваемости кредиторской задолженности

![]()

![]() .

(11)

.

(11)

Таблица 22 Оборачиваемость кредиторской задолженности

|

Показатель

|

2009 год |

2010 год |

Изменение |

|

Выручка

|

5408555 |

6094066 |

+685511 |

|

Кредиторская задолженность начало года

|

534976 |

617670 |

+82694 |

|

Кредиторская задолженность конец года

|

617670 |

637965 |

+20295 |

|

Среднегодовая Кредиторская задолженность

|

576323 |

627817,5 |

+51494,5 |

|

Оборачиваемость кредиторской задолженности

|

9,38 |

9,71 |

+0,32 |

|

Период оборота КЗ, дней

|

39 |

38 |

-1 |

Коэффициент оборачиваемости кредиторской задолженности увеличился, так как произошел рост себестоимости продукции по сравнению с 2009г. Рост коэффициента оборачиваемости кредиторской задолженности свидетельствует о том, что предприятие имеет возможность погашать свою задолженность перед кредиторами (поставщиками, персоналом, бюджетом и внебюджетными фондами.

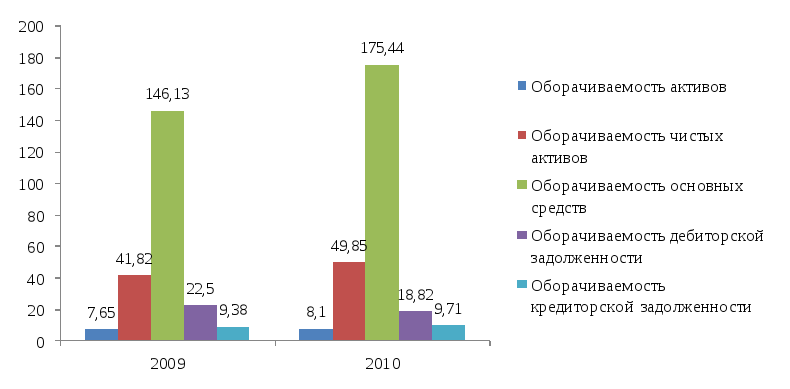

Рисунок 10 Диаграмма значений коэффициентов оборачиваемости

Таблица 23 Производственный цикл

|

Показатель |

2009 год |

2010 год |

|

Производственный цикл, дн. |

1 |

1 |

|

Период оборота дебиторской задолженности, дн. |

16 |

19 |

|

Период оборота кредиторской задолженности, дн. |

39 |

38 |

|

Финансовый цикл, дн. |

-22 |

-18 |

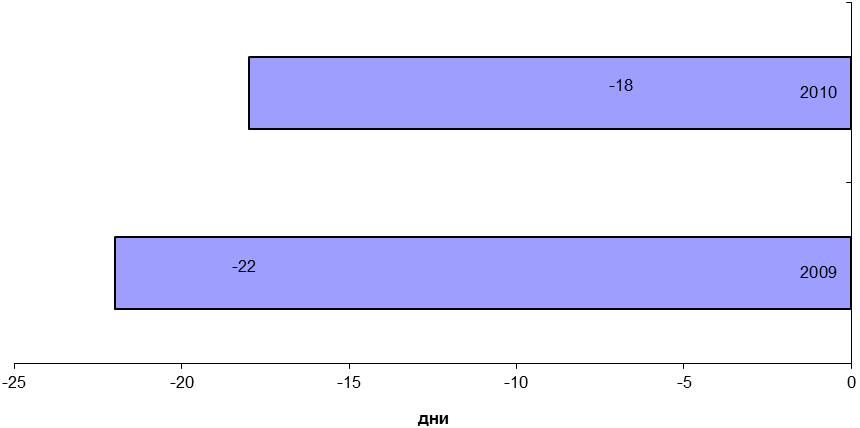

Длительность финансового цикла представлена на рисунке 11.

Рисунок 11 Длительность финансового цикла

Финансовый цикл начинается с момента оплаты поставщикам стоимости закупленных материалов (погашение кредиторской задолженности) и заканчивается в момент получения денег от покупателя за отгруженную продукцию (погашение дебиторской задолженности).

Финансовый цикл предприятия в 2009 году равен -22, а в 2010 году – -18 дней. Увеличение произошло за счет сокращения периода оборота кредиторской задолженности. Также немного уменьшился период оборота запасов. Это говорит о повышении эффективности управления постоянными активами предприятия.

9.4. Анализ рентабельности

Анализ показателей рентабельности хозяйственной деятельности на основе данных бухгалтерской (финансовой) отчетности (форма № 1 и 2) представлен в таблице 24.

В рассмотренном примере средние остатки активов, оборотных активов, основных производственных фондов и материальных оборотных средств не рассчитывались, в виду отсутствия дополнительной информации. Их величины за предыдущий и отчетный год, соответствовали данным баланса на начало и конец года.

Таблица 24 Анализ показателей рентабельности хозяйственной деятельности ООО «Новый Стиль» за 2009-2010 гг.

|

Показатели |

2009 год |

2010 год |

Изменение за год |

|

А |

1 |

2 |

3=2-1 |

|

1.Чистая прибыль, тыс. руб. |

29971 |

-36417 |

-66388,00 |

|

2. Стоимость активов, тыс. руб. |

758203 |

746858 |

-11345,00 |

|

3. Стоимость оборотных активов, тыс. руб. |

662065 |

660108 |

-1957,00 |

|

4.Стоимость основных производственных фондов, тыс. руб. |

37336 |

32136 |

-5200,00 |

|

5.Стоимость материальных оборотных средств, тыс. руб. |

383 |

1223 |

+840,00 |

|

6.Рентабельность активов по чистой прибыли (1/2*100),% |

3,95 |

-4,88 |

-8,83 |

|

7.Рентабельность оборотных активов по чистой прибыли (1/3*100), % |

4,53 |

-5,52 |

-10,04 |

|

8.Рентабельность производства по чистой прибыли 1/(4+5),% |

79,46 |

-109,17 |

-188,63 |

Данные таблицы 24 позволяют сделать следующие выводы.

В целом по предприятию наблюдается ухудшение в использовании имущества. С каждого рубля средств, вложенных в активы, предприятие получило в отчетном году прибыли меньше, чем в предыдущем периоде. Если раньше, каждый вложенный в имущество рубль приносил почти 4 копейки прибыли, то теперь - 5 копеек.

Рентабельность оборотных активов снизилась за отчетный период на 10,04%. Также уменьшилась рентабельность производства по чистой прибыли. Причиной отрицательных сдвигов в уровне рентабельности стали опережающие темпы прироста имущества, по сравнению с темпами прироста общей суммы прибыли и прибыли от продаж.

Существует взаимосвязь между показателями рентабельности активов, оборачиваемостью активов и рентабельностью продаж, которую можно получить моделированием коэффициента рентабельности активов по факторным зависимостям.

Для оценки факторов, влияющих на изменение рентабельности активов, используются данные таблицы 25.

Таблица 25 Факторный анализ рентабельности активов ООО «Новый Стиль» за 2009-2010 гг.

|

Показатели |

2009 год |

2010 год |

Изменение за год |

|

А |

1 |

2 |

3=2-1 |

|

1.Выручка от продажи товаров, работ, услуг, тыс. руб. |

5408555 |

6094066 |

+685511,00 |

|

2.Прибыль до налогообложения, тыс. руб. |

42539 |

-29412 |

-71951,00 |

|

3.Стоимость активов, тыс. руб. |

758203 |

746858 |

-11345,00 |

|

4.Коэффициент оборачиваемости активов (kа),(1/3) |

7,13 |

8,16 |

+1,03 |

|

5.Рентабельность продаж по прибыли до налогообложения (kp), (2/1*100%) |

0,79 |

-0,48 |

-1,27 |

|

6.Рентабельность активов по прибыли до налогообложения (2/3*100%) |

5,61 |

-3,94 |

-9,55 |

Как видно из данных таблицы 25, рентабельность активов уменьшилась по сравнению с предыдущим периодом на 9,55%. Это произошло в результате воздействия двух факторов: изменения рентабельности продаж и оборачиваемости активов предприятия.

С помощью метода цепных подстановок определим влияние изменения факторов на рентабельность активов.

Влияние изменения рентабельности продаж:

Dk(kp) = (kp 1* kа о) – (kp 0 * kа о) = -1,27 *7,13 = -9,05

Влияние изменения оборачиваемости активов:

Dk(kа) = (kp 1* kа 1) – (kp 1 * kа о) = -0,48*1,03= -0,5

Общая сумма влияния двух факторов составляет: -9,05+(-0,5)=-9,55%

Таким образом, снижение прибыли на рубль продаж способствовало снижению уровня рентабельности активов на 9,05%. Тогда как, замедление скорости оборачиваемости активов привело к снижению рентабельности активов на 0,5%.

Расчет влияния факторов на рентабельность производственной деятельности можно произвести на основе приведенных данных таблицы 26.

Таблица 26 Факторный анализ рентабельности производственной деятельности ООО «Новый Стиль» за 2009-2010 гг.

|

Показатели |

2009 год |

2010 год |

Изменение за год |

|

А |

1 |

2 |

3=2-1 |

|

1.Чистая прибыль, тыс. руб. |

29971 |

-36417 |

-66388,00 |

|

2.Выручка от продажи товаров, работ, услуг, тыс. руб. |

5408555 |

6094066 |

+685511,0 |

|

3.Стоимость основных производственных фондов, тыс. руб. |

37336 |

32136 |

-5200,00 |

|

4.Стоимость материальных оборотных средств, тыс. руб. |

383 |

1223 |

+840,00 |

|

5.Итого стоимость производственных фондов, тыс. руб. (3+4) |

37719,00 |

33359,00 |

-4360,00 |

|

6.Рентабельность производства (1/5),% |

79,46 |

-109,17 |

-188,63 |

|

7.Фондоотдача производственных фондов (2/5) |

143,39 |

182,68 |

+39,29 |

|

8.Рентабельность продаж по чистой прибыли (1/2)% |

0,01 |

-0,01 |

-0,01 |

На основе приведенных данных можно определить условный уровень рентабельности производства (kу), рассчитанный, исходя из уровня фондоотдачи производственных фондов отчетного периода и рентабельности продаж базисного периода, т.е. k у =182,68 * 0,01 = 1,8268.

Результаты факторного анализа свидетельствуют о том, что эффективность использования производственных фондов изменилась в большей степени за счет увеличения фондоотдачи основных производственных фондов. Это и явилось основной причиной снижения реализации на один рубль производственных фондов, и как следствие, изменения уровня рентабельности производства.

Расчет и анализ рентабельности затрат и продаж представлен в таблице 27.

Таблица 27 Анализ рентабельности затрат и продаж ООО «Новый Стиль» за 2009-2010 гг.

|

Показатели |

2009 год |

2010 год |

Изменение за год |

|

А |

1 |

2 |

3=2-1 |

|

1.Выручка от продажи товаров, работ, услуг, тыс. руб. |

5408555 |

6094066 |

+685511,00 |

|

2.Себестоимость продукции, тыс. руб. |

5249634 |

5642350 |

+392716,00 |

|

3.Коммерческие расходы, тыс. руб. |

63690 |

351479 |

+287789,00 |

|

4.Управленческие расходы, тыс. руб. |

71030 |

86007 |

+14977,00 |

|

5.Полная себестоимость реализованной продукции, тыс. руб. (2+3+4) |

5384354 |

6079836 |

+695482,00 |

|

6.Прибыль от продажи продукции, работ, услуг, тыс. руб. |

24201 |

14230 |

-9971,00 |

|

7.Рентабельность затрат (6/5*100%) |

0,449 |

0,234 |

-0,215 |

|

8.Рентабельность продаж по прибыли от продажи (6/1*100%) |

0,447 |

0,234 |

-0,214 |

Данные таблицы 27 свидетельствуют о росте уровня рентабельности затрат и рентабельности продаж. Это обусловлено наибольшими темпами прироста прибыли от продажи продукции - 7,4% (630/8540*100%) по сравнению с темпами снижения затрат - 8,6% (-4240/49260*100%).

Рентабельность затрат снизилась в отчетном году по сравнению с предыдущим на 0,215% и составила 0,234%, т.е. предприятие получило 0,234 копеек прибыли с одного рубля затрат. Рентабельность продаж, соответственно снизилась на 0,214% и составила в отчетном году 0,234%, т.е. предприятие получило 0,234 копеек прибыли с одного рубля продаж. Изменение уровня рентабельности продаж произошло в результате воздействия следующих факторов:

Изменение цен на реализованную продукцию привело к увеличению рентабельности продаж предприятия на 0,112%:

Dk(N) =(6094066 – 5384354/6094066) – (5408555 –5384354/5408555)=0,112

Изменение себестоимости реализованной продукции привело к снижению рентабельности продаж предприятия на 0,1142%:

Dk(S) =(6094066–6079836/6094066) – (6094066 –5384354/6094066)=-0,1142.

Сумма факторных отклонений дает общее изменение рентабельности продаж: Dk(N)+ Dk(S)=0,214%.

Результаты факторного анализа показывают, что изменение себестоимости реализованной продукции оказало наибольшее влияние на уровень рентабельности продаж, чем изменение цен реализации.

Анализ финансовой рентабельности можно провести по данным, приведенным в таблице 28. В рассмотренном примере средние остатки собственного капитала не рассчитывались, в виду отсутствия дополнительной информации. Их величина за предыдущий и отчетный год, соответствовали данным баланса на начало и конец года.

Таблица 28 Анализ финансовой рентабельности ООО «Новый Стиль» за 2009-2010 гг.

|

Показатели |

2009 год |

2010 год |

Изменение за год |

|

А |

1 |

2 |

3=2-1 |

|

1.Чистая прибыль, тыс. руб. |

29971,00 |

-36417,00 |

-66388,00 |

|

2.Собственный капитал, тыс. руб. |

140303,00 |

103774,00 |

-36529,00 |

|

3.Финансовая рентабельность (1/2*100%) |

21,36 |

-35,09 |

-56,45 |

Данные таблицы 28 свидетельствуют о том, что финансовая рентабельность снизилась в отчетном году по сравнению с предыдущим на 56,45% и составила -35,09%, то есть было получено 35,09 копеек чистого убытка с одного рубля собственного капитала.

Трехфакторную модель анализа финансовой рентабельности можно представить с помощью, так называемой формулы Дюпона, которая имеет следующий вид:

k = Р / N * N / К * К / СК = kp* kа * kк , (12)

где k – финансовая рентабельность;

Р/N (kp) – рентабельность продаж;

N/К (kа) – оборачиваемость активов (ресурсоотдача);

К/СК(kк) – структура авансированного капитала.

Используя метод цепных подстановок можно определить степень влияния трех факторов на уровень финансовой рентабельности предприятия:

- рентабельности продаж;

- ресурсоотдачи;

- структуры авансированного капитала.

Данные для факторного анализа финансовой рентабельности предприятия представлены в таблице 29.

Таблица 29 Исходные данные для факторного анализа финансовой рентабельности ООО «Новый Стиль» за 2009-2010 гг. (трехфакторная модель Дюпона)

|

Показатели |

2009 год |

2010 год |

Изменение за год |

|

А |

1 |

2 |

3=2-1 |

|

1.Чистая прибыль, тыс. руб. |

29971,00 |

-36417,00 |

-66388,00 |

|

2.Выручка от продажи товаров, услуг, работ, тыс. руб. |

5408555,00 |

6094066,00 |

+685511,00 |

|

3.Стоимость активов, тыс. руб. |

758203,00 |

746858,00 |

-11345,00 |

|

4.Собственный капитал, тыс. руб. |

140303,00 |

103774,00 |

-36529,00 |

|

5.Рентабельность продаж по чистой прибыли (1/2*100%)(kp) |

0,554 |

-0,598 |

-1,152 |

|

6.Коэффициент, оборачиваемости активов или ресурсоотдача (2/3),(Kа) |

7,133 |

8,160 |

1,026 |

|

7.Коэффициент характеризующий структуру авансированного капитала (3/4) (Kk) |

0,750 |

0,750 |

0,000 |

|

8. Финансовая рентабельность (1/4*100%) |

21,36 |

-35,09 |

-56,45 |

Снижение уровня финансовой рентабельности произошло в результате воздействия следующих факторов:

Влияние изменения рентабельности продаж:

Dk(kp)= (kp1* kа0 * kк0) – (kp0 * kа 0 * kк0)= -1,152*7,133*0,750=-6,163

Влияние изменения ресурсоотдачи:

Dk(kа)= (kp1* kа1 * kк0) – (kp1 * kа 0 * kк0)= -0,598 *1,026*0,750=- 0,46

Влияние изменения структуры авансированного капитала:

Dk(kк)= (kp1* kа1 * kк1) – (kp1 * kа 1 * kк0)=-0,598*8,160*0=0.

Данные факторного анализа свидетельствуют о том, что снижение уровня финансовой рентабельности в отчетном году по сравнению с предыдущим на 56,45% обусловлено замедлением скорости оборачиваемости активов предприятия.