- •Экзамен фин менеджмент!!!

- •1. Сущность финансового менеджмента в современных экономических условиях.

- •2. Основные Задачи и функции финансового менеджера

- •3.Основные существующие подходы к определению финансового менеджмента.

- •4. Основные прогнозно-аналитические методы и приемы, используемые в финансовом менеджменте.

- •Вопрос 5 Основные модели, используемые в финансовом анализе и прогнозировании

- •Вопрос 6 Принципы анализа финансово-хозяйственной деятельности

- •9. Система показателей оценки имущественного и финансового положения компании

- •10. Коэффициенты ликвидности

- •3. Коэффициент текущей ликвидности

- •11. Коэф-ы финансовой устойчивости

- •12. Profitability ratios - Коэффициенты рентабельности

- •13. Activity ratios - Коэффициенты деловой активности

- •14. Investment ratios - Инвестиционные критерии.

- •15. Способы использования аналитических показателей

- •16.Система сбалансированных показателей

- •17. Цели, задачи, функции финансового планирования на предприятии

- •18. Система финансовых целей компании

- •19 Вопрос. Методы прогнозирования основных финансовых показателей

- •20 Вопрос. Бюджетирование деятельности предприятия.Принципы, по которым оно осуществляется

- •21.Особенности бюджетирования деятельности предприятий нефтегазовой отрасли

- •22.Основные бюджетные документы предприятий нефтегазовой отрасли

- •23.Политика предприятия в области оборотного капитала

- •24. Управление оборотными активами предприятия

- •1. Анализ оборотных активов предприятия в предшествующем периоде.

- •2. Выбор политики формирования оборотных активов предприятия.

- •25. Виды стратегии финансирования текущих активов предприятия

- •26. Управление денежными средствами компании и их эквивалентами

- •27. Модель Баумоля.

- •28. Модель Миллера – Орра.

- •Управление дебиторской задолженностью компании

- •Анализ дз предприятия за предшествующий период

- •30. Управление товарно-материальными запасами компании

- •31. Анализ стоимости и структуры капитала

- •32. Стоимость основных источников капитала

- •33.Средневзвешенная стоимость капитала

- •34. Основные теории структуры капитала

- •35. Леверидж и его роль в финансовом менеджменте

- •36. Операционный леверидж компании

- •37. Финансовый леверидж компании

- •38. Виды рисков финансовом менеджменте

- •39. Дивидендная политика. Дивиденды, выплачиваемые по акциям крупнейших компаний нефтегазового сектора.

- •40.Факторы, определяющие дивидендную политику компании

- •41. Виды дивидендных выплат и их источники

- •42. Виды инвестиционных ресурсов компании. Ролитика управления ими.

- •43. Формирование собственных инвестиционных ресурсов компании

- •44. Формирование заемных инвестиционных ресурсов.

- •45. Ipo. Факторы, влияющие на эффективность проведения. Оценка эффективности проведения ipo.

- •46. Проблемы и перспективы ipo в россии

- •47. Оценка акций компании

- •48. Оценка облигаций компании

- •49. Гибридное финансирование

- •50. Оценка и управление стоимостью компании

- •51. Реорганизация корпораций: слияния, покупки и дробления

- •Анализ слияния производится следующим образом:

- •Роль инвестиционных банков заключается в следующем:

- •Дробление. Существует 3 типа дробления (divestiture):

- •52. Управление корпорационными рисками

- •53. Мошенничество в компаниях

- •54. Банкротство, реорганизация и ликвидация

- •55. Взаимодействие предприятий нефтегазового сектора и банков

- •56. Финансовый менеджмент в транснациональных корпорациях

28. Модель Миллера – Орра.

Таким образом, к денежным средствам могут быть применены модели, разработанные в теории управления запасами и позволяющие оптимизировать величину денежных средств. Речь идёт о том, чтобы оценить:

1. Общий объём денежных средств и их эквивалентов;

2. Какую их долю следует держать на расчётном счёте, а какую в виде быстрореализуемых ценных бумаг;

3. Когда и в каком объёме осуществлять взаимную трансформацию денежных средств и быстрореализуемых активов

В западной практике наибольшее распространение получили модель Баумоля и модель Миллера-Орра. Первая была разработана В. Баумолем (W. Bumol) в 1952 году, вторая - М. Миллером (М. Miller) и Д. Орром (D. Оrr) в 1966 году. Непосредственное применение этих моделей в отечественной практике пока затруднено ввиду инфляции, высоких учётных ставок, неразвитости рынка ценных бумаг и т.п., поэтому приведём лишь краткое теоретическое описание данных моделей и их применение на условных примерах.

Модель, разработанная Миллером и Орром, представляет собой компромисс между простотой и реальностью. Она помогает ответить на вопрос: как предприятию следует управлять своим денежным запасом, если невозможно предсказать каждодневный отток или приток денежных средств? Миллер и Орр используют при построении модели процесс Бернулли - стохастический процесс, в котором поступление и расходование денег от периода к периоду являются независимыми случайными событиями.

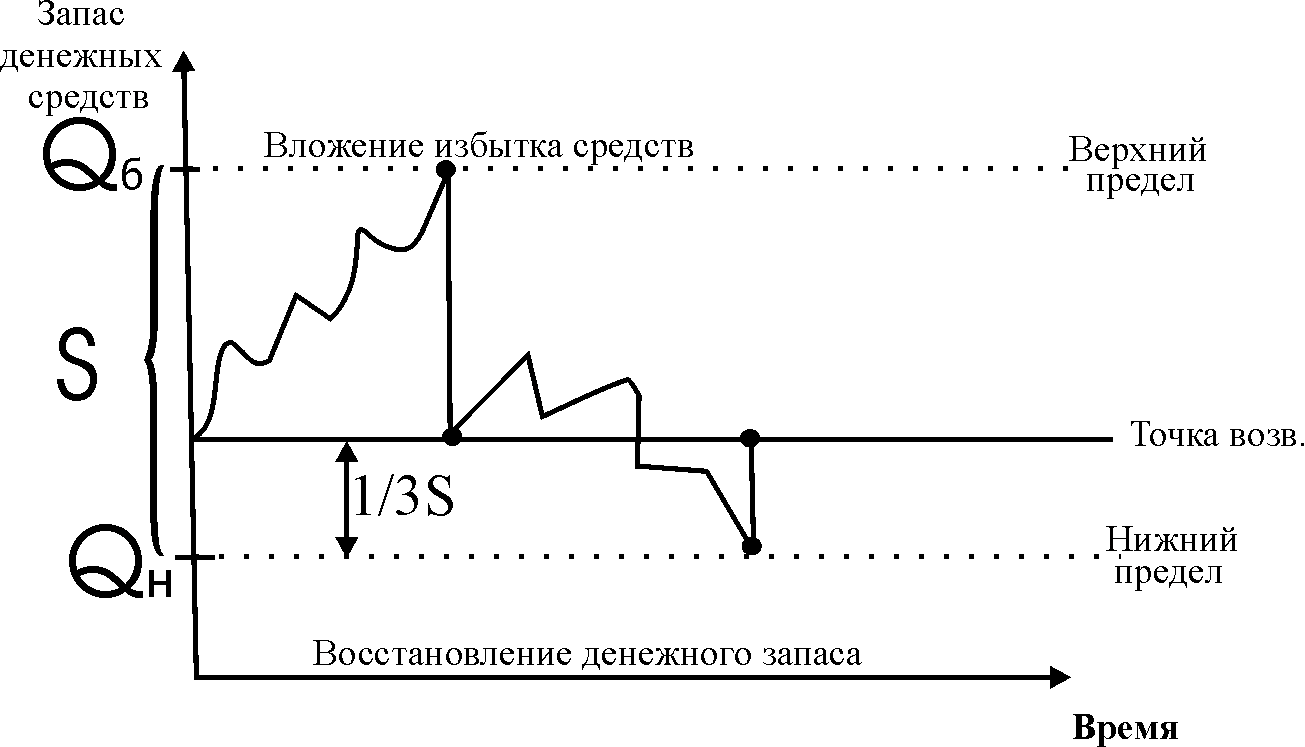

Логика действий финансового менеджера по управлению остатком средств на расчётном счёте представлена на рис.4.8 и заключается в следующем. Остаток средств на счёте хаотически меняется до тех пор, пока не достигает верхнего предела. Как только это происходит, предприятие начинает покупать достаточное количество ценных бумаг с целью вернуть запас денежных средств к некоторому нормальному уровню (точке возврата). Если запас денежных средств достигает нижнего предела, то в этом случае предприятие продаёт свои ценные бумаги и таким образом пополняет запас денежных средств до нормального предела.

Рис.4.8 Модель Миллера - Орра

При решении вопроса о размахе вариации (разность между верхним и нижним пределами) рекомендуется придерживаться следующий политики: если ежедневная изменчивость денежных потоков велика или постоянные затраты, связанные с покупкой и продажей ценных бумаг, высоки, то предприятию следует увеличить размах вариации и наоборот. Также рекомендуется уменьшить размах вариации, если есть возможность получения дохода благодаря высокой процентной ставке по ценным бумагам. Реализация модели осуществляется в несколько этапов:

1. Устанавливается минимальная величина денежных средств (Он), которую целесообразно постоянно иметь на расчётном счёте (она определяется экспертным путём исходя из средней потребности предприятия в оплате счетов, возможных требований банка и др.).

2. По статическим данным определяется вариация ежедневного поступления средств на расчётный счёт (V).

3. Определяются расходы (РХ) по хранению средств на расчётном счёте (обычно их принимают в сумме ставки ежедневного дохода по краткосрочным ценным бумагам, циркулирующим на рынке) и расходы (РТ) по взаимной трансформации денежных средств и ценных бумаг (эта величина предполагается постоянной; аналогом такого вида расходов, имеющим место в отечественной практике, являются, например, комиссионные, уплачиваемые в пунктах обмена валюты).

4. Рассчитывают размах вариации остатка денежных средств на расчётном счёте (S) по формуле (4.14.):

![]() (4.14.)

(4.14.)

5. Рассчитывают верхнюю границу денежных средств на расчётном счёте (Ов), при превышении которой необходимо часть денежных средств конвертировать в краткосрочные ценные бумаги:

Qb=Qh+S. (4.15.)

6.Определяют точку возврата (ТВ) - величину остатка денежных средств на расчётном счёте, к которой необходимо вернуться в случае, если фактический остаток средств на расчётном счёте выходит за границы интервала (QН, QВ).