- •Глава 3. Общая схема интеллектуальной информационной системы

- •3.1. Основные компоненты интеллектуальной информационной системы (иис)

- •Примеры отношений включения

- •Характеристики использования знаний приложениями иис

- •3.2. Конструирование базы знаний

- •3.3. Техника вывода

- •3.4. Система естественно-языкового интерфейса (сеяи)

- •3.5. Технология работы интеллектуальных информационных систем (иис)

- •3.6. Байесовская сеть

- •Разработка прототипа системы поддержки решений

- •Оптимальные рекомендации

- •Искусственный интеллект в управлении инвестициями

Искусственный интеллект в управлении инвестициями

Рассмотрим применение методов искусственного интеллекта в области инвестиций, для которой качество принимаемых решений непосредственно связано с финансовым выигрышем или потерями. Представление знаний для инвестирования должно удовлетворять следующим требованиям: классификация по отраслям промышленности или по отдельным фирмам-производителям.

Так как информация должна храниться как на уровне отрасли, так и на уровне отдельных компаний, необходимо различать классы (например, отрасли) и отдельные индивидуалы внутри класса (например, конкретные компании). Критерии классификации, такие как страны или секторы экономики, могут также быть использованы как вышестоящие классификационные группировки. Представление в виде фреймов позволяет обрабатывать эти признаки эффективным образом. Агрегирование данных по отрасли на основании данных по отдельным компаниям, как и усреднение и суммирование данных по отдельным компаниям, входящим в класс, облегчается за счет использования фреймов. Представление исключений также необходимо, чтобы выразить течение ситуации как хорошая отрасль, за исключением плохих компаний в отрасли, или плохая отрасль, за исключением хороших компаний в отрасли.

В правилах на рис. 3.12 присутствуют неопределенности. На практике, однако, редко существуют правила со 100-процентной уверенностью. Следовательно, желательно, чтобы каждое правило содержало информацию относительно уровня уверенности. То же самое справедливо для фактов. Например, компания может продавать (производить) как электронную аппаратуру, так и механизмы. В этом случае классификация является недетерминированной; точно так же оценки значений уровня продаж и скорости роста не могут быть обычно предсказаны со 100-процентной уверенностью. Следовательно, факты должны содержать информацию об уровне уверенности (надежности).

Для пояснения экспертной системой своих действий необходимо определить разновидности диалога, соответствующие инвестированию. Типичными видами диалогов, при помощи которых ЭС поясняет ход своих рассуждений, могут быть следующие.

Так, индивидуальные рейтинги акций могут быть оценены и классифицированы одной из 10 категорий ААА, АА, А, ВВВ, ВВ, В, ССС, СС, С и так далее до D. Упорядочение акций — проблема классификации. Может быть использована либо стратегия вывода с просмотром путей вывода вперед, либо в обратном направлении. Однако поскольку некоторые численные факторы по своей природе взаимно компенсирующие, их можно использовать в схеме с взвешенной линейной комбинацией. Акции в различных отраслях промышленности могут быть оценены по той же схеме градации, которая используется для оценки отдельных акций. Пользователь может потребовать ранжирования групп акций в соответствии с некоторыми критериями. Если запрашиваемый критерий точно такой же, как тот, который используется в уже имеющемся правиле, упорядочение может быть непосредственно получено из заключительной части правила. Если критерий не точно такой же, заключение может быть синтезировано посредством процесса вывода.

Упорядочение акций состоит в простой сортировке акций, оценка которых уже произведена.

Генерация объяснений производится таким образом, чтобы правила, связанные с определенным заключением объясняли причины, почему акции оценены именно таким способом. После изучения причин агент может изменить вес по некоторым причинам интерактивно. Следовательно, имеется необходимость поддерживать интерактивный анализ чувствительности в виде объяснительной компоненты диалога.

Для некоторых стратегий инвестирования необходима последовательность динамических решений купли/продажи акций.

Эксперты по решениям в области инвестиций могут использовать также модели математического моделирования для оптимизации и статистические модели для оценки. Чтобы выбрать соответствующие средства, необходимо расширить обозначения базы знаний и машины вывода. Оптимизационные модели можно рассматривать как другой тип представления данных знаний и алгоритмов, таких как симплексный алгоритм для решения проблем линейного программирования как средства численного вывода для решения проблем. Чтобы расширить и унифицировать обозначения представления и вывода, полезно реинтерпретировать математическую модель с точки зрения экспертных систем. Кроме того, машинное обучение и статистические выводы тесно связаны. Одна из основных целей статистики — извлечь параметры из большого набора данных. Статистические методы — дискриминантами и регрессионный анализ — могут быть использованы как средства индуктивного вывода. По этим причинам архитектура интегрирования знаний и математической модели является важной задачей.

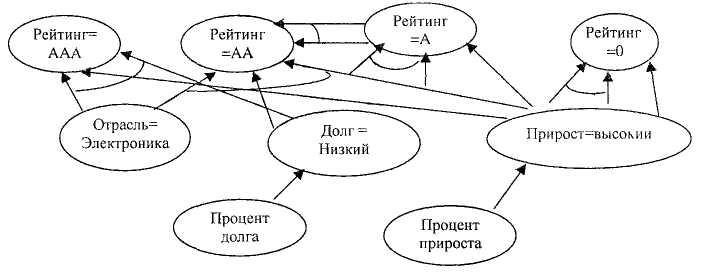

На рис. 3.12 показаны правила, могущие использоваться как средство при принятии решений об инвестициях. Факты — это собрание утверждений и выводов, полученных по правилам. База фактов иногда называется базой данных. Например, рассмотрим следующие факты, известные относительно некоторого товара.

Рис 3.12 Иллюстрация графа выводов И/ИЛИ

Отрасль = радиоэлектроника Процент задолженности = 80% Процент роста = 40%.

Используя эти факты, которые могут быть извлечены из простой базы данных, следующие факты можно извлечь согласно правилам 2 и 5.

Прирост = высокий

Задолженность = низкая

Можно согласно правилу 1 извлечь также такой факт

Рейтинг = АА или ААА.

Примеры правил:

Правило: Правило 1. Если Отрасль = Электроника И Долг = Низкий. И Рост = Высокий. Тогда Рейтинг = АА или ААА

Правило: Правило 2. Если Процент Прироста > = 30%. Тогда Прирост = Высокий

Правило: Правило 3. Если Процент Прироста < 30% И Процент Прироста >= 10%. Тогда Прирост = Средний

Правило: Правило 4. Если Процент Прироста <10%. Тогда Рост = Низкий

Правило: Правило 5. Если Процент Долга <=100%. Тогда Долг = Низкий

Как отмечалось ранее, существуют два общих типа стратегий вывода в прямом направлении и обратном направлении. Эти стратегии правил базы данных можно пояснить, используя ациклический AND/OR орграф. Орграф означает ориентированный, на котором дуги указывают отношение AND.

В соответствии с графом вывод в прямом направлении начинается как процесс вывода путем запроса относительно фактов и вершин, являющихся листьями, таких как отрасль, долг, прирост. Если заданы факты долг и прирост, статус получается прослеживанием направленных вершин. Итерации продолжаются до тех пор, пока не будет достигнуто определенное заключение и в этот момент вывод заканчивается.

Возвратная стратегия начинается с корневой вершины: такой, как рейтинг = ААА. Чтобы подтвердить, удовлетворяет или нет заключению определенная ценная в данном случае бумага, система прослеживает вниз направленные ребра, считывая информацию с листьев, такую как отрасли, процент за задолженности и темпы роста. Если ответы на эти вопросы удовлетворяют условиям на текущее заключение, подтверждается достижение очередной цели и процесс вывода может быть остановлен.

Однако если цель ААА не достигнута, процедура поиска для достижения целей следующего уровня должна быть продолжена итеративным образом.

Компонента объяснения для вывода на экран монитора пояснений к выводу может просто использовать сами правила вывода в несколько упрощенной форме. Хорошим способом объяснения является простой показ данных, связанных с выводом.