- •Раздел I. Основные понятия оценки бизнеса

- •Глава 1. Основы оценки предприятия

- •1.1. Цели оценки и виды стоимости

- •Виды стоимости

- •2.2 Принципы оценки стоимости

- •2. 3 Факторы, влияющие на стоимость имущества предприятия

- •Глава 2. Временная оценка денежных потоков

- •2.1.Будущая стоимость единицы (накопленная сумма единицы)

- •Более частое начисление процента.

- •Вопросы для контроля

- •2.2. Текущая стоимость единицы

- •Вопросы для контроля

- •2.3.Текущая стоимость аннуитета

- •Авансовый аннуитет

- •Вопросы для контроля

- •Использование двух факторов

- •2.4. Взнос на амортизацию единицы

- •Вопросы для контроля

- •2.5. Накопление единицы на период (будущая стоимость аннуитета)

- •Вопросы для контроля

- •2.6. Фактор фонда возмещения

- •Вопросы для контроля

- •2.7. Взаимосвязь между различными функциями

- •4. Что такое ликвидность?

- •Глава 3. Технология оценки стоимости предприятия

- •Итоговые контрольные задачи к разделу.

- •Раздел 2. Основные подходы к оценке бизнеса

- •Глава 4. Доходный подход к оценке бизнеса

- •4.1. Метод прямой капитализации доходов

- •4.2. Способы возмещения инвестиционного капитала (метод Ринга, метод Инвуда, метод Хоскольда)

- •4.3. Метод дисконтированных денежных потоков

- •Что такое ликвидность?

- •Глава 5. Сравнительный подход к оценке бизнеса

- •5.1. Общая характеристика сравнительного подхода

- •5.2. Методы сравнительного подхода

- •Контрольные тесты

- •Глава 6. Оценка бизнеса затратным подходом

- •Участок земли пригоден по нормам зонирования для строительства офисного, торгового или гостиничного здания. Определите остаточную стоимость земли.

- •Оцените стоимость жилого объекта недвижимости площадью в 1600 кв.М., используя затратный подход:

- •Какова общая расчетная стоимость объекта в соответствии с затратным подходом?

- •Раздел 3. Оценка стоимости различных видов имущества предприятия

- •Глава 7. Особенности оценки земли

- •7.1. Принципы оценки земли и его регулирование

- •7.2. Методы оценки земли

- •Глава 8. Виды недвижимого имущества и его оценка

- •8.1. Понятие и признаки недвижимости.

- •8.2. Специфика недвижимости как товара

- •Глава 9. Сравнительный подход в оценке недвижимости

- •9.1. Особенности применения сравнительного подхода

- •9.2. Классификация и суть поправок

- •Экспертные методы расчета и внесения поправок

- •9.3. Оценка на основе соотношения дохода и цены продажи

- •Валовой рентный мультипликатор (врм).

- •Общий коэффициент капитализации (окк).

- •Контрольные вопросы:

- •Глава 10 Оценка стоимости машин и оборудования

- •10.1 Основные понятия оценки машин и оборудования

- •10.2 Методы оценки машин и оборудования.

- •Глава 11. Особенности оценка транспортных средств

- •11.1. Предмет, объект и задачи исследования транспортных средств

- •11.2 Общая характеристика легковых автомобилей

- •11.3. Особенности расчета оценки рыночной стоимости подержанных автотранспортных средств с учетом их технического состояния

- •Контрольные тесты:

- •12.1. Нематериальные активы организации и их использование

- •12. 2. Цели и задачи оценки стоимости нематериальных активов

- •3.1. Доходный подход.

- •3.2. Сравнительный подход.

- •3.3. Затратный подход.

- •Тесты для рубежного контроля: Который из нижеперечисленных видов деятельности не может быть отнесен к судебно-экспертной деятельности?

- •Устранимый износ

- •Неустранимый износ

- •Физический износ

- •Что такое ликвидность?

- •Деньги или денежный эквивалент, который покупатель готов обменять на какой-либо предмет или объект:

- •Список литературы

- •Типовое заключение по оценке земельного участка, принадлежащего залогодателю на праве собственности

- •25 Января 2002

- •Оценка произведена на основании произведенного обследования объекта и предоставленных документов:

- •1. Описание предмета залога

- •2. Оценка предмета залога

- •2.1. Рыночный метод

- •2.2. Затратный метод

- •3. Заключение

- •3.1. Итоговая оценочная стоимость

- •3.2. Залоговая стоимость

- •3.3. Расчет оптимальной суммы кредитования

- •Типовое заключение по оценке жилого дома

- •9 Января 2002

- •1. Описание обеспечения

- •2.1. Рыночный метод

- •3. Заключение

- •3.1. Итоговая оценочная стоимость

- •3.2. Залоговая стоимость

- •3.3. Расчет оптимальной суммы кредитования

- •Типовое заключение по оценке квартиры

- •29 Января 2002

- •1. Описание обеспечения

- •2. Оценка обеспечения

- •2.1. Рыночный метод

- •3. Заключение

- •3.1. Итоговая оценочная стоимость

- •3.2. Залоговая стоимость

- •По оценке транспортного средства

- •9 Января 2002

- •1. Описание и оценка обеспечения

- •Оценка обеспечения

- •2.1. Рыночный метод

- •Порядок расчета следующий:

- •3. Заключение

- •3.1 Оценочная стоимость

- •3.2. Залоговая стоимость

- •3.3 Расчет оптимальной суммы кредитования

4.2. Способы возмещения инвестиционного капитала (метод Ринга, метод Инвуда, метод Хоскольда)

Существуют три способа возмещения инвестированного капитала при полной потере объектом стоимости к концу срока владения:

прямолинейный возврат капитала (метод Ринга);

возврат капитала по фонду возмещения и ставке дохода на инвестиции (метод Инвуда). Его иногда называют аннуитетным методом;

возврат капитала по фонду возмещения и безрисковой ставке процента (метод Хоскольда).

Метод Ринга. Этот метод целесообразно использовать, когда ожидается, что возмещение основной суммы будет осуществляться равными частями. Годовая норма возврата капитала рассчитывается путем деления 100%-ой стоимости актива на остающийся срок полезной жизни, то есть это величина обратная сроку службы актива. В этом случае считается, что средства, направляемые в фонд возмещения, не реинвестируются. Формула коэффициента капитализации принимает следующий вид:

Rk = Rd + 1/n, (4.14.)

где n - оставшийся срок экономической жизни

Например. Условия инвестирования:

Срок службы объекта - 5 лет;

R - ставка доходности инвестиций -12%;

Сумма вложений капитала в недвижимость 10000 тенге.

Требуется определить коэффициент капитализации по методу Ринга.

Решение: Ежегодная прямолинейная норма возврата капитала составит 20%, т.к. за 5 лет будет списано 100% актива (100 : 5 = 20). В этом случае коэффициент капитализации составит 32% (12% + 20% = 32%).

Возмещение основной суммы капитала с учетом требуемой ставки доходности инвестиций отражено в таблице 4.1.

Таблица 4.1. Возмещение инвестируемого капитала по методу Ринга.

|

№ п/п |

Остаток капиталовложений на начало периода |

Возмещение капиталовложений |

Доход на инвестированный капитал (12%) |

Общая сумма дохода |

|

1 |

10000 |

2000 |

1200 |

3200 |

|

2 |

8000 |

2000 |

960 |

2960 |

|

3 |

6000 |

2000 |

720 |

2720 |

|

4 |

4000 |

2000 |

480 |

2480 |

|

5 |

2000 |

2000 |

240 |

2240 |

|

|

Всего за 5 лет |

10000 |

3600 |

13600 |

Возврат капитала происходит равными частями в течение срока службы объекта недвижимости.

Метод Инвуда используется если сумма возврата капитала реинвестируется по ставке доходности инвестиции. В этом случае норма возврата как составная часть коэффициента капитализации равна фактору фонда возмещения при той же ставке процента, что и по инвестициям

Rk = R + SFF(n,Y), где (4.15)

SFF - фактор фонда возмещения;

Y = R - ставка дохода на инвестиции.

Например. Условия инвестирования:

срок владения объектом - 5 лет;

дохода на инвестиции составляет 12%.

требуется определить коэффициент капитализации.

Решение: Коэффициент капитализации рассчитывается как сумма ставки дохода на инвестиции 0,12 и фактора фонда возмещения (для 12%, 5 лет) 0,1574097. Коэффициент капитализации равен 0,2774097 .

Таблица 4.2. Возмещение инвестированного капитала по методу Инвуда.

|

№ п/п |

Остаток основной суммы капитала на начало года |

Общая сумма возмещения |

в том числе |

|

|

% на капитал |

Возмещение основной суммы |

|||

|

1 |

10000 |

2774,10 |

1200 |

1574,10 |

|

2 |

8425,90 |

2774,10 |

1011,11 |

1762,99 |

|

3 |

6662,91 |

2774,10 |

799,55 |

1974,55 |

|

4 |

4688,36 |

2774,10 |

562,60 |

2211,50 |

|

5 |

2476,86 |

2774,10 |

297,22 |

2476,88 |

Метод Хоскольда. Используется в тех случаях, когда ставка дохода первоначальных инвестиций несколько высока, что маловероятно реинвестирование по той же ставке. Для реинвестируемых средств предполагается получение дохода по безрисковой ставке

Rk = R + SFF(n,Yб), где (4.16)

Yб - безрисковая ставка процента

Например. Инвестиционный проект предусматривает ежегодный 12%-ый доход на инвестиции (капитал) в течение 5 лет. Суммы в счет возврата инвестиций могут быть без риска реинвестированы по ставке 6%. Определить коэффициент капитализации.

Решение: Если норма возврата капитала равна 0,1773964, что представляет собой фактор фонда возмещения для 6% за 5 лет, то коэффициент капитализации равен 0,2973964 (0,12 + 0,1773964).

Если прогнозируется, что инвестиции потеряют стоимость лишь частично, то коэффициент капитализации рассчитывается несколько иначе, поскольку частично возмещение капитала производится за счет перепродажи недвижимости. а частично за счет текущих доходов.

Например. Прогнозируется продажа объекта недвижимости через 5 лет за 50% его первоначальной цены. Ставка дохода на инвестиции составляет 12%. Требуется определить коэффициент капитализации.

Решение: По методу Ринга норма возврата капитала равна 10% (50% : 5 лет); Rk = 0,1 (норма возврата капитала) + 0,12 (ставка доходности инвестиций) = 0,22 = 22%.

По методу Инвуда норма возврата капитала определяется путем умножения фактора фонда возмещения на процент потери первоначальной цены недвижимости.

50%-ная потеря 0,1574097 = 0,07887

Rk = 0,07887 (норма возврата капитала) + 0,12 (ставка дохода на инвестиции) = 0,19887 = 19,87%.

При падении цены актива, вне зависимости от того рассчитывается ли норма возврата капитала методом Ринга, Хоскольда, или Инвуда ставка доходности инвестиций меньше ставки капитализации

Rk R

Если при вложении инвестиций в недвижимость инвестор рассчитывает на то, что в будущем цена недвижимости возрастает, то расчет строится на прогнозе инвестора о повышении цены земли, зданий, сооружений под влиянием увеличения спроса на отдельные виды недвижимости или из-за роста инфляции. В связи с этим появляется необходимость учета в ставке капитализации прироста стоимости капиталовложений.

Например. Требуемая ставка дохода на капитал равна 12%. Прирост цены недвижимости к концу 5 лет составит 40%.

Решение: В случае повышения стоимости инвестиционных средств выручка от продажи не только обеспечивает возврат всего вложенного капитала, но и приносит часть дохода, необходимого для получения 12% ставки дохода на капитал. Поэтому коэффициент капитализации должен быть уменьшен с учетом ожидаемого прироста капитала. Рассчитаем отложенный доход: 0,4 0,1574 (фактор фонда возмещения за 5 лет при 12%) = 0,063. Из ставки доходности инвестиций на капитал вычитается отложенный доход и, таким образом, определяется коэффициент капитализации.

Rk = R - SFF (n,Y), где (4.17)

- процент прироста цены актива

Таким образом, если прогнозируется прирост стоимости актива, то ставка дисконтирования будет больше ставки капитализации.

Rk

R

Метод рыночной экстракции.

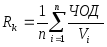

Основываясь на рыночных данных по ценам продаж и значений ЧОД сопоставимых объектов недвижимости, можно вычислить коэффициент капитализации:

(4.18)

(4.18)

где, ЧОД - чистый операционный доход i-го объекта-аналога

Vi - цена продажи i-го объекта-аналога

В этом методе нет отдельного учета возврата капитала и дохода на капитал.

Таблица 4.3. Расчет коэффициента капитализации Rk методом рыночной выжимки.

|

Показатель |

Объект |

|||

|

|

№ 1 |

№ 2 |

№ 3 |

№ 4 |

|

Цена продажи (долл.) |

120000 |

90000 |

140000 |

75000 |

|

ЧОД (долл.) |

20750 |

15000 |

25500 |

12000 |

|

Общий коэффициент капитализации |

0,172 |

0,166 |

0,182 |

0,160 |

|

Среднее значение общего коэффициента капитализации |

0,17 |

|||

При всей внешней простоте применения этот метод расчета вызывает определенные сложности - информация по ЧОД и ценам продаж относится к категории непрозрачной информации.

Данный метод расчета коэффициента капитализации используется только в условиях устойчивого рынка. При растущем рынке коэффициент капитализации снижается.

Методы расчета коэффициента капитализации с присутствием заемных средств раассмотрены ниже.

Таким образом, специфика метода капитализации доходов заключается в следующем:

в текущую стоимость переводится чистый операционный доход за один временной период (при условии, что величины будущих доходов постоянны);

не рассчитывается цена реверсии;

коэффициент капитализации рассчитывается для недвижимости:

профинансированной собственным капиталом - методом рыночной выжимки, либо методом определения коэффициента капитализации с учетом возмещения капитальных затрат;

профинансированной с привлечением заемного капитала - методом связанных инвестиций.

Преимущества метода прямой капитализации заключаются в его относительной простоте и удобстве применения для оцненки объектов, сданных в долгосрочную аренду надежным арендаторам, а также в том, что этот метод непосредственно отражает рыночную конъюнктуру, так как при его применении анализируется с точки зрения соотношения дохода (I) и стоимости (V), как правило, большое количество сделок с недвижимостью (когда коэффициент капитализации определяется методом рыночной выжимки).

Недостатки метода прямой капитализации состоят в том, что

применение его затруднительно, когда отсутствует информация о рыночных сделках, и не проведен экономический анализ соотношения дохода и стоимости;

метод не рекомендуется применять, если объект недостроен, не вышел на уровень стабильных доходов или если объект серьезно пострадал в результате форс-мажорных обстоятельств и требует серьезной реконструкции.