- •Инфляция и денежно-кредитная политика рф

- •Анализ рынка розничной торговли за 2010 год

- •Структура оборота розничной торговли по видам товаров.

- •Структура оборота розничной торговли по видам организаций

- •Региональная структура оборота розничной торговли

- •Характеристика оао «Магнит». Приоритетные направления деятельности общества

- •Конкурентные преимущества сети «Магнит»

- •Основные конкуренты сети «Магнит»

- •Ключевые операционные и финансовые показатели Органы управления

- •Структура уставного капитала

- •Сведения о размещенных акциях оао "Магнит"

- •Распределение акций

- •Информация о выплаченных дивидендах

- •Торги по акциям

- •Приоритетные направления развития общества

- •Анализ финансового состояния оао «Магнит»

- •Показатели ликвидности

- •Показатели финансовой устойчивости

- •Показатели деловой активности.

- •Показатели эффективности деятельности

- •Показатели оборачиваемости

- •Расчет стоимости объектов оценки Доходный подход

- •Сравнительный подход

- •Сравнительный анализ финансовых коэффициентов компаний-аналогов

- •Расчет основных показателей для расчета ценовых мультипликаторов

- •Расчет основных ценовых мультипликаторов

- •Затратный подход

- •Скорректированный бухгалтерский баланс на 01.10.2011г. (тыс. Долл.)

- •Вывод итоговой величины стоимости

Расчет стоимости объектов оценки Доходный подход

– совокупность методов оценки стоимости объекта оценки, основанных на определении ожидаемых доходов от использования объекта оценки.

В рамках данного подхода был использован «Метод капитализации доходов».

Метод капитализации доходов применяется если:

• потоки доходов – стабильные положительные величины;

• потоки доходов возрастают устойчивыми, умеренными темпами.

Оба эти допущения выполняются, поэтому оценщик принял решение использовать именно этот метод в доходном подходе для определения рыночной стоимости акций.

Алгоритм определения рыночной стоимости акций данным подходом:

1. Анализ финансовой отчетности, ее нормализация и трансформация(при необходимости).

2. Выбор величины постоянного дохода, которая будет капитализирована.

3. Расчет адекватной ставки капитализации.

4. Определение предварительной величины стоимости.

5. Проведение поправок на наличие нефункционирующих активов (если таковые имеются).

1эт. По причине того, что оценка производилась с использованием открытой информации компании ОАО «Магнит», невозможно произвести нормализацию финансовой отчетности. Трансформация отчетности не требуется.

2эт. Для выбора величины постоянного дохода проведем анализ взаимосвязи чистой прибыли и дивидендов, а также темпы роста дивидендов.

Выплаты дивидендов с 2005 по 2009 гг. не происходили, потому что напряженная экономическая ситуации не позволяла обществу это сделать, да еще и начало деятельности общества говорило о том, что дивиденды не будут выплачиваться по показателям консолидированной отчетности.

Таблица

Анализ выплаты дивидендов.

|

Показатели |

2009 |

2010 |

|

ЧП, тыс.долл. |

275 154 |

333 696 |

|

Общая сумма дивидендных выплат, тыс.долл. |

17 530 |

31 544 |

|

Кол-во акций, шт. |

88 975 073 |

88 975 073 |

|

Дивиденд \прибыль, тыс.долл. |

0,06 |

0,09 |

|

Дивиденд на акцию, тыс.долл. |

0,0020 |

0,0035 |

Поскольку предприятием регулярно выплачиваются дивиденды и информация о их величине открыта, на основе проведенного анализа, выбираем в качестве величины постоянного дохода величину последнего выплаченного дивиденда в размере 0,0035 тыс. долл. или по курсу доллара по отношению к рублю на 1.10.2011г., который равен 32,11руб. получается, что выплаченный дивиденд = 830,67 руб.

3эт. Расчет адекватной ставки капитализации.

Для определения ставки капитализации необходимо определить ставку дисконтирования.

Ставка дисконтирования может быть определена одним из трех методов:

-

Кумулятивный метод

-

Модель оценки капитальных активов (CAPM)

-

Модель средневзвешенной стоимости капитала (WACC).

Поскольку компания использует в процессе своей деятельности не только собственные средства, но и заемные, ставка дисконтирования рассчитанная моделью CAPM не применима.

Ввиду недостаточности информации и отсутствия доступа в компанию, и невозможности переговоров в руководством и сотрудниками применить метод кумулятивного построения невозможно, поскольку мы получим необъективную величину стоимости.

Так как у нас присутствуют как заемные так и собственные средства значит будем рассчитывать модель средневзвешенной стоимости капитала (WACC - Weighted Average Cost of Capital).

Расчет ставки дисконтирования WACC для ОАО «Магнит»

WACC = Ks * Ws + Kd * Wd * (1 - T)

где, Ks - стоимость собственного капитала (%);

Ws - доля собственного капитала (в % (по балансу);

Kd - стоимость заемного капитала (%);

Wd - доля заемного капитала (в % (по балансу);

T - ставка налога на прибыль (в %).

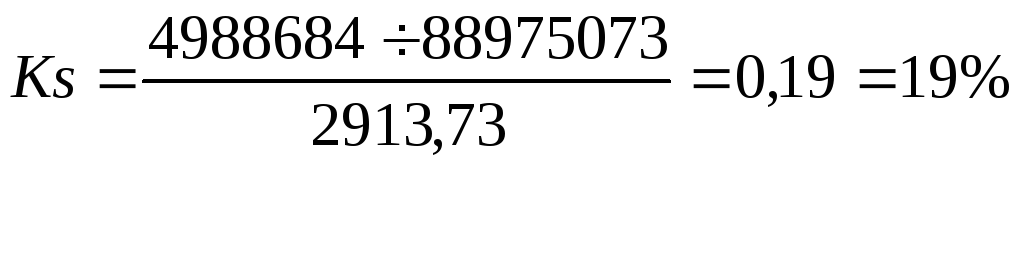

Начнем с расчета Ks (стоимость собственного капитала), который представлен ниже:

![]() ,

,

Где Vr – чистая прибыль;

N – количество обыкновенных акций;

St 1 о.а – рыночная стоимость 1 обыкновенной акции.

Следовательно:

Vr = 153 262 200 $ * 32,55 руб/$ (на 1.10.11г.) = 4 988 684 610 ;

N = 88 975 073 шт;

St 1 о.а = 2 913,73 руб. (источник http://www.rts.ru/a22999).

Стоимость привлечения заемного капитала Kd определяем исходя из средней процентной ставки по кредитам и займам, полученным Обществом за последний год.

|

Банк |

Ставка, % |

|

СберБанк |

11,3 |

|

ВТБ 24 |

12 |

|

Нордеа Банке |

12 |

|

BSGV |

12 |

|

Альфа-Банк |

19 |

|

Ср. % |

11,825 |

Kd = 13,26 %

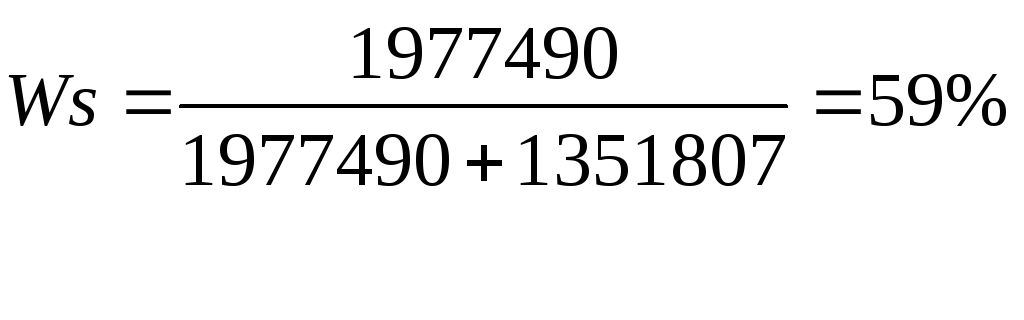

Далее произведем расчет Ws и Wd, для этого нам необходимо рассмотреть структуру баланса:

|

Пассив |

На конец отчетного периода |

|

Капитал и обязательства |

|

|

Акционерный капитал |

32 |

|

Эмиссионный доход |

1 012 190 |

|

Собственные акции, выкупленные у акционеров |

-3 533 |

|

Резерв на пересчет в валюту представления |

-36 905 |

|

Нераспределенная прибыль |

1 005 706 |

|

Итого капитал |

1 977 490 |

|

Долгосрочные обязательства |

|

|

Долгосрочные кредиты и займы |

1 241 340 |

|

Долгосрочные обязательства по финансовой аренде |

2 908 |

|

Отложенные налоговые обязательства |

107 559 |

|

Итого долгосрочные обязательства |

1 351 807 |

![]()

Рассчитаем WACC = 0,19 * 0,59 + 0,132 * 0,41 * (1 – 0,15) = 15, 8%

Теперь определим коэффициент капитализации, путем вычитания из ставки дисконтирования долгосрочного темпа роста дивидендов:

![]()

4эт. Определение предварительной величины стоимости.

Для определения величины стоимости 1 обыкновенной акции применим Модель Гордона:

![]() или

830, 67 руб.

или

830, 67 руб.

Т.е. стоимость одной обыкновенной акции ОАО « Магнит» составляет 830 руб (по курсу доллара = 32,11 руб. на 1.10.2011г).

5эт. Проведение поправок на наличие нефункционирующих активов (если таковые имеются).

Невозможно осуществить ввиду нехватки информации.

Таким образом, стоимость обыкновенной акций ОАО «Магнит», рассчитанная доходным подходом по состоянию на 01.10.2010г. составляет 830 руб.