- •1. Характеристика фінансової звітності і загальні вимоги до неї

- •2. Загальна характеристика фінансового обліку

- •3. Порядок відкриття поточних рахунків в банках в іноземній валюті

- •4. Особливості обліку операцій на поточних рахунках в іноземній валюті

- •5. Облік операцій пов’язаний з покупкою та продажем інвалюти

- •6.Поняття та класифікація дебіторської заборгованості. Задачі обліку

- •7. Визнання і оцінка дебіторської заборгованості

- •8,9. Розрахунки з покупцями та замовниками

- •10. Методи нарахування резерву сумнівних боргів

- •11. Облік резерву сумнівних боргів

- •12. Облік розрахунків за виданими авансами

- •13. Облік розрахунків за претензіями

- •14. Облік за відшкодування матеріального збитку

- •15. Склад і класифікація основних засобів

- •16. Порядок визначення первісної вартості

- •18. Облік капітальних інвестицій

- •19. Облік надходження основних засобів

- •20. Облік вибуття основних засобів

- •20. Вибуття основних засобів.

- •Згідно з псбо 7: Вибуття основних засобів:

- •21. Облік інших необоротних матеріальних активів

- •23. Методи нарахування амортизації.

- •24. Оцінка і відображення у фін обліку оренди.

- •25. Облік інвестиційної нерухомості.

- •27. Облік наявності та руху нематеріальних активів

- •28. Облік амортизації нематеріальних активів

- •29,30. Переоцінка та зменшення корисності нма.

- •31. Відновлення корисності активу

- •32. Поняття та класифікація запасів

- •33. Визначення первісної вартості запасів

- •34. Облік і розподіл транспортно-заготівельних витрат

- •35. Оцінка вибуття запасів

- •36. Синтетичний і аналітичний облік сировини і матеріалів, палива, готової продукції, товарів; особливості обліку мшп.

- •37. Класифікація фінансових активів.

- •38. Порядок визнання і первинної оцінки фінансових активів.

- •39. Припинення визнання фінансових активів.

- •40. Визнання, класифікація, первісна оцінка фінансових інвестицій.

- •41. Оцінка фінансових інвестицій на дату балансу.

- •42. Поняття «Об’’єкт обліку витрат». Принципи обліку виробничих запасів.

- •43. Види виробництв. Структура рахунку 23 «Виробництво».

- •44. Склад та класифікація витрат підприємства

- •45. Критерії визначення витрат згідно псбо-16

- •46. Облік витрат, що утворюють виробничу собівартість продукції (робіт, послуг)

- •47. Облік та розподіл загальновиробничих витрат

- •48. Склад витрат, що утворюють собівартість реалізованої продукції (робіт, послуг) та їх облік

29,30. Переоцінка та зменшення корисності нма.

Переоцінка нематеріальних активів є однією з причин збільшення їх

балансової вартості. Кожне підприємство має право здійснення переоцінки

нематеріальних активів до справедливої вартості, проте це відноситься

тільки до тих активів, які існують на активному ринку. При переоцінці

одного нематеріального активу слід переоцінити і всі інші нематеріальні

активи даної групи. Причому, якщо підприємством проведена переоцінка

нематеріальних активів певної групи, то в подальшому таку переоцінку

необхідно здійснювати щорічно.

Техніка підрахунку визначається п. 21 П(С)БО 8. Методика переоцінки

наступна:

1. Визначається індекс переоцінки (Іп) за формулою:

[pic] (7.1)

2. Переоцінена вартість і переоцінена сума зносу розраховуються наступним

чином:

[pic] (7.2)

[pic] (7.3)

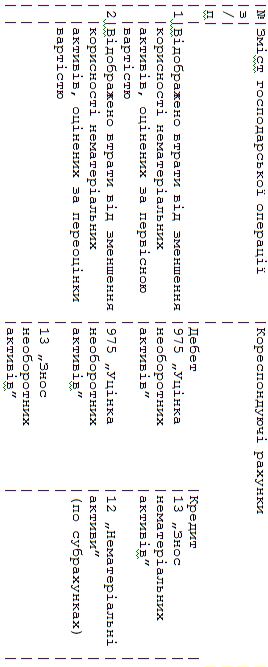

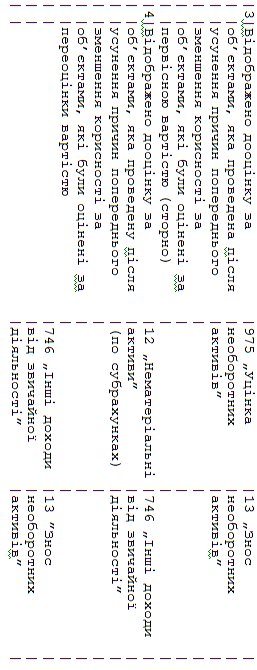

Порядок відображення переоцінки нематеріальних активів в обліку

залежить від виду переоцінки (рис. 7.1).

[pic]

Рисунок 7.1 Схема відображення переоцінки нематеріальних активів у обліку

за П(С)БО 8

Якщо залишкова вартість нематеріального активу дорівнює нулю, то його

переоцінена залишкова вартість визначається додаванням справедливої

вартості цього об’єкту до його первісної (переоціненої) вартості без зміни

суми зносу об’єкту.

Відомості про зміни первісної вартості та суми зносу нематеріальних

активів заносяться до регістрів їх аналітичного обліку.

В процесі використання нематеріальних активів може відбутись

зменшення їх корисності. Втрати від зменшення корисної вартості включаються

до складу витрат звітного року із збільшенням у балансі суми зносу

нематеріальних активів.

Якщо причини зменшення корисності об’єкту нематеріальних активів

перестали існувати, то втрати від зменшення корисності за попередні періоди

виключаються на відповідну суму способом сторно із суми витрат звітного

періоду та із суми зносу об’єкта нематеріальних активів.

Зменшення корисності нематеріального активу в обліку відображається

наступними проводками:

Таблиця 7.1

31. Відновлення корисності активу

П(С)БО 28 «Зменшення корисності активу»

Якщо на дату річного балансу ознаки зменшення корисності активу перестали існувати, то підприємство визначає і відображає вигоди від відновлення його корисності.

Про відновлення корисності активу можуть свідчити, зокрема, такі ознаки:

1. Суттєве збільшення ринкової вартості активу протягом звітного періоду.

2. Суттєві позитивні зміни в технологічному, ринковому, економічному або правовому середовищі, у якому діє підприємство, що відбулися протягом звітного періоду.

3. Зменшення протягом звітного періоду ринкових ставок відсотка або інших ринкових ставок доходу від інвестицій, яке може вплинути на ставку дисконту і суттєво збільшити суму очікуваного відшкодування активу.

4. Суттєві зміни активу та/або способу його використання протягом звітного періоду або такі очікувані зміни в наступному періоді, які позитивно вплинуть на діяльність підприємства.

5. Інші свідчення того, що ефективність активу є або буде кращою, ніж очікувалось.

Якщо ознаки зменшення корисності активу перестали існувати, то вигоди від відновлення корисності активу визнаються іншим доходом, а щодо активів, відображених в обліку за переоціненою вартістю, - у порядку, передбаченому відповідним положенням (стандартом) бухгалтерського обліку з одночасним збільшенням його балансової (залишкової) вартості. Після відновлення корисності активу, що амортизується, нарахування амортизації здійснюється, виходячи з нової балансової (залишкової) вартості активу і переглянутого (у разі зміни) строку його корисного використання (експлуатації). Балансова (залишкова) вартість активу, збільшена внаслідок відновлення його корисності, не повинна перевищувати балансову (залишкову) вартість цього активу, визначену на дату відновлення корисності без урахування попередньої суми втрат від зменшення його корисності.

Вигоди від відновлення корисності-величина, на яку сума очікуваного відшкодування активу (у межах балансової (залишкової) вартості цього активу, визначеної на дату відновлення корисності без урахування попередньої суми втрат від зменшення його корисності) перевищує його балансову (залишкову) вартість.

Приклад визначення суми вигід від відновлення корисності активу

На дату річного балансу в підприємства є такі дані:

первісна вартість устаткування - 100000 грн.;

метод нарахування амортизації - прямолінійний;

строк корисного використання - 10 років;

строк фактичного використання - 3 роки;

сума нарахованої амортизації - 30000 грн.;

залишкова вартість - 70000 грн.

На зазначену дату балансу існують ознаки про зменшення корисності цього устаткування (пункт 6 Положення (стандарту) 28). За наслідками проведених розрахунків сума очікуваного відшкодування становить 56000 грн., тому підприємством на цю саму дату річного балансу визнані втрати від зменшення корисності активу в сумі 14000 (70000 - 56000) грн. При цьому метод нарахування амортизації і строк корисного використання залишилися без змін.

Через три роки на дату річного балансу встановлено, що ознаки зменшення корисності цього устаткування перестали існувати (пункти 16 - 17 Положення (стандарту) 28).

На дату оцінки вигід від відновлення корисності є такі дані:

первісна вартість - 100000 грн.;

сума нарахованої амортизації - 54000 (30000 + 56000 : 7 х 3) грн.;

сума втрат від зменшення корисності активу - 14000 грн.;

залишкова вартість - 32000 грн.;

визначена сума очікуваного відшкодування устаткування становить:

а) 37000 грн.; б) 44000 грн.

Залишкова вартість активу (після визнання вигід від відновлення його корисності) приймається за найменшою оцінкою: сумою очікуваного відшкодування активу або балансовою (залишковою) вартістю цього активу, визначеною на дату відновлення корисності без урахування попередньої суми втрат від зменшення його корисності.

Підприємство розраховує залишкову вартість устаткування без урахування раніше визнаної суми втрат від зменшення його корисності таким чином:

При первісній вартості устаткування 100000 грн., установленому строку корисного використання 10 років і застосуванні прямолінійного методу нарахування амортизації сума зносу за шість років використання цього устаткування мала б становити 60000 (100000 : 10 х 6) грн. Таким чином, залишкова вартість дорівнювала б 40000 (100000 - 60000) грн.

а) оскільки сума очікуваного відшкодування устаткування на дату визнання вигід від відновлення корисності не перевищує його залишкової вартості, визначеної на цю дату без урахування попередньої суми втрат від зменшення його корисності, то залишкова вартість приймається в сумі очікуваного відшкодування - 37000 грн.

Підприємством визнаються вигоди від відновлення корисності в сумі 5000 (37000 - 32000) грн.;

б) оскільки сума очікуваного відшкодування устаткування на дату визнання вигід від відновлення корисності перевищує його залишкову вартість, визначену на цю дату без урахування попередньої суми втрат від зменшення корисності, то залишкова вартість приймається в сумі балансової (залишкової) вартості цього активу, визначеної на дату відновлення корисності без урахування попередньої суми втрат від зменшення його корисності, - 40000 грн.

Підприємством визнаються вигоди від відновлення корисності в сумі 8000 (40000 - 32000) грн.