- •1) Обобщающие показатели:

- •2) Показатели эффективности использования труда (персонала):

- •3) Показатели эффективности использования производственных фондов:

- •4) Показатели эффективности использования финансовых средств:

- •Фондоемкость

- •Фондовооруженность

- •21. Финансовая независимость организации: определение понятия, показатели, методика их расчета и критерии оценки анализа.

- •22. Способы расчета величины собственного капитала в обороте и анализ причин ее изменения за отчетный период.

- •23. Методы расчета и анализа коэффициентов финансовой независимости организации. (то же самое, что в билете 21)

- •24. Анализ платежеспособности организации и ликвидности ее баланса. Группировка активов организации по уровню их ликвидности.

- •25. Методы расчета и анализа коэффициентов ликвидности по данным бухгалтерского баланса и отчета о движении денежных средств.

- •26. Чистые активы коммерческой организации: область применения, методы расчета и анализа

- •27. Анализ оборачиваемости оборотных активов. Расчет влияния ее изменения на величину оборотных активов.

- •28. Анализ состава, состояния, структуры и оборачиваемости дебиторской и кредиторской задолженности.

- •29. Методы интегральной (рейтинговой) оценки устойчивости финансового состояния.

- •30. Методы оценки потенциального банкротства.

Фондоемкость

Фондоемкость является обратной величиной от фондоотдачи. Она характеризует сколько основных производственных фондов приходится на 1 рубль произведенной продукции.

Фондоемкость это средняя сумма промышленно производственных основных фондов по первоначальной стоимости деленная на объем выпущенной продукции.

![]()

Снижение фондоемкости означает экномию труда.

Величина фондоотдачи показывает сколько продукции получено с каждого рубля, вложенного в основные фонды, и служит для определения экономической эффективности использования действующих основных производственных фондов.

Величина фондоемкости показывает, сколько средств нужно затратить на основные фонды, чтобы получить необходимый объем продукции.

Таким образом — фондоемкость показывает, сколько основных фондов приходится на каждый рубль выпущенной продукции. Если использование основных фондов улучшается, то фондоотдача должна повышаться, а фондоемкость — уменьшаться.

При расчете фондоотдачи из состава основных фондов выделяются рабочие машины и оборудование (активная часть основных фондов). Сопоставление темпов роста и процентов выполнения плана по фондоотдаче в расчете на 1 рубль стоимости основных промышленно-производственных фондов и на 1 рубль стоимости рабочих машин и оборудования показывает влияние изменения структуры основных фондов на эффективность их использования. Второй показатель в этих условиях должен опережать первый (если возрастает удельный вес активной части основных фондов).

Фондовооруженность

Фондовооруженность оказывает огромное влияние на величины фондоотдачи и фондоемкости.

Фондовооруженность применяется для характеристики степерь оснащенности труда работающих.

![]()

Фондовооруженность и фондоотдача связаны между собой через показатель производительности труда(Производительность труда = Выпуск продукции / Среднесписочная численность работников).

Таким образом, фондоотдача = производительность труда / фондовооруженность.

Для повышения эффективности производства, важно, чтобы был обеспечен опережающий рост производства продукции по сравнению с ростом основных производственных фондов.

10)Показатели эффективности использования оборотных активов: состав и порядок расчета.

Анализ оборачиваемости ОА явл. Важным разделом анализа деятельности организации, т.к. ускорение оборачиваемости ОА уменьшает потребность в них. Приведение материально-производственных запасов к оптимальному размеру позволяют увеличить средства в свободной денежной форме, что повышает ликвидность активов.

Для характеристики оборачиваемости оборотных активов применяется система показателей, которые показывают эффективность их использования. Система показателей оборачиваемости включает обобщающие и частные показатели:

1.Обобщающие:

Коэффициент

оборачиваемости (количество оборотов)

Коэффициент

закрепления

Средняя продолжительность одного оборота активов в днях (ПО) =(ОА*Дни(360))/Выручка

2 Частные показатели:

Характеризуют

оборачиваемость отдельных групп ОА.(З,

ДЗ, ДС-ва и др.) Формулы те же что и для

обобщающих, но в расчет берется не вся

сумма ОА, а только конкретная их группа.

На

основе этой формулы расчет средней

продолжительности одного оборота в

днях для ДЗ осуществляется по формулам:

Средний

размер ОА:

Первый

фактор – однодневная выручка (кол-ный),

второй – средняя продолжительность

одного оборота в днях (кач-ный).

На основе этой модели алгоритм расчета влияния факторов на изменение среднего размера ОА способом абсолютных отклонений будет следующим:

;

;

Экон. рез-т от изменения оборачиваемости м.б. рассчитан также по формуле:

Также широко применяется показатель продолжительности одного оборота: Поб=Поб З+ПобНДС+ПобДДЗ+ПобКДЗ+ПобФинВложен+ПобДенС+ПобПрчОА

Отдельные виды ОА имеют разл. скорость оборота, к-ая зависит от влияния внутренних и внешних факторов.

Внешние факторы:- Отраслевая принадлежность- Сфера деятельности

- Масштаб организации- Организационно-технический уровень производства

- География потребителей, поставщиков и смежников- Платежеспособность контрагентов

Внутренние факторы:- Эффективность системы управления и уровень квалификации персонала

- Конкурентоспособность продукции- Ценовая политика- Система расчетов

В процессе анализа опред. конкретные причины замедления оборачиваемости и намечаются мероприятия по ее ускорению.

Меры по ускорению оборачиваемости ОА

В части запасов и затрат:1.Обеспечение на базе нормирования оптимального размера производственных запасов, НЗП, ГП и других запасов и затрат

2.Вовлечение в хоз-ный оборот излишних запасов ТМЦ или их реализация

В части ДЗ:1.Оперативный контроль за состоянием ДЗ 2.Отслеживание отсроченных и просроченных долгов 3.Осуществление спонтанного финансирования (гибкой системы скидок)

4.Учет векселей 5.Факторинг 6.Ориентирование на большее число покупателей

11.Методика анализа влияния на выполнение плана (динамику) объема производства продукции изменений объема ресурсов и эффективности их использования. Определение направления (экстенсивное или (и) интенсивное) развития организации на основе результатов анализа.

12.Методы и методика экономического анализа.

Методика ЭА, приёмы и способы исслед-ия экон. процессов

Методика ЭА есть совокупность спец приёмов и способов исслед-ия хоз процессов и их рез-ов. Осн способами и приёмами методики ЭА явл-ся: разработка систем пок-ей для изм-ия экон явл-ий, сравнение, детализация и группировка, элиминирование, взаимосвязанное изучение производств., хоз и фин процессов(*), обобщение рез-ов анализа. Всё это общ методика. Общ методика отражает процедуру аналит учёта в общем виде без учёта отраслевой специфики хоз субъектов, т.е. для любых КО и отраслей эк-ки. Частная явл-ся конкретизацией общей применительно к опред конкретным процессам и учитывает их отраслевые способности. Сравнение – начало ЭА. Для того чтобы ответить на вопрос, каковы рез-ты деят-ти орг-ии, нужно знать, как она исп-ет свои произв. Возможности и выполняет БП по осн показателям, т.е.сравнить достигнутые рез-ты с произв. Мощностью, плановыми пок-ями по П, R и т.д. Детализация обеспеч глубину аналит исслед-ия, его всесторонний хар-р, конкретность познания изучаемых процессов, дает возможность выявить факторы, повлиявшие на конечн рез-ты. Группировки служат для раскрытия содержания ср величин, выявления влияния отд единиц на эти средние. * даёт возможность выявить и правильно сгруппировать осн факторы, кот. оказывают влияние на рез-ты произв, фин и хоз процессов. Элиминирование предст собой логич приём, с помощью которого исключ влияние ряда факторов и выделяется один какой-либо фактор, явл объектом изучения. Обобщение рез-ов ЭА – завершающая стадия изуч-ия фин-хоз деят-ти КО. Обобщение включает выводы, сводку резервов и рекомендации по их исп-ию.

13.Система аналитических показателей как элемент общей методики экономического анализа.

Аналитические показатели представляют собой понятия, в которых находят отражение объем и уровень экономической эффективности процессов, как всей деятельности предприятия, так и отдельных ее сторон, видов.Аналитические показатели могут быть получены непосредственно из данных учета и отчетности или путем преобразования, сочетания или обработки учетной и отчетной информации.Следует различать общую систему показателей и частные системы показателей. Общая система аналитических показателей объединяет основные показатели, отражающие хозяйственную деятельность предприятия и ее результаты в целом. Частные системы показателей систематизируют показатели, используемые для анализа конкретных результатов деятельности или конкретных направлений деятельности или конкретных явлений.Общая система аналитических показателей может быть систематизирована следующим образом.Первый признак - по назначению или по цели применения.Все аналитические показатели систематизируются следующим образом:показатели затрат. Здесь объединяются показатели, которые отражают текущие затраты ресурсов на производство и реализацию продукции, например, себестоимость реализованной продукции, расходы на оплату труда и т.п.показатели ресурсов. Это показатели, отражающие объем авансированных и примененных ресурсов в производстве в натуральном и стоимостном выражении, например, стоимость основных производственных фондов.показатели результата. В аналитических целях выделяют показатели производственного результата (выручка от реализации продукции, товарный выпуск продукции, валовая продукция, нормативная стоимость обработки, вновь созданная стоимость или чистая продукция, условно-чистая продукция и т.п.) И показатели финансового результата (бухгалтерская прибыль, прибыль от продаж, чистая прибыль, маржинальный доход и т.п.).показатели эффективности. Это всегда результат сочетания третьей группы (результата) с первой (показателями затрат) и второй (показателями ресурсов).Второй признак - по способу выражения или по форме выражения. Все аналитические показатели подразделяются на абсолютные и относительные.Абсолютные показатели выражают определенную абсолютную совокупность хозяйственных процессов, Т.е. одновременно выражают их объем, структуру и качественные особенности.В зависимости от применяемых измерителей абсолютные показатели могут быть натуральными, условно-натуральными, трудовыми и стоимостными. От порядка или способа исчисления абсолютные показатели подразделяются на интервальные, моментные и средне хронологические.Интервальные показатели характеризуют величину процесса за определенный период времени, например, выручка от реализации продукции, прибыль от продаж, чистая прибыль и т.п.Моментные показатели характеризуют величину хозяйственных ресурсов на определенную дату, например, все показатели бухгалтерского баланса - моментные показатели.Средне хронологические показатели отражают средний размер ресурсов за определенный период времени, плана рабочих предприятия.Относительные показатели рассчитываются как частное от деления двух взаимосвязанных разных абсолютных показателей. В зависимости от характера вводимых в расчет абсолютных показателей относительные показатели могут быть коэффициентами, удельными или структурными показателями.Коэффициенты - частное от деления двух абсолютных показателей в одинаковом измерении, например, фондоотдача, материалоотдача, рентабельность капитала и т.п.Удельные - частное от деления двух абсолютных показателей в разных единицах измерения, например, выработка одного работающего или работающего.Структурные показатели - в числителе часть, в знаменателе общее, например, все структурные финансово-оперативные показатели.Третий признак - по содержанию. Все аналитические показатели подразделяются на количественные и качественные показатели. Количественные показатели характеризуют объем процесса или ресурса, качественные - отражают особенности хозяйственного процесса, его качество, уровень эффективности.Четвертый признак - по характеру использования в факторном анализе. Аналитические показатели могут быть либо характеристиками результатов хозяйственного процесса, либо характеристиками факторов, воздействующих на результат.Пятый признак - по полноте охвата или учета исследуемого процесса, или объекта. Аналитические показатели могут быть либо обобщающими, то есть касаться всей совокупности деятельности предприятия, либо частными.Последние отражают какую-то отдельную часть исследуемого объекта или явленияШестой признак - по широте использования, когда все показатели делятся на общие, применяемые для анализа любой сферы деятельности или любой отрасли, и специфические, характерные для определенной сферы деятельности или отраслиСедьмой признак - по порядку планирования. Это могут быть либо директивные, либо расчетные показатели. Директивные показатели - показатели, директивно устанавливаемые государством или регулируемые государством: нормы, нормативы, ставки, тарифы, коэффициенты пересчета, цены на государственный заказ и т.п. Расчетные - показатели, рассчитываемые самим предприятием

14.Факторное моделирование как элемент общей методики экономического анализа.

Под факторным анализом понимается методика комплексного и системного изучения и измерения воздействия факторов на величину результативных показателей.

В общем случае можно выделить следующие основные этапы факторного анализа:

Постановка цели анализа.

Отбор факторов, определяющих исследуемые результативные показатели.

Классификация и систематизация факторов с целью обеспечения комплексного и системного подхода к исследованию их влияния на результаты хозяйственной деятельности.

Определение формы зависимости между факторами и результативным показателем.

Моделирование взаимосвязей между результативным и факторными показателями.

Расчет влияния факторов и оценка роли каждого из них в изменении величины результативного показателя.

Работа с факторной моделью (практическое ее использование для управления экономическими процессами).

Отбор факторов для анализа того или иного показателя осуществляется на основе теоретических и практических знаний в конкретной отрасли. При этом обычно исходят из принципа: чем больший комплекс факторов исследуется, тем точнее будут результаты анализа. Вместе с тем необходимо иметь в виду, что если этот комплекс факторов рассматривается как механическая сумма, без учета их взаимодействия, без выделения главных, определяющих, то выводы могут быть ошибочными. В анализе хозяйственной деятельности (АХД) взаимосвязанное исследование влияния факторов на величину результативных показателей достигается с помощью их систематизации, что является одним из основных методологических вопросов этой науки.

Важным методологическим вопросом в факторном анализе является определение формы зависимости между факторами и результативными показателями: функциональная она или стохастическая, прямая или обратная, прямолинейная или криволинейная. Здесь используется теоретический и практический опыт, а также способы сравнения параллельных и динамичных рядов, аналитических группировок исходной информации, графический и др.

Моделирование экономических показателей также представляет собой сложную проблему в факторном анализе, решение которой требует специальных знаний и навыков.

Расчет влияния факторов - главный методологический аспект в АХД. Для определения влияния факторов на конечные показатели используется множество способов, которые будут подробнее рассмотрены ниже.

Последний этап факторного анализа - практическое использование факторной модели для подсчета резервов прироста результативного показателя, для планирования и прогнозирования его величины при изменении ситуации.

В зависимости от типа факторной модели различают два основных вида факторного анализа - детерминированный и стохастический.

Детерминированный факторный анализ представляет собой методику исследования влияния факторов, связь которых с результативным показателем носит функциональный характер, т. е. когда результативный показатель факторной модели представлен в виде произведения, частного или алгебраической суммы факторов.

Данный вид факторного анализа наиболее распространен, поскольку, будучи достаточно простым в применении (по сравнению со стохастическим анализом), позволяет осознать логику действия основных факторов развития предприятия, количественно оценить их влияние, понять, какие факторы и в какой пропорции возможно и целесообразно изменить для повышения эффективности производства. Подробно детерминированный факторный анализ мы рассмотрим в отдельной главе.

Стохастический анализ представляет собой методику исследования факторов, связь которых с результативным показателем в отличие от функциональной является неполной, вероятностной (корреляционной). Если при функциональной (полной) зависимости с изменением аргумента всегда происходит соответствующее изменение функции, то при корреляционной связи изменение аргумента может дать несколько значений прироста функции в зависимости от сочетания других факторов, определяющих данный показатель. Например, производительность труда при одном и том же уровне фондовооруженности может быть неодинаковой на разных предприятиях. Это зависит от оптимальности сочетания других факторов, воздействующих на этот показатель.

Стохастическое моделирование является в определенной степени дополнением и углублением детерминированного факторного анализа. В факторном анализе эти модели используются по трем основным причинам:

необходимо изучить влияние факторов, по которым нельзя построить жестко детерминированную факторную модель (например, уровень финансового левериджа);

необходимо изучить влияние сложных факторов, которые не поддаются объединению в одной и той же жестко детерминированной модели;

необходимо изучить влияние сложных факторов, которые не могут быть выражены одним количественным показателем (например, уровень научно-технического прогресса).

В отличие от жестко детерминированного стохастический подход для реализации требует ряда предпосылок:

а) наличие совокупности;

б) достаточный объем наблюдений;

в) случайность и независимость наблюдений;

г) однородность;

д) наличие распределения признаков, близкого к нормальному;

е) наличие специального математического аппарата.

Построение стохастической модели проводится в несколько этапов:

качественный анализ (постановка цели анализа, определение совокупности, определение результативных и факторных признаков, выбор периода, за который проводится анализ, выбор метода анализа);

предварительный анализ моделируемой совокупности (проверка однородности совокупности, исключение аномальных наблюдений, уточнение необходимого объема выборки, установление законов распределения изучаемых показателей);

построение стохастической (регрессионной) модели (уточнение перечня факторов, расчет оценок параметров уравнения регрессии, перебор конкурирующих вариантов моделей);

оценка адекватности модели (проверка статистической существенности уравнения в целом и его отдельных параметров, проверка соответствия формальных свойств оценок задачам исследования);

экономическая интерпретация и практическое использование модели (определение пространственно-временной устойчивости построенной зависимости, оценка практических свойств модели).

Кроме деления на детерминированный и стохастический, различают следующие типы факторного анализа:

прямой и обратный;

одноступенчатый и многоступенчатый;

статический и динамичный;

ретроспективный и перспективный (прогнозный).

При прямом факторном анализе исследование ведется дедуктивным способом - от общего к частному. Обратный факторный анализ осуществляет исследование причинно-следственных связей способом логичной индукции - от частных, отдельных факторов к обобщающим.

Факторный

анализ может быть одноступенчатым и многоступенчатым.

Первый тип используется для исследования

факторов только одного уровня (одной

ступени) подчинения без их детализации

на составные части. Например, ![]() .

При многоступенчатом факторном анализе

проводится детализация факторовa и b на

составные элементы с целью изучения

их поведения. Детализация факторов

может быть продолжена и дальше. В этом

случае изучается влияние факторов

различных уровней соподчиненности.

.

При многоступенчатом факторном анализе

проводится детализация факторовa и b на

составные элементы с целью изучения

их поведения. Детализация факторов

может быть продолжена и дальше. В этом

случае изучается влияние факторов

различных уровней соподчиненности.

Необходимо также различать статический и динамический факторный анализ. Первый вид применяется при изучении влияния факторов на результативные показатели на соответствующую дату. Другой вид представляет собой методику исследования причинно-следственных связей в динамике.

И, наконец, факторный анализ может быть ретроспективным, который изучает причины прироста результативных показателей за прошлые периоды, и перспективным, который исследует поведение факторов и результативных показателей в перспективе.

15.Методика количественного фактора анализа (элиминирование) на основе использования способа цепных подстановок и его модификаций

Элиминирование осуществляют различными способами: цепных подстановок, абсолютных разниц, относительных разниц.

Наиболее универсальным является способ цепных подстановок, при котором последовательно заменяют базисные величины каждого фактора на фактические данные отчетного периода. При этом рассчитывают условные значения результативного показателя, сравнение которых позволяет определить количественное влияние каждого фактора.

Подстановки осуществляются в следующем порядке: сначала происходит замена по количественным и структурным, а затем – по качественным факторным показателям. Сумма влияния факторов должна равняться общему изменению результативного показателя. Поэтому после проведенных расчетов необходимо построить баланс отклонений и сравнить его с изменением результативного показателя по таблице. Наличие погрешности может быть обусловлено округлениями в расчетах, но она не должна превышать одного процента от базовой величины результативного показателя. В обратном случае это может быть следствием ошибок в применении методики или в расчетах.

Прием абсолютных разниц является одной из модификаций элиминирования. Его сущность заключается в том, что абсолютное отклонение изучаемого фактора умножается на фактические величины факторов, расположенных в модели слева от него, и на базовые величины факторов, расположенных в модели справа от него.

Для двухфакторных моделей применяется следующее правило:

- влияние качественного фактора на результативный показатель определяется умножением разницы по нему на количественный фактор фактический;

- влияние количественного фактора определяется умножением разницы по нему на качественный фактор базисный.

Элиминирование как способ детерминированного факторного анализа имеет существенный недостаток: при значительных отклонениях фактических данных от базисных результаты расчетов зависят от последовательности подстановок, в соответствии с которой замена осуществляется сначала по количественным и структурным факторам, затем - по качественным.Однако, на практике встречаются модели, где все факторные показатели либо качественные, либо количественные, а иногда сложно определить какими они являются.Кроме того, факторы действуют на результативный показатель не изолировано, а одновременно и взаимосвязано, что приводит к его дополнительному приросту (положительному или отрицательному), который при применении способов элиминирования присоединяется, как правило, к влиянию последнего фактора.В связи с этим в детерминированном анализе может применяться интегральный метод для мультипликативных, кратных и смешанных моделей.Его использование позволяет получать более точные результаты расчётов потому, что в данном случае они не зависят от порядка факторов в модели, а дополнительный прирост результативного показателя распределяется между ними.Наиболее распространён интегральный метод для двухфакторных мультипликативных моделей.Элиминирование представляет собой прием, при помощи которого мысленно исключается влияние всех факторов, кроме одного, действие которого подлежит изучению.При изучении аддитивной схемы связи элиминирование осуществляется путем вычета базисного значения каждого из факторов – слагаемых из его отчетного значения, величина которого для суммы факторов равна сумме абсолютных отклонений этих факторов. Важно при этом заметить, что результаты расчетов не зависят от очередности выполнения последних.

При мультипликативной форме связи элиминирование осуществляют следующими способами:

1. способ цепных подстановок;

2. абсолютных разниц (индексный способ);

3. интегральный способ;

4. способ процентных разниц.

Сущность способа цепных подстановок заключается в последовательном изучении факторов при помощи подстановки. Подстановкой называют условную величину, которая отвечает на вопрос, каков был размер изучаемого показателя, если бы один фактор изменился, а остальные факторы остались бы неизмененными. При изучении цепи, состоящей из п. Сомножителей, помимо базисного и отчетного показателей, необходимо вычислить п-1 подстановок, в которых базисное значение факторов последовательно заменяется отчетным. Затем нужно последовательно вычитать значение каждого последующего варианта из предыдущего, в результате чего определяется размер раздельного влияния каждого фактора. Это значит, что каждая подстановка участвует в расчетах дважды: в первом случае как сравниваемая величина (вычитаемая), во втором – как база сравнения (уменьшаемое).

Для иллюстрации этих положений используем пример схемы зависимости объема валовой продукции от трудовых факторов: среднесписочной численности работающих (Р); среднего числа отработанных дней одним работником (q), средней продолжительности рабочей смены (ч), среднечасовой выработки одного рабочего (в час.)

Недостатком способа цепных подстановок с точки зрения технической, является то, что методологическая или арифметическая ошибка, допущенная, при вычислении какой либо из подстановок не будет обнаружена, так как она одновременно исказит размер влияния двух смежных факторов на одну и ту же величину, но с противоположным знаком

По этой причине на практике чаще применяют модификацию цепных подстановок, получившую название способа абсолютных разниц. Сущность этого способа заключается в том, что размер влияния каждого фактора определяется изолированно, путем умножения абсолютного отклонения по данному фактору на величины всех других факторов-сомножителей, причем, - исключенные ранее факторы принимаются в отчетном значении, а еще не исключенные – в базисном значении.

Методика расчета влияния трудовых факторов на изменение объема валовой продукции способом абсолютных разниц.

1. Влияние изменения численности рабочих

![]() ВП(р)

= (р1- ро) × qо × чо × во

ВП(р)

= (р1- ро) × qо × чо × во

2. Влияние изменения среднего числа дней, отработанных одним рабочим

![]() ВП(q)

= (q1- qо) × р1 × чо × во

ВП(q)

= (q1- qо) × р1 × чо × во

3.Влияние изменения продолжительности рабочей смены

![]() ВП(ч)

= (ч1- чо) × р1 × q1 × во

ВП(ч)

= (ч1- чо) × р1 × q1 × во

5. Влияние изменения среднечасовой выработки

![]() ВП(в)

= (в1- во) × р1 × q1 × ч1

ВП(в)

= (в1- во) × р1 × q1 × ч1

![]() ВП

=

ВП

= ![]() ВП(р)

+

ВП(р)

+![]() ВП(q)

+

ВП(q)

+![]() ВП(ч)

+

ВП(ч)

+![]() ВП(в)

ВП(в)

При этом способе ошибки в вычислениях легко обнаруживаются благодаря изолированному расчету влияния факторов, так как алгебраическая сумма частных результатов должна равняться общему отклонению изучаемого показателя. Отсутствие такого равенства свидетельствует о наличии ошибок, и это служит средством контроля за правильностью выполнения расчетов.

Способ процентных разниц является модификацией способа цепных подстановок. (см. схему 2)

К достоинствам способа цепных подстановок и его модификации следует отнести:

1. возможность безостаточного расчленения величины изменения сложного явления между факторами;

2. возможность объединять несколько факторов в один объединенный и, наоборот, разукрупнять сложный фактор на ряд сомножителей;

3. расчеты по этим способам не сложны и не связаны с использованием громоздких формул.

Обобщение результатов анализа - завершающая стадия изучения хозяйственной деятельности. Обобщения включает выводы, содержащие оценку деятельности, сводку резервов и рекомендации по их использованию.

16Аналитическая информация, ее виды и содержание.

Состав, содержание и качество информации, которая привлекается к анализу, имеют определяющую роль в обеспечении действенности АХД. Анализ не ограничивается только экономическими данными, а широко использует техническую, технологическую и другую информацию. Все источники данных для АХД делятся наплановые, учетные и внеучетные.

Кплановым источникам относятся все типы планов, которые разрабатываются на предприятии (перспективные, текущие, оперативные, хозрасчетные, задания, технологические карты), а также нормативные материалы, сметы, ценники, проектные задания и др.

Источники информации учетного характера - это все данные, которые содержат документы бухгалтерского, статистического и оперативного учета, а также все виды отчетности, первичная учетная документация.

Ведущая роль в информационном обеспечении анализа принадлежит бухгалтерскому учету и отчетности, где наиболее полно отражаются хозяйственные явления, процессы, их результаты. Своевременный и полный анализ данных, которые имеются в учетных документах (первичных и сводных) и отчетности, обеспечивает принятие необходимых мер, направленных на улучшение выполнения планов, достижение лучших результатов хозяйствования.

Данные статистического учета, в которых содержится количественная характеристика массовых явлений и процессов, используются для углубленного изучения и осмысления взаимосвязей, выявления экономических закономерностей.

Оперативный учет и отчетность способствуют более оперативному по сравнению со статистикой или бухгалтерским учетом обеспечению анализа необходимыми данными (например, о производстве и отгрузке продукции, о состоянии производственных запасов) и тем самым создают условия для повышения эффективности аналитических исследований.

Учетным документом, согласно нашей классификации, является и экономический паспорт предприятия, где накапливаются данные о результатах хозяйственной деятельности за несколько лет. Значительная детализация показателей, которые содержатся в паспорте, позволяет провести многочисленные исследования динамики, выявить тенденции и закономерности развития экономики предприятия.

С расширением компьютерной техники появились и новые машинные источники информации. К ним относятся данные, которые содержатся в оперативной памяти ПЭВМ, на гибких дисках, а также выдаются в виде разнообразных машинограмм.

Квнеучетным источникам информации относятся документы, которые регулируют хозяйственную деятельность, а так же данные, которые не относятся к перечисленным ранее. В их число входят следующие документы:

1. Официальные документы, которыми обязан пользоваться субъект хозяйствования в своей деятельности: законы государства, указы президента, постановления правительства и местных органов власти, приказы вышестоящих органов управления, акты ревизий и проверок, приказы и распоряжения руководителей предприятия.

2. Хозяйственно-правовые документы: договора, соглашения, решения арбитража и судебных органов, рекламации.

3. Решения общих собраний коллектива, совета трудового коллектива предприятия в целом или отдельных ее подотделов.

4. Материалы изучения передового опыта, полученные из разных источников информации (Интернет, радио, телевидение, газеты и т.д.).

5. Техническая и технологическая документация.

6. Материалы специальных обследований состояния производства на отдельных рабочих местах (хронометраж, фотография и т.п.).

7. Устная информация, которая получена во время встреч с членами своего коллектива или представителями других предприятий.

По отношению к объекту исследования информация бывает внутренней и внешней. Система внутренней информации - это данные статистического, бухгалтерского, оперативного учета и отчетности, плановые данные, нормативные данные, разработанные на предприятии и т.д. Система внешней информации - это данные статистических сборников, периодических и специальных изданий, конференций, деловых встреч, официальные, хозяйственно-правовые документы и т.д.

По отношению к предмету исследования информация делится на основную и вспомогательную, необходимую для более полной характеристики изучаемой предметной области.

По периодичности поступления аналитическая информация подразделяется на регулярную и эпизодическую. К источникам регулярной информации относятся плановые и учетные данные. Эпизодическая информация формируется по мере необходимости, например сведения о новом конкуренте.

Регулярная информация в свою очередь классифицируется на постоянную, сохраняющую свое значение Длительное время (коды, шифры, план счетов бухгалтерского учета и др.), условно-постоянную, сохраняющую свое значение в течение определенного периода времени (показатели плана, нормативы) ипеременную, характеризующую частую сменяемость событий (отчетные данные о состоянии анализируемого объекта на определенную дату).

По отношению к процессу обработки информацию можно отнести к первичной (данные первичного учета, инвентаризаций, обследований) и вторичной, прошедшей определенную стадию обработки и преобразований (отчетность, конъюнктурные обзоры и т.д.).

К организации информационного обеспечения анализа предъявляется ряд требований. Этоаналитичность информации, ее объективность, единство, оперативность, рациональность и др.

Смысл первого требования заключается в том, что вся система экономической информации независимо от источников поступлениядолжна соответствовать потребностям АХД, т.е. обеспечивать поступление данных именно о тех направлениях деятельности и с той детализацией, которая в этот момент нужна аналитику для всестороннего изучения экономических явлений и процессов, выявления влияния основных факторов и определения внутрихозяйственных резервов повышения эффективности производства. Поэтому вся система информационного обеспечения АХД должна постоянно совершенствоваться.

Это очевидно в сегодняшней практике организации учета, планировании и статистики на предприятии. Там постоянно пересматриваются формы документов, их содержание, организация документооборота, появляются принципиально новые формы накопления и сохранения данных (имеется в виду компьютерная техника). Все изменения диктуются не только собственно требованиями учета или планирования. Они в значительной степени подчинены необходимости информационного обеспечения АХД и выработки управленческих решений.

Экономическая информация должна достоверно, объективно отражать исследуемые явления и процессы. Иначе выводы, сделанные по результатам анализа, не будут соответствовать действительности, а разработанные аналитиками предложения не только не принесут пользы предприятию, но могут оказаться вредными.

Следующее требование, предъявляемое к организации информационного потока,- это единство информации, поступающей из разных источников(планового, учетного и внеучетного характера). Из этого принципа вытекает необходимость устранения обособленности и дублирования разных источников информации. Это означает, что каждое экономическое явление, каждый хозяйственный акт должны регистрироваться только один раз, а полученные результаты могут использоваться в учете, планировании, контроле и анализе.

Эффективность анализа может быть обеспечена только тогда, когда есть возможность оперативно вмешиваться в процесс производства по его результатам. Это значит, что информация должна поступать к аналитику как можно быстрее. В этом и состоит сущность еще одного требования к информации —оперативность. Повышение оперативности информации достигается применением новейших средств связи, обработкой ее на ПЭВМ и т.д.

Одно из требований к качеству информации —это обеспечение ее сопоставимости по предмету и объектам исследования, периоду времени, методологии исчисления показателей и ряду других признаков.

И наконец,система информации должна быть рациональной (эффективной), то есть требовать минимума затрат на сбор, хранение и использование данных. С одной стороны, для комплексного анализа любого экономического явления или процесса требуется разносторонняя информация. При ее отсутствии анализ будет неполным. С другой стороны, излишек информации удлиняет процесс ее поиска, сбора и принятия решений. Из данного требования вытекает необходимость изучения полезности информации и на этой основе совершенствование информационных потоков путем устранения лишних данных и введения нужных.

Таким образом, информационная система экономического анализа должна формироваться и совершенствоваться с учетом перечисленных выше требований, что является необходимым условием повышения действенности и эффективности экономического анализа.

17.Бухгалтерская отчетность организации как источник аналитической информации, ее регулирование, состав и содержание.

Цель бухгалтерской отчетности - представление информации о финансовом положении, результатах деятельности и изменениях в финансовом положении предприятия. Финансовое положение характеризует бухгалтерский баланс; результаты деятельности показываются в «Отчете о прибылях и убытках»; изменение в финансах демонстрирует «Отчет о движении денежных средств».

Цели бухгалтерской отчетности, как и анализа, определяются потребностями пользователей. По϶ᴛᴏму она должна содержать данные о результатах финансово-хозяйственной деятельности, о текущем финансовом положении, происшедших за отчетный период изменениях.

Важно заметить, что одно из основных достоинств бухгалтерской отчетности как информационной базы экономического анализа – ее аналитические возможности. Материал опубликован на http://зачётка.рф Важно заметить, что один из важнейших принципов бухгалтерской отчетности – принцип достаточной аналитичности генерируемых в системе и отражаемых в отчетности данных. Не все сведения, необходимые для анализа, могут быть отражены непосредственно в отчетности, часть их прилагается в виде примечаний к отчетности, аналитических записок, схем, графиков. Это делает актуальным проблему содержания и структурирования бухгалтерских отчетов для целей экономического анализа. Анализ годового отчета предприятия – один из основных разделов текущей деятельности финансовых служб предприятия. Не стоит забывать, что важность его предопределяется тем, что в условиях рыночной экономики бухгалтерская отчетность хозяйствующих субъектов будет единственным средством коммуникации, достоверность кᴏᴛᴏᴩого высока и становится важнейшим элементом информационного обеспечения анализа финансово-хозяйственной деятельности. Материал опубликован на http://зачётка.рф Бухгалтерская отчетность в совокупности со статистической и текущей информацией финансового характера позволяет получить первое и достаточно объективное представление о состоянии и тенденциях изменения экономического потенциала анализируемого предприятия.

Для понимания логики построения отчетности будет изучение качественных характеристик информации, являющейся основой для проведения анализа деятельности предприятия:

понятность (возможность быстрого восприятия информации при условии, что пользователь обладает достаточным количеством знаний);

значимость (способность влиять на принятие управленческих решений);

надежность;

ϲʙᴏевременность;

достоверность (информация должна быть объективной и не иметь значимых ошибок);

нейтральность (отсутствие пристрастных оценок, нацеленных на оказание влияния на определенную категорию пользователей);

сопоставимость (должна быть сопоставима во времени и сравнима с информацией других предприятий);

существенность;

полнота (отсутствие пропусков информации).

Возможность использования бухгалтерской отчетности для анализа деятельности предприятия предполагает знание и понимание:

места, занимаемого бухгалтерской отчетностью в системе информационного обеспечения экономического анализа;

нормативных документов, регулирующих ее составление и представление;

состава и содержания отчетности;

методики ее чтения и анализа.

Анализ состава, структуры и динамики активов и пассивов коммерческой организации.

Анализ состава и динамики внеоборотных активов

Внеоборотные активы (ВА) отражаются в первом и втором разделах актива бухгалтерского баланса. Стоит заметить, что они характеризуют имущественное положение, деловую и инвестиционную активность организации. Движение отдельных видов активов раскрывается в форме № 4 «Отчет о движении денежных средств» и № 5 «Приложение к бухгалтерскому балансу».

При составлении годовой бухгалтерской отчетности организациям рекомендуется рассчитывать и отражать в пояснительной записке показатели эффективности использования внеоборотных активов, оценивать тенденции и причины их изменения.

На основе данных формы № 5 проводится группировка внеоборотного капитала по наличию амортизируемого имущества (нематериальных активов, основных средств и доходных вложений в материальные ценности). Данные о наличии производственных и непроизводственных фондов позволяют исчислить долю активной части основных средств в их общей сумме. Анализ данных показателей позволяет не только установить и охарактеризовать производственные мощности организации, но и выявить причины их изменений.

Качественные изменения в структуре финансовых вложений характеризуют финансовую активность организации. Инвестиции организации в государственные ценные бумаги, акции, облигации и иные ценные бумаги других организаций, уставные (складочные)капиталы других организаций, а также предоставленные другим организациям займы – ϶ᴛᴏ долгосрочные финансовые вложения, они раскрываются по стр. 140 бухгалтерского баланса и включаются в состав внеоборотных активов организации.

Анализ внеоборотных активов предусматривает расчет дополнительных относительных коэффициентов на базе данных бухгалтерской отчетности. Материал опубликован на http://зачётка.рф Стоит заметить, что они подразделяются на две группы:

коэффициенты движения и состояния внеоборотного капитала;

коэффициенты эффективности использования внеоборотного капитала и инвестиционной активности. Материал опубликован на http://зачётка.рф

Эти коэффициенты рассчитываются для всех видов внеоборотного капитала: нематериальных активов, основных средств и доходных вложений в материальные ценности. Материал опубликован на http://зачётка.рф

Методика оценки данных коэффициентов на примере основных средств.

Движение и состояние основных средств (ОС) организации характеризуют показатели:

коэффициент поступления (Ко) – долю вновь введенных в эксплуатацию ОС в общей стоимости основного капитала (ОК) на конец года, а также степень его обновления:

коэффициент выбытия (Кв) – долю выбывших ОС в общей стоимости ОК на начало года:

коэффициент износа (Ки) – степень изношенности ОС организации:

коэффициент пригодности (Кг) – долю ОС, кᴏᴛᴏᴩые могут использоваться в хозяйственной деятельности (неизношенную часть основных средств):Кг = [1] – Ки;

коэффициент реальной стоимости ОСв имуществе (К) – характеризует долю реальной стоимости ОС^рассчитанную как среднегодовая стоимость ОС) в итоге актива баланса (рассчитанного как среднегодовая стоимость имущества) и эффективность использования ОС для текущей хозяйственной деятельности (по форме № 1):

19.Система основных показателей, характеризующих финансовое состояние коммерческой организации.

Показатели оценки имущественного положения Сумма хозяйственных средств, находящихся в распоряжении предприятия. Этот показатель дает обобщенную стоимостную оценку активов, числящихся на балансе предприятия. Это учетная оценка, не совпадающая с суммарной рыночной оценкой активов предприятия. Рост этого показателя свидетельствует о наращивании имущественного потенциала предприятия.

Доля активной части основных средств. Согласно нормативным документам под активной частью основных средств понимают машины, оборудование и транспортные средства. Рост этого показателя в динамике обычно расценивается как благоприятная тенденция.

Коэффициент износа. Показатель характеризует долю стоимости основных средств, оставшуюся к списанию на затраты в последующих периодах. Обычно используется в анализе как характеристика состояния основных средств. Дополнением этого показателя до 100 % (или единицы) является коэффициент годности.

Коэффициент обновления. Показывает, какую часть от имеющихся на конец отчетного периода основных средств составляют новые основные средства.

Коэффициент выбытия. Показывает, какая часть основных средств, с которыми предприятие начало деятельность в отчетном периоде, выбыла из-за ветхости и по другим причинам.

Оценка ликвидности и платежеспособности Величина собственных оборотных средств. Характеризует ту часть собственного капитала предприятия, которая является источником покрытия оборотных активов предприятия (т. е. Активов имеющих оборачиваемость менее одного года). Это расчетный показатель, зависящий как от структуры активов, так и от структуры источников средств. Показатель имеет особо важное значение для предприятий, занимающихся коммерческой деятельностью и другими посредническими операциями. При прочих равных условиях рост этого показателя в динамике рассматривается как положительная тенденция. Основным и постоянным источником увеличения собственных оборотных средств является прибыль. Величина собственных оборотных средств численно равна превышению оборотных активов над текущими обязательствами. Теоретически (иногда и практически) возможна ситуация, когда величина текущих обязательств превышает величину текущих активов. С позиции теории такая ситуация аномальна, поскольку в этом случае одним из источников покрытия основных средств и внеоборотных активов является краткосрочная кредиторская задолженность. Финансовое положение предприятия в этом случае рассматривается как неустойчивое; требуются немедленные меры по его исправлению.

Маневренность функционирующего капитала. Характеризует ту часть собственных оборотных средств, которая находится в форме денежных средств, т.е. средств, имеющих абсолютную ликвидность. Для нормально функционирующего предприятия этот показатель обычно меняется в пределах от нуля до единицы. При прочих равных условиях рост показателя в динамике рассматривается как положительная тенденция. Приемлемое ориентировочное значение показателя устанавливается предприятием самостоятельно и зависит, например, от того, насколько высока ежедневная потребность предприятия в свободных денежных ресурсах.

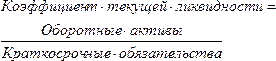

Коэффициент текущей ликвидности. Дает общую оценку ликвидности активов, показывая, сколько рублей оборотных активов предприятия приходится на один рубль текущих обязательств. Логика исчисления данного показателя заключается в том, что предприятие погашает краткосрочные обязательства в основном за счет оборотных активов; следовательно, если оборотные активы превышают по величине текущие обязательства, предприятие может рассматриваться как успешно функционирующее (по крайней мере теоретически). Размер превышения и задается коэффициентом текущей ликвидности. Значение показателя может варьировать по отраслям и видам деятельности, а его разумный рост в динамике обычно рассматривается как благоприятная тенденция.

Коэффициент быстрой ликвидности. По смысловому назначению показатель аналогичен коэффициенту текущей ликвидности; однако исчисляется по более узкому кругу текущих активов, когда из расчета исключена наименее ликвидная их часть - производственные запасы. Логика такого исключения состоит не только в значительно меньшей ликвидности запасов, но, что гораздо более важно, и в том, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут быть существенно ниже затрат по их приобретению. В западной литературе приводится ориентировочное нижнее значение показателя - 1, однако эта оценка также носит условный характер. Кроме того, анализируя динамику этого коэффициента, необходимо обращать внимание и на факторы, обусловившие его изменение. Так, если рост коэффициента быстрой ликвидности был связан в основном с ростом неоправданной дебиторской задолженности, вряд ли это характеризует деятельность предприятия с положительной стороны.

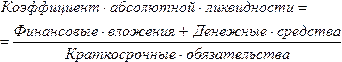

Коэффициент абсолютной ликвидности (платежеспособности). Является наиболее жестким критерием ликвидности предприятия; показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно. Рекомендательная нижняя граница показателя, приводимая в западной литературе, - 0,2.

Коэффициенты ликвидности позволяют определить способность организации оплатить свои краткосрочные обязательства в течение отчетного периода.

Нормативное значение для промышленности ³1,7, АПК - ³1,5. Показывает, достаточно ли у организации средств, которые могут быть использованы для погашения ее краткосрочных обязательств. Согласно международным стандартам считается, что коэффициент текущей ликвидности должен находиться в пределах от 1 до 2. Нижняя граница обусловлена тем, что оборотных средств должно быть по меньшей мере достаточно для погашения краткосрочных обязательств, иначе организация окажется под угрозой банкротства. Превышение оборотных средств над краткосрочными обязательствами более, чем в два (три) раза считается также нежелательным, поскольку может свидетельствовать о нерациональной структуре капитала. При анализе коэффициента особое внимание обращается на его динамику.

Частным показателем коэффициента текущей ликвидности является коэффициент промежуточной или критической ликвидности.

![]()

Коэффициент текущей ликвидности раскрывает отношение наиболее ликвидной части оборотных средств к краткосрочным обязательствам. По международным стандартам его уровень должен быть выше 1, в РБ его оптимальное значение определено как 0,7-0,8.

Наиболее надежной является оценка ликвидности только по показателю денежных средств и финансовых вложений (коэффициент абсолютной ликвидности).

В западной практике коэффициент абсолютной ликвидности рассчитывается редко. В РБ его оптимальный уровень считается равным 0,2-0,25.

Доля собственных оборотных средств в покрытии запасов. Характеризует ту часть стоимости запасов, которая покрывается собственными оборотными средствами. Традиционно имеет большое значение в анализе финансового состояния предприятий торговли; рекомендуемая нижняя граница показателя в этом случае – 50 %.

Коэффициент покрытия запасов. Рассчитывается соотнесением величины «нормальных» источников покрытия запасов и суммы запасов. Если значение этого показателя меньше единицы, то текущее финансовое состояние предприятия рассматривается как неустойчивое.

Оценка финансовой устойчивости. Одна из важнейших характеристик финансового состояния предприятия - стабильность его деятельности в свете долгосрочной перспективы. Она связана с общей финансовой структурой предприятия, степенью его зависимости от кредиторов и инвесторов. Так, многие бизнесмены, включая представителей государственного сектора экономики, предпочитают вкладывать в дело минимум собственных средств, а финансировать его за счет денег, взятых в долг. Однако если структура «собственный капитал - заемные средства» имеет значительный перекос в сторону долгов, предприятие может обанкротиться, если несколько кредиторов одновременно потребуют свои деньги обратно в «неудобное» время.

Финансовая устойчивость в долгосрочном плане характеризуется, следовательно, соотношением собственных и заемных средств. Однако этот показатель дает лишь общую оценку финансовой устойчивости. Поэтому в мировой и отечественной учетно-аналитической практике разработана система показателей.

Коэффициент концентрации собственного капитала. Характеризует долю владельцев предприятия в общей сумме средств, авансированных в его деятельность. Чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо, от внешних кредитов предприятие. Дополнением к этому показателю является коэффициент концентрации привлеченного (заемного) капитала их сумма равна 1 (или 100%).

Коэффициент финансовой зависимости. Является обратным к коэффициенту концентрации собственного капитала. Рост этого показателя в динамике означает увеличение доли заемных средств в финансировании предприятия. Если его значение снижается до единицы (или 100%), это означает, что владельцы полностью финансируют свое предприятие.

Коэффициент маневренности собственного капитала. Показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т. е. вложена в оборотные средства, а какая часть капитализирована. Значение этого показателя может ощутимо варьировать в зависимости от структуры капитала и отраслевой принадлежности предприятия.

Коэффициент структуры долгосрочных вложений. Логика расчета этого показателя основана на предположении, что долгосрочные ссуды и займы используются для финансирования основных средств и других капитальных вложений. Коэффициент показывает, какая часть основных средств и прочих внеоборотных активов профинансирована внешними инвесторами, т.е. (в некотором смысле) принадлежит им, а не владельцам предприятия.

Коэффициент долгосрочного привлечения заемных средств. Характеризует структуру капитала. Рост этого показателя в динамике - в определенном смысле - негативная тенденция, означающая, что предприятие все сильнее и сильнее зависит от внешних инвесторов.

Коэффициент соотношения собственных и привлеченных средств. Как и некоторые из вышеприведенных показателей, этот коэффициент дает наиболее общую оценку финансовой устойчивости предприятия. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов, т. е. о некотором снижении финансовой устойчивости, и наоборот.

Показатели анализа финансового состояния зависят от многих факторов: отраслевой принадлежности предприятия, принципов кредитования, сложившейся структуры источников средств, оборачиваемости оборотных средств, репутации предприятия и др.

Оценка деловой активности. Показатели этой группы характеризуют результаты и эффективность текущей основной производственной деятельности. Оценка деловой активности на качественном уровне может быть получена в результате сравнения деятельности данного предприятия и родственных по сфере приложения капитала предприятий. Такими качественными (т. е. неформализуемыми) критериями являются: широта рынков сбыта продукции; наличие продукции, поставляемой на экспорт; репутация предприятия, выражающаяся, в частности, в известности клиентов, пользующихся услугами предприятия, и др. Количественная оценка делается по двум направлениям:

- степень выполнения плана (установленного вышестоящей организацией или самостоятельно) по основным показателям, обеспечение заданных темпов их роста;

- уровень эффективности использования ресурсов предприятия.

Для реализации первого направления анализа целесообразно также учитывать сравнительную динамику основных показателей. В частности, оптимально следующее их соотношение:

Тпб>Тр>Так>100%, (2)

где Тпб, Тр, Так - соответственно темп изменения прибыли, реализации, авансированного капитала.

Эта зависимость означает что:

а) экономический потенциал предприятия возрастает;

б) по сравнению с увеличением экономического потенциала объем реализации возрастает более высокими темпами, т.е. ресурсы предприятия используются более эффективно;

в) прибыль возрастает опережающими темпами, что свидетельствует, как правило, об относительном снижении издержек производства и обращения.

К обобщающим показателям оценки эффективности использования ресурсов предприятия и динамичности его развития относятся показатель ресурсоотдачи и коэффициент устойчивости экономического роста.

Ресурсоотдача (коэффициент оборачиваемости авансированного капитала). Характеризует объем реализованной продукции, приходящейся на рубль средств, вложенных в деятельность предприятия. Рост показателя в динамике рассматривается как благоприятная тенденция.

Коэффициент устойчивости экономического роста. Показывает, какими в среднем темпами может развиваться предприятие в дальнейшем, не меняя уже сложившееся соотношение между различными источниками финансирования, фондоотдачей, рентабельностью производства, дивидендной политикой и т.п. Связь между этими показателями описывается жестко детерминированной факторной моделью.

20.Основные направления анализа финансового состояния коммерческой организации.

Методика анализа финансового состояния призвана облегчить управление финансовым состоянием предприятия и оценку финансовой устойчивости его деловых партнеров. Она включает следующие направления:

1. общая оценка финансового состояния;

2. структурный анализ активов и пассивов предприятия;

. анализ собственных оборотных активов;

. анализ финансовой устойчивости;

. анализ ликвидности и платежеспособности;

. анализ деловой активности;

. анализ рентабельности;

Рассмотрим подробнее каждое направление:

1. Одним из основных направлений, с которого, по существу, начинается анализ финансового состояния, является общая оценка финансового состояния в статистике и динамике по данным бухгалтерского баланса.

В экономической литературе различают анализ баланса в широком и узком смыслах.

Под анализом баланса в узком смысле понимается формально-технический анализ. Цель такого анализа - изучить соотношения статей баланса и их изменение в отрыве от общей экономической ситуации, складывающейся внутри анализируемого предприятия и вне его. При проведении такого анализа все внимание сосредоточено на показателях самого баланса, иная информация не рассматривается.

Цель анализа в широком смысле - изучить баланс с точки зрения экономического содержания протекающих хозяйственных процессов, которые он отражает. Для понимания этих процессов в ходе анализа привлекается дополнительная информация. В результате на основе оценки имущественного и финансового состояния предприятия формируется общее заключение о его финансовой устойчивости и эффективности бизнеса.

. Структурный анализ активов и пассивов предприятия;

Финансовое состояние предприятия в значительной мере зависит от целесообразности вложения финансовых результатов вактивы.

Оптимальный состав и структура активов, а также правильный выбор стратегии и тактики управления ими являются важным фактором финансового состояния предприятия. Уменьшение запасов и ликвидности средств может привести к риску неплатежеспособности и сокращению объема товарооборота. Поэтому качество управления текущими активами состоит в том, чтобы предприятие имело лишь минимально необходимую сумму денежной наличности, материальных запасов, средств в расчетах.

Актив баланса содержит сведения о размещении имеющихся в распоряжении предприятия капиталов, т.е. об их вложениях в конкретное имущество и материальные ценности, о вложениях в конкретное имущество и материальные ценности, о вложениях капитала, связанных с финансовыми операциями, и об остатках свободной денежной наличности. Каждому виду помещения капитала соответствует отдельная статья актива баланса.

Источники средств находят свое отражение в пассиве

баланса. При этом каждому виду источников средств соответствует отдельная статья пассива баланса. Оценка структуры источников средств проводится как внутренними, так и внешними пользователями бухгалтерской информации. С помощью такой оценки можно понять, куда вкладываются ресурсы - в основные средства и иные внеоборотные активы или в оборотные средства.

3.

Собственные оборотные средства

(собственные оборотные активы, собственный оборотный капитал, чистый оборотный капитал, чистый рабочий капитал) - это те оборотные активы, которые остаются у предприятия в случае единовременного полного погашения краткосрочной задолженности предприятия. Иначе говоря, это тот запас финансовой прочности, который позволяет предприятию осуществлять бизнес, не опасаясь за свое финансовое состояние, когда кредиторы предприятия одновременно потребуют погасить образовавшуюся текущую задолженность.

Финансовая устойчивость

формируется в процессе всей хозяйственной деятельности организации и является отражением стабильного превышения доходов над расходами. Она обеспечивает свободное маневрирование денежными средствами предприятия и способствует бесперебойному процессу продажи товаров.

Анализ финансовой устойчивости на ту или иную дату позволяет ответить на вопрос: насколько правильно предприятие управляло финансовыми ресурсами в течение периода, предшествующего этой дате. Важно, чтобы состояние финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям развития предприятия, поскольку недостаточная финансовая устойчивость может привести к неплатежеспособности предприятия и отсутствию у него средств для развития производства, а избыточная - препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами.

Таким образом, сущность финансовой устойчивости определяется эффективным формированием, распределением и использованием финансовых ресурсов.

Под ликвидностью актива понимается способность его трансформироваться в денежные средства в ходе производственно-технологического процесса, а степень ликвидности определяется продолжительностью временного периода, в течении которого ‘f трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов.

Показатели ликвидности активов организации характеризуют ее способность оперативно высвободить из хозяйственного оборота денежные средства, необходимые для нормальной финансово-хозяйственной деятельности, и возможность выполнять своевреммено свои текущие обязательства как в настоящий момент, так и в краткосрочном плане.

Уровень ликвидности зависит от сферы деятельности, соотношения оборотных и внеоборотных активов, скорости оборота средств, состава оборотных активов, величины и срочности текущих обязательств.

. Анализ деловой активности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов - показателей оборачиваемости капитала.

Оборачиваемость капитала является одним из важнейших показателей, характеризующих интенсивность использований средств предприятия. В процессе анализа необходимо более детально изучить показатели оборачиваемости капитала и установить, на каких стадиях кругооборота произошло замедление ускорение движения средств.

Основным эффектом ускорения оборачиваемости является увеличение продаж без дополнительного привлечения финансовых ресурсов. Чем быстрее оборачиваются средства, тем больше продукции производит и продает организация при той же сумме капитала. Кроме того, так как после завершения оборота капитал возвращается с приращением в виде прибыли, ускорение оборачиваемости приводит к увеличению прибыли. С другой стороны, чем ниже скорость оборота активов прежде всего текущих (оборотных), тем больше потребность в финансировании. Внешнее финансирование является дорогостоящим и имеет определенные ограничительные условия. Собственные источники увеличения капитала ограничены в первую очередь возможностью получения необходимой прибыли.

Таким образом, управляя оборачиваемостью активов, организация получает возможность в меньшей степени зависеть внешних источников средств и повысить свою ликвидность.