- •В.Г. Ротарь, а.Н. Поляков математическая экономика

- •1. Краткое описание теоретических разделов дисциплины для изучения на лабораторных занятиях

- •1.1. Лабораторная работа №1: Решение задач финансовой математики в условиях определенности

- •Самостоятельное задание №1

- •1.2. Лабораторная работа №2: Сложные проценты

- •Самостоятельное задание №2

- •Самостоятельное задание №3

- •1.3. Лабораторная работа №3:Кредитные расчеты

- •Самостоятельное задание №4

- •12.4. Оценка инвестиционных проектов

- •Чистый приведенный доход

- •Срок окупаемости

- •Внутренняя норма доходности

- •Самостоятельное задание №5

- •Самостоятельное задание №6

- •1.4. Лабораторная работа №4: Формирование портфеля ценных бумаг

- •Самостоятельное задание №7

- •1.5. Лабораторная работа №5: Задача о рюкзаке (14.1)

- •Самостоятельное задание №8

- •14.2 Задача о загрузке судна

- •Самостоятельное задание №9

- •1.6. Лабораторная работа №6: Динамическое программирование: замена оборудования, подверженного старению

- •Самостоятельное задание №10

- •1.6. Лабораторная работа №6: Экономико-математическая модель межотраслевого баланса (модель Леонтьева)

- •1. Задание исходных данных задачи

- •2. Вычисление матрицы коэффициентов полных материальных затрат b.

- •3. Проверка продуктивности матрицы а.

- •4. Вычисление вектора валового выпуска X.

- •5. Вычисление межотраслевых поставок продукции xij

- •Самостоятельное задание №11

- •2. Рейтинг по лабораторным занятиям

- •3. Требования к оформлению отчета по лабораторным занятиям Приложение 1. Пример отчета по лабораторным работам: вариант 3

- •Отчет по лабораторным работам.

- •Лабораторная работа №1

- •Исходные данные:

- •Решение.

- •Исходные данные:

- •Решение.

- •Решение.

- •Исходные данные:

- •Решение

- •Лабораторная работа №3

- •3.1. Кредитные расчеты

- •Исходные данные:

- •Решение.

- •3.2. Оценка инвестиционных проектов

- •Исходные данные:

- •Решение.

- •Решение.

- •Лабораторная работа №4

- •Исходные данные:

- •Решение.

- •Лабораторная работа №5

- •5.1. Задача о рюкзаке.

- •Исходные данные:

- •Решение.

- •5.2. Задача о загрузке судна.

- •Исходные данные:

- •Решение.

- •Лабораторная работа №6

- •Решение.

- •Лабораторная работа №7

- •Исходные данные:

- •Решение.

Самостоятельное задание №4

Составьте график погашеия кредита по данным из задания 3.1, при условии, что основная сумма долга погашается равнными частями в течение 10 лет. Сравните суммы уплаченных процентов.

12.4. Оценка инвестиционных проектов

Инвестиции – это долгосрочные финансовые вложения экономических ресурсов с целью создания и получения выгоды в будущем, которая должна быть выше начальной величины вложений.

Инвестиционный процесс – это последовательность связанных инвестиций, растянутых во времени, отдача от которых также распределена во времени. Этот процесс характеризуется двусторонним потоком платежей, где отрицательные члены потока являются вложениями денежных средств в инвестиционный проект, а положительные члены потока – доходы от инвестированных средств.

Реализация инвестиционных проектов требует отказа от денежных средств сегодня в пользу получения дохода в будущем, поэтому любой инвестиционный проект требует анализа и оценки.

При анализе потоков платежей используются обобщающие показатели:

наращенная стоимость;

приведенная стоимость;

норма доходности.

Эти показатели уже рассматривались ранее, но для инвестиционных процессов они приобретают свою специфику.

Чистый приведенный доход

Поскольку денежные средства распределены во времени, то и здесь фактор времени играет важную роль.

При оценке инвестиционных проектов используется метод расчета чистого приведенного дохода, который предусматривает дисконтирование денежных потоков: все доходы и затраты приводятся к одному моменту времени.

Центральным показателем в рассматриваемом методе является показатель NPV (net present value) – текущая стоимость денежных потоков за вычетом текущей стоимости денежных оттоков. Это обобщенный конечный результат инвестиционной деятельности в абсолютном измерении.

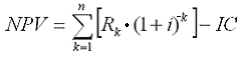

При разовой инвестиции расчет чистого приведенного дохода можно представить следующим выражением:

|

|

(18) |

где Rk – годовые денежные поступления в течение n лет, k = 1, 2, …, n;

IC – стартовые инвестиции;

i – ставка дисконтирования.

Важным моментом является выбор ставки дисконтирования, которая должна отражать ожидаемый усредненный уровень ссудного процента на финансовом рынке. Для определения эффективности инвестиционного проекта отдельной фирмой в качестве ставки дисконтирования используется средневзвешенная цена капитала, используемого фирмой для финансирования данного инвестиционного проекта.

Показатель NPV является абсолютным приростом, поскольку оценивает, на сколько приведенный доход перекрывает приведенные затраты:

при NPV > 0 проект следует принять;

при NPV < 0 проект не принимается,

при NPV = 0 проект не имеет ни прибыли, ни убытков.

Необходимо отметить, что показатель NPV отражает прогнозную оценку изменения экономического потенциала фирмы в случае принятия данного проекта.

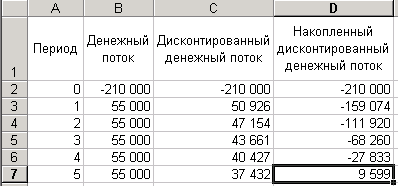

Пример. Фирма рассматривает целесообразность инвестиционного проекта, стоимость которого составляет 210 тыс. долларов. По прогнозам ежегодные поступления составят 55 тыс. долларов. Проект рассчитан на 5 лет. Необходимая норма прибыли составляет 8%. Следует ли принять этот проект?

Решение:

Чистая стоимость проекта равна:

NPV = 55000 (1,08)-1 + 55000 (1,08)-2 + 55000 (1,08)-3 + 55000 (1,08)-4 +

+ 55000 (1,08)-5 - 210000 = 50926 + 47154 + 43661 + 40427 + 37432 – 210000 = 9599 долларов.

Поскольку величина чистой текущей стоимости 9599 долларов, т.е. NPV > 0, то проект может быть принят.

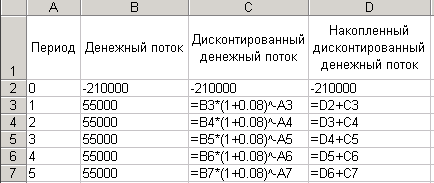

Формулу (18) можно ввести в Excel, тогда можно будет увидеть сумму накопленного дисконтированного денежного потока в каждый год реализации инвестиционного проекта:

В результате получим:

Для проверки правильности ввода формул можно сравнить величину чистой текущей стоимости на 5-й год реализации проекта со значением, рассчитанным вручную (9599 долларов)