- •Розділ 6 Кредитування підприємств Вправа 6.1

- •Дос’є позичальника за 200_ рік

- •1. Загальні відомості

- •Кредитна заявка

- •Техніко-економічний розрахунок окупності, який планується по кредитним затратам (складається на термін користування кредитом)

- •2. Кредитна історія

- •3. Показники статистичної звітності (в одиницях виміру, наведених у звітах)

- •4. Показники балансу (в одиницях виміру балансу)

- •5. Розрахункові показники

- •6. Показники по кредитах поточного року (в тис. Грн.)

- •Висновки за результатами аналізу:

- •Таблиця 3 Розрахунок ліквідних коштів (рік)

- •Кредитний договір №________

- •1. Банк зобов’язується:

- •2. Позичальник зобов’язується

- •3. Банк має право:

- •Позичальник може:

- •Договір застави (тверда застава)

- •1. Предмет договору.

- •Права та обов’язки сторін

- •Відповідальність сторін

- •Реалізація заставленого майна

- •Юридичні адреси та реквізити сторін

- •Договір застави №________ товарів в обігу і переробці

- •Договір поручительства № ____

- •Гарантійний лист №_____

- •Вправа 6.2

- •Звітність підприємства, що використовується для оцінки

- •Можливості одержання кредиту в банку

- •Баланс ват “Гранд”

- •На _______. 200_ р.

- •Керівник Головний бухгалтер

- •Звіт про фінансові результати ват “Гранд”

- •За 200 __ рік

- •І. Фінансові результати

- •II. Елементи операційних витрат

- •III. Розрахунок показників прибутковості акцій

- •Звіт про рух грошових коштів за 200__ р.

- •Звіт про власний капітал ват “Гранд” за 200 __ рік

- •Примітки до балансу

- •Система показників, що характеризують фінансовий стан позичальника

- •Рейтингова шкала для визначення класу позичальника

- •Ііі. Порядок визначення інтегрованого показника

- •Оцінка коефіцієнтів

- •Розрахунок інтегрованого показника фінансового стану позичальника

Система показників, що характеризують фінансовий стан позичальника

І група – попередня оцінка позичальника – здійснюється з метою визначення ринкової позиції позичальника, його взаємовідносин з банком у минулому, перспектив розвитку. До цієї групи показників належать:

Період функціонування підприємства (ФП) – кількість років з часу державної реєстрації підприємства. ФП приймає значення, що дорівнює кількості років функціонування підприємства (числове значення може бути з десятковими знаками) Примітка: У разі функціонування підприємства 5 і більше років ФП приймає значення 5. По підприємствах, які функціонують менше одного року, ФП = 0,5.

Наявність бізнес-плану (БП) – характеризує перспективу розвитку підприємства. Показник БП може набувати одного з таких значень: БП = 1 при наявності бізнес –плану; БП = 0 при відсутності бізнес – плану.

Прибуткова діяльність (ПД) – свідчить про рентабельну діяльність підприємства. Показник ПД може набувати одного з таких значень:

ПД = 3 – прибуткова діяльність за останні 3 роки; ПД = 2 – прибуткова діяльність за останні 2 роки; ПД = 1 – прибуткова діяльність за останній рік; ПД = 0 – відсутність прибутку.

Погашення позичок у минулому (ПП) – характеризує наявність або відсутність фактів неповернення чи несвоєчасного повернення кредитів.

Показник ПП може набувати одного з таких значень:

ПП = 1 – кредит погашено без проблем; ПП = 0,7 – кредит погашено після відстрочки; ПП = 0,1 – кредит прострочений; ПП = 0 – позичальник ухиляється від відповідальності. Якщо позичальник не користувався кредитами в минулому, ПП = 0,1

Сплата відсотків за користування кредитом (СВ) – характеризує наявність або відсутність фактів сплати чи несвоєчасної оплати відсотків за користування кредитом.

Показник СВ може набувати одного з таких значень:

СВ = 1 – нараховані відсотки сплачено своєчасно; СВ = 0,7 – відсотки сплачено з затримкою платежу; СВ = 0,1 – відсотки прострочені; СВ = 0 – позичальник ухиляється від відповідальності. Якщо позичальник не користувався кредитами в минулому, то СВ = 0,1

ІІ група – показники платоспроможності позичальника

Коефіцієнт загальної ліквідності (К(зл)) характеризує, наскільки обсяг поточних зобов’язань за кредитами і розрахунками може бути погашений за рахунок усіх мобілізованих оборотних активів, чи здатний позичальник взагалі розрахуватися по своїх боргових зобов’язаннях.

![]()

де Ао – оборотні активи,

Зп – поточні (короткострокові) зобов`язання, що складаються з короткострокових кредитів і розрахунків з кредиторами. Оптимальне теоретичне значення показника КП – не менше ніж 2,0.

Коефіцієнт ліквідності (Кл) – показує, якою мірою оборотні активи покривають короткострокові зобов’язання, а саме наскільки короткострокові зобов’язання можуть бути погашені швидколіквідними активами.

![]()

де Ал – ліквідні активи, що складаються з високоліквідних активів, дебіторської заборгованості, векселів одержаних.

Зп – поточні (короткострокові) зобов`язання, що складаються з короткострокових кредитів і розрахунків з кредиторами. Оптимальне теоретичне значення показника Кл – не менше ніж 0,5;

Коефіцієнт абсолютної ліквідності (К(ал)) характеризує, наскільки короткострокові зобов’язання можуть бути негайно погашені швидколіквідними коштами та цінними паперами.

![]()

де Ав – високоліквідні активи, до яких належать грошові кошти, їх еквіваленти та поточні фінансові інвестиції,

Зп – поточні (короткострокові) зобов`язання, що складаються з короткострокових кредитів і розрахунків з кредиторами. Оптимальне теоретичне значення показника Кал – не менше ніж 0,2;

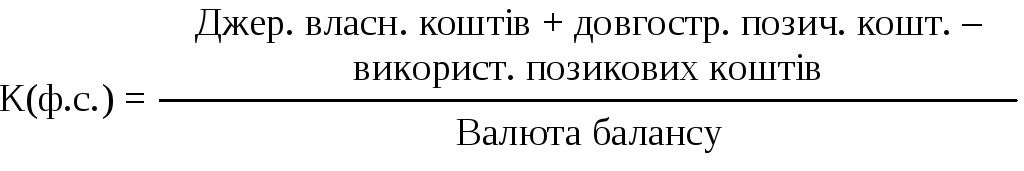

ІІІ група – показники фінансової стійкості

Коефіцієнт фінансової стійкості (К(ф.с.)) – показує питому вагу власних джерел та залучених на тривалий строк коштів у загальних витратах підприємства, які можна використати у своїй поточній діяльності без втрат для кредиторів.

Теоретичне значення К(ф.с.) – не менше 0,6

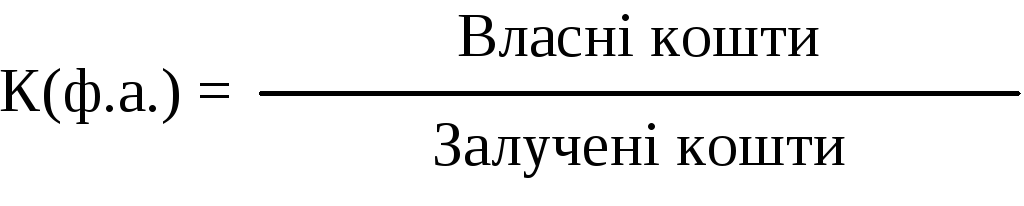

Коефіцієнт фінансової автономії (К(ф.а.)) – показує частку власних коштів у загальній сумі заборгованості підприємства.

Теоретичне значення К(ф.а.) – не менше 0,2.

Коефіцієнт фінансової залежності (К (ф.з.)) показує частку залучених коштів з розрахунку на 1 гривню власних коштів позичальника.

![]()

де Зк – залучені кошти (довгострокові та поточні зобов`язання),

Вк – власний капітал. Оптимальне теоретичне значення показника – не більше ніж 1,0.

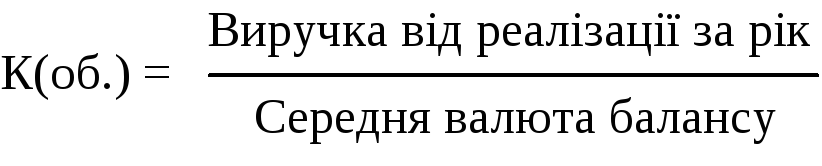

Коефіцієнт оборотності балансу (К(об.))

Середня валюта балансу визначається як середнє арифметичне цього показника на початок і кінець року

Коефіцієнт маневреності власних коштів (К(м)) характеризує ступінь мобільності використання власних коштів.

![]()

де Вк – власний капітал підприємства, Ан – необоротні активи.

Оптимальне теоретичне значення показника К(м) – не менше ніж 0,5.

ІV група – показники надійності підприємства

Коефіцієнт забезпечення кредиту (К(з.)) характеризує наявність, обсяг та якість забезпечення повернення кредиту. К(з.) = 2, у випадках, якщо забезпеченням кредиту є :

гарантії Уряду України;

гарантії банків, зареєстрованих як юридичні особи у країнах, віднесених до категорії А;

грошові вклади і депозити позичальника, розміщені у банку, що надає позичку;

К(з.) = 0,5, у випадках, коли забезпеченням кредиту є гарантії (поручительство) чи страхування ризику.

У разі, якщо забезпеченням кредиту є застава майна, коефіцієнт забезпечення визначається так:

Вартість застави визначається на підставі договору застави, сума кредиту і процентів – виходячи з кредитного договору. Вартість майна та майнових прав позичальника, оформлених під заставу, визначається за реальною (ринковою) вартістю з урахуванням практичної складності реалізації майна у разі невиконання позичальником своїх зобов’язань.

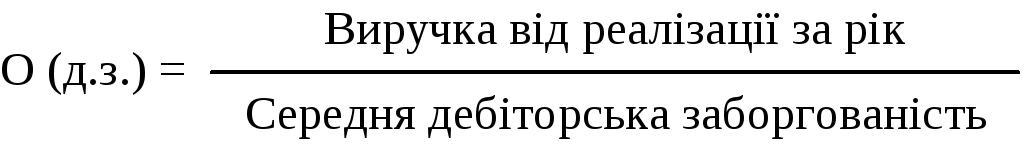

Оборотність дебіторської заборгованості (О(д.з.)). Цей показник розраховується за даними річного звіту і його значення використовуються також на квартальні дати.

Середня дебіторська заборгованість визначається як середнє арифметичне суми цієї заборгованості на початок і кінець року. Показник О(д.з.) оцінюється шляхом порівняння з попереднім періодом і може набувати таких значень:

О(д.з.) = 2 – у разі зменшення його розрахункового значення проти попереднього періоду; О(д.з.) = 1 – у разі, якщо його розрахункове значення знаходиться на рівні попереднього періоду; О(д.з.) = 0 – у разі збільшення його розрахункового значення проти попереднього періоду.

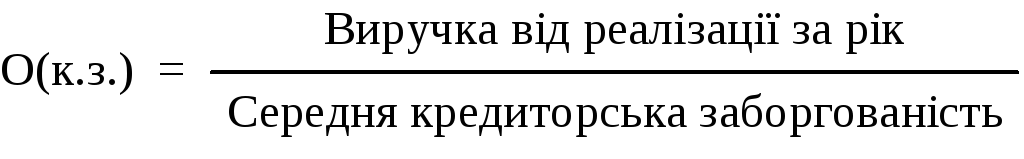

Оборотність кредиторської заборгованості (О(к.з.)). Цей показник розраховується і оцінюється аналогічно О(д.з.).

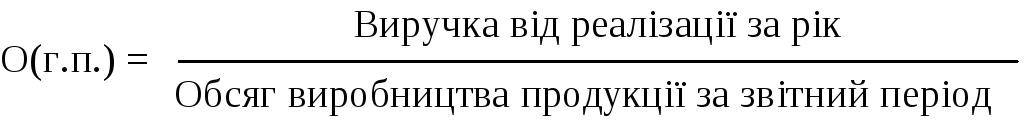

Оборотність готової продукції (О(г.п.))

Оцінка показника здійснюється шляхом порівняння з попереднім періодом О(г.п.) може набувати таких значень:

О(г.п.) = 2 у разі зменшення його значення проти попереднього періоду; О(г.п.) = 1 у разі, якщо його значення знаходиться на рівні попереднього періоду; О(г.п.) = 0 у разі збільшення його значення проти попереднього періоду.

Примітка: По підприємствах з сезонним циклом виробництва оцінка О(г.п.) здійснюється за даними річного звіту і це значення враховується при оцінці фінансового стану позичальника на квартальні дати.

Визначення та аналіз безнадійних позик. По результатах попередньої класифікації позик здійснюється додатковий аналіз групи “безнадійних кредитів”, наведених в таблиці 1:

Таблиця 1

|

Фінансовий стан (клас) |

Погашення заборгованості | ||

|

Добре |

Слабке |

Недостатнє | |

|

В |

|

|

Безнадійні |

|

Г |

|

Безнадійні |

|

|

Д |

Безнадійні |

|

|

Враховуючи, що Законом України “Про оподаткування прибутку підприємств” обумовлені ознаки, згідно з якими заборгованість визнається безнадійною, та визначено порядок її відшкодування, у зв’язку з цим слід перевірити, чи відповідає заборгованість по кредиту, що віднесена до групи “безнадійних” (таблиця 3-а) одній з цих ознак.

Для здійснення додаткового аналізу безнадійних кредитів повідомляємо, що відповідно до ст.1.25 Закону України “Про оподаткування прибутку підприємств” безнадійною є заборгованість, яка відповідає одній з таких ознак:

заборгованість по зобов’язаннях, по яких закінчився строк позовної давності;

заборгованість, яка виявилася непогашеною внаслідок недостатності майна фізичної чи юридичної особи, оголошеної банкрутом у встановленому законодавством порядку, або ліквідованої юридичної особи;

заборгованість, яка виявилася непогашеною внаслідок недостатності коштів, отриманих від продажу на відкритих аукціонах (публічних торгах) майна позичальника, переданого в заставу як забезпечення вказаної заборгованості, за умови, що інші юридичні дії кредитора відносно примусового стягнення іншого майна позичальника не привели до повного відшкодування заборгованості;

заборгованість, стягнення якої стало неможливим у зв’язку з дією обставин непереборної сили, стихійного лиха (форс-мажору), підтверджених в порядку, передбаченому законодавством,

прострочена заборгованість померлих фізичних осіб, а також признаних в судовому порядку безвісті пропалими, померлими або недієздатними, а також прострочена заборгованість фізичних осіб, засуджених до позбавлення волі.

Враховуючи порядок відшкодування сум безнадійної заборгованості, передбачений ст.12.3 Закону України “Про оподаткування прибутку підприємств” та розділом III положення Національного банку України “Про порядок формування і використання резерву для відшкодування можливих втрат за кредитними операціями комерційних банків”, до вказаної групи кредитів також відноситься:

– заборгованість по угодах, що передбачали виставлення векселя на користь кредитора в якості забезпечення боргових зобов’язань дебітора, і опротестований в неплатежі вексель залишається непогашеним на протязі 30 календарних днів з моменту опротестування і векселеодержувач порушив справу про банкрутство векселедавця в арбітражному суді;

– прострочена заборгованість підприємств, установ і організацій, на майно яких не може бути звернено стягнення (або не підлягаючих приватизації) згідно Закону України, і на протязі 30 календарних днів з моменту виникнення прострочки ця заборгованість не була відшкодована коштами Державного бюджету або відповідних місцевих бюджетів чи компенсована іншим способом;

– прострочена заборгованість по угодах, признаних в судовому порядку повністю або частково недійсними;

– прострочена заборгованість фізичних осіб, по відношенню яких оголошений розшук в порядку, передбаченому Кримінально-процесуальним кодексом України, і протягом 180 календарних днів з дня об’явлення розшуку місце знаходження такої фізичної особи не встановлено;

– прострочена заборгованість юридичних осіб, по відношенню до керівників яких оголошений розшук в порядку, передбаченому Кримінально-процесуальним кодексом України, і на протязі 180 календарних днів з дня оголошення розшуку місце знаходження цих осіб не встановлено.

У разі, якщо заборгованість не відповідає одній із цих ознак, то є підстави для визнання такої заборгованості сумнівною .

У такому разі кредитний комітет установи банку може додатково розглянути фінансовий стан позичальника з урахуванням об’єктивних і суб’єктивних факторів, які впливають на його діяльність, здійснення позичальником заходів по поліпшенню фінансових показників та відшуканню можливості ліквідації заборгованості. Якщо підприємство (позичальник) продовжує виробничий процес, виробляє продукцію, здійснює її реалізацію, прикладає зусилля до стягнення дебіторської заборгованості (при цьому дебіторська заборгованість носить не тривалий характер, склад її змінюється) і має перспективи погашення кредитної заборгованості, в тому числі і за рахунок реалізації заставленого майна, то по такому позичальнику кредитний комітет може прийняти рішення вважати його діяльність перспективною, тобто задовільною або доброю, та про збільшення кількості набраних ним в результаті попередньої оцінки балів на 20 відсотків.

Після прийняття кредитним комітетом такого рішення уточнюється інтегрований показник позичальника, визначається його клас і здійснюється остаточна класифікація позик у кредитному портфелі.

Наприклад, по результатах фінансового аналізу позичальника інтегрований показник складає 113 балів. Згідно таблиці 3 такий позичальник буде попередньо віднесений до класу Г. Погашення кредитної заборгованості є “слабке”. Кредит буде віднесений до групи “безнадійних”. Якщо прострочена заборгованість за таким кредитом не відповідає ні одній з ознак , визначених Законом для безнадійної заборгованості, то є підстави для визнання цієї заборгованості сумнівною. За рішенням кредитного комітету визначаються перспективи погашення заборгованості, уточнюється інтегрований показник і клас позичальника :кількість балів, які набрав позичальник в результаті попередньої оцінки його діяльності, збільшується на 20 відсотків: (113 х 1,2 =135,6). При наявності 135,6 балів такий позичальник буде віднесений до класуВ, а його позика – до групи “сумнівних”.

Вказане коригування класу позичальника здійснюється лише при аналізі кредитного портфеля і не застосовується на стадії видачі кредиту. Слід врахувати, що уточнення інтегрованого показника та класу здійснюється лише по позичальниках, які за результатами попередньої класифікації розташовані в групах, передбачених в таблиці 1. По решті позичальників попередня оцінка є остаточною.

Визначення класу позичальника. Залежно від стану платоспроможності, фінансової стійкості, солідності та можливості виконувати свої зобов’язання перед банком підприємство –позичальник повинно бути віднесене до одного з п’яти класів, які характеризують його надійність:

Клас А – підприємство з дуже стійким фінансовим станом;

Клас Б – підприємство зі стійким фінансовим станом;

Клас В – підприємство має ознаки фінансового напруження;

Клас Г – підприємство підвищеного ризику;

Клас Д – підприємство з незадовільним фінансовим станом.

Для визначення класу позичальника визначається інтегрований показник його фінансового стану, який розраховується на підставі наведених вище коефіцієнтів, їх вагових значень та вагових коефіцієнтів аналітичних груп.

Таблиця 2