- •1.1 Активи і пасиви комерційного банку та їх характеристика

- •1.2 Оцінка ліквідності активів комерційного банку

- •1.3 Методика оцінки вартості пасивного капіталу комерційного банку

- •2.1 Аналіз структури та динаміки активів комерційного банку

- •2.2 Аналіз динаміки, складу і структури пасивів банку

- •2.3 Напрями вдосконалення оцінки активів і пасивів комерційного банку

- •Оцінка управління активними і пасивними операціями зат «приватбанк»

- •3.1 Розрахунок процентних ставок при проведені депозитних операцій

- •3.2 Управління процентними операціями банку на міжбанківському ринку

- •Таблиця 3.3 Значення економічних нормативів по банку (квітень, травень 2009 року)

2.2 Аналіз динаміки, складу і структури пасивів банку

Загальний аналіз пасивів комерційного банку ґрунтується на застосуванні методик горизонтального, вертикального, порівняльного та коефіцієнтного аналізу.

Горизонтальний або трендовий аналіз дає можливість досліджувати динаміку капіталу і зобов'язань в цілому і по окремих видах. В процесі використання цього виду аналізу розраховуються темпи росту (приросту) окремих показників за ряд періодів і визначаються загальні тенденції їх зміни (або тренда).

Вертикальний (або структурний) аналіз ґрунтується на структурному дослідженні окремих показників пасивів. В процесі такого аналізу визначається питома вага окремих структурних складових капіталу і зобов'язань. Вертикальний аналіз відображає структуру джерел фінансових ресурсів, горизонтальний аналіз дозволяє переходити від абсолютних змін показників до відносних темпів росту (приросту) показників в аналітичному періоді.

Горизонтальний та вертикальний аналіз, при загальному вивченні зобов'язань і капіталу, зазвичай, здійснюється одночасно.

Динаміка, склад і структура пасивів комерційного банку «ПриватБанк» та їх оцінка за період, що аналізується, досліджується за допомогою табл. 2.5.

Дані таблиці свідчать, що загальне зменшення фінансових ресурсів на 95161 тис. грн. або на 1 % є наслідком збільшення капіталу на 366524 тис. грн. або на 62,2 % при одночасному зменшенні зобов'язань на 461685 тис. грн., що складає 4,9 %.

Таблиця 2.5

Динаміка, склад і структура пасивів комерційного банку «ПриватБанк»

|

Показник |

Станом на 01.01.2009 |

Станом на 01.01.2010 |

Відхилення | ||||||

|

тис. грн. |

у % |

тис. грн. |

у % |

тис.грн. |

% |

Темп приросту | |||

|

Зобов'язання |

9348284 |

94 |

8886599 |

90,3 |

-461685 |

-3,7 |

-4,9 | ||

|

Капітал |

589411 |

6 |

955935 |

9,7 |

366524 |

3,7 |

62,5 | ||

|

Всього пасивів |

9937695 |

100 |

9842534 |

100 |

-95161 |

- |

- 1 | ||

Це дозволяє зробити висновок, що комерційний банк „ПриватБанк” проводить обережну фінансову політику і намагається закріпити свою фінансову незалежність та надійність.

Для аналізу змін, які відбулися у власному капіталі комерційного банку ”ПриватБанк” протягом звітного періоду, слід використовувати наступну методику (табл. 2.6).[7]

Дані табл. 2.6 свідчать, що власний капітал комерційного банку за звітний період збільшився на 980 тис. грн., або на 4,2 %. Зміни відбулися за рахунок розподілу прибутку попереднього звітного періоду у загальні резерви та резервний фонд (відповідно 1545 тис.грн. та 85 тис.грн.). У звітному періоді банк одержав чистого прибутку в розмірі 900 тис. грн., а також здійснив переоцінку основних засобів на суму 80 тис. грн. Відсутність дивідендних виплат свідчить про те, що отриманий чистий прибуток банк направив на створення резервів, яких на початок звітного періоду у нього не було. Це може негативно вплинути на курс акцій банку, як вже емітованих, так і нових емісій.

Таблиця 2.6

Аналіз змін у власному капіталі

|

Найменування статті |

Статутний капі-тал, сплачений |

Емісійні різниці |

Викуплені влас-ні акції |

Резерви |

Переоцінка основ-них засобів |

Нерозподіленний прибуток |

Капіталізовані дивіденди |

Усього власний капітал |

Попередній звітний період |

|

Залишок на 1 січня |

21000 |

190 |

|

|

|

1 610 |

|

21020 |

21020 |

|

Переоцінка основних засобів |

|

|

|

|

80 |

|

|

80 |

|

|

Дивіденди за минулий рік сплачені |

|

|

|

|

|

|

|

|

|

|

Капіталізовані дивіденди за минулий рік |

|

|

|

|

|

|

|

|

|

|

Чистий прибуток |

|

|

|

|

|

900 |

|

900 |

1610 |

|

Розподіл у: |

|

|

|

|

|

|

|

|

|

|

загальні резерви |

|

|

|

1 545 |

|

1545 |

|

|

|

|

резервні фонди |

|

|

|

85 |

|

85 |

|

|

|

|

Сплата в раніше за реєстрова-ний статутний капітал |

|

|

|

|

|

|

|

|

|

|

Реєстрація акцій нового випуску(на суму внесків) |

|

|

|

|

|

|

|

|

|

|

Купівля власних акцій |

|

|

|

|

|

|

|

|

|

|

Продаж раніше викуплених власних акцій |

|

|

|

|

|

|

|

|

|

|

Залишок на 31 грудня звітного року |

21000 |

390 |

|

1630 |

80 |

900 |

|

24000 |

23020 |

Статутний капітал представляє собою вартість вкладів акціонерів (засновників, учасників) комерційного банку, внесених з метою формування його активів для початку чи подальшої банківської діяльності, а також гарантування інтересів вкладників та кредиторів банку. Аналіз статутного капіталу комерційного банку слід здійснювати в розрізі наступних напрямків: формування статутного капіталу при створенні банку; порядок збільшення розміру статутного капіталу; порядок зменшення розміру статутного капіталу.

Оцінку формування статутного капіталу комерційного банку „ПриватБанк” можна здійснити за наступною схемою (табл. 2.7).

Дані табл. 2.7 свідчать, що створюваний комерційний банк початково розмістив 50% акцій, причому реалізував їх вище номінальної вартості, одержавши емісійний доход в розмірі 750 тис. грн. В подальшому акції комерційного банку були продані за номіналом, причому повна вартість акцій була сплачена акціонерами раніше встановленого законодавством строку. Мінімально встановлений розмір статутного капіталу для комерційних банків створюваний банк перевищив у три рази.[33]

Таблиця 2.7

Формування статутного капіталу

|

Найменування показника |

1.01 |

1.04 |

1.07 |

1.10 |

1.01 |

|

Мінімальний розмір статутного капіталу, тис грн. |

|

5000 |

5000 |

5000 |

5000 |

|

Зареєстрований статутний капітал: в сумі, тис. грн. |

|

15000 |

15000 |

15000 |

15000 |

|

кількість акти, тис. штук: |

|

|

|

|

|

|

простих |

|

15000 |

15000 |

15000 |

15000 |

|

привілейованих |

|

|

|

|

|

|

Несплачений зареєстрований статутний капітал, тис. грн. |

|

7500 |

7500 |

7500 |

|

|

Фактично сплачений зареєстрований статутний капітал: |

|

|

|

|

|

|

в сумі, тис. грн. |

|

7500 |

7500 |

7500 |

15000 |

|

кількість акцій, тис. штук: |

|

|

|

|

|

|

простих |

|

7500 |

7500 |

7500 |

15000 |

|

привілейованих |

|

|

|

|

|

При збільшенні статутного капіталу шляхом обміну облігацій існуючої номінальної вартості на акції цього емітента, статутний капітал збільшується на загальну номінальну вартість облігацій, що обмінюються на акції. В даному випадку, номінальна вартість облігацій, умовами випуску яких передбачається їх обмін на акції, повинна дорівнювати номінальній вартості акцій.

Джерелами збільшення статутного капіталу є власні кошти акціонерів (засновників, учасників), а також дивіденди, які направляються на його збільшення у разі прийняття рішення вищим органом управління банку про капіталізацію дивідендів. При аналізі дивідендів, що направляються на збільшення статутного капіталу, слід враховувати особливості розподілу прибутку та дивідендної політики банку.

Зменшення статутного капіталу здійснюється шляхом зменшення номінальної вартості акцій або зменшення кількості акцій шляхом викупи частини їх у власників з метою анулювання.

Актуальним є питання про розмір відрахувань від чистого прибутку до резервного капіталу комерційного банку. Прискорені розміри відрахувань з метою найшвидшого створення резервного капіталу можуть суттєво знизити розмір прибутку, що використовується на виплату дивідендів. Це негативно може вплинути на вартість акцій та подальший процес формування статутного капіталу комерційного банку. Занадто низькі розміри відрахувань від прибутку збільшать термін формування резервного капіталу і можуть негативно вплинути на фінансову стійкість банку. Тому банки, виходячи із їх власних потреб, застосовують, як правило, змішаний порядок формування резервного капіталу, коли протягом кількох років здійснюються підвищені розміри відрахувань від прибутку, а потім встановлюються помірні чи невеликі розміри відрахувань до досягнення встановленої величини цього капіталу. Враховуючи сказане вище, узагальнений аналіз резервного капіталу комерційного банку можна робити в такій послідовності (табл. 2.8).[16]

Таблиця 2.8

Аналіз резервного капіталу комерційного банку

|

Найменування показника |

1.01 |

1.04 |

1.07 |

1.10 |

1.01 |

|

Статутний капітал, тис. грн. |

400000 |

400000 |

400000 |

400000 |

400000 |

|

Чистий прибуток, тис. грн. |

12000 |

12000 |

6500 |

7000 |

7200 |

|

Резервний капітал: встановлений мінімум, % |

25 |

25 |

25 |

25 |

25 |

|

фактичний розмір: в сумі, тис. грн. |

200 |

260 |

260 |

260 |

260 |

|

відсотки |

2 |

2,6 |

2,6 |

2,6 |

2,6 |

|

відхилення |

23 |

22,4 |

22,4 |

22,4 |

22,4 |

|

Відрахування від чистого прибутку: встановлений мінімум, % |

5 |

5 |

5 |

5 |

5 |

|

фактичне відрахування: в сумі, тис. грн. |

|

60 |

|

|

|

|

відсотки |

|

5 |

|

|

|

|

відхилення |

|

- |

|

|

|

З даних табл. 2.8 випливає, що фактичний розмір резервного капіталу перевищує 5% від розміру статутного капіталу, що пов'язано з тим, що банк відноситься до давно створених. Однак у першому кварталі відбувся розподіл чистого прибутку і до резервного капіталу було відраховано 60 тис грн., або 5 % чистого прибутку. За звітний період інших джерел поповнення резервного капіталу та використання його коштів не відбувалося.

Компонентом власного капіталу є загальні резерви, які створюються для відшкодування можливих непередбачених ризиків. Мова йде про те, що до складу власного капіталу включаються резерви, створені для покриття не виявлених на даний час збитків, але які можуть вільно використовуватися для покриття збитків, що матеріалізуються з часом, у майбутньому. Резерви, створені під виявлене погіршення якості певних видів активів або визнаних зобов'язань, не повинні входити до складу власного капіталу комерційного банку. Загальні резерви формуються за рішенням і в порядку, визначеному вищим органом управління комерційного банку з урахуванням вимог чинного законодавства. Відрахування до таких резервів здійснюється з чистого прибутку комерційного банку.[25]

Власний капітал комерційного банку включає такий компонент як результати переоцінки окремих активів, зокрема основних засобів. Резерви переоцінки виникають двома способами. По-перше, в деяких країнах банкам дозволяється час від часу зі зміною ринкової вартості здійснювати переоцінку своїх фіксованих активів Такі переоцінки відображаються у балансі комерційного банку як резерв переоцінки. По-друге, нереалізована вартість "прихованих" резервів переоцінки може бути присутньою у балансі в результаті довгострокового володіння деякими активами, відображеними у балансі за історичною вартістю їх придбання.

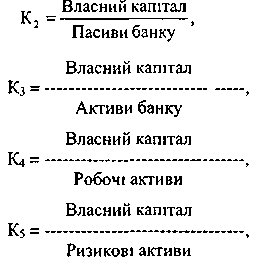

Аналізуючи власний капітал комерційних банків, використовують різні види та методи аналізу, серед яких важливе місце посідає метод коефіцієнтів, за допомогою якого виявляють кількісний взаємозв'язок між різними статтями, розділами чи групами статей балансу.[35]

Власний капітал комерційного банку, виходячи з функцій які він виконує, займає важливе місце в системі показників, що характеризують фінансовий стан банку. Одним з показників, що характеризує стан власного капіталу, особливо під час створення комерційного банку, є мінімальний розмір статутного капіталу. Однак прийнято вважати, що у процесі подальшого функціонування банку, його статутний капітал перестає відігравати вирішальне значення як перманентна складова власного банківського капіталу, а відтак його питома вага, за інших рівних умов, в сукупному власному капіталі поступово зменшується. Натомість збільшується питома вага інших елементів власного капіталу комерційного банку. Проте, нехтувати показником мінімального розміру статутного капіталу не слід: чим більший розмір статутного капіталу, тим фінансово стійкішим вважається комерційний банк.

Однак, складність визначення достатності власного капіталу полягає в розрахунку не абсолютного, а відносного його розміру. Саме відносні показники достатності власного капіталу є провідними в системі аналізу фінансової стійкості банку

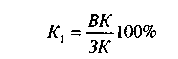

Спочатку для оцінки достатності власного капіталу банку використовувався коефіцієнт співвідношення власного капіталу (ВК) та залучених коштів (ЗК)

Для

поглибленої оцінки власного капіталу

комерційного банку використовуються

такі коефіцієнти:

Коефіцієнт

платоспроможності (або коефіцієнт Кука)

визначається як співвідношення

нормативного власного капіталу (НВК) і

сумарних активів, зважених щодо

відповідних коефіцієнтів ризику (Аз):![]()

Іншим

коефіцієнтом, який слід користуватися

при аналізі власного капіталу, є

відношення власного нормативного

капіталу (ВНК) до загальних активів

банку, зменшених на відповідні резерви

(Ар):![]()

Залежність

комерційного банку від його засновників

(акціонерів, учасників) характеризує

наступний коефіцієнт:![]()

Якісну

оцінку власного капіталу комерційного

банку дає наступне співвідношення:![]()

Коефіцієнт захищеності власного капіталу розраховується за формулою:

![]()

Ефективність

використання власного капіталу

характеризує коефіцієнт його

рентабельності:![]()

Визначити

ефективність використання коштів

власників та доцільність вкладання

коштів до комерційного банку можна за

допомогою коефіцієнта рентабельності

статутного капіталу:![]()

Стан капіталу комерційного банку характеризується його розміром, структурою (відносними частками окремих його складових) та темпами росту або приросту як капіталу в цілому, так і його складових (табл. 2.9). При здійсненні аналізу стану капіталу треба визначити відповідність його розміру вимогам НБУ.

Як свідчать дані табл. 2.9 у дослідженому періоді загальні зміни в обсязі та структурі капіталу можна оцінити позитивно. Загальний обсяг капіталу збільшився на 366524 тис. грн. або на 62,2 %. Темпи приросту основного капіталу (62,7 %) випереджували темпи приросту додаткового капіталу (59,8 %), що відповідає вимогам НБУ, згідно до яких додатковий капітал не повинен перевищувати суму основного капіталу.

Таблиця 2.9

Динаміка, склад та структура капіталу комерційного банку ПриватБанк [16]

|

Показник |

Станом на 01.01.2009 |

Станом на 01.01.2010 |

Відхилення | ||||

|

тис. грн. |

У % |

тис. грн. |

У % |

в тис. грн. |

У % |

Темп приросту | |

|

Капітал - всього |

589411 |

100 |

955935 |

100 |

366524 |

- |

62,2 |

|

у тому числі: |

|

|

|

|

|

|

|

|

Основний |

480450 |

81,5 |

781843 |

81,8 |

301393 |

0,3 |

62,7 |

|

з нього статутний |

400000 |

67,9 |

700000 |

73,2 |

300000 |

5,3 |

75 |

|

Додатковий |

108960 |

18,5 |

174091 |

18,2 |

65131 |

-0,3 |

59,8 |

Високі темпи приросту статутного капіталу (75,0 %) обумовлені прагненням банку нарощувати капітальну базу та значно підвищити свою надійність і платоспроможність. Але слід мати на увазі, що значне перевищення суми статутного капіталу, встановленої нормативом, є небажаним та подальше її зростання є недоцільним.

Зростання капіталу досягнуто за рахунок реінвестування прибутку і емісії акцій.

Оцінюючи структуру капіталу та зміни, які в ній відбулися за період, що досліджується, можна визначити її стабільність. Зрушення, що відбулися в обсязі капіталу, позитивно вплинули на структуру капіталу: питома вага основного капіталу зросла на 0,3 пп., на стільки же зменшилася питома вага додаткового капіталу.

Загальний обсяг капіталу банку, як і статутний капітал, значно перевищує норматив капіталу, який встановлено НБУ, що обумовлено нестабільною економікою та прагненням банку в цих умовах до максимальної надійності і незалежності.[6]