- •Ответы 2 часть

- •5. Финансовый менеджмент

- •5.1 Финансовый менеджмент - наука управления финансами.

- •1. Сущность, цель и задачи финансового менеджмента.

- •6. Элементы финансового менеджмента

- •1)Ликвидность баланса

- •5.3 Разработка бизнес-плана финансового оздоровления организации

- •III. Цели, задачи и результаты развития финансового рынка на период до 2020 года

- •2. Оборотный капитал

- •5.7 Управление портфелем ценных бумаг предприятия(cм. Учебник Анесянц в эл виде)

- •1.Чистый приведенный доход

- •2.Внутренняя норма доходности

- •3.Срок окупаемости инвестиций

- •4.Рентабельность проекта

- •1. Активность экономики страны – подразумевает четыре этапа:

- •2. Валовой национальный продукт

- •2. Выбор ответственных лиц (отдел) за работу с дз в рамках компании

- •5.11 Управление денежным потоком на предприятии

- •5.14 Управление финансовыми рисками

- •6. Оценка риска банкротства

- •2. Система управления финансовыми рисками

- •2. Сущность предпринимательского риска

- •5.15 Сущность управления финансами предприятия, цели и задачи.

- •5.16 Финансы корпораций

- •6. Финансы организации

- •6.1 Сущность и функции финансов организации

- •1. Основные фонды.

- •2. Оборотные средства.

- •6.3 Цели, задачи и функции финансового планирования на предприятии

- •Задачи финансового планирования:

- •Объектами финансового планирования являются:

- •Принципы финансового планирования организации

- •Цели финансового планирования:

- •Основные этапы процесса финансового планирования:

- •6.4 Бизнес-план. Цель, задачи и особенности составления

- •Виды финансовых планов

- •2) Характеристика предприятия и продукции.

- •3) Анализ рынков и основных конкурентов.

- •4) Планирование производства.

- •5) План маркетинговой деятельности.

- •6) Организационный план.

- •7) План по рискам.

- •8) Финансовый план.

- •6.5 Управление затратами (см лекции Управл учёт)

- •6.7 Оценка и анализ финансового состояния предприятия (cм в лекции финн анализ)

- •6.9 Порог рентабельности. Запас финансовой прочности. Операционный рычаг.

- •7. Инвестиции.

- •7.2 Инвестиционная политика предприятия

- •7.3 Определение и виды эффективности ип

- •2. Метод индекса рентабельности (рi)

- •3. Метод внутренней процентной ставки (нормы доходности)(irr)

- •7.4 Инвестиционная привлекательность как условие развития предприятия;

5.7 Управление портфелем ценных бумаг предприятия(cм. Учебник Анесянц в эл виде)

В сфере финансов под ценной бумагой понимается денежный документ, удостоверяющий имущественное право или отношение займа владельца документа к лицу, выпустившему такой документ. По своей сути ценная бумага представляет собой форму существования капитала, которая обращается на рынке как товар и приносит доход.

Основными функциями ценных бумаг являются:

перераспределение денежного капитала;

предоставление дополнительных прав их владельцу в сфере управления и информации;

право на получение дохода на капитал и возврат капитала.

К свойствам ценных бумаг относятся возможность обмена их на деньги путем продажи, возврата эмитенту, переуступки прав пользования, обращаемость, возможность выступать в качестве предмета залога, хранение в течение ряда лет или бессрочно, передача по наследству.

Портфель ценных бумаг - это совокупность ценных бумаг, принадлежащих физическому или юридическому лицу, выступающая как целостный объект управления. Цель формирования портфеля - улучшить условия инвестирования свободных денежных средств и получение наивысшего дохода. Основным принципом оптимизации портфеля ценных бумаг является принцип диверсификации вложений, т.е. распределения вложений между множеством разных по инвестиционным качествам ценных бумаг с целью снижения риска общих потерь и повышения совокупной доходности.

Основными качествами, которые должны учитываться при формировании портфеля ценных бумаг, являются:

-ликвидность - возможность быстрого превращения ценных бумаг портфеля в денежную наличность;

- налоговые льготы;

- отраслевая принадлежность.

В зависимости от источника дохода портфель ценных бумаг может быть портфелем роста или портфелем дохода.

1)Портфель роста формируется из акций компаний, курсовая стоимость которых растет. Цель портфеля - рост капитальной стоимости вместе с получением дивидендов. Различают несколько видов портфелей роста.

Портфель агрессивного роста нацелен на максимальный прирост капитала, сюда входят акции молодых быстрорастущих компаний. Инвестиции в акции довольно рискованны, но могут принести самый высокий доход.

Портфель консервативного роста наименее рискованный, состоит из акций крупных компаний. Состав портфеля устойчив в течение длительного времени, нацелен на сохранение капитала.

Портфель среднего роста сочетает инвестиционные свойства портфелей агрессивного и консервативного роста. Наряду с надежными ценными бумагами сюда включаются рискованные фондовые инструменты. При этом гарантируются средний прирост капитала и умеренная степень риска вложений. Это наиболее популярный портфель среди инвесторов, не склонных к большому риску.

2)Портфель дохода ориентирован на получение высокого текущего дохода - процентных и дивидендных выплат. Здесь также различают несколько типов портфелей:

- портфель регулярного дохода - формируется из высоконадежных ценных бумаг и приносит средний доход при минимальном риске;

- портфель доходных бумаг - состоит из высокодоходных облигаций корпораций, ценных бумаг, приносящих высокий доход при среднем уровне риска.

Портфели роста и дохода формируются для избежания потерь на фондовом рынке как от падения курсовой стоимости, так и от снижения дивидендных выплат.

Под управлением портфелем ценных бумаг понимается совокупность методов, которые позволяют:

-сохранить первоначально инвестированные средства;

- достигнуть максимального уровня дохода;

-обеспечить инвестиционную управляемость портфеля.

Основным способом управления портфелем являются мониторинг и анализ фондового рынка, тенденций его развития, анализ показателей эмитента, инвестиционных качеств ценных бумаг.

Мониторинг может быть:

активным, что предполагает постоянную ревизию портфеля;

пассивным, что требует создания хорошо диверсифицированных портфелей на длительную перспективу. Это возможно при достаточной эффективности рынка, насыщенного ценными бумагами хорошего качества и низкого риска.

Управление портфелем ценных бумаг, как правило, передается специализированному учреждению - депозитарий.

Виды портфелей ценных бумаг

В зависимости от принадлежности портфеля различают эмиссионный и инвестиционный портфели.

Эмиссионный портфель ценных бумаг - это совокупность ценных бумаг, выпущенных данным эмитентом.

Инвестиционный портфель - это совокупность ценных бумаг, принадлежащих инвестору, т. е. лицу, которое вложило в ценные бумаги свой капитал.

Сущность инвестиционного портфеля

Экономической сущностью инвестиционного портфеля является придание совокупности входящих в него ценных бумаг таких рыночных характеристик, которые недостижимы с позиции отдельной ценной бумаги, а возможны только при их целевом комбинировании (сочетании).

Основными задачами инвестиционного портфеля являются:

- обеспечение устойчивого заданного уровня дохода;

- минимизация риска или удержание его на заданном уровне;

- снижение операционных затрат;

- решение специфических задач, постановка которых невозможна вне совокупности ценных бумаг.

Управление портфелем ценных бумаг

Поскольку портфель ценных бумаг есть инвестированный в ценные бумаги капитал, приносящий доход и имеющий всевозможные риски, присущие рынку, постольку им необходимо управлять. В противном случае возрастает вероятность его потери или крупных убытков.

Методы управления портфелем ценных бумаг

Их принято делить на активные и пассивные.

активное управление портфелем — это внесение в него изменений на основе текущего изменения рыночной конъюнктуры, направленное на выполнение целей инвестора, заложенных в данном портфеле. Активное управление приносит лучшие результаты по сравнению с другими стратегиями управления, но оно требует больших операционных затрат, которые может позволить либо крупный инвестор, либо профессиональный посредник, специализирующийся на управлении пакетами ценных бумаг;

пассивное управление портфелем — это сохранение портфеля в более-менее неизменном виде в течение определенного периода времени независимо от каждодневных изменений рыночной конъюнктуры. Обычно используется для портфелей, хорошо защищенных от рыночного риска и рассчитанных на достаточно длительные сроки.

Способы инвестирования в ценные бумаги

Они делятся на стратегические и тактические.

Стратегическое инвестирование — это инвестирование средств в целые классы рыночных активов. Такой подход еще называется инвестированием «сверху вниз».

Тактическое инвестирование — это инвестирование в отдельные виды ценных бумаг, имеющихся на рынке. Данный подход еще называется инвестированием «снизу вверх».

Основные этапы управления инвестиционным портфелем

В агрегированном виде выделяют следующие принципиальные этапы, необходимые при управлении портфелем:

1. выбор инвестиционной политики, постановка целей и задач, которые инвестор желает достичь, приобретая ценные бумаги;

2. формирование заданного портфеля ценных бумаг — это приобретение отобранных в ходе анализа рынка ценных бумаг в примерно заданных количествах и по примерно заданным ценам;

3. оценка портфеля с точки зрения достижения поставленных целей — это сравнение рыночных характеристик сформированного портфеля с теми его характеристиками, которые желал бы иметь инвестор;

4. пересмотр портфеля при необходимости обычно в связи с существенными изменениями на рынке, особенно, если, по мнению инвестора, они носят продолжительный характер.

Оценка риска и доходности инвестиционного портфеля является одной из основных задач, которая стоит перед управляющей компанией на всех этапах инвестиционной деятельности. Как правило, в инвестиционный портфель входят различные ценные бумаги, которые имеют различный уровень доходности и степень риска.

Риск и доходность инвестиционного портфеля определяется на основе задач, которые ставятся инвестором. В случае, если инвестор создает портфель агрессивного толка, то риск и доходность ценных бумаг, который входят в подобный инвестиционный портфель, довольно высоки, обычно «агрессивный» портфель состоит из акций молодых быстроразвивающихся компаний.

Портфель консервативного толка характеризуется низким риском и низкой доходностью ценных бумаг, обычно в «консервативный» портфель входят ценные бумаги крупных компаний, который приносят небольшой, но гарантированный доход.

Большинство инвесторов предпочитают иметь сбалансированный набор ценных бумаг, риск и доходность инвестиционного портфеля в данном случае приблизительно равны, что позволяет получать стабильный доход за счет балансирования между рисками и доходностью различных видов ценных бумаг.

Для оценки риска и доходности инвестиционного портфеля необходимо проводить многофакторный анализ, который может базироваться на различных математических моделях. Часто для оценки риска и доходности инвестиционного портфеля используют специализированное программное обеспечение.

Как правило, суммарный риск инвестиционного портфеля состоит из систематического и диверсифицируемого риска, который может зависеть от различных параметров.

Систематический риск - риск падения ценных бумаг в целом. Не связан с конкретной ценной бумагой, является недиверсифицируемым и не понижаемым. Представляет собой общий риск на все вложения в ценные бумаги

Несистематический риск - агрегированное понятие, объединяющее все виды рисков, связанных с конкретной ценной бумагой. Несистематический риск является диверсифицируемым, понижаемым, в частности может осуществляться выбор той ценной бумаги (по виду, по эмитенту, по условиям выпуска и т.д.), которая обеспечивает приемлемые значения несистематического риска.

Механизмы формирования портфеля ценных бумаг

Инвестиционный портфель - это набор активов, наиболее полно отвечающий целям инвестора. Основную цель инвестора можно определить как создание такого портфеля, который приносит наивысшую доходность для заданного уровня риска или наименьший риск для приемлемого уровня дохода

Портфель ценных бумаг обладает рядом особенностей по сравнению с другими инвестиционными портфелями. К положительным его свойствам следует отнести более высокую степень ликвидности и управляемости, к отрицательным - отсутствие в ряде случаев возможности воздействия на доходность портфеля, повышенные инфляционные риски. Вместе с тем подходы к управлению портфелем ценных бумаг применимы также и к портфелям, состоящим из других инвестиционных объектов.

Формирование фондового портфеля может осуществляться на основе двух концепций:

1)Традиционный подход базируется на фундаментальном и техническом анализе, с помощью которого выбирают финансовые инструменты, отвечающие заданным уровням риска и доходности. Широкая диверсификация такого портфеля в общем позволяет сформировать портфель с требуемыми инвестиционными параметрами, однако при этом не учитываются взаимосвязи между отдельными финансовыми инструментами и портфелем в целом по показателям риска и доходности.

2)Современная портфельная теория, разработанная Г. Марковицем, Д. Тобиным, У. Шарпом и др. [6, c. 144], базируется на статистических методах оптимизации портфеля. При этом рассчитываются такие показатели, как среднеквадратическое отклонение доходности отдельных финансовых инструментов (дисперсия), коэффициенты ковариации и корреляции, коэффициенты «альфа» и «бета», измеряющие несистематический и систематический риски отдельных финансовых активов, и др. Учет этих показателей позволяет сформировать инвестиционный портфель, соответствующий заданным параметрам ожидаемой доходности и риска, а также обеспечить определенную корреляцию доходности финансовых активов между собой.

Формирование портфеля финансовых инвестиций представляет собой достаточно сложный процесс, который можно разделить на следующие этапы.

1) Определение инвестиционной стратегии, выбор локальных инвестиционных целей и типа формируемого портфеля.

2) Оценка инвестиционных качеств финансовых инструментов, которые предполагается включить в состав портфеля.

3) Отбор финансовых инструментов и формирование портфеля.

4) Оценка основных параметров сформированного инвестиционного портфеля.

Эффективное управление движением капитала в рамках фирмы предполагает вложение временно свободных средств в ценные бумаги для извлечения дополнительной прибыли от роста курсовой стоимости. вложения денежных средств в российские ценные бумаги являются рискованным способом приращения капитала, в связи с неразвитостью фондового рынка России, который характеризуется:

- неустойчивостью, зависящий в достаточно большой степени не от экономических показателей российских эмитентов, а политической ситуации в стране;

- отсутствием полной законодательной базы, регулирующей рынок ценных бумаг, которая, необходимо отметить, появляется;

- неликвидностью большинства ценных бумаг российских эмитентов;

- большим спрэдом (разницей между ценой покупки и ценой продажи);

- отсутствием на рынке открытой информации о производственных результатах предприятий, чьи акции обращаются на вторичном рынке.

Многолетняя статистическая база по каждому из интересующих эмитентов и широкая выборка объектов инвестирования, отвечающих типовым требованиям, - два необходимых условия для создания классического портфеля.

Существуют различные теории портфельного инвестирования.

Метод японских свеч (Japanese Candlesticks Charting).

Метод “Скользящих средних” (Moving Averege).

Осциллятор Индекс Относительной Силы (Relative Strength Index).

Рассматриваемый способ управления портфелем ценных бумаг методом технического анализа показывает, что он является одним из самых наглядных и при умелой интерпретации индикаторов и графиков, построенных на статистической базе, помогает принимать правильное решение в покупке-продаже ценных бумаг.

Инвестиции в рыночные ценные бумаги

Кроме риска и недостатка ликвидности, будут иметь место трансакционные издержки, сокращающие чистую выручку. Таким образом фирма сталкивается с уже знакомой проблемой выбора между риском и прибыльностью.

Чем больше объём портфеля ценных бумаг, тем больше возможностей для специализации и экономии на затратах труда по его обслуживанию [7, с. 41].

Модели портфельного инвестирования

Занимаясь инвестициями, необходимо выработать определенную политику своих действий и определить:

основные цели инвестирования (стратегический или портфельный его характер);

состав инвестиционного портфеля, приемлемые виды ценных бумаг;

качество бумаги, диверсификацию портфеля и т.д.

Обычно на рынке продается некое инвестиционное качество с заданным соотношением Риск/Доход, которое в процессе управления может быть улучшено

Что привлекательного в осуществлении портфельного инвестирования?

Прежде всего то, что оно позволяет планировать, оценивать, контролировать конечные результаты всей инвестиционной деятельности в различных секторах фондового рынка.

Портфель представляет собой набор из корпоративных акций, облигаций, а также бумаг с фиксированным доходом, гарантированным государством, т.е. с минимальным риском потерь.

Балансовая стоимость характеризует издержки на приобретение данного портфеля и рассчитывается нарастающим итогом путём прибавления к балансовой стоимости имеющегося портфеля основной суммы сделки при покупке ценных бумаг и при продаже путём списания средневзвешенной цены на количество проданных ценных бумаг.

Доходы по портфельным инвестициям представляют собой валовую прибыль по всей совокупности бумаг, включённых в тот или иной портфель с учётом риска. Возникает проблема количественного соответствия между прибылью и риском.

Источники дохода:

-Рост курсовой стоимости;

-Текущие выплаты;

Типы портфелей

Тип портфеля - это его инвестиционная характеристика, основанная на соотношении дохода и риска. При этом важным признаком при классификации типа портфеля является то, каким способом и за счёт какого источника данный доход получен: за счёт роста курсовой стоимости или за счёт текущих выплат дивидендов, процентов.

Было бы упрощённым понимание портфеля как некой однородной совокупности, несмотря на то, что портфель роста, например, ориентирован на акции, инвестиционной характеристикой которых является рост курсовой стоимости.

1)Портфель роста формируется из акций компаний, курсовая стоимость которых растёт. Цель данного типа портфеля - рост капитальной стоимости портфеля вместе с получением дивидендов.

Портфель агрессивного роста нацелен на максимальный прирост капитала. В состав данного типа портфеля входят акции молодых, быстро растущих компаний. Инвестиции в данный тип портфеля являются достаточно рискованными, но вместе с тем они могут приносить самый высокий доход.

Портфель консервативного роста является наименее рискованным среди портфелей данной группы. Состоит, в основном, из акций крупных, хорошо известных компаний, характеризующихся хотя и невысокими, но устойчивыми темпами роста курсовой стоимости. Состав портфеля остается стабильным в течение длительного периода времени. Нацелен на сохранение капитала

Портфель среднего роста представляет собой сочетание инвестиционных свойств портфелей агрессивного и консервативного роста. В данный тип портфеля включаются наряду с надёжными ценными бумагами, приобретаемыми на длительный срок, рискованные фондовые инструменты, состав которых периодически обновляется. При этом обеспечивается средний прирост капитала и умеренная степень риска вложений Данный тип портфеля является наиболее распространенной моделью портфеля и пользуется большой популярностью у инвесторов, не склонных к высокому риску.

2)Портфель дохода. Данный тип портфеля ориентирован на получение высокого текущего дохода процентных и дивидендных выплат. Портфель дохода составляется в основном из акций дохода, характеризующихся умеренным ростом курсовой стоимости и высокими дивидендами, облигаций и других ценных бумаг, инвестиционным свойством которых являются высокие текущие выплаты. Особенностью этого типа портфеля является то, что цель его создания - получение соответствующего уровня дохода, величина которого соответствовала бы минимальной степени риска, приемлемого для консервативного инвестора. Поэтому объектами портфельного инвестирования являются высоконадёжные инструменты фондового рынка

Портфель регулярного дохода формируется из высоконадёжных ценных бумаг и приносит средний доход при минимальном уровне риска.

Портфель доходных бумаг состоит из высокодоходных облигаций корпораций, ценных бумаг, приносящих высокий доход при среднем уровне риска.

3)Портфель роста и дохода. Формирование данного типа портфеля осуществляется во избежание возможных потерь на фондовом рынке как от падения курсовой стоимости, так и от низких дивидендных или процентных выплат. Одна часть финансовых активов, входящих в состав данного портфеля, приносит владельцу рост капитальной стоимости, а другая доход. Потеря одной части может компенсироваться возрастанием другой.

Портфель двойного назначения. В состав данного портфеля включаются бумаги, приносящие его владельцу высокий доход при росте вложенного капитала. В данном случае речь идёт о ценных бумагах инвестиционных фондов двойного назначения. Они выпускают собственные акции двух типов, первые приносят высокий доход, вторые - прирост капитала.

Сбалансированный портфель предполагает сбалансировать не только доходов, но и риска, который сопровождает операции с ценными бумагами, и поэтому в определённой пропорции состоит из ценных бумаг с быстрорастущей курсовой стоимостью и из высокодоходных ценных бумаг. Как правило, в состав данного портфеля включаются обыкновенные и привилегированные акции, а также облигации.

1.Консервативный цель - Защита от инфляции, риск- Низкая

Государственные ценные бумаги, акции и облигации крупных стабильных эмитентов

Высоконадёжный, но низкодоходный

Умеренно-агрессив-ный Длитель-ное вложение капитала и его рост

Средняя - риск Малая доля государственных ценных бумаг, большая доля ценных бумаг крупных и средних, но надёжных эмитентов с длительной рыночной историей Диверсифициро-ванный

Агрессив-ный Спекулятивная игра, возмож-ность быстрого роста вложенных средств

Риск - Высокая Высокая доля высокодоходных ценных бумаг небольших эмитентов, венчурных компаний и т.д. Рискованный, но высокодоходный

Такое инвестиционное качество портфеля, как ликвидность, как известно, означает возможность быстрого превращения портфеля в денежную наличность без потери его стоимости. Лучше всего данную задачу позволяют решить портфели денежного рынка.

Портфели денежного рынка. Эта разновидность портфелей ставит своей целью полное сохранение капитала. В состав такого портфеля включается преимущественно денежная наличность или быстро реализуемые активы.

Следует отметить, что одно из “золотых” правил работы с ценными бумагами гласит: НЕЛЬЗЯ ВКЛАДЫВАТЬ ВСЕ СРЕДСТВА В ЦЕННЫЕ БУМАГИ, НЕОБХОДИМО ИМЕТЬ РЕЗЕРВ СВОБОДНОЙ ДЕНЕЖНОЙ НАЛИЧНОСТИ ДЛЯ РЕШЕНИЯ ИНВЕСТИЦИОННЫХ ЗАДАЧ, ВОЗНИКАЮЩИХ НЕОЖИДАННО!

Поэтому инвестор, вкладывая часть средств в денежную форму, обеспечивает требуемую устойчивость портфеля. Денежная наличность может быть конвертируема в иностранную валюту, если курс национальной валюты ниже, чем иностранной. Таким образом, помимо сохранения средств достигается увеличение вложенного капитала за счёт курсовой разницы.

Высокой ликвидностью обладают и портфели краткосрочных фондов. Они формируются из краткосрочных ценных бумаг, т.е. инструментов, обращающихся на денежном рынке.

Портфель, состоящий из ценных бумаг государственных структур. Эта разновидность портфеля формируется из государственных и муниципальных ценных бумаг и обязательств. Вложения в данные рыночные инструменты обеспечивают держателю портфеля доход, получаемый от разницы в цене приобретения с дисконтом и выкупной ценой и по ставкам выплаты процентов. Немаловажное значение имеет и то, что и центральные, и местные органы власти предоставляют налоговые льготы.

Портфель, состоящий из корпоративных ценных бумаг. Портфель данной разновидности формируется на базе ценных бумаг, выпущенных предприятиями различных отраслей промышленности.

Типу портфеля соответствует и тип избранной инвестиционной стратегии: агрессивной, направленной на максимальное использование возможностей рынка или пассивной.

Примером пассивной стратегии может служить равномерное распределение инвестиций между выпусками разной срочности (метод “лестницы”). Используя метод “лестницы” портфельный менеджер покупает ценные бумаги различной срочности с распределением по срокам до окончания периода существования портфеля. Следует учитывать, что портфель ценных бумаг - это продукт, который продаётся и покупается на фондовом рынке, а следовательно, весьма важным представляется вопрос об издержках на его формирование и управление.

Согласно теории инвестиционного анализа простая диверсификация, т.е. распределение средств портфеля по принципу “не клади все яйца в одну корзину” ничуть не хуже, чем диверсификация по отраслям, предприятиям и т.д.

Излишняя диверсификация может привести к таким отрицательным результатам, как:

-невозможность качественного портфельного управления;

- покупка недостаточно надёжных, доходных, ликвидных ценных бумаг;

-рост издержек, связанных с поиском ценных бумаг (расходы на предварительный анализ и т.д.);

- высокие издержки по покупке небольших мелких партий ценных бумаг и т.д.

Составляющие инвестиционного портфеля

Степень материализации позволяет различать такие инвестиционные ценности как права, технологии, интеллектуальный потенциал персонала – как нематериальные инвестиционные ценности – с одной стороны, и недвижимость, оборудование – как материальные инвестиционные ценности – с другой.

Степень риска позволяет инвестору устанавливать приемлемую плату за риск или определенный уровень дохода при вложении в конкретную инвестиционную ценность. Причем, высокорискованные инвестиции как правило называются венчурами.

Целевое использование инвестиционных ценностей может быть охарактеризовано следующим образом. Спекулятивные инвестиционные ценности используются для перепродажи. В этом случае приобретается инвестиционная ценность и удерживается в руках инвестора сколь угодно долгий срок, по истечении которого она может быть продана по цене, более высокой, чем цена приобретения (например, акции предприятий – голубых фишек).

Итак, объектами реальных инвестиций являются:

Строящиеся, реконструируемые или расширяемые предприятия, здания, сооружения (основные фонды).

Программы федерального, регионального или иного уровня.

Выделяют следующие формы реальных инвестиций:

Денежные средства и их эквиваленты.

Земля.

Здания, сооружения, машины и оборудование, измерительные и испытательные средства, оснастка и инструмент, любое другое имущество, используемое в производстве и обладающее ликвидностью.

Объекты финансовых инвестиций могут быть классифицированы следующим образом.

Ценные бумаги, к которым в соответствии со ст. 143 ГК РФ относятся: государственная облигация, облигация, вексель, чек, депозитный и сберегательный сертификаты, банковская сберегательная книжка на предъявителя, коносамент, акция, приватизационные и другие документы, которые Федеральными законами или в соответствии с ними отнесены к числу ценных бумаг.

Также к объектам финансовых инвестиций относятся объекты тезаврации, то есть бумажные деньги или золото, накапливаемые населением в целях страхования сбережений от инфляции

Объекты финансовых инвестиций можно классифицировать по нескольким признакам:

по виду имущественных требований: долговые (облигации, векселя и т. д.), имущественные (акции, объекты тезаврации и т. д.);

по способу передачи прав: именные (именные векселя, именные акции и т. д.), на предъявителя (сберегательные книжки на предъявителя, денежные средства);

по степени овеществления: материальные (золото, денежные средства и т. д.), нематериальные (бездокументарные ценные бумаги и т. д.).

К объектам интеллектуальных инвестиций относятся: технологии, квалификация сотрудников, результаты научных исследований.

Структура инвестиционного портфеля

Портфель – собранные воедино различные инвестиционные ценности, служащие инструментом для достижения конкретной инвестиционной цели инвестора. Поэтому, основными принципами формирования инвестиционного портфеля являются безопасность и доходность вложений, их стабильный рост, высокая ликвидность.

Под безопасностью понимаются неуязвимость инвестиций от потрясений на рынке инвестиционного капитала и стабильность получения дохода.

Ликвидность инвестиционных ценностей – это их способность быстро и без потерь в цене превращаться в наличные деньги. Как правило, наиболее низкой ликвидностью обладает недвижимость.

Ни одна из инвестиционных ценностей не обладает всеми перечисленными выше свойствами. Поэтому неизбежен компромисс. Если ценная бумага надежна, то доходность будет низкой, так как те, кто предпочитает надежность, будут предлагать высокую цену. Главная цель при формировании портфеля состоит в достижении наиболее оптимального сочетания между риском и доходом для инвестора.

Методом снижения риска крупных потерь служит диверсификация портфеля, т. е. вложение средств в проекты и ценные бумаги с различными уровнями надежности и доходности. Риск снижается, когда вкладываемые средства распределяются между множеством разных видов вложений. Диверсификация уменьшает риск за счет того, что возможные невысокие доходы по одному элементу портфеля будут компенсироваться высокими доходами по другому.

Оптимальное количество элементов портфеля зависит от возможностей инвестора, наиболее распространенная величина – от 8 до 20 различных элементов инвестиционного портфеля.

Управление портфелем представляет собой процесс реализации определенных связей между всеми его элементами.

Рассматривая вопрос о формировании портфеля, инвестор должен определить для себя значения основных параметров, которыми он будет руководствоваться в инвестиционной деятельности. К ним относятся:

- тип портфеля;

- сочетание риска и доходности портфеля;

-состав портфеля;

-схема управления портфелем.

Управление инвестиционным портфелем осуществляется в рамках общей финансовой стратегии корпорации, в соответствии с портфельными стратегиями, сформулированными в рамках инвестиционной ратегии корпорации :

низкого риска и высокой ликвидности;

высокой доходности и высокого риска;

долгосрочных вложений;

спекулятивная и др.

Определение экономической эффективности инвестиционного портфеля

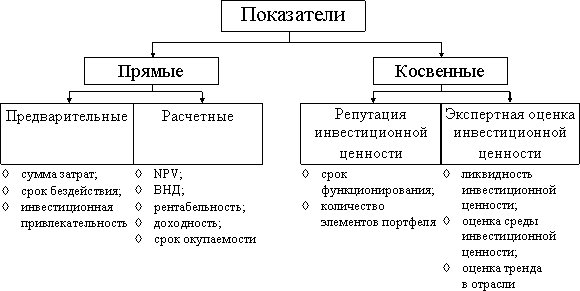

Оно включает расчет и оценку прямых и косвенных показателей (рис. 34). В частности, для реальных инвестиций проводится детальный анализ и интегральная оценка всей технико-экономической и финансовой информации.

Рис. 34. Система показателей для оценки эффективности инвестиций

Под чистым доходом понимается доход, полученный в каждом временном интервале, за вычетом всех платежей, связанных с его получением (текущими затратами на управление портфелем, налоги и т. д.). ЧД = Д – Р, где Д – доходы от инвестиционных ценностей, находящихся в портфеле; Р – расходы, произведенные для получения дохода.

Расходы и доходы, разнесенные по времени, приводятся к одному (базовому) моменту времени.

Процедура

приведения разновременных платежей к

базовой дате называется дисконтированием

. Экономический смысл этой процедуры

состоит в следующем. Пусть задана

некоторая ставка ссудного процента r

и поток платежей (положительных или

отрицательных) Р(t), начало которого

совпадает с базовым моментом времени

приведения. Тогда дисконтированная

величина платежа Р(t), выполненного в

момент, отстоящий от базового на величину

t интервалов (месяцев, лет), равна некоторой

величине Рd(t), которая, будучи выданной

под ссудный процент r, даст в момент t

величину Р(t). Таким образом, дисконтированная

величина платежа Р d (t) равна![]()

Величина ссудного процента r называется нормой дисконтирования (приведения) или трактуется как норма (или степень) предпочтения доходов, полученных в настоящий момент, доходам, которые будут получены в будущем.

При выборе ставки дисконтирования ориентируются на существующий или ожидаемый усредненный уровень ссудного процента

Для оценки эффективности производственных инвестиций в основном применяются следующие показатели : чистый приведенный доход, внутренняя норма доходности, срок окупаемости капитальных вложений, рентабельность проекта и точка безубыточности. Для фондовых инвестиций: доходность к погашению, дивидендная ставка, ликвидность, динамика курсовой стоимости.