- •1.3.Классификация инвесторов

- •9.Специальные методы многоцелевой оптимизации

- •9.1. Методика выбора экономически целесообразного инвестиционного проекта на использовании методов многоцелевой оптимизации: метод равномерной оптимизации

- •Исходные данные многокритериальной задачи (пример)

- •Преобразованные исходные данные (пример)

- •9.2. Методика выбора экономически целесообразного инвестиционного проекта на использовании методов многоцелевой оптимизации: метод справедливого компромисса

- •9.3. Методика выбора экономически целесообразного инвестиционного проекта на использовании методов многоцелевой оптимизации: метод свертывания критериев

- •Учет различий в сроках жизни инвестиционных проектов

- •13.1.Влияние инфляционных процессов на оценку инвестиционных проектов

- •13.2.Сущность и значение оценки рисков

- •13.3. Виды и группировки рисков

- •13.4. Методы анализа и оценки рисков

- •Определение размера лизинговых платежей

- •Методика расчета платежей по лизингу, основанная на теории срочного аннуитета

- •Классификация видов лизинговых платежей

13.4. Методы анализа и оценки рисков

Анализ рисков можно подразделить на два взаимно дополняющих друг друга вида: качественный и количественный. Методы оценки рисков включают в себя следующие:

количественная оценка рисков с помощью методов математической статистики. Главные инструменты данного метода – дисперсия, стандартное отклонение, коэффициент вариации. С помощью этого метода можно оценить риски не только конкретной сделки, проекта, но и фирмы в целом. Преимущество заключается в несложности математических расчетов, а недостаток – в необходимости большого количества исходных данных.

Методы экспертной оценки рисков могут быть реализованы путем обработки мнений опытных предпринимателей и специалистов.

Метод исследования рисков – моделирование задачи выбора с помощью «дерева решений». Данный метод предполагает графическое построение вариантов решений, которые могут быть приняты. По ветвям «дерева» соотносят субъективные и объективные оценки возможных событий. Следуя вдоль построенных ветвей и используя специальные методики расчета вероятностей, оценивают каждый путь и затем выбирают менее рискованный.

Комбин6ированный метод представляет собой объединение нескольких отдельных методов или их отдельные элементы.

|

Методы анализа и оценки рисков |

анализ чувствительности |

|

проверка устойчивости | |

|

определение точки безубыточности | |

|

корректировка параметров проекта | |

|

формализованное описание неопределенности | |

|

анализ сценариев | |

|

метод Монте-Карло | |

|

метод построения дерева решений и прочее |

Анализ чувствительностипроекта происходит при последовательно-единичном изменении каждой переменной, на основе чего пересчитывается новое значение результирующего критерия. После этого оценивается процентное изменение критерия по отношению к базисному случаю и рассчитывается показатель чувствительности, представляющий собой отношение процентного изменения критерия к изменению значения переменной на процент. Таким же образом исчисляются показатели чувствительности по каждой из остальных переменных.

Затем на основании этих расчетов происходит экспертное ранжирование переменных по степени важности (высокая, средняя, низкая) и экспертная оценка прогнозируемости значений переменных. Далее эксперт может построить так называемую «матрицу чувствительности», позволяющую выделить наименее и наиболее рискованные для проекта переменные (показатели).

Определение рейтинга факторов проекта, проверяемых на риски

|

Переменная (х) |

Измене-ние х, % |

Изменение ЧДД, % |

Отношение процента изменений ЧДД к проценту изменений х |

Рейтинг |

|

Ставка процента |

2 |

5 |

2,5 |

3 |

|

Оборотный капитал |

1 |

2 |

2 |

4 |

|

Остаточная стоимость |

3 |

6 |

2 |

4 |

|

Переменные издержки |

5 |

15 |

3 |

2 |

|

Объем продаж |

2 |

8 |

4 |

1 |

|

Цена реализации |

6 |

9 |

1,5 |

5 |

Показатели чувствительности и прогнозируемости переменных в проекте

|

Переменная |

Чувствительность |

Возможность прогнозирования |

|

Ставка процента |

высокая |

низкая |

|

Оборотный капитал |

высокая |

высокая |

|

Остаточная стоимость |

средняя |

средняя |

|

Переменные издержки |

средняя |

средняя |

|

Объем продаж |

средняя |

высокая |

|

Цена реализации |

низкая |

низкая |

Матрица чувствительности и предсказуемости

|

Предсказуемость переменных |

Чувствительность переменной | ||

|

низкая |

I |

I |

II |

|

средняя |

I |

II |

III |

|

высокая |

II |

III |

III |

В соответствии с экспертным разбиением чувствительности и предсказуемости по их степеням матрица содержит девять элементов, которые можно распределить по зонам. Попадание фактора в определенную зону будет означать конкретную рекомендацию для принятия решения о дальнейшей с ним работе по анализу рисков.

Несмотря на все свои преимущества – теоретическую прозрачность, простоту расчетов, экономико-математическую естественность результатов и наглядность их толкования, метод анализа чувствительности имеет существенные недостатки. Первый и основной из них – его однофакторность, то есть ориентация на изменение только одного фактора проекта, что приводит к недоучету возможной связи между отдельными факторами или к недоучету их корреляции.

Анализ сценариев развития проекта позволяет оценить влияние на проект возможного изменения нескольких переменных через вероятность каждого сценария. Он проводится с помощью компьютерных программ. Формируется 3-5 сценариев развития проекта. Каждому сценарию должны соответствовать: набор значений исходных переменных, рассчитанные значения результирующих показателей, некоторая вероятность наступления данного сценария, определяемая экспертным путем.

|

Сценарии |

вероятность |

ЧДД |

ЧДД с учетом вероятности |

|

оптимистичный |

0,1 |

100 |

10 |

|

нормальный |

0,5 |

80 |

40 |

|

пессимистичный |

0,4 |

50 |

20 |

|

Всего |

1 |

– |

70 |

Метод построения дерева решений проекта. Преимущество данного метода – в его наглядности. Последовательность сбора данных для построения дерева решений при анализе рисков включает следующие шаги:

Определение состава и продолжительности фаз жизненного цикла проекта;

Определение ключевых событий, которые могут повлиять на дальнейшее развитие проекта;

Определение времени наступления ключевых событий;

Формулировка всех возможных решений, которые могут быть приняты в результате наступления каждого ключевого события;

Определение вероятности принятия каждого решения;

Определение стоимости каждого этапа осуществления проекта (стоимости работ между ключевыми событиями).

На основании полученных данных строится дерево решений. Его узлы представляют собой ключевые события. А стрелки, соединяющие узлы, – проводимые работы по реализации проекта. Кроме того, на дереве решений приводится информация относительно времени, стоимости работ и вероятности принятия того или иного решения.

В результате построения дерева решений определяется вероятность каждого сценария развития проекта, эффективность по каждому сценарию, а также интегральная эффективность проекта. Положительная величина показателя эффективности проекта указывает на приемлемую степень рисков, связанную с осуществлением проекта.

Имитационное моделирование рисков на базе метода Монте-Карло представляет собой сочетание методика анализа чувствительности и анализа сценариев. Это сложная методика, имеющая под собой, компьютерную реализацию. Результатом такого анализа выступает распределение вероятностей возможных результатов проекта и позволяет построить математическую модель для проекта с неопределенными значениями параметров, и, зная вероятностные распределения параметров проекта, а также связь между изменениями параметров (корреляцию) получить распределение доходности проекта.

При формировании сценариев применяется следующая последовательность действий:

Определяются интервалы возможного изменения исходных переменных, внутри которых эти переменные являются случайными величинами;

Определяются виды распределения вероятностей внутри заданных интервалов;

Устанавливаются коэффициенты корреляции между зависимыми переменными;

Многократно (не менее 200 раз) просчитываются результирующие показатели;

Полученные результирующие показатели рассматриваются как случайные величины, которым соответствуют такие характеристики как: математическое ожидание, дисперсия, функция распределения и плотность вероятностей;

Определяется вероятность попадания результирующих показателей в тот или иной интервал, вероятность превышения минимально допустимого значения и др.

Несмотря на свои достоинства, метод Монте-Карло не распространен и не слишком широко используется в бизнесе. Одна из главных причин этого – неопределенность функций распределения переменных, которые используются при расчетах. Кроме того, он не дает однозначного ответа на вопрос о том, следует ли реализовывать проект или отвергнуть его. Поэтому, как правило, используется целый комплекс методов анализа рисков проектов для окончательной оценки.

Методология управления инвестиционными рисками

Управление инвестиционными рисками.

Управление рискомможно охарактеризовать как совокупность методов, приемов и мероприятий, позволяющих в определенной степени прогнозировать наступление рисковых событий и принимать меры к исключению или снижению отрицательных последствий наступления таких событий. Управление риском, как система, состоит из двух подсистем: управляемой подсистемы (объект управления и управляющей подсистемы (субъект управления).

Главными задачами специалистов по риску являются: обнаружение областей повышенного риска; оценка степени риска; анализ приемлемости данного уровня риска для организации; разработка мер по предупреждению или снижению риска; в случае, когда рисковое событие уже произошло, – принятие мер к максимально возможному возмещению причиненного ущерба.

Теория и практика управления риском выработала ряд основополагающих принципов, которыми следует руководствоваться:

нельзя рисковать больше, чем это может позволить собственный капитал;

необходимо думать о последствиях риска;

нельзя рисковать многим ради малого.

При раскрытии содержания рассмотренных принципов в определенной мере затронуты приемы управления риском, основными из которых являются избежание риска, снижение степени риска, принятие риска.

Избежание рискаозначает отказ от реализации проекта, связанного с риском. Это наиболее простой и радикальный способ в системе управления риском. Он позволяет полностью избежать возможных потерь и неопределенности. Вместе с тем, он означает, и отказ от прибыли.

Снижение степени рискапредполагает уменьшение вероятности и объема потерь. Существует много различных способов снижения степени риска в зависимости от конкретного вида риска и характера предпринимательской деятельности. Одним из частных случаев снижения степени риска является передача риска, состоящая в передаче ответственности за риск (полностью или частично) кому-то другому, например страховой компании.

Принятие рискаозначает оставление всего или части риска за предпринимателем, то есть на его ответственности. В этом случае предприниматель принимает решение о покрытии возможных потерь собственными средствами.

Выработаны основные правила выбора приема управления риском и варианта решений:

– максимум выигрыша;

– оптимальное сочетание выигрыша и величины риска;

– оптимальная вероятность результата.

Руководствуясь указанными правилами, в ряде случаев можно принять решение об увеличении степени риска, если такое увеличение не превышает приемлемые потери и обеспечивает существенное увеличение прибыли. Таким образом, можно сделать вывод о том, что в основе управления риском лежит целенаправленный поиск и организация работы по снижению риска, получение и увеличение отдачи в неопределенной хозяйственной ситуации.

Управление риском предполагает осуществление ряда процессов и действий, реализующих целенаправленное воздействие на риск. К ним можно отнести: определение целей рисковых вложений капитала, сбор и обработка данных по аспектам риска, определение вероятности наступления рисковых событий, выявление степени и величины риска, выбор приемов управления и способов его снижения. Упрощенная блок-схема процесса управления риском представлена на рис.

Меры по снижению рисков

В системе управления риском важная роль принадлежит правильному выбору мер предупреждения и минимизации риска, которые в значительной степени определяют ее эффективность.

Следует отметить, что в мировой практике применяется множество различных, зачастую весьма оригинальных, путей и способов снижения риска — от традиционного страхования имущества или использования венчурных фирм, делающих бизнес на коммерческом освоении нововведений (научно-технических разработок с возможными отрицательными результатами), до системы мер по предупреждению злоупотреблений персонала в банковской сфере.

Перечислению и характеристике подобных методов можно посвятить отдельную достаточно объемную книгу. Вместе с тем, анализ различных используемых методов снижения риска показывает, что большинство из них являются специфическими, присущими отдельным частным случаям риска, а в ряде случаев – частными случаями более общих, широко применяемых методов. Поэтому в данном разделе рассмотрим наиболее важные для практического использования – универсальные, имеющие широкую область эффективного применения методы снижения риска.

Наиболее общими, широко используемыми и эффективными методами предупреждения и снижения риска являются:

— страхование;

— резервирование средств;

— диверсификация;

— лимитирование.

Страхование является одним из наиболее распространенных способов снижения рисков. Здесь следует отметить, что при рассмотрении проблем экономического риска понятие страхование может употребляться в широком и узком смысле слова.

Страхование в широком смысле означает предохранение от чего-то нежелательного, неприятного. В этом смысле все меры, направленные на предупреждение и снижение риска можно рассматривать как страхование от риска.

В узком смысле страхование рассматривается как один из методов предупреждения и снижения риска. В таком понимании страхование— это соглашение, согласно которому страховщик (например какая-либо страховая компания) за определенное обусловленное вознаграждение (страховую премию) принимает на себя обязательство возместить страхователю (например хозяину какого-либо объекта) убытки или их часть (страховую сумму), возникшие вследствие предусмотренных в страховом договоре опасностей и/или случайностей (страховой случай), которым подвергается страхователь или застрахованное им имущество.

Таким образом, страхование как метод предупреждения и снижения риска представляет собой совокупность экономических отношений между его участниками по поводeформирования за счет денежных взносов целевого страхового фонда и использования его для возмещения ущерба и выплаты страховых сумм.

Сущность страхования состоит в передаче риска (ответственности за результаты негативных последствий) за определенное вознаграждение кому-либо другому, т.е. в распределении ущерба между участниками страхования.

Различают три отрасли страхования: личное, имущественное и страхование ответственности. В системе страхования экономических рисков преимущественное распространение получили имущественное страхование и страхование ответственности.

Имущественное страхование —это отрасль страхования, в которой объектом страховых отношений выступает имущество в различных видах (строения, оборудование, транспортные средства, сырье, материалы, продукция, поголовье сельскохозяйственных животных, сельскохозяйственные угодья и т.п.) и имущественные интересы.

Наиболее часто имущество страхуется на случай уничтожения или повреждения в результате стихийных бедствий, несчастных случаев, пожаров, болезней, краж и т.п. Имущественные интересы страхуются на случай недополучения прибыли или доходов (упущенной выгоды), неплатежа по счетам продавца продукции, простоев оборудования, изменения валютных курсов и многого другого.

Одной из специфических форм страхования имущественных интересов является хеджирование —система мер, позволяющих исключить или ограничить риски финансовых операций в результате неблагоприятных изменений в будущем курса валют, цен на товары, процентных ставок и т.п. Такими мерами являются: валютные оговорки, форвардные операции, опционы и другие.

Так, хеджирование с помощью опционов предусматривает право (но не обязанность) страхователя за определенную плату (опционную премию) купить (опцион «са11») или продать (опцион «рut») заранее оговоренное количество валюты по фиксированному курсу в согласованный срок. Здесь стоимость опциона (опционная премия) представляет собой аналог страхового взноса.

При этом владелец опциона имеет право выбора — реализовать опцион или отказаться от него, в зависимости от того, насколько благоприятным для него будет изменение валютного курса.

Эту ситуацию можно проиллюстрировать на примере зависимости между зафиксированным в договоре курсом обмена (ценой выполнения) и текущим курсом валюты (спот-курсом) на момент выполнения опциона, которая определяет схему формирования прибыли (потерь) покупателя опциона.

Как видим, в случае отказа от реализации опциона (если, например, ожидаемого роста курса валюты не произошло) максимальные потери владельца опциона составят сумму, равную величине опционной премии, что следует рассматривать как плату за страхование валютного риска.

Здесь имеет место отличие от традиционных договоров страхования, когда при наступлении страхового случая страхователь получает полное либо частичное возмещение убытков. При хеджировании посредством опциона, в случае, когда страхуемое изменение курса валют произошло, страхователь (владелец опциона) получает дополнительную прибыль, которая, в данном примере, равна стоимости приобретения валюты по слот-курсу за вычетом опционной премии и стоимости валюты по цене выполнения опциона.

Следует отметить лишь, что хеджирование, являясь по сути передачей риска другому лицу, в отличие от традиционных договоров страхования не всегда предусматривает выплату страхователем страховых взносов (страховой премии). Так, например, в случае форвардных операций, предусматривающих куплю-продажу валюты в заранее согласованную дату (0 будущем) по фиксированному сторонами курсу, страхователь не несет никаких предварительных затрат. Здесь в качестве страхователя выступает так называемый «спекулянт», который принимает на себя риск в надежде получить прибыль.

Это обстоятельство важно учитывать при анализе, оценке экономической эффективности (целесообразности) и выборе путей снижения риска. В последние годы все более широкое применение в предпринимательской деятельности находит страхование ответственности.

Страхование ответственности —это отрасль страхования, где объектом выступает ответственность перед третьими лицами за причиненный им ущерб вследствие какого-либо действия или бездействия страхователя.

Ответственность предпринимателя включает широкий спектр ситуаций — от его ответственности за непогашение кредитов до ответственности за экологическое загрязнение, причинение ущерба природе и жителям района от неправильной технологии своей деятельности.

Страхование ответственности предусматривает в случае причинения страхователем вреда здоровью или имуществу третьих лиц осуществление страховщиком на основании закона или по решению суда соответствующих выплат, компенсирующих причиненный вред.

Наряду со страхованием риска используются такие его разновидности, как сострахование и перестрахование.

В условиях постоянного увеличения стоимости объектов страхования повышается ценность рисков, принимаемых на страхование. Поэтому наступление страхового события может представляться крайне опасным для страховщика, так как покрытие убытков, связанных с дорогостоящим риском, может потребовать изъятия страховых резервов и даже собственного капитала, то есть привести его к банкротству. Кроме того, большинство страховщиков не располагает достаточными для покрытия таких убытков финансовыми средствами.

В этих условиях каждый страховщик устанавливаетдля себя предельный размер страховой суммы, которую он может оставить на собственном удержании. Если предполагаемая сумма страхования превосходит этот максимум, то страховщик может принять на себя только часть этой суммы, предоставляя страхователю право застраховаться на недостающую сумму у других страховщиков. Такая форма страхования называется сострахованием.

К недостаткам такого подхода к предупреждению и снижению риска следует отнести необходимость заключения договора страхования с разными страховщиками, как правило, по разным условиям и тарифам. При наступлении страхового события страхователь должен получать от каждого страховщика в отдельности долю страхового возмещения.

Недостатки сострахования устраняются посредством перестрахования,сущность которого состоит в том, что страховщик (страховая компания) принимает на себя ответственность по всей сумме страхования и уже от своего имени обращается к другому страховщику с предложением передать часть риска на ответственность последнего.

Своеобразной формой страхования, на наш взгляд, является распределение риска (передача части риска) путем привлечения к участию в содержащем риск проекте более широкого круга партнеров или инвесторов.

Таким примером передачи части риска может быть предоставление кредитов на консорциональной основе, когда для выдачи большой суммы кредита объединяются несколько банков, образуя консорциум.

Резервирование средствкак способ снижения отрицательных последствий наступления рисковых событий состоит в том, что предприниматель создает обособленные фонды возмещения убытков за счет части собственных оборотных средств. Как правило, такой способ снижения рисков предприниматель выбирает в случаях, когда, по его мнению, затраты на резервирование средств меньше, чем стоимость страховых взносов при страховании.

По своей сути резервирование средств представляет собой децентрализованную форму создания резервных (страховых) фондов непосредственно в хозяйствующем субъекте. Поэтому в литературе резервирование средств на покрытие убытков часто называютсамострахованием.

В зависимости от назначения резервные фонды могут создаваться в натуральной или денежной форме. Так, например, фермеры и другие субъекты сельского хозяйства для предотвращения и возмещения возможных потерь, вызванных неблагоприятными климатическими и природными условиями, создают в первую очередь натуральные резервные фонды: семенной, фуражный и другие. В промышленном производстве, строительстве, торговле создаются резервные запасы сырья, материалов, товаров на случай срыва поставок с целью предотвращения остановки производства.

Резервные денежные фонды создаются на случай: возникновения непредвиденных расходов, связанных с изменением тарифов и цен, оплатой всевозможных исков и т.п.; необходимости покрытия кредиторской задолженности; покрытия расходов по ликвидации хозяйствующего субъекта и др.

Одной из важнейших характеристик метода резервирования средств, определяющих область его эффективного применения и место в системе мер, направленных на снижение риска, является требуемый в каждом конкретном случае объем запасов. Поэтому в процессе оценке эффективности, выбора и обоснования вариантов снижения риска посредством резервирования средств необходимо определить оптимальный (минимальный, но достаточный для покрытия убытков) размер запасов.

Такие расчеты осуществляются, как правило, при запланированном риске, когда известны вероятность появления и величина возможных потерь и эти потери решено возмещать из текущего дохода. Вместе с тем, возможно наступление и незапланированных рисков, потери от которых приходиться возмещать любыми имеющимися ресурсами. Для таких случаев также желательно образовывать страховой резервный фонд.

Так как такие фонды исключаются из оборота и не приносят прибыли, то необходимо также оптимизировать их размер. Найти оптимальный уровень таких резервных фондов достаточно сложно. Единого общепринятого критерия здесь нет. Так, например, за рубежом при определении требуемого размера страхования резервных фондов исходят из различных критериев. Одни компании формируют страховые фонды в размере 1% от стоимости активов, другие — в размере 1-5% от объема продаж, третьи — 3-5% от годового фонда выплат акционерам и т.п. В Российской федерации, например, разрешено создавать страховые фонды (резервы) за счет себестоимости в размере не более 1% от объема реализованной продукции (работ, услуг).

В любом случае источником возмещения потерь от наступления риска служит прибыль. При создании фондов это накопленная прибыль, в случае отсутствия таких фондов и наступления рисковых событий — недополученная прибыль.

В системе мер, направленных на снижение риска, важная роль принадлежит диверсификации.

Диверсификацияпредставляет собой процесс распределения инвестируемых средств между различными объектами вложения, которые непосредственно не связаны между собой. Так, например, вкладывая деньги в акции одной компании, инвестор оказывается зависимым от колебаний ее курсовой стоимости. Если он вложит свой капитал в акции нескольких компаний, то эффективность также будет зависеть от курсовых колебаний, но только не каждого курса, а усредненного. Средний же курс, как правило, колеблется меньше, поскольку при понижении курса одной из ценных бумаг курс другой может повыситься (и наоборот) и колебания могут взаимно погаситься. Примером диверсификации может служить хранение свободных денежных средств в различных банках.

В большинстве литературных источников диверсификацию рассматривают как эффективный способ снижения рисков в процессе управления портфелем ценных бумаг.Вместе с тем, этот метод имеет значительно более широкую область эффективного применения и может использоваться в различных сферах предпринимательской деятельности — промышленном производстве, строительстве, торговле и др.

Так, например, для снижения риска потерь, связанных с падением спроса на определенный вид продукции:

— промышленное предприятие осваивает и осуществляет выпуск разных видов продукции;

— строительная фирма наряду с основным видом работ выполняет вспомогательные и сопутствующие работы, а также принимает меры, позволяющие максимально быстро переориентироваться на выпуск других видов строительной продукции, и т.п.

В страховом бизнесе примером диверсификации является расширение страхового поля. Так, страхование, например урожая, строений и т.п. на небольшом пространстве, в случае наступления холодов, урагана и т.п. может привести к необходимости выплаты больших страховых сумм. Увеличение страхового поля уменьшает вероятность одновременного наступления страхового события.

Примерами диверсификации с целью снижения банковских рисков могут быть:

— предоставление кредитов более мелкими суммами большему количеству клиентов при сохранении общего объема кредитования;

— образование валютных резервов в разной валюте с целью уменьшения потерь в случае падения курса одной из валют;

— привлечение депозитных вкладов, ценных бумаг более мелкими суммами от большего числа вкладчиков и т.п.

Выход за пределы рынка одной страны может уменьшить колебания спроса, а соответствующее увеличение клиентов уменьшает уязвимость проекта (деятельности) при потере одного или нескольких клиентов.

Следует отметить, что не любое разнообразие акций, товаров, услуг, клиентов и т.п. приводит к снижению риска. Так, например, при снижении деловой активности автомобилестроительных фирм уменьшается закупка металла у металлургов, шин — у представителей соответствующей отрасли промышленности и т.д.

В этом случае колебания курсов акций указанных фирм будут меняться в одну и ту же сторону. Диверсификация путем приобретения акций указанных компаний бесполезна, так как их эффективность будет зависеть от одних и тех же факторов. Важным условием эффективности принимаемых мер является независимость объектов вложения капитала.

Так, например, при планировании разнообразия с целью снижения риска желательно выбирать производство таких товаров (услуг), спрос на которые изменяется в противоположных направлениях, то есть при увеличении спроса на один товар спрос на другой предположительно уменьшается, и наоборот.

Здесь следует помнить, что диверсификация является способом снижения несистематического риска.

Лимитированиепредставляет собой установление системы ограничений как сверху, так и снизу, способствующей уменьшению степени риска. В предпринимательской деятельности лимитирование применяется чаще всего при продаже товаров в кредит, предоставлении займов, определении сумм вложения капиталов и т.п.

В первую очередь это относится к денежным средствам – установление предельных сумм расходов, кредита, инвестиций и т.п. Так, например, ограничение размеров выдаваемых кредитов одному заемщику позволяет уменьшить потери в случае невозврата долга.

Другими примерами лимитирования с целью уменьшения кредитного риска являются:

— лимитирование доли кредитов с высокой категорией риска в балансе кредитного портфеля;

— установление предельных нормативов риска проекта, свыше которых следует отказ в кредите.

Уменьшает кредитный риск лимитирование расходования заемщиком ссуженных средств. Примером такого лимитирования является кредит в виде кредитной линии. Суть такого вида кредита состоит в том, что заемщику открывается ссудный счет в банке-кредиторе, в связи с чем расходование ссуженных средств проходит на виду у кредитора.

Примером лимитирования является установление высшего размера (лимита) суммы, которую страховщик может оставить на собственном удержании. Превышение этой суммы влечет за собой отказ от страхования или использование таких форм, как сострахование или перестрахование.

Другим ограничением использования страхования является невозможность застраховать некоторые виды рисков, так как они не принимаются к страхованию из-за высокой вероятности наступления рискового события либо ввиду непомерно высоких страховых взносов, которые устанавливаются для таких рисков.

Применяются и другие виды ограничений, например: по срокам (заемных средств, инвестиций и т.п.); по структуре (доли отдельных затрат в общем объеме, доли каждого вида ценных бумаг в общей стоимости портфеля, доли льготных акций в общем объеме выпуска и т.д.); по уровню отдачи (установление минимального уровня доходности проекта) и др.

В заключение следует отметить, что страхование и резервирование средств можно лишь условно назвать методами снижения и предупреждения риска, так как они не уменьшают вероятности появления и величины возможных потерь, что особенно отчетливо видно на примере резервирования средств. По своей сути они являются методами компенсации отрицательных последствий – потерь, произошедших в результате наступления неблагоприятных (рисковых) событий.

Страхование рисков в строительстве

Страхование инвестиционно-строительных рисков многоаспектно, так как эта деятельность весьма многообразна. Можно выделить следующие виды страхования рисков:

Страхование кредитных рисков с возможным разделением их на отдельные разновидности.

Страхование имущественных интересов инвестиционно- строительной деятельности.

Страхование на случай перерывов в инвестиционно - строительной деятельности ее участников.

Различные формы страхования на случай утраты участников деятельности при стихийных бедствиях (наводнение, пожар, взрыв, молния, аварии и т.д.).

Страхование транспортных рисков.

Страхование некоторых специфических рисков, таких как подделка пластиковых карт, вторжение в компьютерную сеть и т.д.

Страхование рисков строительной деятельности в России является обязательным. Это предопределено Положением о лицензировании строительной деятельности, которое утверждено постановлением Правительства РФ от 25 марта 1996 г. №351. В этом документе указано, что Госстрой России и иные федеральные органы исполнительной власти и органы исполнительной власти субъектов федерации, уполномоченные на ведение лицензионной деятельности, обязаны требовать предъявления справки страховой организации о страховании строительной деятелности.

Следует выделить три разновидности страхования рисков в строительных организациях:

Страхование отдельных работников строительной организации

Страхование финансово-хозяйственной деятельности строительной организации в целом

Страхование отдельных видов деятельности и имущества организации.

Первая разновидность используется редко и только в случаях, когда при найме на работу отдельных категорий работников (монтажники, электрики и др.) в договоре (контракте) предусматривается обязательное страхование этих работников.

Вторая разновидность также пока не получила широкого распространения, так как страховые компании еще не в полной мере готовы к этой форме страхования.

Самое широкое распространение получает третья разновидность страхования. Страхование отдельного имущества при выполнении строительно-монтажных работ может осуществляться не только подрядной организацией, но и заказчиком.

Осуществление страхования позволяет страхователю снизить риск и уменьшить возможные потери, связанные с последствиями случайных явлений, которые негативно повлияют на нормальный ритм строительства.

В качестве страхователя в данном случае может быть либо заказчик, либо подрядная строительная организация. Чаще всего таковой является строительно-монтажная организация.

Страхование строительных рисков является частью инвестиционного процесса и может быть осуществлено на всех его стадиях – от разработки технико-экономического обоснования до пуска объекта в эксплуатацию. Для строителей представляет интерес страхование на период выполнение строительно-монтажных работ. Договор на страхование зданий, сооружений, оборудования и другого имущества на строительном объекте заключается между страхователем (строительная организация или заказчик) и страховщиком (страховой организацией) на период осуществления работ по капитальному строительству, реконструкции или капитальному ремонту зданий и сооружений и монтажу оборудования.

Цель проведения этой работы – компенсировать страхователю внезапные убытки, возникающие при ведении строительно-монтажных работ. Эта же мера позволяет уменьшить создаваемые на строительной площадке резервы.

В договоре страхования перечисляется имущество, находящееся в собственности строительной организации и находящееся в пределах строительной площадки. В перечень обычно включается следующее имущество:

Здания, сооружения, оборудование, машины, запасные части к ним, материалы и другое имущество, которое необходимо для проведения работ по договору строительной организации с заказчиком;

Строительные и дорожные машины, оборудование и другие средства труда, необходимые для строительно-монтажных работ;

Временные здания и сооружения (склады, мастерские, жилые временные здания и т. п.), которые необходимы для осуществления нормального процесса строительства.

В соответствии с договором страхования страховщик может возмещать страхователю либо убытки по всем рискам, либо выборочно, что оговаривается в договоре. Безусловными рисками, принимаемыми на страхование, могут быть: пожар, взрыв, попадание молнии, стихийные бедствия, противоправные действия третьих лиц, разбой, кража, обрушение объекта и другие случаи, которые оговорены в договоре страхования.

Не включаются в число возмещаемых убытков, связанные прямо или косвенно с периодом полного или частичного прекращения работ, а также связанные с:

повреждением средств труда (в основном техники и инструмента) в результате поломок, не вызванных внешними факторами при их эксплуатации;

повреждением поверхности фасадов строительных объектов в результате проведения работ;

некачественным выполнением работ;

порчей конструкций зданий или сооружений на строительной площадке в результате несоблюдения норм и правил их сохранности (гниение, самовозгорание, коррозия и т. п.).

Начало действия договора страхования фиксируется началом работ на строительной площадке при условии уведомления об этом страхователем страховщика о начале работ или отгрузки застрахованных объектов. Но при этом должны быть выполнены следующие условия: должен быть произведен первый страховой взнос и чтобы это начало не упреждало дату начала действия договора, которая особо оговаривается в нем.

Действие договора страхования прекращается с момента подписания акта сдачи-приемки строительного объекта, который пускается в эксплуатацию, но не позже даты, которая предусмотрена договором страхования. Особо оговариваются сроки прекращения договора страхования при вводе в эксплуатацию отдельно оборудования, установок, машин. Может быть специальный договор на гарантию послепусковых гарантийных обязательств.

Наиболее важной частью договора страхования является установление страховых сумм, которые определяются исходя из полной их стоимости по смете, включая стоимость материала, заработную плату, расходы по перевозке, таможенные пошлины, стоимость материалов, деталей и конструкций, поставляемые заказчиком.

Стоимость монтажных работ также определяется по сметной стоимости после завершения монтажа. Подобным же образом оценивается стоимость оборудования.

Выполнение этой работы базируется на перечне подлежащего страхованию имущества, поименованного в договоре с указанием его основных технических характеристик, по которым страховщик оценивает степень риска. Не менее важным является определение уровней страхового возмещения. Оно не должно превышать прямой ущерб, причиненный застрахованному имуществу.

Ущерб оценивается страховщиком путем проведения экспертизы. В основе этой оценки лежит стоимость имущества на момент поступления страхового случая. Каждая из сторон может потребовать проведения независимой экспертизы. Но в этом и другом случае в договоре указывается – кто оплачивает стоимость экспертизы.

Чаще всего в договоре страхования оговариваются особенности оценки ущерба при наступлении страхового случая по отдельным направлениям рисков.

После выплаты страхового возмещения страхования сумма по договору уменьшается на размер выплаченного уже возмещения. В отдельных случаях может быть другой подход, но это должно быть оговорено в договоре страхования или путем заключения дополнительного договора.

Во всех случаях в договоре страхования перечисляются виды ущерба, которые страховщик не возмещает. В качестве примера можно привести ущерб, вызванный ошибками в проектировании возводимых строительных объектов.

При решении вопросов заключения и реализации договора страхования в строительной организации особо следует обратить внимание на права и обязанности той и другой стороны. Поскольку страховщики в большей степенью владеют знаниями в этой сфере деятельности, то эти права и обязанности формируются не пользу строительных организаций.

Формирование портфеля инвестиционных проектов предприятия

Принципы формирования и управления портфелем инвестиционных проектов

К портфельным инвестициям относится размещение свободных денежных средств в ценные бумаги гражданами – физическими лицами, а также различными пенсионными и инвестиционными фондами, страховыми и финансовыми компаниями, банками, предприятиями, организациями и другими юридическими лицами. Указанные свободные средства при этом как бы аккумулируются и используются для вложения в различные инвестиционные проекты производственного или коммерческого характера с целью получения прибыли, из которой производятся выплаты дивидендов по ценным бумагам.

Вложения юридических и физических лиц в ценные бумаги требуют эффективного управления. В этой связи существует понятие управления портфелем ценных бумаг. При этом под портфелем ценных бумагпонимают все вложения в ценные бумаги, управляемые как единое целое.

Современное финансовое инвестирование непосредственно связано с формированием инвестиционного портфеля. Оно базируется на том, что большинство инвесторов избирают для финансового инвестирования более чем один финансовый инструмент, то есть формируют их совокупность.

Инвестиционный портфель представляет собой целенаправленно сформированную совокупность объектов реального и финансового инвестирования, предназначенных для осуществления инвестиционной деятельности в соответствии с разработанной инвестиционной стратегией предприятия.

Содержание управлением портфелем ценных бумаг – это планирование, анализ и регулирование состава портфеля, осуществление деятельности по его формированию и поддержанию в целях достижения поставленных задач обеспечения его доходности, эффективности при сохранении необходимого уровня ликвидности и минимизации расходов на обслуживание.

В зависимости от масштаба и задач портфель ценных бумаг может управляться самостоятельно его держателем или на доверительных началах другим специализированным юридическим лицом, называемым трастом. Сама такая передача называется трастовым управлением. Организация, которой передается управление портфелем ценных бумаг на доверительных началах, обязательно должна быть инвестиционным институтом, то есть брокерской или инвестиционной компанией, имеющей право вести операции финансового брокера.

Наиболее важными параметрами планирования и контроля в рамках управления портфелем ценных бумаг являются: доходность портфеля, риск портфеля, определение стратегии в управлении портфелем.

Ключевой целью управления инвестиционным портфелем является обеспечение наиболее эффективных путей реализации инвестиционной стратегии предприятия на фондовом рынке. Причем цели эмитентов и инвесторов на данном рынке не совпадают.

Инвестиционная стратегия предприятия-эмитента заключается в наиболее быстром и выгодном для себя размещении эмиссионных ценных бумаг среди потенциальных инвесторов для привлечения дополнительного капитала.

Инвестиционная стратегия предприятия, выступающего в роли инвестора, многопланова и преследует различные цели: непосредственное управление объектом инвестирования, формирование фондового портфеля с целью получения доходов в результате повышения курсовой стоимости ценных бумаг и др.

У. Шарп предлагает следующую последовательность действий по формированию и оперативному управлению инвестиционным портфелем:

Выбор инвестиционной политики.

Анализ рынка ценных бумаг.

Формирование портфеля ценных бумаг.

Пересмотр фондового портфеля.

Оценка эффективности фондового портфеля.

Можно уточнить и дополнить эти этапы инвестиционного процесса следующими положениями:

исследование внешней инвестиционной среды и прогнозирование конъюнктуры на финансовом рынке: правовые условия инвестиционной деятельности, анализ текущего состояния, прогнозирование конъюнктуры рынка в разрезе его сегментов и в целом;

разработка стратегических направлений инвестиционной деятельности предприятия;

разработка стратегии формирования инвестиционных ресурсов для реализации выбранной инвестиционной стратегии, к таким ресурсам относятся как собственные, так и привлеченные с финансового рынка средства;

поиск и оценка инвестиционной привлекательности отдельных видов ценных бумаг для включения их в портфель.

формирование инвестиционного портфеля и его оценка по критериям доходности, безопасности и ликвидности. Расчет ведется по каждому фондовому инструменту.

Оптимизация портфелей ценных бумаг

Знание ожидаемой доходности активов, а также уровня риска ее получения используются при формировании инвесторами так называемых оптимальных портфелей ценных бумаг. Оптимизация портфеля ценных бумаг состоит в определении пропорций в составе входящих в него активов, которые обеспечили бы максимальную доходность при минимуме риска. При этом следует отметить, что, как правило, чем выше предполагаемая доходность актива, тем выше и степень риска ее получения. И наоборот, активы, по которым имеется высокая гарантированность получения дохода, имеют гораздо меньшую доходность. К ним относятся в частности государственные облигации.

Принцип нахождения оптимального портфеля ценных бумаг состоит в рассмотрении вариаций его состава с различными пропорциями состава активов и в расчете для каждого варианта среднего уровня доходности и показателя ковариации. В соответствии с данными показателями инвестор ил его доверенное лицо, управляющее портфелем, принимают соответствующие решения по изменению состава портфеля.

Ожидаемая доходность портфеля dпрассчитывается как средневзвешенная величина ожидаемых доходностей входящих в него различных активов:

|

|

(18) |

где di – ожидаемая доходность поi-му активу;

yi(n,m) – удельный вес стоимостиi-го актива в общей стоимости всех активов, входящих в портфель.

При покупке какого-либо актива инвестор учитывает не только значение его ожидаемой доходности, но и уровень его риска. Ожидаемая доходность выступает как средняя ее величина в соответствии с имевшей место динамикой актива на фондовом рынке. Фактическая доходность, как правило, будет отличной от расчетной ожидаемой. То есть всегда имеется степень риска получить доходность ниже ожидаемой. В практике управления портфелями ценных бумаг в качестве способа расчета величины риска используют показатели дисперсии и стандартного отклонения показателя фактической доходности от величины расчетной ожидаемой.

Знание ожидаемой доходности активов, а также уровня риска ее получения используется при формировании инвесторами так называемых оптимальных портфелей ценных бумаг. Оптимизация портфеля ценных бумаг состоит в определении пропорций в составе входящих в него активов, которые обеспечили бы максимальную доходность при минимуме риска. При этом следует отметить, что, как правило, чем выше предполагаемая доходность актива, тем выше и степень риска ее получения. И наоборот, активы, по которым имеется высокая гарантированность получения дохода, имеют гораздо меньшую доходность.

Принцип нахождения оптимального портфеля ценных бумаг состоит в рассмотрении вариаций его состава с различными пропорциями состава активов и в расчете для каждого варианта среднего уровня доходности и показателя ковариации. В соответствии с данными показателями инвестор или его доверенное лицо, управляющее портфелем, принимают соответствующие решения по изменению состава портфеля.

Средняя доходность определяется как средняя арифметическая доходностей актива за периоды наблюдения:

|

|

|

где ri – доходность актива в i-м периоде;

n – число периодов наблюдения.

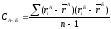

Стандартное отклонение доходности активов s определяется:

|

|

(20) |

Величина дисперсии рассчитывается по формуле:

|

|

(21) |

Показатель ковариации определяется по формуле:

|

|

(22) |

где riA, riБ – доходности активов А и Б в i-м периоде;

riA, riБ – средняя доходность активов А и Б.

Положительное значение ковариации говорит о том, что доходность активов изменяется в одном направлении, а отрицательное – в разных направлениях. Нулевое значение ковариации означает, что взаимосвязи между доходностями нет.

Другим применяемым показателем степени взаимосвязи изменения доходностей двух активов является коэффициент корреляции RА-Б рассчитываемый по формуле:

|

|

(23) |

где СА-Б – ковариация доходности активов А и Б;

sА, sБ – стандартные отклонения доходности активов А и Б.

Коэффициент корреляции изменяется в пределах от –1 до +1. Положительное значение коэффициента указывает на то, что доходность активов изменяется в одном направлении, а отрицательное – в противоположном. При нулевом значении коэффициента корреляции взаимосвязь между изменениями доходностей активов отсутствует.

Риск (дисперсия) портфеля, состоящего из нескольких активов, рассчитывается по формуле:

|

|

(24) |

где Сi-j – ковариация доходности активов, входящих в портфель;

yi, yj – удельные веса активов в общей стоимости портфеля.

Риск портфеля sр2, состоящего из двух активов рассчитывается по формуле:

|

|

(25) |

где yА, yБ – удельные веса активов А и Б в портфеле ценных бумаг;

СА-Б – ковариация доходности активов А и Б;

sА, sБ – стандартные отклонения доходности активов А и Б.

Стратегия инвестора при формировании портфеля ценных бумаг и как она осуществляется

Владея инструментами определения доходности активов и портфеля ценных бумаг и инструментами оценки степени риска формируемых портфелей, менеджер по управлению ими осуществляет соответствующую стратегию.

В практике управления менеджеры инвестиционных портфелей получают от их владельцев два основных вида распоряжений. К первому виду распоряжений относятся распоряжения обеспечить требуемый уровень ликвидности активов, среднюю надежную доходность вкладываемых в ценные бумаги средств при допустимом риске. При этом могут устанавливаться и сроки, на которые приобретаются бумаги. Примером таких распоряжений могут быть распоряжения пенсионных фондов, страховых и т.п. компаний, которым не принадлежат вкладываемые в ценные бумаги средства, или которые имеют обязательства по своевременным выплатам и т.д. Ко второму виду относятся распоряжения собственников средств обеспечить определенные параметры по уровню доходности и риска размещения их в ценные бумаги.

В зависимости от характера распоряжений по вложению средств в ценные бумаги и от характера поведения менеджера на фондовом рынке выделяют две основные стратегии управления портфелями ценных бумаг: пассивную и активную.

При пассивной стратегиипортфель ценных бумаг более или менее постоянен. Менеджер портфеля не ставит перед собой цель получить более высокую доходность по сравнению со средней доходностью при допустимом уровне риска и исходит из того, что рынок ценных бумаг эффективен, т.е. он обеспечивает малую колеблемость доходности различных активов. В этом случае ценные бумаги покупаются на длительный период владения ими, активно портфель не пересматривается. Его пересмотр производится только в части тех активов, по которым имеется резкое и существенное ухудшение доходности, снижение надежности получения стабильного регулярного дохода, устраивающего инвестора.

Основной задачей менеджера инвестиционного портфеля при пассивной стратегииуправления им является снижение риска и обеспечение заданной доходности. Если портфель состоит из небольшого числа активов, то он сохраняет значительную степень диверсифицируемого риска. Чтобы его снизить применяется стратегия, называемаякопированием индекса.Суть ее состоит в том, что формируемый портфель ценных бумаг должен иметь уровень доходности, близкий индексу доходности по широкой базе ценных бумаг (копировать его), обращающихся на фондовом рынке. Недостаток этой стратегии заключается в высоких трансактных издержках по содержанию портфеля, поскольку в таком случае необходимо покупать малое количество бумаг по большому количеству активов. Кроме того, при включении дополнительного актива в портфель цена его падает, хотя включаемый актив может быть и более доходным, чем портфель в целом. Другой прием пассивного управления портфелем ценных бумаг состоит в егоиммунизации.Суть иммунизации заключается в формировании портфеля таким образом, чтобы его состав соответствовал конъюнктуре. В случаях изменения процентных ставок по бумагам потери (выигрыши) в стоимости облигаций будут компенсироваться соответственно выигрышами (потерями) от реинвестирования купонов.

Активная стратегияпроводится исходя из позиции владельцев и менеджеров портфелей, что рынок не всегда является эффективным, что имеет место существенная разница между доходностью различных активов. В связи с этим у инвесторов появляется возможность за счет переформирования портфеля наращивать его стоимость. Это осуществляется путем изменения пропорций видов финансовых инструментов, включаемых в портфель (акции, облигации и др.) и варьирования категориями активов внутри категорий финансовых инструментов (пропорциями в количестве акций различных отраслей экономики, компаний, пропорциями между кратко-, средне- и долгосрочными облигациями). В качестве инструмента выбора приоритетных к приобретению бумаг используются и данные бета-коэффициентов по активам. Если на фондовом рынке ожидается его оживление, подъем инвестиционной активности, то целесообразно отдать предпочтение бумагам с более высокой величиной указанного коэффициента. Если ожидается спад, то, наоборот — с меньшей его величиной.

Существуют и другие приемы и методы повышения агрессивности портфелей ценных бумаг. Общее направление этих приемов и методов состоит в повышении доходности портфелей путем различного комбинирования их составов, в своевременной реализации одних, менее перспективных, бумаг и приобретении других — более перспективных. Для успешного осуществления задачи роста ценности портфеля необходимо глубокое знание и понимание сущности функционирования фондового рынка, а также постоянный его анализ и надежное прогнозирование.

Экономический механизм лизинговых отношений

Сущность лизинга

Лизингможно рассматривать как метод финансирования в основные фонды, осуществляемый специальными компаниями, которые, приобретая для инвестора машины и оборудование, как бы кредитуют арендатора.

В рамках долгосрочной аренды различают две основные формы лизинговых операций – финансовый и оперативный лизинг.

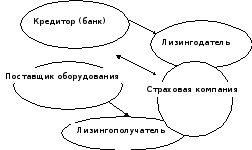

Традиционно участниками любой лизинговой сделки являются три субъекта: лизингодатель, лизингополучатель и продавец лизингового имущества.

Технология лизинговой сделки примерно следующая. Допустим, предприятие нуждается в каком-либо оборудовании. Оно ищет изготовителей этого оборудования и после соответствующего анализа определяет наиболее приемлемого. Затем обращается в лизинговую компанию на предмет заключения договора (рис. 4.). Лизинговая фирма заключает с хозяйствующим субъектом договор, согласно которому фирма полностью оплачивает поставщику стоимость основных фондов и сдает в аренду хозяйствующему субъекту с правом выкупа в конце срока аренды. Одновременно лизинговая фирма заключает договор с поставщиком о приобретении основных фондов. При заключении лизингового договора требуется банковская гарантия либо залог или страхование лизингового платежа и имущества, которое является объектом лизинговой сделки.

Основные фонды поступают хозяйствующему субъекту непосредственно от поставщика. В договоре указывается, сколько процентов лизингополучатель должен уплатить за эту своеобразную ссуду, определяется график платежей, которые должны вернуть лизинговой форме стоимость основных фондов и принести ей лизинговый процент.

По окончании срока аренды хозяйствующий субъект (арендатор) может возвратить основные фонды лизинговой фирме, либо продлить договор на новый срок на льготных условиях, либо выкупить его по остаточной стоимости.

При лизинге арендатор выплачивает лизинговой фирме не арендную плату, а полную стоимость имущества в рассрочку.

При осуществлении лизинговых операций весьма сложным вопросом является определение суммы лизинговых платежей. В основу расчета этих платежей закладываются методически обоснованные расчеты, связанные со стоимостью объекта, передаваемого в аренду, а также продолжительностью лизингового контракта.

В состав лизингового платежа входят следующие основные элементы:

- амортизация;

- плата за ресурсы, привлекаемые лизингодателем для осуществления сделки;

- лизинговый процент, который включает компенсации за риск и доход лизингодателя.

Рис. Схема механизма многосторонней лизинговой сделки

,

,

.

. .

. ,

, ,

, ,

, ,

,