- •Простые проценты. Сложные проценты.

- •Кратное наращение процентов.

- •Сравнивание наращения по сложным и простым процентам.

- •Дисконтирование. Банковский учет, математическое дисконтирование.

- •Сравнение дисконтирования по сложной учетной ставке и по простой учетной ставке.

- •6. Правило "70", правило "100", увеличение капитала в произвольное число раз.

- •Влияние инфляции на ставку процента. Формула Фишера.

- •Финансовые потоки. Современная и наращенная стоимость финансового потока.

- •9.Средний срок финансового потока, приведенная к моменту t стоимость финансового потока.

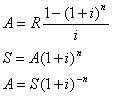

- •Финансовые ренты. Современная и наращенная стоимость финансовой ренты.

- •Ренты постнумерандо и пренумерандо. Связь межу современной и наращенной стоимостью ренты.

- •Сравнение рент, замена ренты несколькими другими.

- •Доходность и риск финансовой операции.

- •Матрицы последствий, критерий Вальда. (крайнего пессимизма)

- •Матрицы рисков, критерий Сэвиджа.

- •Случай частичной неопределенности, критерий максимизации среднего ожидаемого дохода, критерий Лапласса.

- •Случай частичной неопределенности, критерий минимизации среднего ожидаемого риска.

- •Доходность ценной бумаги и портфеля, связь между ними.

- •Риск ценной бумаги, портфеля.

- •Случай двух ценных бумаг. Случай полной корреляции.

- •Случай двух ценных бумаг. Случай полной антикорреляции.

- •Случай двух ценных бумаг. Случай нулевой корреляции.

- •25. Облигации. Текущая стоимость, курс облигации. Текущая доходность облигации.

-

Ренты постнумерандо и пренумерандо. Связь межу современной и наращенной стоимостью ренты.

По моменту выплат:

-

Постнумерандо – платежи осуществляются в конце установленного периода.

![]()

-

Пренумерандо – в начале установленного времени.

![]()

Наращенная сумма ренты – сумма всех ее элементов с начисленными на них %.

Современная стоимость ренты – сумма современных стоимостей элементов ренты.

Современная стоимость элемента ренты определяется дисконтированием его величины на начало периода ренты.

Современная

стоимость ренты постнумерандо

Современна

стоимость вечной ренты ![]()

-

Сравнение рент, замена ренты несколькими другими.

Объединение (консолидация) рент. Объединение рент, очевидно, заключается в замене нескольких рент одной. В этом случае из принципа финансовой эквивалентности следует равенство современных стоимостей заменяющей и заменяемых рент, что соответствует равенству Объединяемые ренты могут быть любыми: немедленными и отсроченными, годовыми и р-срочными и т.д. Что касается заменяющей ренты, то следует четко определить ее вид и все параметры, кроме одного. Далее, для получения строгого баланса условий необходимо рассчитать размер неизвестного параметра исходя из равенства (5.27). Этим параметром может быть член ренты или ее срок. Так, если задан срок заменяющей немедленной ренты, то из равенства (5.27) следует: Если задаются сумма платежа (члена заменяющей ренты) и его периодичность, то отыскивается срок новой ренты (см. параграф 4.4 и табл. 4.1). Обычно задача сводится к расчету n по заданному значению an;i. Последняя величина определяется условиями задачи.

-

Доходность и риск финансовой операции.

Финансовой называется операция, начальное и конечное состояние которой имеют денежную оценку, и, цель проведения которой заключается в максимизации дохода в виде разности между конечной и начальной оценками. При этом практически все финансовые операции проходят в условиях неопределенности и, следовательно, их результат невозможно предсказать заранее. Поэтому при проведении финансовой операции возможно получение, как прибыли, так и убытка.

Поэтому, задача анализа доходности и риска финансовой операций заключается в оценке финансовой операции с точки зрения ее доходности и риска. Наиболее распространенным способом оценки финансовой операций является представление дохода операции как случайной величины и оценка риска операции как среднего квадратического отклонения этого случайного дохода.

Например,

если доход от проведения некоторой

финансовой операции есть случайная

величина ![]() ,

то средний ожидаемый доход

,

то средний ожидаемый доход ![]() –

это математическое ожидание случайной

величины

–

это математическое ожидание случайной

величины ![]() :

:

![]() ,

,

Где ![]() есть

вероятность получить доход

есть

вероятность получить доход ![]() .

.

Т. к. среднеквадратическое отклонение

![]() ,

где

,

где ![]()

– это

мера разбросанности возможных значений

дохода вокруг среднего ожидаемого

дохода, то его можно считать количественной

мерой риска операции и обозначить как ![]() :

:

![]() .

.

-

Матрицы последствий, критерий Вальда. (крайнего пессимизма)

Матрица Q = (qij) называется матрицей последствий (возможных решений)

Правило

Вальда (правило

максимина, или критерий крайнего

пессимизма). Рассматривая

i-e решение, будем полагать, что на самом

деле ситуация складывается самая плохая,

т.е. приносящая самый малый доход: bi =

min qij.

Но теперь выберем решение i0 с

наибольшим ![]() .

Итак, правило Вальда рекомендует принять

решениеi0 такое,

что

.

Итак, правило Вальда рекомендует принять

решениеi0 такое,

что ![]() =

=![]() =

=  .

.