2670

.pdf

Налоги – определяющий источник процветания любой страны, пополнения бюджета. На их исключительное значение для государства указывал К. Маркс: «Налог – это материнская грудь, кормящая правительство. Налог – это пятый бог рядом с собственностью, семьей, порядком и религией». В России основную часть доходов различных бюджетов составляют именно налоги.

По данным Счетной палаты в структуре доходов консолидированных бюджетов субъектов РФ наибольший удельный вес занимают налоговые доходы (71% – в 2003 г., 76% – в 2004 г., 72% – в 2005 г.). Наибольшую часть в налоговых доходах составляют налог на доходы физических лиц (34% – в 2003 г., 32% – в 2004 г. и 31,5% – в 2005 г.) и налог на прибыль организаций (26,5%, 37%, 43%). В целом налоги и сборы в консолидированном бюджете России в 2005 г. составили 74,7% общей суммы поступлений.

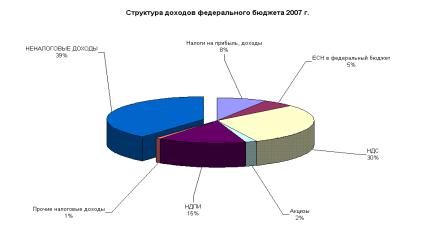

Рис. 5.3. Диаграмма доходной части федерального бюджета РФ 2007 г

61

Необходимо отметить, что в России существует проблема бюджетно-налогового федерализма. Суть этой проблемы заключается в определении и понимании налогов как системного элемента экономики, определяющего финансовое благополучие государства в целом, территориальных образований, предприятий и гражданина. Поэтому существенным условием налоговой системы РФ является порядок распределения налогов по бюджетам, поскольку федеративный тип государственного устройства принципиально влияет на основы построения бюджетной системы страны. От решения проблемы оптимального соотношения федерального бюджета и бюджетов территорий во многом зависит стабильность и управляемость в экономике.

5.4. Основные характеристики налоговой системы

Налоговую систему характеризуют, во-первых, экономические показатели и, во-вторых, факторы политико-правового характера. Данная взаимосвязь показателей и налоговой системы представлена на рис. 6.4.

1. Экономические характеристики налоговой систе-

мы – это налоговый гнет, соотношение прямых и косвенных налогов, а также между налогами от внутренней и внешней торговли. Кроме того, налоговые системы раскрываются через те или иные типы налогообложения.

Развитие экономики во многом определяется достигнутым уровнем налоговых поступлений и той предельной налоговой нагрузкой, которая возможна в условиях действующей экономической политики государства и налогового законодательства. В России отсутствует общепринятая методика исчисления данного показателя. Имеются лишь отдельные измерители, дающие представление о тяжести обложения.

В широком смысле налоговое бремя (налоговая нагрузка) – это общая сумма уплачиваемых налогов, в узком смысле

62

– уровень экономических ограничений, создаваемых отчислением средств на уплату налогов и отвлечением их от других возможных направлений использования.

Налоговая система

Экономические по- |

Типы обложения: |

Политико - пра- |

казатели: |

|

вовые факторы: |

– налоговое бремя |

– пропорциональ- |

– пропорции в |

|

ное |

разделении |

– соотношение ме- |

|

функций |

жду налогами от |

|

между центром и |

внутренней и |

|

регионами; |

внешней торговли |

– прогрессивное |

– роль налогов |

|

|

среди доходов |

– соотношение |

|

бюджетов раз- |

прямых и косвен- |

|

личных уровней; |

ных налогов |

– регрессивное |

– степень |

|

|

контроля центра |

|

|

над органами |

|

|

местной власти |

|

|

|

Рис.5.4. Факторы построения налоговой системы государства

Налоговый гнет (налоговое бремя) – отношение общей суммы налоговых сборов к совокупному национальному продукту, которое показывает, какая часть произведенного обществом продукта перераспределяется посредством бюджета.

На государственном уровне сумма налогов обычно сопоставляется с валовым внутренним продуктом (ВВП); в последние годы это отношение находится в пределах 30–34%. Так, по данным Минфина объем налогов по отношению к ВВП составлял: 2000 г. – 33,5%; 2001 г. – 33,9%; 2002 г. – 32,9%.

63

Уровень налогового бремени в 2003 г. оценивался в размере 31%, а после 2004 г. – около 30% и ниже.

На макроуровне применяется также понятие «полная ставка налогообложения», которая показывает, какая часть добавленной стоимости, полученной в процессе производства и реализации товаров и услуг, изымается в госбюджет. Эта величина в конце1990-х гг. составляла 53 – 60%.Эффективная ставка налогообложения с 2002 г. оценивается как 40 – 45%.

Налоговая нагрузка хозяйствующего субъекта – относи-

тельная величина, характеризующая долю налогов в выбранном результативном показателе (доход, добавленная стоимость, прибыль и т. д.). В настоящее время предложены различные методики определения налогового бремени экономического субъекта. Различие их проявляется не только в определении результативного показателя, с которым соотносится сумма налогов, но и в использовании различного количества налогов, включаемых в расчет, в способах формализованного расчета (суммовые, мультипликативные).

Соотношение прямых и косвенных налогов. В менее раз-

витых странах доля косвенных налогов высока, так как механизм их взимания и контроля более прост по сравнению с прямыми налогами. Структура налоговых поступлений в федеральный бюджет России заметно отличается от многих промышленно развитых стран: низка доля прямых налогов в доходной части бюджета и высока доля косвенных налогов.

Низкая доля прямых налогов обусловлена незначительной по сравнению с другими странами важной составляющей

– налогом на доходы физических лиц. В странах с развитой ры-

ночной экономикой данный налог составляет 24 – 72% совокупных налоговых поступлений, а в России – на два порядка ниже. Характерно, что в нашей стране основная ставка этого налога составляет 13%, в Японии варьирует от 10 до 50%, в

США – от 15 до 39,6%.

64

Соотношение между налогами от внутренней и внешней торговли – другой экономический показатель, характеризующий налоговую систему.

Особенности налоговых систем также связывают с преобладанием в них тех или иных типов налогообложения. Для налоговой системы нашей страны характерны и пропорциональное налогообложение (налог на прибыль организаций, налог на доходы физических лиц), и прогрессивное (налог на имущество физических лиц), и регрессивное (единый социальный налог).

2.Политико-правовые характеристики налоговой сис-

темы. Эти характеристики, во-первых, отражают пропорции в распределении хозяйственных функций, социальных ролей между центральной администрацией и местными органами власти; во-вторых, роль налогов среди доходных источников бюджетов различных уровней; в-третьих, степень контроля центральной администрацией за органами местной власти.

Технические решения по реализации этих факторов охватывают три формы взаимоотношений бюджетов различных уровней, условно именуемых:

1.Разные налоги – эта форма подразумевает полное и неполное разделение прав и ответственности различных уровней власти в установлении налогов. Пример: центр устанавливает полный перечень налогов и вводит федеральные налоги, а органы на местах – местные налоги;

2.Разные ставки – означает, что основные условия взимания того или иного налога устанавливает центральный орган власти, а местные органы определяют ставки налога, по которым исчисляется налог, зачисляемый в конкретный местный бюджет;

3.Разные доходы – для этой формы характерна ограниченность действий местных органов власти, поскольку между бюджетами различных уровней делятся суммы собранного налога.

65

6. СИСТЕМА НАЛОГОВ

6.1. Направления развития системы налогообложения в России

Во всех развитых странах основными стимулами к реформированию налогообложения является стремление превратить налоговую систему в образец справедливости, простоты, эффективности. Реформирование налоговой системы – это ее преобразование, исходя из направлений государственной политики. Одна из ключевых задач реформы – снятие всех налоговых преград для экономического роста.

В настоящее время одним из препятствий на этом пути является невысокая эффективность государственного управления, вмешательство органов власти в деятельность хозяйствующих субъектов. Налогообложение в России имеет ярко выраженный фискальный интерес, а роль его регулирующей функции принижена. Именно поэтому необходимо обеспечить приоритет производства над интересами бюджета. «Налоги не должны мешать производству» – отмечал итальянский профессор финансового права Ф. С. Нитти (1868–1953). Однако сложившаяся система налогообложения вытесняет капиталы из производственного сектора, не позволяя развиваться нормальному инвестиционному процессу, поскольку блокирует основной источник внутренних инвестиций – добавочный доход.

Налоговой системе присущи и другие изъяны. Это недостаточное использование налоговых механизмов в целях стимулирования инвестиционной, инновационной и предпринимательской активности; значительные возможности уклонения от уплаты налогов, стимулирующие развитие теневой экономики. Следует выделить нестабильность, сложность и неоднозначность нормативной базы и процедур налогообложения, приводящих к большим затратам на ведение учета и содержание налоговых органов. В условиях перманентной налоговой

66

реформы налогоплательщику становится все сложнее планировать свою финансовую деятельность, оптимизировать налоговые платежи, сочетать интересы бизнеса с законными требованиями государства.

В конце 90-х гг. XX в. рамках структурной перестройки российской экономики были определены три приоритетные направления развития и совершенствования системы налогообложения:

1)достижение стабильности и определенности налоговой системы;

2)снижение налогового бремени хозяйствующих субъек-

тов;

3)повышение сбора налогов.

По всем этим линиям можно отметить положительные сдвиги и тенденции.

С точки зрения количественных параметров налоговой системы и с учетом изменений, которые предполагается реализовать в среднесрочной перспективе, целями налоговой политики являются: отказ от увеличения номинального налогового бремени в среднесрочной перспективе при условии поддержания сбалансированности бюджетной системы; унификация налоговых ставок; повышение эффективности и нейтральности налоговой системы за счет внедрения современных подходов к налоговому администрированию, пересмотра налоговых льгот и освобождений; интеграция российской налоговой системы в международные налоговые отношения.

Основные параметры Программы социальноэкономического развития Российской Федерации на среднесрочную перспективу (до 2010 г.) предусматривают:

совершенствование налогового законодательства, в том числе завершение реформирования имущественных налогов, сокращение использования трансфертного ценообразования для уклонения от налогов. В среднесрочном периоде предполагается завершить работу по переходу к использованию современных методов налогообложения недвижимости физиче-

совершенствование налогового законодательства, в том числе завершение реформирования имущественных налогов, сокращение использования трансфертного ценообразования для уклонения от налогов. В среднесрочном периоде предполагается завершить работу по переходу к использованию современных методов налогообложения недвижимости физиче-

67

ских лиц. Доходы от налогообложения их недвижимого имущества будут составлять основной источник доходов местных бюджетов и основу фискальной автономии муниципальных властей. Предусматривается также совершенствование законов в части регулирования учетной политики налогоплательщиков. Основополагающим станет принцип, согласно которому учетная политика организации для целей налогообложения должна содержать все положения, по которым налоговое законодательство допускает вариантность методов учета и которые имеют место в деятельности данной организации;

преобразование системы налогов. Оно затрагивает: а) изменение порядка исчисления и уплаты налога на добычу полезных ископаемых в части его дифференциации, введения при разработке новых месторождений "налоговых каникул", применения стимулирующих коэффициентов; б) совершенствование взимания налога на добавленную стоимость и улучшение его администрирования, уменьшение ставки НДС; в) сохранение плоской шкалы налога на доходы физических лиц, постепенное увеличение налоговых вычетов на образование и здравоохранение; г) введение консолидированной налоговой отчетности при исчислении группой компаний своих обязательств по налогу на прибыль организаций, позволяющей суммировать финансовый результат в целях обложения налогоплательщиков, входящих в состав холдинга и др.;

преобразование системы налогов. Оно затрагивает: а) изменение порядка исчисления и уплаты налога на добычу полезных ископаемых в части его дифференциации, введения при разработке новых месторождений "налоговых каникул", применения стимулирующих коэффициентов; б) совершенствование взимания налога на добавленную стоимость и улучшение его администрирования, уменьшение ставки НДС; в) сохранение плоской шкалы налога на доходы физических лиц, постепенное увеличение налоговых вычетов на образование и здравоохранение; г) введение консолидированной налоговой отчетности при исчислении группой компаний своих обязательств по налогу на прибыль организаций, позволяющей суммировать финансовый результат в целях обложения налогоплательщиков, входящих в состав холдинга и др.;

создание налоговых стимулов для осуществления инновационной деятельности. Предполагается расширение видов организаций, выполнение которыми НИОКР освобождается от уплаты налога на добавленную стоимость. От обложения НДС также освобождаются операции по передаче исключительных прав на изобретения, полезные модели, промышленные образцы, программы для ЭВМ, базы данных, топологии интегральных микросхем, секреты производства (ноу-хау), а также прав на использование указанных результатов интеллектуальной деятельности на основании лицензионного договора. Инновационные предприятия смогут амортизировать основные сред-

создание налоговых стимулов для осуществления инновационной деятельности. Предполагается расширение видов организаций, выполнение которыми НИОКР освобождается от уплаты налога на добавленную стоимость. От обложения НДС также освобождаются операции по передаче исключительных прав на изобретения, полезные модели, промышленные образцы, программы для ЭВМ, базы данных, топологии интегральных микросхем, секреты производства (ноу-хау), а также прав на использование указанных результатов интеллектуальной деятельности на основании лицензионного договора. Инновационные предприятия смогут амортизировать основные сред-

68

ства, задействованные в научно-технической работе, в ускоренном порядке. Затраты на патентование и НИОКР фирмамноваторам, применяющим упрощенную систему налогообложения, намечено относить к расходам, уменьшающим налогооблагаемую базу.

улучшение налогового администрирования с одновременным снижением административной нагрузки. Планируется упорядочение проведения камеральных и выездных налоговых проверок, оптимизация процедур регистрации и постановки на учет налогоплательщиков, повышение стабильности и прозрачности налоговой системы в целом;

улучшение налогового администрирования с одновременным снижением административной нагрузки. Планируется упорядочение проведения камеральных и выездных налоговых проверок, оптимизация процедур регистрации и постановки на учет налогоплательщиков, повышение стабильности и прозрачности налоговой системы в целом;

международное сотрудничество. В частности, это принятие необходимых мер в области налоговой политики, направленных как на гармонизацию российского налогового законодательства с законодательством других стран, так и присоединение к международным налоговым соглашениям, принятию на себя обязательств в области международного сотрудничества налоговых и таможенных органов, обмена информацией.

международное сотрудничество. В частности, это принятие необходимых мер в области налоговой политики, направленных как на гармонизацию российского налогового законодательства с законодательством других стран, так и присоединение к международным налоговым соглашениям, принятию на себя обязательств в области международного сотрудничества налоговых и таможенных органов, обмена информацией.

Основные пути достижения указанных среднесрочных целей:

модернизация информационных технологий, используемых налоговыми органами. Ибо ежегодно в стране обрабатывается 85 млн. налоговых деклараций, которые поступают на бумажных носителях (57,3%), дискетах (37,3%), по каналам связи (5,4%);

модернизация информационных технологий, используемых налоговыми органами. Ибо ежегодно в стране обрабатывается 85 млн. налоговых деклараций, которые поступают на бумажных носителях (57,3%), дискетах (37,3%), по каналам связи (5,4%);

повышение качества услуг, предоставляемых плательщикам. Это достигается и за счет применения новых технологий (считывание шрихкода при сдаче деклараций, электронный документооборот, доступ налогоплательщика к лицевому счету);

повышение качества услуг, предоставляемых плательщикам. Это достигается и за счет применения новых технологий (считывание шрихкода при сдаче деклараций, электронный документооборот, доступ налогоплательщика к лицевому счету);

улучшение контрольной работы налоговой службы. Данное направление увязывается с внедрением в практику контроля системного подхода к анализу финансово– хозяйственной деятельности проверяемых объектов;

улучшение контрольной работы налоговой службы. Данное направление увязывается с внедрением в практику контроля системного подхода к анализу финансово– хозяйственной деятельности проверяемых объектов;

69

сближение правил налогового и бухгалтерского учета для того, чтобы обеспечить значительное снижение затрат на формирование налоговой отчетности;

сближение правил налогового и бухгалтерского учета для того, чтобы обеспечить значительное снижение затрат на формирование налоговой отчетности;

внедрение новых принципов работы налоговой службы, проведение организационных преобразований в системе налоговых органов. В первую очередь, речь идет об отделах по работе с налогоплательщиками, по досудебному урегулированию налоговых споров (налоговому аудиту). Также будут внедрены административные регламенты деятельности налоговых органов, разработаны критерии оценки их деятельности, которые учитывают не только эффективность мероприятий по контролю за соблюдением налогового законодательства, но и состояние работы с налогоплательщиками в целом.

внедрение новых принципов работы налоговой службы, проведение организационных преобразований в системе налоговых органов. В первую очередь, речь идет об отделах по работе с налогоплательщиками, по досудебному урегулированию налоговых споров (налоговому аудиту). Также будут внедрены административные регламенты деятельности налоговых органов, разработаны критерии оценки их деятельности, которые учитывают не только эффективность мероприятий по контролю за соблюдением налогового законодательства, но и состояние работы с налогоплательщиками в целом.

Таким образом, совершенствование налоговой системы в среднесрочной перспективе представляет собой некий компромисс между интересами государства и налогоплательщиков. В ближайшие годы нововведения должны способствовать снижению налогового бремени, росту деловой активности хозяйствующих субъектов, повышению конкурентоспособности, а также упрощению процедур налогового производства и налогового администрирования. Все текущие новации в сфере налогообложения необходимо рассматривать с учетом этих положений.

6.2. Перечень налогов, взимаемых на территории РФ

Согласно Налоговому кодексу РФ предусмотрена трехуровневая система взимания налогов: федеральные налоги и сборы; налоги и сборы субъектов РФ (далее – региональные); местные налоги и сборы.

Федеральные налоги и сборы устанавливаются Кодексом и являются обязательными к уплате на всей территории России. Это означает, что состав федеральных налогов и сборов, объект налогообложения, порядок формирования налоговой базы, размер налоговых ставок, порядок исчисления и уплаты

70