2670

.pdf4.Финансовое обеспечение деятельности государства – налоги, иные сборы и платежи являются источниками доходов соответствующих бюджетов;

5.Общие условия установления налогов и сборов – налог считается установленным лишь в том случае, когда определены следующие элементы налогообложения: налогоплательщики; объект налогообложения; налоговая база; налоговая ставка; порядок исчисления налога; порядок и сроки уплаты налога.

В российское понятие «налог» заложены различные юридические нормы, важные для понимания сути налогообложения, а именно:

а) прерогатива законодательной власти утверждать нало-

ги;

б) главная черта налога – односторонний характер его установления;

в) налог является индивидуально безвозмездным; г) уплата налога – обязанность налогоплательщика, она

не порождает встречной обязанности государства; д) налог взыскивается на условиях безвозвратности;

е) целью взимания налога является обеспечение государственных расходов вообще, а не какого-то конкретного расхода.

В заключение укажем, что понимание термина «налог» способствует правильному применению норм законодательства, дает возможность определить объем полномочий субъектов налоговых отношений. Без точного определения этого термина невозможно правильно установить финансовую или иные виды ответственности налогоплательщика.

21

3.2. Отличие налогов от других обязательных изъятий и платежей

Вобласти налогообложения выработаны два подхода к решению проблемы юридической трактовки налога:

1) К налогам относят любые изъятия средств для формирования доходной части бюджета;

2) Налог – это одна из форм фискальных платежей, отвечающая определенным требованиям. Выбор одного из указанных подходов зависит от особенностей национального законодательства.

ВРоссии существование отдельно налоговых и неналоговых платежей – реальность. Однако налоговое законодательство не всегда позволяло провести четкую грань между налогами и неналоговыми обязательными платежами. В настоящее время в качестве юридического критерия отличия налога от неналогового обязательного платежа предложен признак нормативно-отраслевого регулирования, согласно которому налоговые отношения регламентируются нормами налогового законодательства, а неналоговые обязательные платежи – нормами других отраслей права. А законодательство предусматривает различие между налогами и сборами. Так, в первой части Налогового кодекса дается следующее определение:

«Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в интересах плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий)».

Используя указанный выше юридический критерий разграничения, обязательные государственные изъятия в зависимости от метода мобилизации государственных доходов могут быть представлены следующим образом.

22

Неналоговые платежи включают в себя собственно неналоговые платежи и разовые изъятия.

Неналоговый платеж (квазиналог) – обязательный платеж, который не входит в налоговую систему государства; отношения по установлению и взиманию этих платежей в бюджеты и внебюджетные фонды регламентируются финансовоправовыми нормами.

Разовые изъятия – платежи, взимаемые в особом порядке, в чрезвычайных ситуациях, а также в качестве наказаний (реквизиции, конфискации, штрафы).

Поясним, в чем же состоит отличие неналогового платежа от налогового. Обязанность по уплате налога возникает всегда при наличии объекта налогообложения. При этом налог устанавливается и вводится законом, его уплата носит принудительный характер, он уплачивается на основе безвозмездности, является абстрактным платежом и обычно не имеет целевого назначения.

Можно выделить четыре разновидности неналоговых платежей.

1.Платежи за оказание различных услуг, т. е. плата го-

сударству за право пользования или право деятельности, а также за совершение действий государственными органами. Примерами таких платежей являются гербовый сбор и сбор за клеймение измерительных приборов.

2.Платежи от использования объектов федеральной собственности и собственности субъектов РФ. По сути, это компенсационная плата за использование ресурсов (лесной доход, рыболовецкий сбор, плата за воду).

3.Платежи, носящие штрафной характер, т. е. плата государству за нарушение законодательства. К ним относятся,

вчастности, суммы от реализации конфискованного имущества, административные штрафы.

4.Поступления от продажи ценных бумаг, объектов федеральной собственности и собственности субъектов РФ.

Эти неналоговые платежи выступают в форме государствен-

23

ных займов, государственных краткосрочных обязательств и доходов от приватизации.

Таким образов, налогами следует считать принудительные сборы, взимаемые в пользу государства, поскольку они не являются уплатой за специальные услуги государственных органов. В этом и состоит отличие налога как от пошлины, так и от государственных доходов частно-правового характера.

3.3. Классификация налогов

При многочисленности и разнообразии налогов классификация позволяет устанавливать их сходства и различия. Особенности отдельных групп налогов требуют особых условий обложения и взимания, специфических административнофинансовых мер. Этим объясняется как теоретическая, так и практическая ценность классификации налогов, т. е. разделения их на группы и подгруппы в соответствии с теми или иными признаками (основаниями).

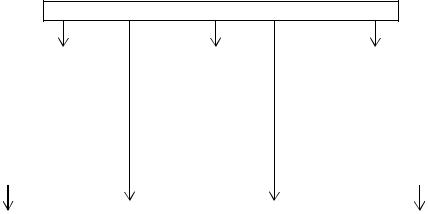

Один из возможных вариантов классификации налогов, предусматривающий рассмотрение совокупности налогов по семи основаниям, представлен ниже (рисунок).

24

Налоговые платежи

1. По спо- |

|

2. По уровню |

|

3. По целевой на- |

|

собу взима- |

|

управления: |

|

правленности: |

|

ния: |

|

– федеральные |

|

– абстрактные |

|

– прямые |

|

– региональные |

|

– целевые |

|

– косвенные |

|

– местные |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

4.По субъек- |

5. |

По уровню |

6.По характеру |

7. По срокам |

|

ту: |

бюджета: |

отражения |

в |

уплаты: |

|

– налоги с |

– |

закреплен- |

учете: |

|

– срочные |

ФЛ; |

ные |

–себестоимость |

– периодич- |

||

– налоги с |

– регулирую- |

– фин. результат |

но- |

||

ЮЛ; |

щие |

– прибыль |

|

календарные |

|

– смежные |

|

|

|

|

|

|

|

|

|

|

|

Классификация налогов 1. По способу взимания различают прямые и косвенные

налоги.

Прямые налоги взимаются непосредственно с имущества или доходов налогоплательщика. Окончательным плательщиком прямых налогов выступает владелец имущества (дохода). Эти налоги подразделяются на реальные прямые налоги, которые уплачиваются с учетом не действительного, а предполагаемого среднего дохода плательщика, и личные прямые налоги, которые уплачиваются с реально полученного дохода и учитывают фактическую платежеспособность налогоплательщика.

25

Косвенные налоги включаются в цену товаров и услуг. Окончательным плательщиком косвенных налогов является потребитель товара. В зависимости от объектов взимания косвенные налоги подразделяются на косвенные индивидуальные, которыми облагаются строго определенные группы товаров; косвенные универсальные, которыми облагаются в основном все товары и услуги; фискальные монополии, которыми облагаются все товары, производство и реализация которых сосредоточены в государственных структурах; таможенные пошлины, которыми облагаются товары и услуги при совершении экспортно-импортных операций.

2. В зависимости от органа, который устанавливает и имеет право изменять и конкретизировать налоги, последние подразделяются на:

федеральные (общегосударственные) налоги, элементы которых определяются законодательством страны и являются едиными на всей ее территории. Их устанавливает и вводит в

федеральные (общегосударственные) налоги, элементы которых определяются законодательством страны и являются едиными на всей ее территории. Их устанавливает и вводит в

действие высший представительный орган, хотя эти налоги могут зачисляться в бюджеты различных уровней;

региональные налоги, элементы которых устанавливаются в соответствии

региональные налоги, элементы которых устанавливаются в соответствии

с законодательством страны законодательными органами ее субъектов;

с законодательством страны законодательными органами ее субъектов;

местные налоги, которые вводятся в соответствии с законодательством страны местными органами власти, вступают в действие только решением, принятым на местном уровне, и всегда поступают в местные бюджеты.

местные налоги, которые вводятся в соответствии с законодательством страны местными органами власти, вступают в действие только решением, принятым на местном уровне, и всегда поступают в местные бюджеты.

3. По целевой направленности введения налогов разли-

чают:

абстрактные (общие) налоги, предназначенные для формирования доходной части бюджета в целом;

абстрактные (общие) налоги, предназначенные для формирования доходной части бюджета в целом;

целевые (специальные) налоги, вводимые для финансирования конкретного направления государственных расходов. Для целевых платежей часто создается специальный внебюджетный фонд.

целевые (специальные) налоги, вводимые для финансирования конкретного направления государственных расходов. Для целевых платежей часто создается специальный внебюджетный фонд.

26

4. В зависимости от субъекта-налогоплательщика вы-

деляют следующие виды:

налоги, взимаемые с физических лиц; налоги, взимаемые с предприятий и организаций;

смежные налоги, уплачиваемые и физическими, и юридическими лицами.

5. По уровню бюджета, в который зачисляется налоговый платеж, различают:

закрепленные налоги, непосредственно и целиком поступающие в тот или иной бюджет или внебюджетный фонд;

регулирующие налоги – разноуровневые, поступающие одновременно в различные бюджеты в пропорции, принятой согласно бюджетному законодательству.

регулирующие налоги – разноуровневые, поступающие одновременно в различные бюджеты в пропорции, принятой согласно бюджетному законодательству.

6. По порядку введения налоговые платежи делятся на:

общеобязательные налоги, которые взимаются на всей территории страны независимо от бюджета, в который они поступают;

общеобязательные налоги, которые взимаются на всей территории страны независимо от бюджета, в который они поступают;

факультативные налоги, которые предусмотрены основами налоговой системы, но их введение и взимание – компетенция органов местного самоуправления.

факультативные налоги, которые предусмотрены основами налоговой системы, но их введение и взимание – компетенция органов местного самоуправления.

7. По срокам уплаты налоговые платежи делятся на:

срочные налоги, которые уплачиваются к сроку, определенному нормативными актами;

срочные налоги, которые уплачиваются к сроку, определенному нормативными актами;

периодично-календарные налоги, которые, в свою очередь, подразделяются на декадные, ежемесячные, ежеквартальные, полугодовые, годовые.

периодично-календарные налоги, которые, в свою очередь, подразделяются на декадные, ежемесячные, ежеквартальные, полугодовые, годовые.

Возможна классификация налогов и по другим признакам. Так, в зависимости от характера связи субъекта налогообложения и объекта налогообложения можно различать:

налоги, построенные по принципу резидентства;

налоги, построенные по принципу резидентства;

налоги, построенные по принципу территориальности. В резидентских налогах субъект определяет объект нало-

га, а в территориальных – наоборот.

27

Для хозяйствующих субъектов едва ли не важнейшим признаком классификации является порядок отнесения налоговых платежей на результаты хозяйственной деятельности. Согласно нормативным предписаниям, расходы по уплате налогов:

включаются полностью или частично в себестоимость продукции (работ, услуг);

включаются полностью или частично в себестоимость продукции (работ, услуг);

включаются в цену продукции; относятся на финансовый результат;

уплачиваются за счет налогооблагаемой прибыли; финансируются за счет чистой прибыли предприятия; удерживаются из доходов работника.

3.4. Структура налога

К законам о налогообложении предъявляются повышенные требования, так как они затрагивают материальные интересы налогоплательщиков. В законе о каждом налоге должен содержаться исчерпывающий набор сведений, который позво-

лил бы конкретно утвердить: обязанное лицо, размер обязательства, порядок и сроки его исполнения, границы требований государства в отношении имущества плательщика и др.

Тем самым очерчивается круг элементов (составляющих), которые позволяют понять и всестороннее изучить тот или иной налоговый платеж. В совокупности эти элементы образуют определенную структуру, логика построения которой остается инвариантной. Другими словами, речь идет о структуре налога.

Налог – это сложная система отношений, включающая в себя ряд взаимодействующих элементов, каждый из которых имеет самостоятельное юридическое значение. Положение о выделении этих элементов отражено в части первой Налогового кодекса РФ (в дальнейшем – Кодекс). Только при наличии

28

полной совокупности элементов обязанность по уплате налога может считаться установленной.

Неполнота, нечеткость или двусмысленность закона о налоге могут привести к возможности уклонения от уплаты налога на законных основаниях или к нарушениям со стороны налоговых органов. Если законодатель не установил или не определил хотя бы один из элементов, то налогоплательщик имел бы право не уплачивать налог или уплачивать его удобным для себя способом.

Слагаемые налоговых формул – элементы налогообложе-

ния – имеют универсальное значение, хотя налоги различны и число их велико. Те элементы, без которых налоговое обязательство и порядок его исполнения не могут считаться определенными, называют существенными или обязательными элементами закона о налоге. К ним в соответствии со ст. 17 Кодекса относятся:

налогоплательщики;

объект налогообложения;

налоговая база;

налоговый период;

налоговая ставка;

порядок исчисления налога;

порядок и сроки уплаты налога.

Факультативные элементы – те элементы, отсутствие которых не влияет на степень определенности налогового обязательства. К ним относятся порядок удержания и возврата неправильно удержанных сумм налога, ответственность за налоговые правонарушения, налоговые льготы и др.

Представительные органы власти субъектов РФ (местного самоуправления), устанавливая региональные (местные) налоги и сборы, определяют в нормативных правовых актах как существенные, так и факультативные элементы налогообложения. Согласно ст. 12 Кодекса Кодекса к таким элементам относятся:

налоговые льготы;

29

налоговая ставка, устанавливаемая в пределах, предусмотренных Кодексом;

порядок и сроки уплаты налога и сбора;

форма отчетности по этим налогам.

Дополнительные элементы налогов – те, которые не пре-

дусмотрены законодательно для установления налога, но полнее характеризуют налоговое обязательство и порядок его исполнения. К ним относятся:

предмет налога;

масштаб налога;

единица налога;

источник налога;

налоговый оклад;

получатель налога.

На практике целесообразно применять все приведенные выше элементы для того, чтобы точно определить налог, порядок его исчисления и уплаты

4. ЭЛЕМЕНТЫ НАЛОГА

4.1. Субъект налогообложения

По российскому законодательству налогоплательщиками и плательщиками сборов выступают организации и физические лица, на которых возложена обязанность уплачивать соответственно налоги и сборы. К иным категориям налогоплательщиков относятся обособленные подразделения организаций (филиалы, представительства), самостоятельно реализующие товары и услуги, а также постоянные представительства иностранных юридических лиц.

Субъект налогообложения (налогоплательщик) – лицо,

на которое возложена юридическая обязанность уплатить налог за счет собственных средств. Налог непременно должен сокращать доходы субъекта налогообложения.

30