- •1.Понятие финансов. Финансовая система.

- •2.Финансовая деятельность: понятие, принципы, задачи и методы.

- •3.Система органов, осуществляющих финансовую деятельность. Роль органов общей компетенции в осуществлении финансовой деятельности, их полномочия в области финансов.

- •4.Роль Центрального Банка Российской Федерации в осуществлении финансовой деятельности, его организационно-правовой статус, структура, цели и функции в области финансов.

- •5.Роль контрольно-счетных органов в осуществлении финансовой деятельности, их состав, структура и полномочия.

- •6.Роль Министерства финансов Российской Федерации в осуществлении финансовой деятельности, его структура, полномочия в области финансов.

- •7.Роль Министерства экономического развития в осуществлении финансовой деятельности, его структура, полномочия в области финансов.

- •8.Роль Федеральной налоговой службы в осуществлении финансовой деятельности, ее структура, полномочия в области финансов.

- •9.Роль Федерального казначейства в осуществлении финансовой деятельности, его структура, полномочия в области финансов.

- •10.Роль Федеральной службы по финансовому мониторингу в осуществлении финансовой деятельности, ее структура, полномочия в области финансов.

- •11.Роль Федеральной таможенной службы в осуществлении финансовой деятельности, ее структура, полномочия в области финансов.

- •12.Финансовое право: понятие, предмет, метод, принципы и система.

- •13.Источники финансового права. Финансово-правовые акты.

- •14.Финансово-правовые нормы и отношения.

- •15.Субъекты финансового права.

- •16.Финансовый контроль: понятие, виды, формы и методы.

- •17.Система органов финансового контроля и их роль в осуществлении финансовой деятельности.

- •18.Аудиторская деятельность.

- •19.Бухгалтерский учет и отчетность.

- •20.Противодействие легализации доходов, полученных преступным путем, и финансированию терроризма.

- •21.Налоговое право: понятие, предмет и источники.

- •22.Принципы налогового права и их значение.

- •23.Понятие и функции налогов и сборов, их отличия от других обязательных платежей, уплачиваемых в бюджетную систему.

- •24.Установление и введение налогов и сборов. Действие законодательства о налогах и сборах.

- •26.Налоговая модель и ее элементы.

- •27.Налогоплательщики, плательщики сборов и налоговые агенты: понятие, права и обязанности.

- •28.Налоговые органы: понятие, система, права и обязанности.

- •29.Налоговое правоотношение. Исполнение обязанности по уплате налогов и сборов.

- •30.Понятие и формы изменения срока уплаты налога, сбора.

- •31.Понятие и виды способов обеспечения исполнения обязанности по уплате налогов и сборов.

- •33.Понятие и порядок зачета и возврата излишне уплаченных или излишне взысканных сумм налогов, сборов, пеней, штрафов.

- •34.Учет налогоплательщиков. Налоговый учет и налоговое декларирование.

- •35.Налоговый контроль: понятие и формы.

- •36.Камеральные и выездные налоговые проверки.

- •37.Налоговая декларация и ее значение для налогового контроля. Форма налоговой декларации. Обязанность и право подачи налоговой декларации. Внесение изменений в налоговую декларацию.

- •38.Налоговый мониторинг: понятие, основания и порядок назначения, порядок и сроки проведения, виды принимаемых решений и их оформление.

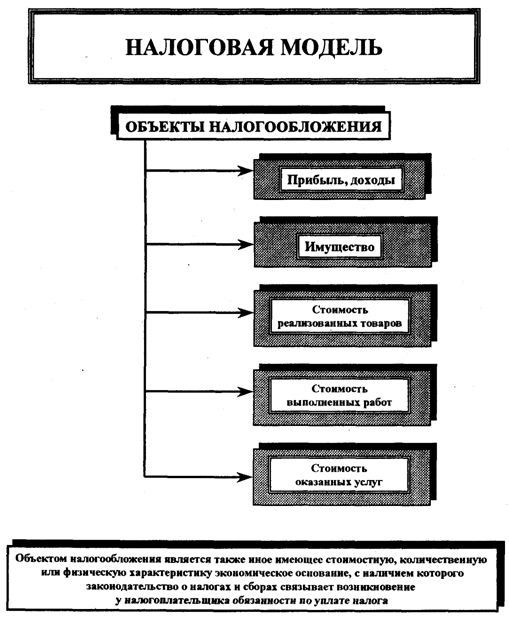

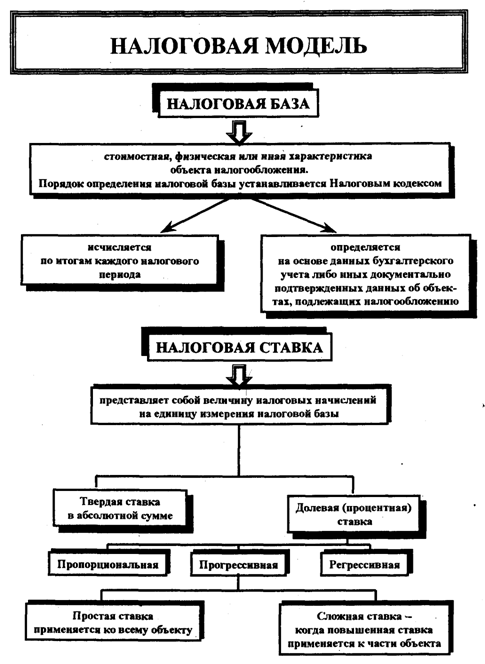

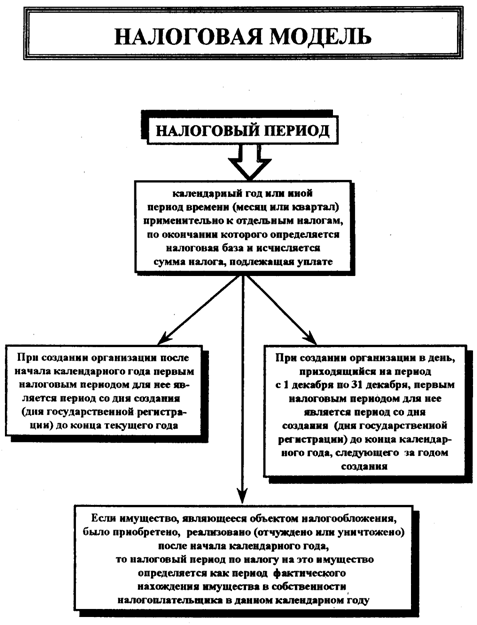

26.Налоговая модель и ее элементы.

Налоговая модель - специальные нормы, устанавливающие по каждому налогу субъектов налога (налогоплательщиков), объекты обложения (или основание для взимания налога), ставку (норму) налога, порядок исчисления и взимания налога, сроки уплаты, льготы по налогу, ответственность плательщиков, порядок обжалования действий органов взыскания, связанных с исчислением и взиманием налога.

27.Налогоплательщики, плательщики сборов и налоговые агенты: понятие, права и обязанности.

Налогоплательщиками, плательщиками сборов, плательщиками страховых взносов признаются организации и физические лица, на которых в соответствии с настоящим Кодексом возложена обязанность уплачивать соответственно налоги, сборы, страховые взносы.

Налогоплательщики имеют право:

1) получать по месту своего учета от налоговых органов бесплатную информацию (в том числе в письменной форме) о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц, а также получать формы налоговых деклараций (расчетов) и разъяснения о порядке их заполнения;

2) получать от Министерства финансов Российской Федерации письменные разъяснения по вопросам применения законодательства Российской Федерации о налогах и сборах, от финансовых органов субъектов Российской Федерации и муниципальных образований - по вопросам применения соответственно законодательства субъектов Российской Федерации о налогах и сборах и нормативных правовых актов муниципальных образований о местных налогах и сборах;

3) использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах и сборах;

4) получать отсрочку, рассрочку или инвестиционный налоговый кредит в порядке и на условиях, установленных настоящим Кодексом;

5) на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, пени, штрафов.

Плательщики сборов, плательщики страховых взносов имеют те же права, что и налогоплательщики.

Налогоплательщики обязаны:

1) уплачивать законно установленные налоги;

2) встать на учет в налоговых органах, если такая обязанность предусмотрена настоящим Кодексом;

3) вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах;

4) представлять в установленном порядке в налоговый орган по месту учета налоговые декларации (расчеты), если такая обязанность предусмотрена законодательством о налогах и сборах;

5) представлять в налоговый орган по месту жительства индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, по запросу налогового органа книгу учета доходов и расходов и хозяйственных операций.

Плательщики сборов обязаны уплачивать законно установленные сборы и нести иные обязанности, установленные законодательством Российской Федерации о налогах и сборах.

Налоговыми агентами признаются лица, на которых в соответствии с настоящим Кодексом возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему Российской Федерации.

Налоговые агенты имеют те же права, что и налогоплательщики, если иное не предусмотрено настоящим Кодексом.

Налоговые агенты обязаны:

1) правильно и своевременно исчислять, удерживать из денежных средств, выплачиваемых налогоплательщикам, и перечислять налоги в бюджетную систему Российской Федерации на соответствующие счета Федерального казначейства;

2) письменно сообщать в налоговый орган по месту своего учета о невозможности удержать налог и о сумме задолженности налогоплательщика в течение одного месяца со дня, когда налоговому агенту стало известно о таких обстоятельствах;

3) вести учет начисленных и выплаченных налогоплательщикам доходов, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации налогов, в том числе по каждому налогоплательщику;

4) представлять в налоговый орган по месту своего учета документы, необходимые для осуществления контроля за правильностью исчисления, удержания и перечисления налогов;

5) в течение пяти лет обеспечивать сохранность документов, необходимых для исчисления, удержания и перечисления налогов.